Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Параметрами оптимальности служат рентабельность и риск.Содержание книги

Поиск на нашем сайте А. Традиционный подход к управлению ценой и структурой капитала: • цена капитала зависит от его структуры, существует оптимальная структура капитала. Б. Гипотеза Модильяни и Миллера: • цена капитала не зависит от его структуры и, следовательно, ее нельзя оптимизировать, стоимость любой фирмы зависит исключительно от вероятности получения в будущем определенных доходов; • но с учетом налога на корпорации цена фирмы прямо зависит от использования заемного капитала, по мере роста доли которого снижаются налоговые выплаты и акционерам достается большая доля прибыли. В. Модифицированная гипотеза Модильяни - Миллера - теория компромисса между экономией от снижения налоговых выплат и финансовыми затратами утверждает, что: • определенная доля заемного капитала идет на пользу фирме - стоимость бизнеса возрастает благодаря экономии на налогах; • рост задолженности сверх определенного предела (оптимальной структуры капитала) ведет к снижению стоимости фирмы; • для каждой фирмы существует своя оптимальная структура капитала; • политика выплаты дивидендов не влияет на стоимость фирмы. Проблемы управления структурой капитала связаны с противоречиями, конфликтами между акционерами и менеджерами предприятия, менеджерами и кредиторами. В управлении неизбежны дилеммы: v Накапливать прибыль или распределять? v Рисковать или ограничиваться достигнутым? v Наращивать стоимость компании или выплачивать большие дивиденды? v Добиваться высокой рентабельности или заботиться о финансовой устойчивости? Способом разрешения противоречий могут служить определенные законодательные ограничения прав акционеров и менеджеров в области инвестиций, финансирования и распределения средств. Политика управления оборотными активами. Управление оборотными активами составляет наиболее обширную часть операций финансового менеджмента. Это связано с большим количеством элементов их внутреннего материально-веществен-ного и финансового состава, требующих индивидуализации управления; высокой динамикой трансформации их видов; высокой ролью в обеспечении платежеспособности, рентабельности и других целевых результатов финансовой деятельности предприятия. Целенаправленное управление оборотными активами предприятия определяет необходимость предварительной их классификации. По характеру финансовых источников формирования выделяют валовые, чистые и собственные оборотные активы. а) Валовые оборотные активы б) Чистые оборотные активы (или чистый рабочий капитал) характеризует ту часть их объема, которая сформирована за счет собственного и долгосрочного заемного капитала. в) Собственные оборотные активы (или собственные оборотные средства) характеризуют ту их часть, которая сформирована за счет собственного капитала предприятия. 2. Виды оборотных активов. а) Запасы сырья, материалов и полуфабрикатов. б) Запасы готовой продукции. в) Дебиторская задолженность. г) Денежные активы. д) Прочие виды оборотных активов. 3. Характер участия в операционном процессе. а) Оборотные актины, обслуживающие производственный цикл предприятия (запасы сырья, материалов и полуфабрикатов; объем незавершенного производства, запасы готовой продукции); б) Оборотные активы, обслуживающие финансовый (денежный) цикл предприятия (дебиторская задолженность и др.). Период функционирования оборотных активов. а) Постоянная часть оборотных активов. Она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления опе-рационной деятельности. б) Переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема производства и реализации продукции, необходимостью формирования в отдельные периоды хозяйственной деятельности предприятия запасов товарно-материальных ценностей сезонного хранения, досрочного завоза и целевого назначения. Этапы политики управления оборотными активами предприятия: 1. Анализ оборотных активов предприятия в предшествующем периоде. 2. Определение принципиальных подходов к формированию оборотных активов предприятия. 3. Оптимизация объема оборотных активов. 4. Оптимизация соотношения постоянной и переменной частей оборотных активов. 5. Обеспечение необходимой ликвидности оборотных активов. 6. Обеспечение повышения рентабельности оборотных активов. 7. Обеспечение минимизации потерь оборотных активов в процессе их использования. 8. Формирование принципов финансирования отдельных видов оборотных активов. 9. Формирование оптимальной структуры источников финансирования оборотных активов.

Экзаменационный билет № 10

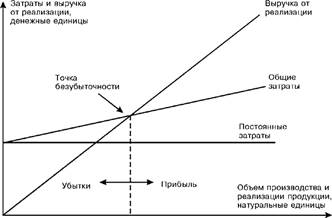

Модель безубыточности. Модели оценки безубыточности (breakeven analysis) являются основными финансовыми моделями планирования и контроля. Они базируются на построении зависимости между получением денежных потоков и объемом выпуска и позволяют найти область объема продаж, при которой имеется положительная операционная прибыль. Цель построения модели - найти такую точку объема продаж в натуральном выражении, при которой выручка (доход от реализации) покрывает издержки. Если все издержки переменные (изменяются пропорционально объему производства) и цена покрывает издержки на единицу, то проблемы не возникает. Формула точки без = пост затраты / цену единицы продукции – перемен затраты на единицу продукции.

|

||

|

Последнее изменение этой страницы: 2016-04-08; просмотров: 391; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.156 (0.008 с.) |