Финансовые институты американской экономики

Финансовые

рынки —

совокупность

финансовых

учреждений,

позволяющих

лицу, желающему

сделать сбереже-

ния, предоставить

свои ресурсы

непосредственно-

му заемщику.

В самом широком смысле финансовая система обеспечивает передвижение свобод-

ных средств от лиц, желающих сделать сбережения (индивидов, которые трат~

меньше, чем зарабатывают), к заемщикам (людям, которые расходуют больше де-

нег, чем им удается заработать). Причины сбережений различны. К примеру, индг-

вид желает, чтобы его ребенок имел возможность окончить колледж, или реши,:

отложить некую сумму на «черный день». Мотивы, по которым заемщикам необх:-

димы ссуды, также весьма разнообразны — от покупки нового дома до открыт;^

собственного дела. Лица, делающие сбережения, предоставляют свои средства фи-

нансовым институтам с расчетом получить их через определенный срок вместе

с процентным доходом. Заемщики, в свою очередь, берут деньги с условием возвра-

та к определенному сроку суммы основного долга и процента в виде платы за ее

использование.

Финансовая система состоит из различных институтов, помогающих удовлетво-

рению взаимных интересов лиц, делающих сбережения и нуждающихся в заемнка

средствах. Прежде чем приступить к анализу механизма ее функционирования, мк

познакомимся с наиболее важными институтами финансовой системы, к которк>

относятся финансовые рынки и финансовые посредники.

Финансовые рынки

Финансовые рынки — совокупность финансовых учреждений, позволяющих ли:

желающему сделать сбережения, предоставить свои ресурсы непосредственно

заемщику на рынке облигаций и рынке акций.

Глава 25. Сбережения, инвестиции и финансовая система

Рынок облигаций. Когда компании Intel, ведущему производителю компьютер- Облигация —

ных микросхем, требуются средства для строительства нового завода, она может Ценная бумага,

получить их непосредственно у населения. Для этого ей следует выпустить обли- обязательства

гации — ценные бумаги, удостоверяющие задолженность заемщика перед ее дер- заемщика' перед

жателем и определяющие параметры его обязательств: дату возврата заемных ее держателем.

средств, плпдатпу погашения, и показатель периодически выплачиваемого процент-

ного дохода. В нашем примере покупатель облигации предоставляет свои средства

компании Intel в обмен на обещание процентного дохода и возврата кредитору

стоимости облигации (называемой основной суммой долга). Владелец облигации

может держать ее у себя до даты погашения или продать ее до наступления этого

срока любому желающему.

На американских финансовых рынках обращается огромное количество самых

разных облигаций. Когда крупная корпорация, федеральное правительство или

власти отдельного штата нуждаются в средствах для строительства нового заво-

да, покупки нового реактивного истребителя или открытия новой школы, они

выпускают облигации. Если вы пролистаете «The Wall Street Journal* или эконо-

мический раздел любой газеты, вы обнаружите там перечень облигаций с указанием

их рыночной цены и выплачиваемого процента. Все они заметно отличаются друг

от друга по разным параметрам, однако прежде всего следует обратить внимание

на три основных показателя.

Первый — срок обращения — продолжительность временнбго отрезка между

датами выпуска и погашения. Некоторые облигации имеют короткий срок обра-

щения всего в несколько месяцев, у других этот период гораздо больше —

до 30 лет. (А правительство Великобритании выпустило бессрочные облигации,

по которым гарантируется не ограниченная во времени выплата процентов,

правда, без права на погашение основной суммы.) Величина процента зависит,

в частности, от срока обращения. Приобретение долгосрочных облигаций пред-

ставляет собой более рискованное вложение денег, чем покупка краткосрочных,

поскольку их владельцу приходится дольше ждать выплаты основной суммы.

Однако если владельцу долгосрочной облигации понадобится получить деньги

раньше срока, он имеет право продать ее другому лицу с определенной скидкой.

Для компенсации повышенного риска вложений по долгосрочным облигациям

обычно выплачивается больший процент, чем по краткосрочным.

Второй значимый параметр облигаций — риск неплатежа, или кредитный

риск. Он связан с вероятностью невыплаты обещанных процентов или невоз-

врата основной суммы по причине банкротства заемщика. Поэтому облигации

с повышенным риском неплатежа имеют более высокий процентный доход. По-

скольку правительство США считается абсолютно надежным заемщиком, по его

обязательствам устанавливаются низкие проценты выплат. Напротив, многие фи-

нансово неустойчивые компании добывают необходимые средства путем выпус-

ка так называемых «бросовых»- облигаций, обещающих высокие доходы. При их

покупке рекомендуется обращаться в частные агентства, проводящие оценку риска

неплатежа по различным облигациям.

И наконец, третий важнейший параметр — порядок налогообложения тщецен-

тов по облигациям. Как правило, он распространяется на доходы по большин-

ству облигаций, поэтому реальная прибыль их владельцев уменьшается на сумму

налоговых выплат. Однако в США доходы по так называемым муниципальным

облигациям, то есть выпущенным местными властями, не облагаются налогом.

По этой причине процент по муниципальным облигациям, как правило, устанавли-

вается ниже, чем по облигациям корпораций или федерального правительства.

540

Часть 9. Реальная экономика в долгосрочном периоде

Акция —

ценная бумага,

свидетельствую-

щая о доле ее

владельца в

собственности

фирмы.

Рынок акций. Другой способ привлечения средств, необходимых компании Inte.

для строительства нового завода по выпуску полупроводниковой техники, — прс-

дажа акций. Акция свидетельствует о доле ее владельца в капитале, фирмы и дает

право на часть получаемой ею прибыли. Так, например, если при создании фирмь:

выпускается 1 000 000 акций, владелец каждой из них имеет право на 1 /1 000 00>~

долю собственности компании.

Корпорации используют для привлечения инвестиций как выпуск акций, та:-

и облигаций, однако сущность этих инструментов финансового рынка различна

Так, обладатель акций компании Intel является ее совладельцем, а обладатель обли-

гаций — только кредитором. Если деятельность Intel окажется прибыльной, ее

акционеры получат дополнительный доход, в то время как владельцы облигаций

рассчитывают только на установленный процент. Если компания обанкротится, ее

имущество пойдет в первую очередь на оплату обязательств перед кредиторами z

только после этого оставшаяся часть будет распределена между собственниками ком-

пании. Таким образом, вложение средств в акции, по сравнению с покупкой облиго

ций, потенциально более доходно, но и более рискованно.

После того как корпорация разместит весь выпуск новых акций, дальнейшие

операции с ними проводятся на фондовой бирже. От этих сделок, сопровождаю-

щихся переходом акций из одних рук в другие, компания не получает никакое

прибыли. К важнейшим фондовым биржам США относятся Нью-Йоркская фон-

довая биржа, Американская фондовая биржа и Биржа автоматической котировка

Национальной ассоциации фондовых дилеров (NASDAQ). Большинство стран

мира имеют собственные фондовые биржи.

Биржевые цены акций определяются спросом и предложением. Поскольку вла-

дение акциями подразумевает участие в собственности фирмы, биржевой спрос

на них (а значит, и их цены) отражает представления о ее прибыльности. Если будущее

компании выглядит безоблачным, спрос на акции и их цены растут. Если ожидается

понижение прибылей фирмы или убытки, стоимость акций компании снижается.

Общее состояние цен на акции отслеживают различные биржевые индексы. Бир-

жевой индекс исчисляется как средний уровень биржевых цен на акции группа

компаний. Самый известный биржевой показатель — Промышленный индекс Доу-

Джонса, ведущий свою историю с 1896 г. В настоящее время он рассчитывается

на основе данных о биржевых ценах на акции 30 крупнейших американских корпс-

раций, таких KaKGeneral Electric, General Motors, Coca-Cola, AT&T и IBM. Также

широко известен и Индекс SP 500, определяемый агентством Standard & Рос

на основе анализа цен на акции 500 ведущих компаний. Поскольку биржевые цень:

отражают ожидаемую прибыльность фирм, биржевой индекс можно рассматривать

как показатель будущего состояния экономики.

Финансовые

посредники —

финансовые

институты, при

посредничестве

которых средства,

направленные

на сбережения,

попадают к

конкретным

заемщикам.

Финансовые посредники

Финансовыми посредниками называются финансовые институты, при посредни-

честве которых средства, направленные на сбережения, попадают к заемщикам

В этом параграфе мы познакомимся с деятельностью двух наиболее важных

с точки зрения экономики финансовых посредников — банков и взаимных (пае-

вых) фондов.

Банки. Если владелец бакалейной лавки захочет расширить бизнес, ему, в отли-

чие от корпорации Intel, вряд ли приходится рассчитывать на получение средств

путем выпуска и реализации акций и облигаций. Поэтому, скорее всего, он обра-

тится за ссудой в банк.

'лава 25. Сбережения, инвестиции и финансовая система

541

Банки относятся к тем финансовым посредникам, деятельность которых хорошо

известна многим людям. Основная функция банка состоит в приеме средств от же-

тающих сделать сбережения и предоставлении ссуд тем, кто в них нуждается. Банки

выплачивают определенный процент за. хранение денег на депозите и берут более

зысокий процент с заемщиков за пользование предоставленными ссудами. Из этой

эазницы и покрываются текущие расходы банка и образуется прибыль его владельцев.

Однако банки играют в экономике еще одну важную роль: они облегчают оплату

товаров и услуг, предоставляя клиентам возможность выписывать чеки в пределах

:уммы их банковского счета. Другими словами, банки помогают создать специальное

платежное средство, которое используется как средство обмена при совершении сде-

лок. Роль банка в предоставлении таких средств обмена заметно отличает его от других

финансовых учреждений. Акции и облигации, подобно банковским депозитам, также

таляются средством накопления денег, однако доступ к ним не так быстр, прост и дешев,

как выписывание чека. В этой главе мы не будем останавливаться на этой функции банков, но

зернемся к ней в дальнейшем при знакомстве с системой денежного обращения.

Взаимные фонды. Взаимные (паевые) фонды — учреждения, предлагающие

:вои акции населению и использующие полученные средства для покупки специ-

ально составленного набора (портфеля) различных типов акций, облигаций или

л тех и других. Таким образом, владельцы акций взаимного фонда разделяют

финансовую ответственность, связанную с рисками и преимуществами портфель-

ного инвестирования: при падении стоимости портфеля они терпят убытки, а при

ее росте — оказываются в выигрыше. Паевые фонды — еще один тип финансо-

вого посредника, играющий исключительно важную роль в экономике США.

Главное преимущество взаимных фондов состоит в том, что они позволяют лю-

дям с небольшими сбережениями диверсифицировать накопления. Основное пра-

зило покупателей акций и облигаций не советует «класть все яйца в одну корзину».

В самом деле, биржевая стоимость акций отдельной фирмы подвержена влиянию мно-

гих случайных факторов, и потому, вкладывая в покупку все свои средства, вы под-

вергаете их значительному риску. Напротив, те, кто приобретает ценные бумаги раз-

личных фирм, рискуют гораздо меньше, так как их возможные потери, связанные с

неудачами отдельной компании, минимальны. Любой паевой фонд легко справляется

: проблемой диверсификации. Располагая всего несколькими сотнями долларов, ин-

вестор, ставший его акционером, превращается в фактического совладельца или кре-

дитора сотен фирм. За предоставление такой возможности компания, управляющая

деятельностью взаимного фонда, взимает с акционеров плату в размере от 0,5 % до

2 % годового прироста стоимости их акций.

Второе преимущество взаимных фондов, о котором заявляют их управляющие,

состоит в том, что они позволяют рядовым акционерам приобрести навыки про-

фессионального финансового менеджмента. Менеджеры большинства паевых фон-

дов уделяют пристальное внимание состоянию дел и перспективам развития пред-

Взаимный фонд

(паевой фонд) —

финансовый

институт, предла-

гающий свои

акции населению

и использующий

полученные

средства для

портфельного

инвестирования

в акции и обли-

гации.

542

Часть 9. Реальная экономика в долгосрочном период

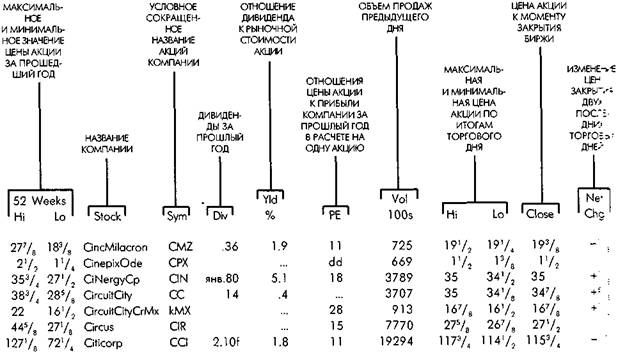

Узелок на память

КАК ПРАВИЛЬНО ЧИТАТЬ

БИРЖЕВЫЕ СВОДКИ

В большинстве ежедневных газет публикуются таблицы,

отражающие результаты последних биржевых торгов

акциями тысяч компаний. Мы предлагаем вам свои

пояснения, которые помогут лучше понять содержание

этих таблиц.

• Цена. Самая важная информация об акции — све-

дения о ее рыночной цене. В газетах обычно публи-

куются несколько видов цен. Так, например, «цена

закрытия» отражает стоимость акции по итогам по-

следней биржевой сделки предыдущего дня. В не-

которых изданиях также приводятся данные о самой

высокой и самой низкой цене за последний торго-

вый день или по результатам текущего года.

• Объем продаж. Большинство газет сообщает о ко-

личестве акций, проданных за последний день тор-

гов. Этот показатель называется «дневным объемом

продаж*-.

• Дивиденд. Корпорации обычно выплачивают своим

акционерам часть заработанной прибыли в форме

дивидендов. (Оставшаяся часть прибыли, которая

носит название «нераспределенной», используется

на дополнительные инвестиции). Газеты часто:

общают о величине дивидендов, выплаченных г:

акциям за прошлый год. Иногда этот показателе

приводится в виде процентного отношения вып.-i *

ченной суммы к рыночной стоимости акции.

• Отношение рыночной цены к прибыли компан^

в расчете на одну акцию (Р/Е). Прибыль корт:

рации определяется как разность дохода, пол

ченного от реализации продукции, и затрат на г-

производство. Часть прибыли направляется на гь

плату дивидендов, часть — на новые инвестиии.

Показатель Р/Е представляет собой отношение ры-

ночной цены акции к прибыли компании за прошлъ:*

год в расчете на одну акцию. Средняя величин

этого показателя обычно равна 15. Его более вы::

кое значение указывает либо на рост стоимости и

ции вследствие ожидаемого роста прибылей, л;г*<

просто на ее переоценку. Если же показатель P I

меньше 15, это значит, что инвесторы ожидают сни-

жения доходов компании или акции недооценена

рынком.

Почему газеты ежедневно печатают эту информ;

цию? Она необходима для принятия решений о покуг

ке или продаже акций. Однако некоторые профессио-

нальные игроки придерживаются собственной стратег»:»

и не реагируют на ежедневные колебания рынка, отр:

жаемые в биржевых сводках.

лава 25. Сбережения, инвестиции и финансовая система

543

.риятий, акции которых находятся в их портфеле, время от времени изменяют его

остав, чтобы увеличить доходы акционеров фонда.

Однако специалисты в области финансов нередко весьма скептически относят-

:я к этому аргументу. По их мнению, при любом количестве экспертов, уделяющих

знимание перспективам каждой компании, цены их акций отражают стоимость ре-

альных активов предприятий. Взаимным фондам очень нелегко «перехитрить»

г-ынок, покупая «хорошие» акции и избавляясь от «плохих». Не случайно паевые

эонды, которые называют индексными фондами, то есть покупающие все акции,

.пределяющие расчетный фондовый индекс, в среднем более эффективны, чем их

коллеги, придерживающиеся активных форм финансового менеджмента. Это объяс-

няется тем, что индексные фонды имеют меньшие издержки, так как они достаточ-

но редко покупают и продают акции. Кроме того, им не приходится оплачивать

дорогостоящие услуги финансовых менеджеров.

И в заключение

3 американской экономике функционируют различные финансовые институты.

Ломимо рынков акций и облигаций, банков и взаимных фондов, существуют также

пенсионные фонды, кредитные союзы, страховые компании и обыкновенные рос-

товщики. Все эти структуры заметно отличаются друг от друга. Однако при

анализе макроэкономической роли финансовой системы следует обращать больше

внимания на их сходство, так как все финансовые институты призваны служить

дной и той же цели — направлять ресурсы кредиторов заемщикам.

ПРОВЕРЬТЕ СЕБЯ

Что такое акция?

Что такое облигация?

Что между ними

общего? В чем заклю-

чаются различия?

Сбережения и инвестиции

в системе национальных счетов

Понимание событий, происходящих в финансовой системе, крайне важно для ос-

мысления развития экономики в целом. Как мы отмечали, ее основные струк-

т\ры — рынки акций и облигаций, банки и взаимные фонды играют роль ре-

гуляторов денежных потоков сбережений и инвестиций. В предыдущей главе

мы установили, что сбережения и инвестиции — основные факторы долгосроч-

ного роста ВВП и уровня жизни населения. Поэтому с точки зрения макроэко-

номики понимание механизма функционирования финансовых рынков и их воз-

действия на различные события и политические решения чрезвычайно важно.

В этом разделе книги в качестве отправной точки для анализа финансовых рын-

ков мы выберем знакомство с ключевыми макроэкономическими переменными, оп-

ределяющими их активность. Наше внимание будет сосредоточено не на функцио-

нировании финансовых рынков, а на количественной оценке их параметров, то есть

на системе национальных счетов. Счетоводство необходимо как для правильного

подсчета доходов и расходов отдельного человека, так и для определения доходов

л расходов целого государства. Например, система национальных счетов предпола-

гает исчисление ВВП и многих других экономических показателей.

Правила национального счетоводства основаны на использовании нескольких

зажных тождеств, то есть уравнений, справедливых при любых значениях вхо-

дящих в них переменных. Их полезно запомнить, поскольку они помогают понять

взаимосвязь различных экономических параметров. Мы рассмотрим некоторые из

тождеств, объясняющих макроэкономическую роль финансовых рынков.

544

Часть 9. Реальная экономика в долгосрочном периоде

Национальные

сбережения

(сбережения) —

совокупный доход

экономики за выче-

том объемов потреб-

ления и государ-

ственных закупок.

Некоторые важнейшие тождества

Вспомним о том, что валовой внутренний продукт (ВВП) равен либо стоимости всех

произведенных товаров и услуг, либо сумме расходов на их потребление. Размер

ВВП (Y) определяется четырьмя основными составляющими: потреблением (С).

инвестициями (/), государственными закупками (G) и чистым экспортом (NX)

Математически это можно выразить следующим образом:

Y = C +I + G + NX.

Данное уравнение является тождеством, поскольку каждый доллар расходов

ВВП в его левой части находит свое отражение в одной из четырех составля-

ющих в его правой части.

В этой главе мы упростим анализ, предположив, что экономика, которую мы

исследуем, является закрытой, то есть не взаимодействующей с другими экономика-

ми. В частности, она не вовлечена в торговлю товарами и услугами с другими стра-

нами и не прибегает к международным операциям заимствования или кредитования.

Разумеется, любая реальная экономика является открытой, то есть она обязатель-

но взаимодействует с экономиками других государств. (Макроэкономический ана-

лиз открытой экономики мы проведем в последующих главах книги.) Тем не менее

предположение о закрытости весьма полезно, поскольку позволяет сделать несколь-

ко важных выводов, применимых к экономике любого типа. Более того, это допу-

щение правомерно и в отношении к мировой экономике в целом (поскольку межпла-

нетная торговля товарами и услугами пока не получила широкого распространения)

Так как закрытая экономика не участвует в международной торговле, показатели

ее экспорта и импорта равны нулю. Следовательно, будет равна нулю и составляю-

щая чистого экспорта в нашем исходном уравнении, которое примет следующий вих

Y = C + I + G.

Таким образом, в закрытой экономике ВВП равен сумме потребления, инвестиций

и государственных закупок.

Чтобы нагляднее представить, что это уравнение может сказать нам о роли и месте

финансовых рынков, вычтем С и G из его правой и левой части. Мы получим:

Y-C-G = I.

Левая часть уравнения (Y- С - G) представляет собой доход экономики за

вычетом объемов потребления и государственных закупок. Эта величина называ-

ется национальными сбережениями, или просто сбережениями, и обозначаете*

как 5. Заменяя У - С - G на 5, мы получим следующее выражение:

S = I,

из чего следует, что сбережения равны инвестициям.

Для лучшего понимания смысла определения национальных сбережений прове-

дем несложные математические преобразования. Пусть T обозначает разность

сумм, которые государство взимает с домовладельцев в виде налогов и которые

оно выплачивает домашним хозяйствам в виде трансфертных платежей (пенсии ш

другие социальные пособия). Тогда национальные сбережения математически мож-

но представить либо как

S=Y-^C-G,

либо как

S=(Y -T-C) + (T -G).

Хотя оба эти выражения тождественны друг другу (поскольку во втором из низ.

T присутствует с разными знаками), они подразумевают разный подход к опрел е-

Глава 25. Сбережения, инвестиции и финансовая система

545

лению национальных сбережений. В частности, второе уравнение разделяет нацио-

нальные сбережения на две составляющие: частные сбережения (Y - T - С) и

государственные сбережения (T-G).

Рассмотрим каждую составляющую подробнее. Частные сбережения представ-

ляют собой доход домашних хозяйств за вычетом налогов и расходов на потреб-

ление. Общественные сбережения равны разности доходов государства, полу-

ченных в виде собранных налогов, и его расходов. Если T превышает G, имеет

место бюджетный избыток, то есть доходы правительства превышают его расхо-

ды. Превышение T над G отражает уровень общественных сбережений. Если

же государство расходует больше средств, чем ему удается собрать в виде

налогов (как происходит в последние годы в США), правомерно говорить

о дефиците бюджета. В этом случае величина общественных сбережений имеет

знак минус.

Как полученные уравнения связаны с ситуацией на финансовых рынках? Вы-

ражение 5 = / отражает важный факт: для экономики в целом сбережения долж-

ны быть равны инвестициям. Но одновременно оно ставит и серьезные вопросы.

Каков механизм поддержания этого равновесия? Что регулирует заинтересован-

ность в сбережениях одних людей и в инвестициях — других? Ответы на эти

вопросы содержатся в принципах функционирования финансовой системы. Дело

в том, что рынок акций и облиггщий, банки, взаимные фонды и другие ее структу-

ры определяют значение правой и левой частей выражения 5 = /, другими слова-

ми они формируют национальные сбережения и направляют их на национальные

инвестиции.

Смысл понятий сбережения и инвестиции

Многие люди путают понятия сбережений и инвестиций или считают их равно-

значными. Однако специалисты по макроэкономике, занимающиеся проблемами

национального счетоводства, ясно понимают их различия и подходят к их исполь-

зованию крайне осторожно.

Рассмотрим простой пример. Предположим, что Ларри зарабатывает больше,

чем тратит, а неиспользованные средства помещает на банковский счет или поку-

пает на них акции или облигации компаний. Поскольку доход Ларри превышает

его потребление, это способствует росту национальных сбережений. Действия

Ларри можно было бы назвать инвестированием, однако в макроэкономике они

называются сбережением.

На языке макроэкономики под инвестированием понимается покупка новых

средств производства, таких как промышленное оборудование и здания. Когда

Моу берет в банке ссуду для постройки нового дома, он увеличивает нацио-

нальные инвестиции. Аналогичным образом, когда Curly Corporation размещает

на рынке свои акции и на вырученные средства строит новый завод, объем наци-

ональных инвестиций также возрастает.

Хотя тождество S = / указывает на то, что в экономике в целом сумма инвес-

тиций равна сумме сбережений, это вовсе не означает, что подобное условие

всегда справедливо для каждого домашнего хозяйства или фирмы. Сбережения

Ларри могут быть больше, чем его инвестиции, и это позволит ему поместить

излишки денег на депозит. Сбережения Моу могут быть меньше, чем его инвести-

ции, и он будет вынужден занять недостающую сумму в банке. Таким образом,

банки и другие финансовые учреждения используют эти ситуации, превращая

сбережения одних людей в инвестиции других субъектов экономики.

Частные

сбережения —

доход- домашних

хозяйств за вычетом

налогов и расходов

на потребление.

Общественные

сбережения —

разность доходов

органов государ-

ственного управле-

ния различных

уровней, полученных

в виде собранных

налогов и их расхо-

дов.

Бюджетный

избыток

(профицит) —

превышение налого-

вых поступлений над

государственными

расходами.

Дефицит

бюджета —

превышение государ-

ственных расходов

над налоговыми

поступлениями.

ПРОВЕРЬТЕ СЕБЯ

Дайте определение

частных сбережений,

общественных сбереже-

ний, национальных

сбережений и инвести-

ций. Как они связаны

между собой?

1 8 Зак. № 524

546

Часть 9. Реальная экономика в долгосрочном периоде

Рынок заемных средств

Рынок заемных

средств —

рынок, на котором

предложение опре-

деляется потоками

финансовых ресур-

сов, направляемых

на сбережения,

а спрос формируется

потребностями

в заемных средствах,

необходимых для

инвестирования.

Познакомившись с важнейшими финансовыми учреждениями и их макроэкономи-

ческой ролью, мы можем перейти к построению модели финансовых рынков.

Цель построения такой модели — объяснение роли финансовых рынков в регули-

ровании движения средств, направляемых на сбережения и инвестиции, и анализ

влияния различных типов государственной политики на процессы сбережения и

инвестирования.

Для упрощения реальной ситуации представим, что в экономике существует

только один финансовый рынок — рынок заемных средств. На него поступают

все средства, идущие на сбережения, и на нем же все заемщики получают ссуды

на инвестирование. На этом рынке существует единая ставка процента по вкладам

и по ссудам.

Разумеется, предположение о единственном финансовом рынке заведомо не-

верно, так как в реальной экономике функционируют различные финансовые

учреждения. Однако искусство построения экономической модели состоит в упро-

щении мира ради его объяснения (гл. 2). Для достижения этой цели мы и идем на

подобный шаг.

Спрос и предложение на рынке заемных средств

Рынок заемных средств, как и любой другой рынок, регулируется спросом и пред-

ложением. Для того чтобы понять, как функционирует рынок заемных средств, рас-

смотрим прежде всего источники спроса и предложения.

Предложение заемных средств исходит от людей, имеющих избыточные фи-

нансовые ресурсы и готовых одолжить их нуждающимся в деньгах на определен-

ных условиях: либо напрямую, как бывает при покупке облигации какой-либо

компании, или через посредника, как, например, при открытии счета в банке,

который в свою очередь выдает ссуды из аккумулированных взносов клиентов-

вкладчиков. В обоих случаях сбережения служат источником предложения ресур-

сов рынка заемных средств.

Спрос на заемные средства создается домашними хозяйствами и фирмами, ко-

торым необходимы ссуды для инвестиций. Спрос определяется потребностями

семей в ипотечных кредитах для покупки нового жилья и заинтересованностью

фирм в получении ссуд для приобретения нового оборудования и строительства

производственных помещений. В обоих случаях инвестиции — источник спроса

на заемные средства.

Процентная ставка отражает либо плату за пользование кредитом, либо доход

заимодавца. Поскольку высокая ставка процента приводит к удорожанию ссуды,

это, в свою очередь, приводит к снижению величины спроса на заемные средства.

Одновременно высокая ставка процента делает более привлекательными сбереже-

ния, что вызывает рост их предложения. Другими словами, кривая спроса имеет отри-

цательный наклон (убывает), а кривая предложения — положительный (возрастает).

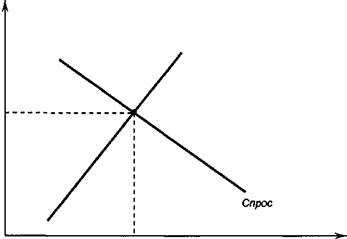

На рис. 25.1 представлена процентная ставка, уравновешивающая спрос и пред-

ложение заемных средств. В нашем примере она равна 5 %, а объем заемных

средств составляет $ 1200 млрд. Если бы процентная ставка оказалась ниже уров-

ня равновесия, объем спроса на заемные средства превысил бы величину предло-

жения, в результате чего для расширения предложения потребовалось бы увели-

Глава 25. Сбережения, инвестиции и финансовая система

Заемные средства

($ млрд)

чение процентной ставки. Напротив, если бы ставка процента оказалась выше

уровня равновесия, объем спроса был бы меньше величины предложения, поэто-

му для привлечения заемщиков пришлось бы пойти на ее снижение.

Вспомните, что экономисты различают реальную и номинальную процентную

ставку. Под номинальной процентной ставкой понимается показатель доходности

сбережений или стоимости пользования ссудой, а реальная процентная ставка

равна номинальной за вычетом процента инфляции. Так как инфляция вызыва-

ет обесценивание денег, реальная процентная ставка более точно отражает

доход от сбережений и стоимость ссуды, а значит, именно она и определяет

равновесие спроса и предложения заемных средств на рис. 25.1. В дальнейшем в этой

главе под процентной ставкой мы будем понимать ее реальное значение.

Модель спроса и предложения заемных средств применима и для анализа других

рынков. Так, например, на рынке молока его цена также будет определяться равнове-

сием объема спроса и величины предложения, детерминируя поведение и владельцев

молочных ферм, и потребителей. Подобным образом процентная ставка, регулирую-

щая спрос и предложение на рынке заемных средств, определяет и поведение людей,

стремящихся сделать сбережения или нуждающихся в ссуде для инвестирования.

Теперь мы можем использовать модель спроса и предложения для анализа

различных направлений государственной политики, влияющей на сбережения и

инвестиции. Для этого мы воспользуемся методикой, рассмотренной в гл. 4 и

состоящей из трех этапов. Во-первых, мы выясним, вызывает ли данная политика

сдвиг кривой спроса или кривой предложения. Во-вторых, мы определим направ-

ление этого смещения. И наконец, в-третьих, мы используем графическую зависи-

мость объемов спроса и величины предложения от показателя процентной ставки

для исследования изменений положения точки их равновесия.

Рис. 25. T

РЫНОК ЗАЕМНЫХ

СРЕДСТВ

Процентная ставка

выполняет роль

регулятора спроса

и предложения

на рынке заемных

средств. Предло-

жение денежных

средств определяет-

ся национальными

сбережениями

(частные + обще-

ственные), а спрос

исходит от домашних

хозяйств и фирм,

берущих ссуды с

целью инвестирова-

ния. На графике

равновесная процент-

ная ставка составляет

5 %, объем спроса и

величина предложе-

ния заемных средств

уравновешены и

равны $ 1200 млрд.

Политика в отношении налогов, сбережений и

инвестиций: налоги и сбережения

Американцы, в сравнении с жителями многих других стран, в частности Германии и

Японии, направляют на сбережения меньшую часть своих доходов. Хотя причины

такого различия не очевидны, многие американские политики видят в этом серьез-

Часть 9. Реальная экономика в долгосрочном периоде

Рис. 25.2

УВЕЛИЧЕНИЕ

ПРЕДЛОЖЕНИЯ

ЗАЕМНЫХ СРЕДСТВ

Изменение налогово-

го кодекса, направ-

ленное на поощре-

ние сбережений,

приводит к смещению

кривой предложения

заемных средств

вправо из положения

S1 в положение S2.

В результате уровень

равновесной процент-

ной ставки снижается,

что создает дополни-

тельные стимулы для

инвестиций. На

рисунке отражено

снижение равновес-

ной процентной

ставки с 5%

до 4 %, что обуслови-

ло сдвиг равновесной

точки объема заем-

ных средств в сторону

увеличения

с $ 1200 млрд

до $1600 млрд.

ный повод для беспокойства. Согласно одному из Десяти принципов экономике,

уровень жизни страны зависит от ее способности производить товары и услуги

(гл. 1). Как мы видели в предыдущей главе, сбережения — важнейший долгосроч-

ный фактор, определяющий производительность труда. Если бы США смогли стиг

мулировать рост сбережений, увеличились бы и темпы роста ВВП и со временем

уровень жизни американских граждан повысился бы.

Другой Принцип Экономикс утверждает, что человек реагирует на стимулы.

Основываясь на этом утверждении, многие экономисты высказывают предполо-

жение о том, что низкая норма сбережений частично обусловлена налоговой полити-

кой, не стимулирующей ограничение текущего потребления. Федеральное правитель-

ство США, так же как и правительства многих штатов, взимает налоги с доходов,

полученных по банковским вкладам, облигациям и в виде дивидендов по акциям.

Рассмотрим простой пример. Предположим, что житель США приобретает трид-

цатилетние государственные облигации, приносящие 9 % годовых, на $ 1000. В от-

сутствие налогообложения доходов по облигациям его начальная сумма сбереже-

ний вырастет за 30 лет до $ 13 268. Однако если доход гражданина облагается

налогом по ставке 33 %, через 30 лет его сбережения составят только $5743.

Такая налоговая политика значительно снижает привлекательность сбережений,

а значит, и лишает людей стимула к накоплениям.

В качестве решения проблемы многие экономисты и законодатели предлагали

|