Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Таможенно-тарифная политика Российской ФедерацииСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Во внешнеэкономических связях и отношениях России с другими странами мира за период перехода к рыночным отношениям произошли серьезные изменения. Российское таможенное законодательство в своем развитии широко использует мировой таможенно-правовой опыт. Оно идет по пути решения вопросов сотрудничества со странами Содружества Независимых Государств (СНГ) и дальнего зарубежья. Другой серьезной задачей является освоение норм и положений международного торгово-таможенного права, на базе которых таможенное дело России будет развиваться в направлении гармонизации и унификации с общепринятыми международными нормами и практикой. Новый Таможенный кодекс РФ, вступивший в действие с 1 января 2004 г., значительно меняет требования и подходы к осуществлению внешнеэкономической деятельности и является документом, необходимым для вступления России во Всемирную торговую организацию (ВТО). В нем учтены правила Международной конвенции по упрощению и гармонизации таможенных процедур. Внешнеэкономическая политика — это система мероприятий, направленных на достижение экономикой данной страны определенных преимуществ на мировом рынке и одновременно на защиту внутреннего рынка от конкуренции иностранных товаров, осуществляемых посредством таможенно-тарифного регулирования (применения импортного и экспортного таможенных тарифов) и нетарифного регулирования (в частности, путем квотирования и лицензирования) внешнеторговой деятельности. Таможенно-тарифная политика — основной элемент внешнеэкономической политики. В современных условиях она осуществляется с помощью ряда механизмов, которые регулируют, стимулируют и контролируют внешнеэкономические связи. Центральный инструмент таможенно-тарифного регулирования — таможенная пошлина, с помощью которой регулируется внешнеторговый оборот. Таможенные пошлины при экспорте используются для поддержания рационального соотношения ввоза и вывоза товаров, валютных доходов и расходов на территории РФ, обеспечения условий для интеграции национальной экономики в мировую. Применение таможенных пошлин при импорте обусловлено, с одной стороны, проведением политики разумного протекционизма, а с другой — регулированием ввоза продукции, не имеющей отечественных аналогов или производящейся в недостаточном количестве для удовлетворения потребностей внутреннего рынка. Вместе с тем таможенные пошлины как при экспорте, так и при импорте способствуют обеспечению поступлений доходов в бюджет. В настоящее время в России таможенные пошлины формируют порядка 20% доходов федерального бюджета. Столь высокий показатель характерен для развивающихся государств. В индустриальных странах доля поступлений от взимания таможенных пошлин незначительна и составляет около 1%. Таможенные пошлины классифицируются по различным признакам (рис. 7.1). Ввозные (импортные) пошлины взимаются при ввозе товаров на таможенную территорию государства и широко используются во многих странах, а вывозные (экспортные) — при вывозе товаров с таможенной территории государства и применяются чаще всего к товарам, в области которых страна обладает монополией. Транзитные пошлины устанавливаются за провоз товара по территории страны, в фискальных целях они используются лишь некоторыми развивающимися странами. Фискальные пошлины выступают в качестве средств бюджетных доходов. Их величина зависит от возможности повышения цены на товар. Протекционистские пошлины служат для защиты отечественных товаропроизводителей от конкуренции на внутреннем рынке с продукцией зарубежных фирм, имеют высокие ставки, затрудняющие ввоз товаров. Однако на практике не существует четкого разграничения между фискальными и протекционистскими пошлинами. С целью защиты экономических интересов РФ могут устанавливаться особые и сезонные пошлины, которые носят временный характер. В таможенной практике РФ применяются три вида особых пошлин. Специальные пошлины устанавливаются, если товары импортируются в количествах и на условиях, способных нанести ущерб отечественным производителям подобных товаров, а иногда — как ответная мера на дискриминационные действия других государств. Антидемпинговые пошлины взимаются с импортных товаров, которые ввозятся по более низкой цене, чем их нормальная стоимость в стране вывоза, а компенсационные — в случаях ввоза товаров, при производстве или вывозе которых прямо или косвенно использовались субсидии. Антидемпинговые и компенсационные пошлины применяются тогда, когда ввоз товаров влечет за собой неблагоприятные последствия для страны-импортера.

В некоторых случаях для оперативного регулирования ввоза или вывоза отдельных видов товаров могут применяться сезонные пошлины. Их ставки и перечень товаров, на которые они распространяются, должны быть официально опубликованы не позднее чем за 30 дней до начала их применения. Срок действия таких пошлин не может превышать шести месяцев в году. На современном этапе развития государство должно регулировать внешнеэкономическую деятельность не административными запретами и ограничениями, а путем создания благоприятных экономических условий для осуществления тех внешнеэкономических операций, которые способствуют повышению эффективности национальной экономики.

Система таможенных платежей

Таможенные платежи — это пошлины, налоги и сборы, взимаемые таможенными органами с участников внешнеэкономической деятельности при перемещении товаров и транспортных средств через таможенную границу РФ. В соответствии со ст. 318 Таможенного кодекса РФ к таможенным платежам относятся: — ввозная таможенная пошлина; — вывозная таможенная пошлина; — НДС, взимаемый при ввозе товаров на таможенную территорию РФ; —акциз, взимаемый при ввозе товаров на таможенную территорию РФ; — таможенные сборы. Рассмотрим существенные элементы таможенных платежей. Плательщики таможенных платежей — декларанты и иные лица, на которых Таможенным кодексом РФ возложена обязанность по их уплате (например, таможенный брокер — при декларировании им товаров по поручению декларанта; владелец склада — в отношении товаров и транспортных средств, хранящихся на складе временного хранения). Любое лицо вправе уплатить таможенные платежи за товары, перемещаемые через таможенную границу. Объектом обложения таможенными пошлинами и налогами являются товары, перемещаемые через таможенную границу. Налоговая база для исчисления таможенных платежей в зависимости от установленных ставок — таможенная стоимость товаров и (или) их количество. Система определения таможенной стоимости основывается на общих принципах таможенной оценки, принятых в международной практике, и законодательно закреплена[57]. Таможенная стоимость ввозимых товаров исчисляется самим заявителем на основе одного из следующих методов: по цене сделки с ввозимыми товарами; по цене сделки с идентичными товарами; по цене сделки с однородными товарами; вычитания стоимости; сложения стоимости; резервному (табл. 7.1).

Таблица 7.1 Методы определения таможенной стоимости товаров

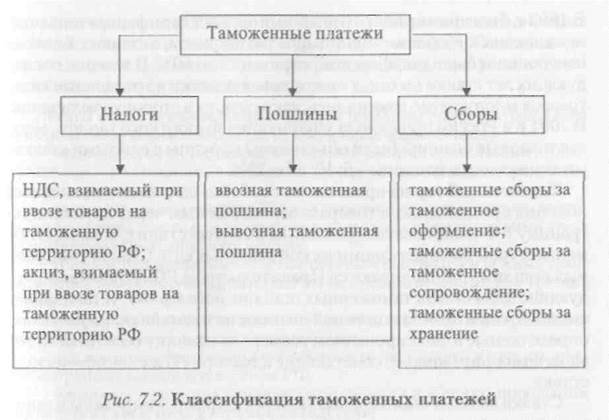

Срок уплаты таможенных платежей устанавливается следующий: при ввозе — не позднее 15 дней со дня предъявления товаров в таможенный орган в месте их прибытия на таможенную территорию РФ или со дня завершения процедуры внутреннего таможенного транзита, а при вывозе — не позднее дня подачи таможенной декларации. Существенное значение для практики таможенного налогообложения имеет деление таможенных платежей на пошлины, налоги и обязательные платежи неналогового характера — таможенные сборы (рис. 7.2). Таможенная пошлина представляет собой обязательный взнос, взимаемый таможенными органами РФ при ввозе товара на таможенную территорию РФ или вывозе товара с этой территории и являющийся неотъемлемым условием такого ввоза или вывоза. Однако вопрос об экономической сущности таможенной пошлины является спорным. Многие экономисты относят ее к налоговой категории, поскольку согласно определению пошлина предполагает оказание услуги. Если сравнить стоимость услуг, оказываемых таможенными органами участникам внешнеэкономической деятельности, с размерами уплачиваемой ими таможенной пошлины, становится очевидным,

что величина последней значительно превосходит эту стоимость. Кроме того, за сам факт таможенного оформления товаров таможенными органами взимаются сборы в установленном размере, которые и являются, по сути, платой за услуги. Однако с 1 января 2005 г. таможенная пошлина была исключена из состава федеральных налогов (ст. 13 Налогового кодекса РФ) и отнесена к неналоговым доходам федерального бюджета (ст. 51 Бюджетного кодекса РФ). Вывозные (экспортные) пошлины на отдельные виды товаров были введены в России в 1992 г. вместо действовавшего ранее налога на экспорт и просуществовали до середины 1996 г. Отмена вывозных пошлин была обусловлена стремлением России стать членом ВТО. В начале 1999 г. для стабилизации экономической ситуации, повышения доходов федерального бюджета, а также оперативного регулирования внешнеэкономической деятельности взимание вывозных пошлин было возобновлено. В настоящее время экспортные пошлины имеют широкое применение в таможенной практике России и распространяются в основном на топливно-энергетические и другие сырьевые товары (на которые приходится большая часть российского экспорта), а также рыбопродукты, лесоматериалы и др. Применение экспортных пошлин преследует чисто фискальные цели, чем бы ни было аргументировано их введение. Ввозные (импортные) пошлины до середины 1992 г. в России не применялись. В течение второй половины 1992 г. действовал временный импортный тариф, который охватывал 14 товарных позиций.

В 1993 г. был принят постоянный импортный тариф, перечень подлежащих налогообложению товаров расширился, а ставки таможенных пошлин были дифференцированы от 5 до 50%. В течение последующих лет ставки ввозных таможенных пошлин на отдельные виды товаров многократно изменялись, как правило, в сторону увеличения. В 2001 г. в России произошла унификация импортного тарифа, многие товарные позиции были объединены в группы с едиными ставками таможенных пошлин — 5; 10; 15 и 20%. Таможенный тариф представляет собой свод ставок таможенных пошлин, применяемых к товарам, перемещаемым через таможенную границу РФ и систематизированным в соответствии с Товарной номенклатурой внешнеэкономической деятельности. Ставки таможенных пошлин устанавливаются Правительством РФ. Различают следующие виды ставок таможенных пошлин: адвалорные, устанавливаемые в процентах к таможенной стоимости товаров; специфические, определяемые в фиксированном размере за единицу облагаемого товара; комбинированные, сочетающие адвалорную и специфическую ставки. Ставки ввозных таможенных пошлин дифференцированы в зависимости от страны происхождения товара. В таможенном тарифе установлены базовые ставки таможенных пошлин. Они применяются к товарам, происходящим из стран, в торгово-политических отношениях с которыми Россия применяет режим наиболее благоприятствуемой нации (РНБ)[58]. Если же товары ввозятся из стран, к которым Россия не применяет РНБ или страна их происхождения не установлена, то базовые ставки увеличиваются в два раза. Такие ставки получили название максимальных. Импортные пошлины широко используются в тарифных преференциях. Так, в отношении товаров, ввозимых на территорию РФ и происходящих из развивающихся стран — пользователей схемой преференций РФ, ставки таможенных пошлин применяются в размере 75% базовых. Такие ставки получили название преференциальных. Если ввозимые товары происходят из слаборазвитых стран — пользователей схемой преференций РФ и стран — участниц СНГ, то таможенные пошлины не применяются[59]. Важным элементом любого налога являются налоговые льготы, которые применительно к таможенной пошлине называются тарифными льготами. Они не могут носить индивидуального характера. Основной вид тарифных льгот — освобождение от уплаты пошлины. Льготы в виде освобождения от уплаты пошлины предусмотрены в отношении следующих товаров (за исключением подакцизных): — ввозимых в качестве вклада в уставный капитал организации с иностранными инвестициями в порядке и сроки, установленные учредительными документами; — ввозимых на территорию РФ или вывозимых с нее и предназначенных для официального или личного пользования дипломатическими представителями иностранных государств; — товаров, перемещаемых иод таможенным контролем в режиме транзита через таможенную территорию РФ и предназначенных для третьих стран; — в виде российской и иностранной валюты (кроме используемой для целей нумизматики), а также ценных бумаг; — подлежащих обращению в собственность государства в случаях, предусмотренных законодательством РФ; — ввозимых в качестве гуманитарной помощи и в целях ликвидации последствий катастроф и стихийных бедствий; — транспортных средств, осуществляющих международные перевозки грузов, багажа и пассажиров; — ввозимых на таможенную территорию РФ и вывозимых на благотворительные цели по линии государств, правительств, международных организаций, включая оказание технического содействия и др.[60] НДС при ввозе товаров на территорию РФ стал взиматься с 1 февраля 1993 г. Налоговой базой для исчисления НДС является сумма таможенной стоимости товара, ввозной таможенной пошлины и акциза (по подакцизным товарам). К ввозимым товарам применяются ставки НДС, действующие на территории РФ: 18 и 10%. Статьей 150 Налогового кодекса РФ предусмотрено освобождение от уплаты НДС при ввозе некоторых товаров на таможенную территорию РФ. Так, НДС не уплачивается при ввозе: 1) товаров (за исключением подакцизных, ввозимых в качестве безвозмездной помощи (содействия) Российской Федерации (согласно порядку, устанавливаемому Правительством РФ)); 2) важнейшей и жизненно необходимой медицинской техники; протезно-ортопедических изделий; технических средств, для профилактики инвалидности или реабилитации инвалидов; очков линз и оправ для очков (за исключением солнцезащитных) (по перечню, утверждаемому Правительством РФ); 3) материалов для изготовления медицинских иммунобиологических препаратов для диагностики, профилактики и (или) лечения инфекционных заболеваний (по перечню, утверждаемому Правительством РФ); 4) художественных ценностей, передаваемых в качестве дара учреждениям, отнесенным в соответствии с законодательством РФ к особо ценным объектам культурного и национального наследия народов РФ; 5) всех видов печатных изданий, получаемых государственными и муниципальными библиотеками и музеями по международному книгообмену, а также произведений кинематографии, ввозимых специализированными государственными организациями в целях осуществления международных некоммерческих обменов; 6) продукции, произведенной в результате хозяйственной деятельности российских организаций на земельных участках, являющихся территорией иностранного государства с правом землепользования РФ на основании международного договора; 7) технологического оборудования, комплектующих и запасных частей к нему, ввозимых в качестве вклада в уставные (складочные) капиталы организаций; 8) необработанных природных алмазов; 9) товаров, предназначенных для официального пользования иностранных дипломатических и приравненных к ним представительств, а также для личного пользования персонала этих представительств, включая членов их семей; 10) валюты РФ и иностранной валюты, банкнот, являющихся законными средствами платежа (за исключением предназначенных для коллекционирования), а также ценных бумаг; 11) продукции морского промысла, выловленной и (или) переработанной рыбопромышленными предприятиями (организациями) РФ. Акцизами при ввозе облагаются подакцизные товары по перечню, установленному ст. 181 Налогового кодекса РФ. К ввозимым подакцизным товарам применяются единые ставки акцизов, действующие на территории РФ. Налоговой базой акцизов по ввозимым товарам, по которым установлены адвалорные ставки, является таможенная стоимость, увеличенная на сумму таможенной пошлины; при применении специфических ставок — объем ввозимых подакцизных товаров в натуральном выражении (объем, масса, количество). При использовании комбинированной ставки налоговая база определяется так же, как при применении адвалорной и специфической ставок. Таможенный сбор — это платеж, уплата которого является одним из условий совершения таможенными органами действий, связанных с таможенным оформлением, хранением, сопровождением товаров. Размеры сборов за таможенное оформление устанавливаются Правительством РФ[61]. Они дифференцированы в зависимости от таможенной стоимости товаров и ограничены приблизительной стоимостью оказанных услуг — 100 тыс. руб. (табл. 7.2).

Таблица 7.2 Размеры сборов за таможенное оформление товаров

Размеры сборов за таможенное сопровождение дифференцированы в зависимости от расстояния. Так, за таможенное сопровождение на расстояние до 50 км взимается сбор в размере 2000 руб., от 50 до 100 км — 3000 руб., от 100 до 200 км - 4000 руб., свыше 200 км - 6000 руб. При таможенном сопровождении морских, речнв1х или воздушных судов размер сбора составляет 20 000 руб. и не зависит от расстояния перемещения. Таможенные сборы за хранение на складе временного хранения или таможенном складе таможенного органа уплачиваются в размере 1 руб. с каждых 100 кг веса товаров в день, а в специально приспособленных помещениях для хранения отдельных видов товаров — 2 руб. с каждых 100 кг веса товаров в день.

|

||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-11; просмотров: 1084; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.224.60.132 (0.011 с.) |