Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Схема 24. Списание коммерческих расходов на стадии финансового цикла промышленного предприятияСодержание книги

Поиск на нашем сайте

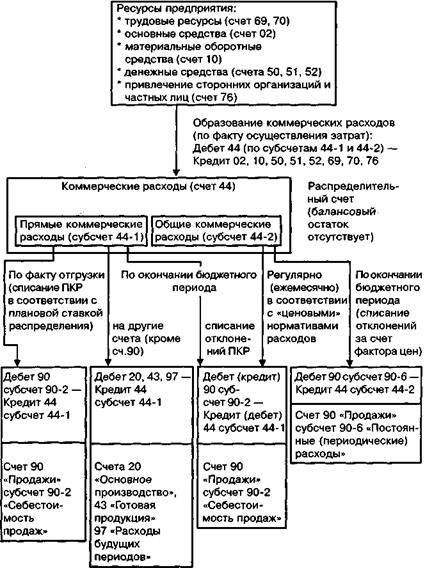

Для текущего (по факту отгрузки очередной партии готовых изделий) списания на себестоимость продаж прямых коммерческих расходов в системе стандарт–директ–костинг используется тот же механизм, что и для общепроизводственных расходов; а именно, списание величин по отдельным статьям ПКР на себестоимость продаж данной партии отгрузки (то есть того вида продукции, по которому произведена отгрузка) в соответствии с установленными плановыми ставками распределения для отдельных статей ПКР и фактическими значениями баз распределения отдельных статей ПКР, исчисляемыми по данной партии отгрузки. Допустим, прямые коммерческие расходы предприятия включают в себя две статьи затрат — заработную плату складских рабочих, занятых на погрузочных работах, и расходы на прямую рекламу. При этом показателями баз распределения для отдельных статей ПКР являются: для заработной платы складских работников — физический объем реализации (отгрузки), для расходов на прямую рекламу — стоимостной объем продаж (выручка). Плановые ставки распределения установлены на уровне: для заработной платы складских рабочих — 2 руб. на 1 тонну отгрузки, для расходов на прямую рекламу — 0,001 руб. на 1 руб. выручки от продаж. Произведена партия отгрузки изделия А в размере 200 тонн на общую сумму (договорную стоимость) 1000000 руб. Соответственно по факту отгрузки на себестоимость продаж продукта А будут списаны прямые коммерческие расходы: • в части заработной платы складских рабочих — в размере 2 х 200 = 400 руб.; • в части расходов на прямую рекламу — в размере 0,001 х 1000000 = 1000 руб.; • всего ПКР — в размере 400 + 1000 = 1400 руб. Использование в системе стандарт – директ – костинг механизма текущего списания ПКР на себестоимость продаж в соответствии с плановой ставкой распределения продиктовано двумя обстоятельствами. Во-первых, необходимостью оперативной калькуляции себестоимости продаж в разрезе отдельных видов продукции. Раз уж устойчивым названием для переменных сбытовых затрат является определение «прямые коммерческие расходы», то в данной книге используется общепринятая терминология, хотя такое определение не совсем корректно — большая часть переменных коммерческих расходов, как правило, принадлежит к косвенным затратам, то есть не может быть напрямую отнесена на себестоимость реализации в разрезе видов продукции. Это может относиться, например, к таким видам расходов, как заработная плата рабочих, занятых упаковкой, сортировкой и погрузкой изделий; ненормируемые транспортные расходы по доставке продукции покупателям (амортизация машин, затраты на текущий ремонт автопарка и пр.). Если собственно прямые коммерческие расходы непосредственно относятся на себестоимость продаж отдельного вида продукции, то распределение фактических косвенных ПКР по видам продукции возможно лишь по окончании установленного периода, когда будут известны фактические величины совокупных ПКР и показателей, выбранных в качестве баз распределения. Поэтому при фактическом методе учета текущее списание косвенных ПКР на себестоимость продаж невозможно — требуется использование технологии нормативного метода и плановых ставок распределения по видам реализуемой продукции.

Во-вторых, потребностями в соответствующей учетной информации для проведения план-факт анализа прямых коммерческих расходов по итогам бюджетного периода. Использование плановых ставок распределения при списании ПКР на себестоимость продаж позволяет вычленять в совокупном отклонении ПКР отклонение объема, или отклонение базы распределения (экстенсивный фактор) и отклонение эффективности, или отклонение ставки распределения (интенсивный фактор), что важно, например, при оценке работы подразделений, непосредственно обеспечивающих отгрузку продукции (складское хозяйство, транспортный цех и пр.). Алгоритм установления плановых параметров текущего списания ПКР на себестоимость продаж с одновременным распределением по видам продукции представляется следующим образом. 1. Все статьи ПКР специфицируются в разрезе «прямые сбытовые расходы — косвенные сбытовые расходы», причем по отдельным статьям косвенных сбытовых расходов определяется перечень видов продукции, на которые данные косвенные ПКР относятся. Допустим, предприятие производит 5 видов изделий — А, Б, В, Г, Д. При этом ПКР предприятия формируются из трех статей затрат: • транспортные расходы по доставке продукции покупателям;

• расходы на прямую рекламу; • заработная плата складских рабочих. Транспортные расходы относятся к числу прямых сбытовых расходов. По путевым листам водителей бухгалтерия предприятия может точно определить, на какую партию отгрузки и на какой вид реализуемой продукции необходимо отнести расходы по отдельному рейсу (в соответствии с нормативными (плановыми) величинами расхода ГСМ, оплаты труда водителей и пр. в расчете на 1 км/1 час пути). Расходы на рекламу являются косвенными затратами, но при этом относятся не ко всем видам реализуемой продукции. Предположим, из пяти указанных видов продукции изделия А и Б являются модификациями одного недавно запущенного в производство продукта, и именно по данным видам номенклатуры производится рекламная кампания. Соответственно, расходы на прямую рекламу должны распределяться только по данным двум позициям реализации. Наконец, заработная плата складских рабочих также относится к категории косвенных затрат и распределяется на все виды реализуемой продукции. 2. Выбирается база начисления (и одновременного распределения по видам продукции для косвенных сбытовых расходов) для отдельных статей ПКР. Критерием выбора базы распределения для отдельной статьи прямых коммерческих расходов, так же как и в случае с общепроизводственными расходами, является принцип наиболее достоверного отнесения ПКР на себестоимость отдельных видов продукции; иными словами, выбор базы распределения зависит от экономического содержания той или иной статьи ПКР. В качестве базы распределения могут использоваться четыре вида показателей. Натуральные показатели, характеризующие величину затрат. Этот вариант является наиболее адекватным для прямых сбытовых расходов в силу специфичности методологии текущего отнесения данной категории ПКР на себестоимость продаж (об этом будет сказано ниже). Так, для транспортных расходов по доставке продукции покупателям в качестве базы распределения могут применяться такие показатели, как километраж или время в пути. Показатель стоимостного объема продаж (выручки от реализации отдельных видов продукции). Этот показатель целесообразно применять для тех статей косвенных ПКР, которые направлены на увеличение выручки от продаж за счет обоих составляющих — и физического объема сбыта, и уровня отпускной цены. Это может относиться, например, к таким категориям затрат, как комиссионные торговым агентам и дилерам и расходы на прямую рекламу. Показатель физического объема продаж отдельных видов продукции. Данный вариант базы распределения является адекватным для функциональных затрат по отгрузке, таких как расходы по упаковке и погрузке продукции. Для динамики данных статей затрат отпускная цена отгружаемой продукции не имеет значения; напротив, натуральные измерители продукции (тоннаж отгруженных изделий, количество единиц отгрузки и др.) непосредственно определяют величину функциональных сбытовых расходов. Показатель «условного» стоимостного объема продаж (выручка от реализации отдельных видов продукции в сопоставимых (плановых) ценах). Этот вариант является разновидностью предыдущего и применяется в том случае, когда, с одной стороны, адекватным является применение базы распределения на основе физического объема продаж видов продукции, а с другой стороны, натуральные измерения различных видов реализуемой продукции предприятия являются несопоставимыми (тонны, штуки, погонные метры и т.д.). В этом случае плановые цены отгрузки используются для приведения показателей объема различных видов продукции к «одному знаменателю» (оценке в рублях).

3. Определяется плановая ставка распределения отдельных статей ПКР. Для прямых сбытовых расходов — путем расчета удельных затрат на единицу базы распределения. Так, для транспортных расходов перед началом периода устанавливаются нормативы отдельных статей прямых затрат (ГСМ, оплата труда водителей, запасные части, шины и пр.) в расчете на 1 км (или 1 час) рейса. Таким образом, установление плановых ставок (нормативов) начисления и распределения прямых сбытовых расходов, как правило, не зависит от плановой величины объемов отгрузки и определяется технологическими моментами (обоснованным уровнем затрат на единицу рабочего времени). Для косвенных сбытовых расходов — путем деления плановой величины прямых коммерческих расходов по отдельным статьям косвенных ПКР (бюджет ПКР по данной статье затрат) на плановую величину базы распределения (соответствующего показателя объема). Отметим, что в расчет показателя объема (базы распределения) включаются только те позиции реализации, на которые относится данная статья косвенных ПКР. Так, если расходы на прямую рекламу относятся только к продуктам А и Б из пяти видов реализуемой продукции, то и плановый показатель объема продаж при исчислении плановой ставки распределения рекламных расходов должен включать в себя только эти две позиции. 4. В течение бюджетного периода списание прямых коммерческих расходов на себестоимость реализации производится по факту отгрузки очередной партии изделий в соответствии с плановой ставкой распределения и фактической величиной базы распределения. При этом прямые сбытовые расходы непосредственно списываются на ту партию отгрузки, по которой данные расходы имели место, а косвенные ПКР, относящиеся к ограниченному перечню номенклатуры, списываются на реализацию только в том случае, если данная партия отгрузки относится к виду продукции из этого номенклатурного перечня. Формулы оперативного начисления и списания ПКР на себестоимость продаж по факту очередной отгрузки несколько отличаются для прямых и косвенных статей ПКР. Для прямых сбытовых расходов формула текущего списания ПКР на себестоимость продаж выглядит следующим образом:

(ПКР)тек. = НУЗ х (НПБР)тек.отгр., где (ПКР)тек. — величина прямых коммерческих расходов, списываемая на себестоимость продаж (реализации) по факту очередной отгрузки готовых изделий; НУЗ — установленный норматив удельных прямых сбытовых затрат на единицу натурального показателя, выбранного в качестве базы распределения; (НПБР)тек.отгр. — фактическая величина натурального показателя (базы распределения), сопряженная с отгрузкой данной партии изделий. Отметим, что хотя фактическая величина НПБР обусловлена фактом отгрузки, к самим параметрам данной партии отгрузки она может не иметь отношения. Так, текущее списание транспортных расходов осуществляется по факту очередного рейса по доставке партии отгруженной продукции покупателю. Однако величина базы текущего списания расхода бензина, трудозатрат и других прямых транспортных расходов по установленным нормативам на себестоимость данной партии отгрузки определяется километражем рейса, а не показателями объема отгрузки. Для косвенных сбытовых расходов формула текущего списания ПКР на себестоимость продаж с одновременным распределением по видам продукции выглядит следующим образом: (ПКР)тек. = (СР)пл. х (ОТ)тек., где (ПКР)тек. — величина прямых коммерческих расходов, списываемая на себестоимость продаж (реализации) по факту очередной отгрузки готовых изделий; (СР)пл. — плановая ставка распределения прямых коммерческих расходов; (ОТ)тек. — величина партии отгруженных изделий в физическом или стоимостном выражении (в зависимости от того, какой показатель выбран в качестве базы распределения). В бухгалтерском учете текущее списание прямых коммерческих расходов на себестоимость продаж отражается записью: Дебет 90 субсчет 90-2 «Себестоимость продаж» (субсубсчет данного вида продукции) — Кредит 44 субсчет 44-1 (субсубсчет данного вида продукции). 5. Одновременно в течение бюджетного периода по дебету счета 44 субсчет 44-1 «собираются» фактически произведенные прямые коммерческие расходы: Дебет 44 субсчет 44-1 — Кредит 10, 50, 51, 69, 70 (по фактической величине ПКР). 6. Таким образом, на конец бюджетного периода по субсчету 44-1 образуется дебетовый или кредитовый остаток, в зависимости от того, имел ли место перерасход или экономия расходов. Этот остаток списывается на счет 90 с распределением по видам продукции в соответствии со списанными в течение бюджетного периода по плановой ставке распределения суммами. Списание отклонений ПКР на счет реализации в бухгалтерии отражается проводкой: Дебет (кредит) 90 субсчет 90-2 «Себестоимость продаж» (субсубсчета по видам продукции) — Кредит (дебет) 44 субсчет 44-1. Отметим, что текущее списание по плановым ставкам распределения имеет место только в отношении ПКР, относящихся на стадию реализации (как правило, подавляющая доля прямых коммерческих расходов). Списание ПКР на другие стадии финансового цикла (счета 20 и 43) производится по фактической величине как в течение бюджетного периода (если можно идентифицировать расходы с производством конкретного заказа или вида продукции), так и по окончании бюджетного периода (если расходы являются косвенными). Как правило, такого рода коммерческие расходы являются нерегулярными и составляют незначительную долю совокупных ПКР, поэтому применение плановых ставок распределения здесь не имеет большого смысла.

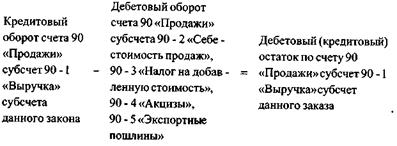

Для наглядности приведем пример распределения косвенных ПКР по видам продукции. Допустим, предприятие продает два сопоставимых по физическим характеристикам продукта — X и У. Плановый объем продаж на текущий квартал по продукту X составляет 200 штук, по продукту У — 100 штук, итого — 300 штук по обоим продуктам. Плановая величина косвенных ПКР на квартал равняется 3000 руб. Следовательно, плановая ставка распределения составит 3000/300 = 10 руб./штука. По результатам прошедшего квартала фактическая величина косвенных ПКР предприятия составила 4200 руб. При этом фактический объем продаж равнялся: по продукту X — 250 штук, по продукту У — 70 штук, итого — 320 штук. Таким образом, в течение квартала на себестоимость продаж отдельных продуктов было распределено косвенных ПКР: • на продукт X 10 x 250 = 2500руб. (78,1%); • на продукт У 10 x 70 = 700руб. (21,9%); • итого 2500 + 700 = 3 200 руб. (100%). Отклонение косвенных ПКР от списания по плановой ставке распределения на конец квартала составило 4200 — 3200 = 1000 руб. На эту величину на счете 44 к концу периода образовался дебетовый остаток, который необходимо досписать в дебет счета 90 субсчет 90-2 с распределением по субсубсчетам обоих продуктов. Распределение совокупной величины отклонения производится в соответствии с долей распределенных ПКР по плановой ставке: • на продукт X досписывается 1000 х 0,781 = 781 руб.; • на продукт У досписывается 1000 х 0,219 = 219 руб.; • всего досписывается на себестоимость продаж 781 + 219 = 1000 руб. В результате величина фактических косвенных ПКР, распределенная по видам продукции, будет равна: • по продукту X 2500 + 781 = 3281 руб.; • по продукту У 700 + 219 = 919 руб.; • по обоим продуктам 3281 + 919 = 4200 руб. В) Общехозяйственные расходы Общехозяйственные расходы предприятия отражаются в бухгалтерском учете по счету 26 «Общехозяйственные расходы». Порядок отражения в системе стандарт–директ–костинг формирования общехозяйственных расходов и их списания на себестоимость реализации аналогичен тому, что был рассмотрен для общих коммерческих расходов (субсчет 44-2 счета 44 «Расходы на продажу»). В течение бюджетного периода фактическая величина общехозяйственных расходов отражается по дебету счета 26 в корреспонденции со счетами трудовых, материальных, финансовых ресурсов предприятия: Дебет 26 - Кредит 02, 10, 50, 51, 69, 70, 76. При этом производится регулярное (как правило, ежемесячное) списание фактически произведенных расходов в соответствии с установленными нормативами («ценами») расходов на себестоимость реализации: Дебет 90 «Продажи» субсчет 90-6 «Постоянные (периодические) расходы» — Кредит 26. По окончании бюджетного периода производится досписание на счет 26 в части материальных затрат отклонения за счет разницы учетных (плановых) и фактических цен заготовления вспомогательных материалов: Дебет (кредит) 26 — Кредит (дебет) 10. Дебетовый (кредитовый) остаток по счету 26, соответствующий отклонению от плановой сметы расходов за счет фактора цен, списывается в дебет счета 90 «Продажи» субсчет 90-6 «Постоянные (периодические) расходы»: Дебет (кредит) 90 субсчет 90-6 «Постоянные (периодические) расходы» — Кредит (дебет) 26. Аналитический учет (открытие субсчетов) по счету 26 определяется спецификой бюджетного планирования и контроля общехозяйственных расходов. Основой составления бюджета постоянных расходов является сметное планирование по центрам ответственности (см. главу 3 параграф 3.10). Соответственно, и открытие субсчетов к счету 26 должно производиться в разрезе подразделений и отдельных должностных лиц (центров ответственности), контролирующих отдельные статьи и виды общехозяйственных расходов. «Расшифровка» же по статьям и видам расходов является вторичной (уровень субсубсчетов) и производится в рамках сметы отдельных подразделений. Расчетные (не контролируемые подразделениями) элементы общехозяйственных расходов, такие как амортизация административного корпуса, налог на землю и т.п., относятся «на ответственность» высшего руководства компании и отражаются на отдельном субсчете. Г) Выручка от реализации (продаж) На стадии калькуляции себестоимости продаж собственно заканчивается тот учетный механизм, который в теории управленческого планирования называется нормативным методом. Не случайно в английской терминологии понятия cost accounting (учет затрат) и management accounting (управленческий учет) считаются тождественными. Это и понятно. Двумя основными целями ведения бухгалтерского учета нормативным методом являются: (а) оперативная калькуляция себестоимости выпуска и реализации в разрезе видов продукции; (б) «вычленение» отклонения внутренней эффективности подразделений (интенсивный фактор) в совокупном отклонении бюджетных показателей для оценки итогов деятельности подразделений за бюджетный период. И первое, и второе относится к тому сегменту финансового цикла предприятия, на котором осуществляются затраты. Учет же на стадиях формирования выручки, начисления налогов в соответствии с конечными финансовыми результатами деятельности компании и расчетов с контрагентами (покупателями готовой продукции и поставщиками сырья и материалов) ведется фактическим методом. До начала бюджетного периода управление маркетинга и сбыта (или планово-аналитический отдел при первом вице-президенте по экономике) составляет бюджет продаж в стоимостном (плановая выручка) и натуральном (физический объем продаж) выражении в разрезе отдельных позиций сбыта (заказов, видов продукции). В течение бюджетного периода фактический учет выручки ведется по кредиту счета 90 «Продажи» субсчет 90-1 «Выручка». Бухгалтерские записи по кредиту субсчета 90-1 производятся по факту признания выручки, которым, чаще всего, является момент отгрузки с получением расчетных документов покупателей. При поставках произведенной продукции на условиях товарного кредита имеет место проводка: Дебет 62 «Расчеты с покупателями и заказчиками» — Кредит 90 «Продажи» субсчет 90-1 «Выручка». В том случае, когда по условиям договора поставки покупатель производил частичную или полную предоплату, отгруженная продукция «закрывает» сумму полученного аванса: Дебет 62 «Расчеты с покупателями и заказчиками» субсчет «Авансы полученные» — Кредит 90 «Продажи» субсчет 90-1 «Выручка» (на сумму предоплаты). Несколько подробнее следует остановиться на вопросе открытия субсубсчетов к субсчету 90-1 «Выручка». Одним из практических воплощений принципа единого информационного пространства в системе стандарт–директ–костинг (см. схему 14, параграф 5.1.) является стандартизация открытия субсчетов по всем синтетическим счетам, применяющимся для учета основной деятельности по всем последовательным стадиям финансового цикла, начиная с момента списания материальных оборотных ресурсов в производство: • по счету 20 «Основное производство» — стадия производства; • по счетам 40 «Выпуск продукции (работ, услуг)» и 43 «Готовая продукция» — стадия выпуска и хранения готовой продукции; • по счетам: 44 «Расходы на продажу» субсчет 44-1 «Прямые коммерческие расходы» (для ПКР, непосредственно относящихся на виды реализуемой продукции); 90 «Продажи» субсчета 90-1 «Выручка», 90-2 «Себестоимость продаж», 90-9 «Прибыль/убыток от продаж» — стадия реализации; • по счету 62 «Расчеты с покупателями и заказчиками», по счету 62 субсчет «Авансы полученные» — стадия расчетов с покупателями и поступления денежных средств за отгруженную продукцию. Стандартизация субсчетов необходима для того, чтобы в оперативном режиме можно было получить данные о прохождении конкретного заказа (или партии изделий) по стадиям финансового цикла: • в каком состоянии на сегодняшний момент находится исполнение данного заказа или партии продукции (какие затраты произведены, полностью ли закончена производственная обработка, какое количество продукции отгружено заказчику, какие объемы поставок по заказу проплачены покупателями); • каков был эффект управленческого решения по принятию к исполнению данного заказа или вида изделий на общую величину конечных финансовых результатов предприятия (прибыли или убытка), динамику затрат и доходов за бюджетный период; как повлияло «прохождение» заказа на показатели финансовой устойчивости компании (ликвидность, величину и структуру денежных поступлений и расходов и пр.). Возможность получения оперативной учетной информации по заказу или отдельной партии продукции крайне важна для обеспечения синхронизации работ служб снабжения, производства и сбыта на предприятии. Менеджерам по продажам, непосредственно работающим с заказчиком и отвечающим перед ним за соблюдение условий и сроков договора поставки, необходимо ежедневно отслеживать график «запуска» изделий в производство, их комплектации и поступления на склад готовой продукции, потому что от этого зависит соблюдение графика поставок. Два отличительных момента наличия единого информационного пространства в компании: унификация (количественно и по срокам регистрации данных) оперативного и бухгалтерского учета и «сквозная» стандартизация системы субсчетов по всем стадиям финансового цикла — позволяют осуществлять оперативную координацию производства и сбыта отдельных заказов (видов продукции) на основе данных бухгалтерии. Существуют два основных варианта «сквозной» стандартной системы субсчетов. 1) Открытие субсчетов в разрезе видов продукции. Данный вариант разумно применять на предприятиях серийного и массового производства, использующих системы попроцессного калькулирования (простой и попередельный методы учета). Это относится к предприятиям автомобильной, металлургической, пищевой, текстильной промышленности, большей части отраслей ТЭК. Специфика крупносерийного поточного производства (как правило, небольшого устоявшегося ассортимента стандартных изделий) такова, что здесь в краткосрочном периоде не наблюдается четкой определяющей роли сбытовых служб по отношению к производственным службам. Производство работает «на склад», и «со склада» же сбытовики осуществляют отгрузку продукции (подробнее см. главу 6 параграф 6.4.2). Понятия заказа как специфицированной партии продукции, предназначенной для конкретного покупателя, здесь не существует. Поэтому субсчета по счетам 20, 40, 43, 44, 90 открываются в разрезе видов продукции. 2) Открытие субсчетов в разрезе заказов. Этот вариант применим для большинства предприятий машиностроения, работающих по конкретным договорам с покупателями и выпускающим индивидуализированную продукцию. В данном случае процесс «запуска» в производство (закупка материальных оборотных ресурсов и их отпуск в производство) производится после заключения договора с заказчиком. Соответственно, производственный процесс обуславливается не только технологическими факторами, но и выполнением внешних договорных обязательств. Иными словами, «клеточкой» учета является не вид продукции и не отдельное изделие, а заказ в целом. Под этим термином понимается запущенная в производство партия изделий, в отношении которых предприятие несет внешние договорные обязательства. Отметим, что зачастую на предприятиях выполняются долгосрочные заказы, характеризующиеся длительными сроками отгрузки, — по одному заказу часть изделий может быть лишь «запущена» в производство, другая партия изделий полностью укомплектована и передана на склад готовой продукции, а третья часть уже отгружена покупателю. Данное обстоятельство, однако, не отменяет возможности и необходимости «сквозного» позаказного учета, просто один и тот же заказ будет одновременно фигурировать по субсчетам счетов 20, 43 и 90 на соответствующие суммы произведенных затрат, себестоимости выпуска и себестоимости продаж. «Сквозная» система субсчетов по заказам или видам продукции вовсе не означает, что предприятие лишается возможности структурировать учетные данные в иных разрезах, необходимых для оперативного планирования и контроля отдельных сегментов бизнеса. Так, важным в практической работе является учет отгрузки и расчетов с покупателями не только в разрезе заказов (или видов продукции), но и, естественно, в разрезе отдельных дебиторов (заказчиков); по счетам затрат существенным является структура учетных данных по элементам затрат и статьям калькуляции и пр. Под стандартизацией системы субсчетов понимается лишь, что в иерархии субсчетов соответствующего синтетического счета должен обязательно присутствовать стандартный субсчет, а будет ли это субсчет 1-го или 2-го порядка — не столь важно. Например, по счетам 20 и 43 структура субсчетов может выглядеть как «синтетический счет — заказы (субсчета 1-го уровня) — статьи калькуляции затрат (субсчета 2-го уровня)», а по счетам 90 и 62 как «синтетический счет — заказчики (субсчета 1-го уровня) — заказы (субсчета 2-го уровня). При этом все равно соблюдается принцип стандартной системы субсчетов, так как возможным является сопоставление дебетовых и кредитовых оборотов по субсчетам отдельного заказа на разных стадиях финансового цикла (то есть по разным синтетическим счетам). Таким образом, выявление финансового результата от основной деятельности в учете предприятия производится в разрезе принятой стандартной системы субсчетов, в свою очередь определяемой методом учета в зависимости от отраслевой специфики. Так, при позаказной системе учета финансовый результат от основной деятельности (прибыль/убыток от продаж), а также динамика дебиторской задолженности по поставкам и, соответственно, величина денежных поступлений за отгруженную продукцию структурируются в разрезе отдельных заказов (договоров): а) Признание выручки. Дебет 62 «Расчеты с покупателями и заказчиками», субсчет заказчика, субсубсчет данного заказа — Кредит 90 «Продажи» субсчет 90-1 «Выручка» субсубсчет данного заказа. б) Калькуляция финансового результата по заказу:

в) Списание финансового результата по заказу на отдельный субсчет счета продаж: Дебет (кредит) 90 «Продажи» субсчет 90-1 «Выручка» субсубсчет данного заказа — Кредит (дебет) 90 «Продажи» субсчет 90-9 «Прибыль/убыток от продаж» субсубсчет данного заказа. г) Списание финансового результата по заказу на счет прибылей и убытков: Дебет (кредит) 90 «Продажи» субсчет 90-9 «Прибыль/убыток от продаж» субсубсчет данного заказа — Кредит (дебет) 99 «Прибыли и убытки». Отметим, что при списании на счет прибылей и убытков финансовые результаты по отдельным направлениям, видам деятельности и договорам (заказам) агрегируются, поэтому распределительный (транзитный) субсчет 90-9 «Прибыль/убыток от продаж» счета 90 выполняет функцию «расшифровки» конечных результатов от основной деятельности предприятия за прошедший бюджетный период. Д) Косвенные налоги (налог на добавленную стоимость, акцизы). Учет косвенных налогов ведется фактическим методом по субсчетам счета 90 «Продажи»: субсчет 90-3 «Налог на добавленную стоимость», субсчет 90-4 «Акцизы», субсчет 90-5 «Экспортные пошлины» (для предприятий, занимающихся экспортом продукции). Бухгалтерские записи производятся по факту признания выручки, так как и величина акцизов, и величина налога на добавленную стоимость, причитающаяся к получению от покупателя, рассчитываются исходя из величины выручки по данной партии отгрузки: Дебет 90 субсчет 90-3 «Налог на добавленную стоимость» субсубсчет данного заказа— Кредит 68 «Расчеты по налогам и сборам», Дебет 90 субсчет 90-4 «Акцизы» субсубсчет данного заказа — Кредит 68 «Расчеты по налогам и сборам», Дебет 90 субсчет 90-5 «Экспортные пошлины» субсубсчет данного заказа — Кредит 68 «Расчеты по налогам и сборам». По окончании бюджетного периода суммы с дебета субсчетов 90-3, 90-4 и 90-5 списываются при расчете конечного финансового результата от продаж на субсчет 90-9 «Прибыль/убыток от продаж». Система субсубсчетов по субсчетам косвенных налогов важна не только для аналитических, но и для фискальных целей ведения бухгалтерского учета, то есть для целей налогообложения. Сумма налогов, причитающаяся к выплате в федеральный и местный бюджеты, в России согласно действующему законодательству считается методом по оплате, в то время как финансовые результаты считаются методом по отгрузке. При расчете сумм налогообложения к выплате: а) определяется перечень договоров (заказов), оплаченных покупателями в течение данного бюджетного периода (квартала); б) по этим договорам (заказам) определяются данные по соответствующим субсубсчетам субсчетов 90-3 и 90-4 счета 90 «Продажи», причем эти данные могут относиться и к предыдущим бюджетным периодам (кварталам); в) исходя из данных по субсубсчетам косвенных налогов производится расчет сумм к перечислению в бюджет (по налогу на добавленную стоимость за вычетом соответствующего списания по счету 19 «Налог на добавленную стоимость по приобретенным ценностям»). Е) Прочие доходы и расходы К прочим доходам и расходам на российском промышленном предприятии обычно относятся следующие статьи: а) прибыль (убыток) от реализации основных средств; б) прибыль (убыток) от реализации прочих активов (материальных оборотных средств, нематериальных активов и т.д.); в) внереализационные доходы и расходы; • проценты, подлежащие получению за предоставленные денежные займы (внереализационные доходы), и проценты, подлежащие выплате за полученные денежные займы (внереализационные расходы); • признанные должниками штрафы, пени, неустойки за нарушение условий хозяйственных договоров (внереализационные доходы) и суммы штрафных санкций за нарушение условий хозяйственных договоров (внереализационные расходы); • прибыль прошлых лет, выявленная в отчетном году (внереализационные доходы), и убытки прошлых лет, признанные в отчетном году (внереализационные расходы); • суммы кредиторской задолженности, по которым истек срок исковой давности (внереализационные доходы), и суммы дебиторской задолженности, по которым истек срок исковой давности (внереализационные расходы); • положительные курсовые разницы (внереализационные доходы) и отрицательные курсовые разницы (внереализационные расходы). Выручка и доход от реализации активов предприятия являются частью сводного бюджета предприятия, то есть по данным статьям прочих доходов и расходов устанавливаются плановые (бюджетные) показатели. Внереализационные доходы и расходы относятся к категории чрезвычайных, то есть не планируются. Учет прочих доходов и расходов ведется фактическим методом по счету 91 «Прочие доходы и расходы». С точки зрения типовых бухгалтерских проводок можно разграничить две группы прочих доходов и расходов — реализацию активов (основных средств и товарно-материальных ценностей, нематериальных активов) и внереализационные доходы и расходы. При реализации активов по кредиту счета 91 показывается сумма выручки от реализации в корреспонденции со счетом расчетов: Дебет 76 — Кредит 91. По дебету счета 91 отражается балансовая стоимость реализуемого актива плюс величина НДС, причитающаяся к получению от покупателей: Дебет 91 — Кредит 01, 04, 07, 08, 10 (на величину балансовой стоимости), Дебет 91 — Кредит 68 (на сумму НДС, начисленного от выручки). При этом по основным средствам и нематериальным активам предварительно делаются бухгалтерские записи по списанию начисленной амортизации на уменьшение первоначальной стоимости активов: Дебет 02 «Амортизация основных средств» — Кредит 01 «Основные средства»; Дебет 05 «Амортизация нематериальных активов» — Кредит 04 «Нематериальные активы». Внереализационные доходы и расходы чаще всего отражаются в корреспонденции со счетами расчетов и денежных средств в зависимости от вида внереализационных доходов (расходов). Так, в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» могут отражаться списание кредиторской задолженности за истечением срока исковой давности, начисленные предприятию штрафы за нарушение условий оплаты договоров поставки, курсовые разницы по импортным поставкам товарно-материальных ценностей; в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками» — списание дебиторской задолженности за истечением срока исковой давности, причитающиеся предприятию от покупателей штрафы за нарушение условий оплаты, курсовые разницы по экспортным поставкам продукции; в корреспонденции со счетом 58 «Финансовые вложения» — проценты к получению за предоставленные денежные займы и пр.: Дебет 91 - Кредит 51, 60, 62, 76; Дебет 51, 58, 60, 62, 76 - Кредит 91. Новым Планом счетов бухгалтерского учета рекомендовано открытие следующих субсчетов к счету 91: • субсчет 91-1 «Прочие доходы»; • субсчет 91-2 «Прочие расходы»; • субсчет 91-9 «Сальдо прочих доходов и расходов». Представляется, что предлагаемая система субсчетов к счету 91 не является оптимальной. В контексте управленческого планирования разумно использовать такую систему субсчетов к счету 91, которая бы позволяла получать данные по финансовым результатам в разрезе различных видов прочих доходов и расходов. Большая часть хозяйственных операций, являющихся основой возникновения прочих доходов и расходов, при отражении в бухгалтерском учете, во-первых, имеет как кредитовые, так и дебитовые обороты и, во-вторых, может иметь как кредитовый, так и дебетовый остаток в зависимости от финансового результата от операции (прибыли или убытка). Поэтому выделение субсчетов 1-го уровня по критерию «доходы — расходы» не позволяет выделять финансовые результаты по отдельным видам прочих доходов и расходов. Например при реализации основных средств, доходная часть единой хозяйственной операции (выручка от реализации) будет отражаться по субсчету 91-1, а расходная часть — по субсчету 91-2. По основной деятельности такой подход может быть обоснованным в силу того, что реализация продукции (работ, услуг) по

|

|||||||||

|

Последнее изменение этой страницы: 2021-04-12; просмотров: 248; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.28.255 (0.014 с.) |