Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Машинное оборудование и инструментыСодержание книги

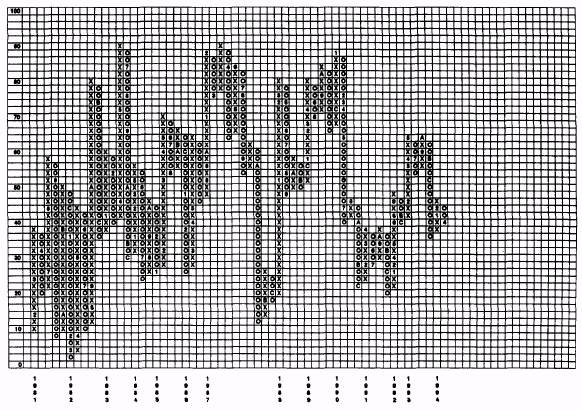

Поиск на нашем сайте Этот сектор вел себя достаточно хорошо на протяжении последних нескольких лет. Обратите внимание на график на рисунке 8.17, который говорит нам о том, что за все время наблюдался только один сигнал к продаже в мае 1994 года, когда было превышено предыдущее основание. До этого сектор несколько раз вызывал на поле команду защиты, но все же подавал незамедлительно сигналы к продаже из-за того, что никогда не переходил 70-процентный уровень либо никогда не снижался ниже сформированного основания. Вслед за основным сигналом к покупке в ноябре 1990 года каждая колонка "О" начиналась в апреле, за исключением той, которая возникла в мае. По некоторым причинам этот сектор теряет поддержку ближе к весне каждый год. Это та информация, которую вы всегда должны держать в голове. Помните, реверс наверх по графику от статуса, возникающий после Медвежьего Подтверждения, называется Медвежьей Коррекцией до тех пор, пока индекс находится выше 30 процентов. Столь надоедливое повторение поможет вам запомнить шесть уровней риска. Также обратите внимание на клетку, расположенную под цифрой (5) в 1994 году, которая пробила предыдущее основание, двигаясь к 46 процентам.

Рисунок 8.16 Досуг Основная составляющая риска в акциях - сектор и рынок

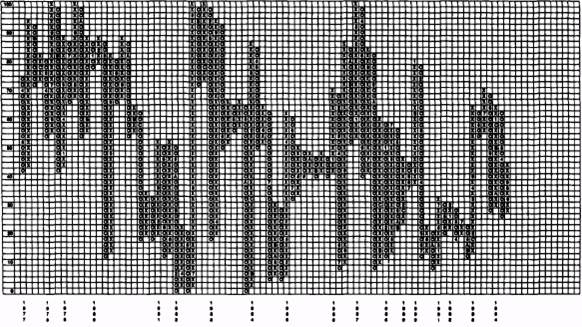

Рисунок 8.17 Машинное оборудование и инструменты Это изменило уровень риска на Медвежье Подтверждение. Посмотрите внимательно на рисунок 8.17 и правильно его прочтите, прежде чем перейти к следующему разделу. Медиа Давайте проведем небольшие проверочные испытания в секторе, охватывающем медиа-акции фирм, работающих в области средств массовой информации. Посмотрите на график, показанный на рисунке 8.18, и определите на нем место, соответствующее январю 1994 года (клетка с 68 процентами с (1), заполняющей клетку), а затем скажите мне, на какой уровень риска перешел индекс с последующим выстраиванием "О", пересекая вниз 70-процентный уровень. Немного подумайте об этом. А пока давайте обсудим степень риска, при котором индекс развернулся от своего максимума на 86 процентах. Так как разво-

Рисунок 8.18 Медиа Основная составляющая риска в акциях - сектор и рынок 199 рот произошел из области выше 70-процентного уровня, он оказался Бычьей Коррекцией. Имейте в виду, однако, что мы всегда предпринимаем какое-либо действие, направленное на обеспечение защиты при каждом развороте из области выше 70 процентов. На такой высоте мы предпочитаем быть чрезвычайно предусмотрительными. Помните, чтобы уровень риска стал Медвежьей Настороженностью, необходимо продвижение ниже 70-процентного уровня. Ответом на предыдущий тест является Медвежье Подтверждение. Статус Медвежьего Подтверждения присваивается, когда индекс преодолевает предыдущее основание. Можно даже сказать о наличии Медвежьей Настороженности ввиду падения ниже 70 процентов, но индекс также преодолел и предыдущее основание, что всегда говорит о Медвежьем Подтверждении. В то же самое время всегда представляйте себе свою позицию на игровом поле. Статус Медвежьего Подтверждения был закреплен на уровне в 68 процентов, что очень важно и требует незамедлительных действий. Если бы Медвежье Подтверждение стало бы ясным на уровне в 30 процентов, то мы тогда бы просто не придали ему значения, так как 30 процентов являются перепроданной стороной игрового поля. Металлы, Цветные Металлы Обратите внимание на ряд оснований, поднимающихся всякий раз, когда индекс переходит в колонку "О", начиная с основания в ноябре 1990 года (см. рисунок 8.19). С марта 1991 года по январь 1994 года этот индекс находился либо в статусе Бычьего Подтверждения, либо Бычьей Коррекции. Последующий разворот в марте изменяет уровень риска на Медвежью Настороженность. Это предполагает, что долгая жизнь бычьих степеней риска должна скоро закончиться. Я думаю, что работа по сектору металлов и цветных металлов на протяжении всего следующего года будет происходить на его пути вниз, вплоть до 30-процентного уровня, где завершится цикл. Заметьте, это очень похоже на часовой механизм, поэтому вы имеете великолепную возможность покупки акций, входящих в этот индекс, на уровне ниже 30 процентов с периодичностью в несколько лет. Все, что вам нужно, -это терпение. Нефть Нефтяной сектор склонен иметь продолжительные движения. Обратите внимание на сигналы, которые возникли в 1987 году (см. рисунок 8.20). Они были очень красноречивы. Прекрасный сигнал возник в январе 1990 года, что привело к продвижению от максимума 88 процентов к минимуму на 22 процентах.

Рисунок 8.19 Металлы, цветные металлы

Рисунок 8.20 Нефть 202 Анализ секторов Нефтепереработка Этот сектор тоже хорошо подходит для исследований. На рисунке 8.21 посмотрите на колонку, расположенную справа от 1992. Она имеет цифры "5" (май) и "6" (июнь). Какое изменение риска возникнет при реверсе вниз, в результате чего происходит выстраивание в колонку "О", находящейся сразу же справа от этой колонки? Это колонка, у которой только четыре заполненные клетки, последняя из которых обозначена как "7" (июль). Посмотрите на график и скажите мне, каким теперь становится уровень риска. Продолжайте исследование и произнесите ответ громко вслух. Ответом будет: "Медвежье Основание". Первый разворот наверх с формированием колонки "X" является Бычьей Настороженностью. Необходимо предпринять следующие действия: попридержите акции, которые вы купили в этом секторе, больше не покупайте и включите фонарь, напоминающий о возможном приближении опасности. Драгоценные металлы Взглянув на рисунок 8.22, можно увидеть, что этот сектор имеет тенденцию продвигаться до предельных точек. Обратите внимание на то, как одно из немногих сильных движений достигло 100-процентного уровня и 0-процентного уровня. Был такой случай в моей практике, когда Индекс Бычьего Процента сектора Драгоценных Металлов спас меня от огромной ошибки. Я только что приступил к работе в новой фирме, возглавляя отдел Опционных Стратегий, когда мне позвонила одна моя давняя клиентка с просьбой предоставить ей кого-нибудь для управления ее семейными инвестиционными счетами. Эта женщина была дочерью основателя компании Fortune 500, расположенной на юго-западе. На протяжении нескольких лет я был биржевым брокером ее счетов. Однажды совершенно неожиданно она спросила меня, смог ли бы я управлять ее счетами, работая не как брокер. Подумав немногим более секунды, я согласился. Впервые я смог действовать как настоящий управляющий капиталом, а не как исполняющий приказания. Я соображал долго и мучительно, формируя план игры для переданных мне счетов. После недели размышлений я решил подойти к этому новому для меня испытанию с позиций консервативного управляющего. Счета были перегружены акциями компаний, имеющих отношение к драгоценным металлам, по которым платили очень маленькие или вообще никакие дивиденды. Цены этих акций находились под прессингом на протяжении довольно долгого срока, и я предположил, что они еще

Рисунок 8.21 Нефтепереработка

Рисунок 8.22 Драгоценные металлы Основная составляющая риска в акциях - сектор и рынок 205 долго будут оставаться в таком состоянии. Моим грандиозным планом была продажа этих рудниковых акций и перевод инвестиций в дорогие, консервативные акции, которые имели зарегистрированные на бирже опционы. Я предполагал потом сократить будущий риск и увеличить доход, продавая опционы колл против длинных позиций по акциям, согласно стратегии, известной как "покрытая продажа опциона". То, что случилось после внедрения моего плана в жизнь, остается для меня полным кошмаром даже по сей день. Я эффектно продал все эти акции рудников в точности на самом основании. Сразу же после продажи они пошли наверх, причем без оглядки. Дорогие акции начали свой цикл слабой экономической активности. Я помню, как поднималась акция под названием Helca Mining, продвинувшись с $5 до $47, но на этом ее бег закончился. Суть этого обсуждения заключается в том, что я совершил ошибку, продав акции в основании. Также я утверждаю, что такая ошибка больше никогда не повторится, так как я уже научился мыслить графиками "крестики-нолики". Неправильной была не только оценка сектора, но и выбор стратегии покрытой продажи опциона. Эта стратегия, несмотря на весь ее консерватизм, зачастую может быть самой рискованной из всех опционных стратегий, применяемых на рынке ценных бумаг. Она красиво отнимает у вас любые большие заработки, которые могли бы принести ваши акции, а в нижней части рынка обеспечивает совсем небольшую защиту. Боже мой, как сильно меняет суть дела график Бычьего Процента. Вы никогда не допустите подобных ошибок, если позволите Индексу Бычьего Процента служить вам, дав ему возможность быть вашим гидом в принятии решений относительно секторов.

|

||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 372; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.119 (0.01 с.) |