Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Важные моменты, касающиеся бычьего процентаСодержание книги

Поиск на нашем сайте

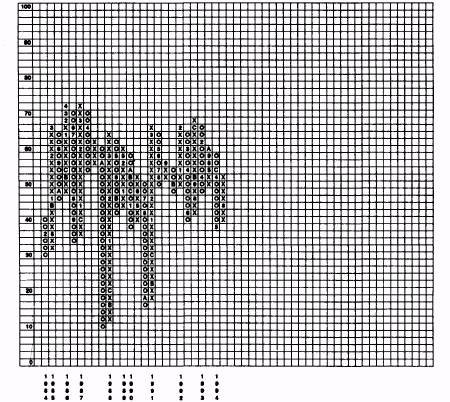

Вам следует иметь в виду следующие моменты: • Сигналы до и после краха 1987 года возникали в сентябре 1987 года • За последние 20 лет индекс создал только 66 колонок в ширину гра- • Движения наверх достигают уровня перекупленности, когда Бы- • Движения вниз достигают уровня перепроданности, когда индекс Важные моменты, касающиеся бычьего процента 121 Следующий отрывок взят из нашего отчета от 7 октября 1994 года, опубликованного в Daily Equity Market Analysis Report. Он дает представление о том, о чем мы говорим в наших ежедневных отчетах. Бычий Процент был близок к переходу к статусу Медвежьего Подтверждения, и мы полагали, что крайне важно обсудить дальнейший план игры в случае, если разворот действительно произойдет. Мы старались думать на несколько шагов вперед. План Игры № 1 10:23 утра. "Ирак мобилизовал несколько воинских частей на границе Кувейта, - сообщает Государственный департамент". Пора начинать обсуждать дальнейший план игры на случай, если Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи развернется вниз. У нас нет признаков того, что это случится, но есть три процента вероятности, что это все-таки произойдет, поэтому следует выработать дальнейший план игры, который никак и ничему не помешает. Спешу еще раз сказать, что разворот пока еще не произошел, поэтому волноваться не стоит. Каждый раз, когда Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи перемещается в статус Медвежьего Подтверждения, требуется серьезно изучить ситуацию. Картина такого рынка точно такая же, как в июле 1990 года, но только с одним изменением: Доу не находится на новом максимуме. Доу почти подошел к нему 29 августа, поэтому я догадываюсь, что "почти" - это почти хорошо. Черт возьми, в любом случае, это же не наука. Самое главное, что Бычий Процент находится на уровне 50 процентов, а это почти то же самое, что и в июле 1990 года. Уровень риска тот же самый: Медвежья Коррекция. Международным событием, которое совпало с разворотом в Медвежье Подтверждение в первую неделю августа 1990 года, было вторжение Ирака в Кувейт. Сегодня в 10:23 утра в Bloomberg читаем заголовок: "Ирак мобилизовал несколько частей на границе Кувейта, сообщает Государственный департамент". Не ирония ли это, что тот же самый катализатор стал причиной разворота и на этот раз. На этот раз мы не должны решать, что делать, если вы знаете, что я имею в виду. Хорошо, взглянем на график ниже (рисунок 6.10) с тем, чтобы вы получили какое-то представление. Сравните оба периода: август 1990 года и октябрь 1994 года. В случае, если индекс действительно развернется вниз, план игры будет состоять в том, чтобы выпустить на игровое поле команду защиты. Фактически ей следовало быть на поле, когда краткосрочные инвесторы начали продавать, но большинство не предпринимает таких мер предосторожности. Разворот вниз в Индексе Бычьего Процента Нью-Йоркской Фондовой Биржи предположил бы достижение 30-процентного уровня. Если возникает разворот вниз, то вам следует подготовить свои портфели к жесткому контролю за расходами. Как минимум, вам следует сократить любые дальнейшие покупки и удостовериться в том, что вы получаете от рынка столько денег, сколько воз-

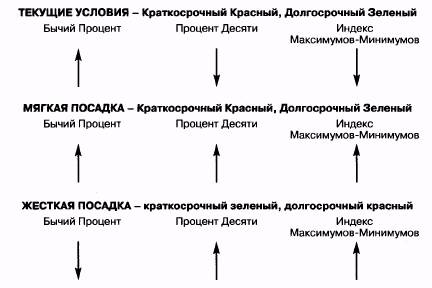

Рисунок 6.10 Бычий Процент Нью-Йоркской Фондовой Биржи Важные моменты, касающиеся бычьего процента 123 можно. Не беспокойтесь об упущенных возможностях. Вы всегда можете это компенсировать. Сложнее вернуть потерянные деньги. Если вы должны купить акции, то убедитесь, что размещаете свои ордера ниже рынка, и добейтесь их исполнения. Короткие продажи являются жизнеспособным инструментом при таком типе рынка и имеют высокую вероятность успеха. Выбирайте для короткой продажи из тех секторов, которые находятся выше 50-процентного уровня в одной из трех моделей на продажу, а также торгуемых ниже линии Медвежьего Сопротивления и имеющих отрицательные показатели относительной силы. Когда вы имеете такую акцию, играйте с использованием тренда. Принимайте все сигналы к продаже и останавливайтесь только на сигналах к покупке, пока акция остается ниже Линии Медвежьего Сопротивления. Не идите в длинную, пока находитесь ниже этой нисходящей линии тренда. Идите только в шорт на сигналах к продаже и останавливайтесь на первом сигнале к покупке после продолжительного нахождения в короткой позиции. Играйте вместе с трендом и урезайте свои убытки, останавливаясь на всех сигналах к покупке. Опционы являются прекрасными инструментами защиты. Если вы обладаете портфелем, приблизительно представляющим собой S&P, рассмотрите возможность покупки одного опциона пут на индекс S&P 100, торгуемого на СВОЕ. Если вы покупаете один опцион пут на индекс S&P 100 с ценой исполнения по 420, тогда он представляет собой стоимость акций в $42.000. Один опцион пут должен обеспечить защиту для подобного портфеля в случае основного рыночного падения. Риск портфеля, стоящего $420.000, должен покрываться 10 контрактами. Эти опционы пут то же самое, что и страховые полисы. Другим способом хеджирования на индивидуальной основе является покупка опционов пут на отдельные акции, входящие в портфель, или на те акции, которые по вашему предположению являются сильно уязвимыми. Продажа опционов колл является еще одним способом хеджирования, но получаемая премия мизерная по сравнению с нижним потенциалом убытков в случае падения акции. Вывод такой, что если Бычий Процент Нью-Йоркской Фондовой Биржи разворачивается, то обязательно предпринимайте действия. Причина разворота, ЕСЛИ ОН ПРОИСХОДИТ, не имеет никакого значения. Единственное, что важно, так это то, что разворот произошел. Будьте всегда наготове. План Завтрашней Игры № 2: Мягкая Посадка "Авианосец Соединенных Штатов достиг Красного Моря, в то время как США продолжают стягивать войска"... 124 Бычий процент Нью-Йоркской Фондовой Биржи Средства массовой информации не перестают "бить по ушам". Когда все это закончится, остается только догадываться. Самое худшее, что мы можем сделать, - это поставить свою интуицию на чашу весов и пренебречь внимательным изучением индикаторов, которые пронесли нас через бычий, медвежий и нейтральный рынки без потерь, включая 1987 год. Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи просветил нас насквозь. На самом деле все, что вы слышали о крахе, так это то, как его называл Гарзарел-ли. Мы отпустили своих клиентов 4 сентября 1987 года при наличии разворота в Бычьем Проценте Нью-Йоркской Фондовой Биржи. О чем вы точно не слышали - когда Уолл-Стрит решился вернуться обратно на рынок и начал покупать. Мы вернули.своих клиентов в первой неделе ноября 1987 года. Совсем неплохо. Честь и хвала не нам, a Chartcraft за создание Бычьего Процента Нью-Йоркской Фондовой Биржи в 1955 году и особенно А.В. Коэну. Честь и хвала также Майку Бурке за то, что он заставил меня осознать всю важность этого индикатора. Вся прелесть этого индекса заключается в том, что он предоставляет в распоряжение инвестора все, что нужно знать о рынке. А все, что нужно знать о любой акции, обращающейся на Нью-Йоркской Фондовой Бирже, дает график "крестики-нолики", так как всегда и везде проявляется неоспоримый закон спроса и предложения, правящий миром. Когда совокупность всех знаний об акциях, торгуемых на Нью-Йоркской Фондовой Бирже, трансформируется в индекс, перед вами открывается самая лучшая дорога в рынок. Однако целое может быть таким же хорошим, как и сумма его составляющих. Именно оценка всех этих составляющих так сильно отличает Бычий процент от остальных рыночных индикаторов. Когда в индексе происходят изменения, не звучат фанфары, не публикуются статьи в The Wall Street Journal, Investor's Daily, а также не ведутся никакие дискуссии на CNBC. Происходящие изменения ясны и понятны для тех, кто знает, но молчит, ничего не говоря тем, кто не знает. Другой положительный момент заключается в том, что среди всех инвесторов на рынке только некоторые из них знают, что этот индекс вообще существует. Те из вас, кто знаком с понятием Бычьего Процента, в действительности являются меньшинством. Должен сказать, что я предпочитаю оставаться в меньшинстве. Краткосрочными индикаторами рынка являются Процент Акций, находящихся выше Индекса своей собственной 10-недельной скользящей средней (Percent of Stocks above Their Own 10-Week Moving Average Index), а также Индекс Максимумов-Минимумов Нью-Йоркской Фондовой Биржи (NYSE High-Low Index). Эти два индекса движутся как два гоночных автомобиля и могут передвигаться из зоны перекупленности в зону перепроданности и обратно без изменения Бычьего Процента Нью-Йоркской Фондовой Биржи. Причина в том, что акции могут просто двигаться над и под своей 10-недельной скользящей средней, вообще не подавая сигналов к покупке или продаже. В случае с Индексом Максимумов-Минимумов соотношение новых максимумов к новым минимумам не имеет ничего общего с подачей акцией сигналов к покупке или продаже. В этом году мы наблюдали, как Процент Десяти подает 3 сигнала к покупке и 3 сигнала к продаже, двигающихся почти бок о бок. Единст- Важные моменты, касающиеся бычьего процента 125 венное изменение в Проценте Десяти и Максимумов-Минимумов, приведшее к изменению Индекса Бычьего Процента, было изменение, имевшее место в феврале этого года. Это привело к развороту вниз и последующему толкованию рынка как Медвежье Подтверждение в Бычьем Проценте. Краткосрочные индикаторы были в области формирования сигналов к продаже на протяжении четырех недель и переместились от 66 процентов в Проценте Десяти и 70 процентов в Максимумах-Минимумах до точки, которая ниже на 30 процентов в каждом из них. На момент написания книги Максимумы-Минимумы находились на уровне около 25 процентов, а Процент Десяти - около 30 процентов, а рассматриваемые нами уровни размылись. Бычий Процент Нью-Йоркской Фондовой Биржи упорно стоял, и сейчас находится в пределах 3-процентного разворота.

Если мы имеем разворот обратно вверх в краткосрочных индикаторах от этого уровня перепроданности без изменения уровней риска, оцениваемого по Бычьему Проценту, тогда мы ожидаем ускорение в росте стоимости акций. Значения индексов в среду о чем-то да говорят. Пока Бычий Процент Нью-Йоркской Фондовой Биржи держится вверху, и если процент Десяти и Максимумы-Минимумы разворачиваются вверх, то мы имеем мягкую посадку и протяженный подъем. Если Бычий процент вместо этого разворачивается, и в то же самое время разворачиваются вверх краткосрочные индикаторы, то мы можем ожидать краткосрочный подъем в пределах Медвежьего Подтверждения рынка.

ДРУГИЕ ИНДИКАТОРЫ РЫНКА ДРУГИЕ ТЕХНИЧЕСКИЕ ИНДИКАТОРЫ Когда я думал о том, какие индикаторы включить в книгу, я пришел к выводу, что нужно выбрать индикаторы, на которые мы полагаемся больше всего в своей повседневной работе. Мы ведем книгу индикаторов, которые используем каждый день. Она содержит все графики Бычьего Процента Секторов, Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи, графики "крестики-нолики" индексов и другие индикаторы, являющиеся существенно важными для нашей деятельности. Многие инвесторы делают ошибку, пытаясь использовать слишком много индикаторов. Чем больше индикаторов вы выберете, тем скорее запутаетесь. Самый главный индикатор, используемый нами - Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи, уже рассмотренный в шестой главе. Бычий Процент является нашим долгосрочным инструктором. Мы также следуем Индексу Бычьего Процента ОТС7 из-за изобилия высокотехнологичных внебиржевых акций, с которыми мы имеем дело каждый день. Chartcraft разработал этот индекс несколько лет назад, так как на рынке возросло количество акций сектора высоких технологий (акции компании Microsoft, которые обеспечивали наибольшую капитализацию, торговались в свое время на рынках Соединенных Штатов как ОТС). Теперь у нас есть свои собственные компьютеры для проведения расчетов, но методология не изменилась. Двумя самыми главными краткосрочными индикаторами, которые мы применяем, являются Процент Акций, торгуемых выше своего собственного 10-недельного скользящего среднего и Индекса Максимумов-Минимумов Нью-Йоркской Фондовой Биржи. Если бы мне пришлось выбирать три индикатора из всего доступного арсенала для использования, то я бы предпочел Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи, Процент Акций, которые торгуют- 7 Over The Counter - внебиржевой рынок, дословно может быть сказано:"из-под прилавка". (Прим. научн. ред.) Другие индикаторы рынка ся выше своего 10-недельного скользящего среднего, а также Индекс Максимумов-Минимумов. Следующие разделы дают оценки каждому из этих индикаторов. Индекс Бычьего Процента ОТС

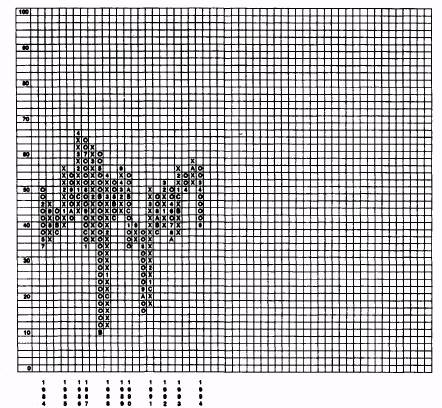

Индекс Бычьего Процента ОТС является компиляцией процентного содержания внебиржевых акций, которые обладают сигналами к покупке на графике "крестики-нолики" (см. рисунок 7.1). Индекс Бычьего Процента ОТС дает возможность понять, что делают дешевые акции. В 1982 году дешевые акции дошли до своего основания намного раньше, чем это сделали крупные акции. К тому времени, когда в августе 1982 дорогие акции только еще готовились идти вверх года, дешевые акции уже поднялись на 70 процентов. График читается таким же образом, как и Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи. Когда индекс поднимается в колонку "X", мяч находится у Другие технические индикаторы вас. И наоборот, когда в колонке "О", мяч у рынка ОТС. Лучшие сигналы к продаже идут из области, которая размещается над 70-процентным уровнем, а лучшие сигналы к покупке идут от уровня ниже 30 процентов. Большую часть времени истина о будущем движении находится где-то посередине. Индекс Бычьего Процента Американской Фондовой Биржи (АМЕХ)

Акции, торгующиеся на Американской Фондовой Бирже, обычно являются недорогими акциями. Они также имеют большой вес для рынка в целом, как и не первостепенные акции, например, такие, как нефтяные акции или бумаги компаний горной промышленности. Мы не уделяем большого внимания этому индексу, но если вы работаете с дешевыми акциями Американской фондовой биржи, то этот индикатор может быть как раз именно для вас. Этот индекс оценивается также, как и другие индексы Бычьего Процента (см. рисунок 7.2). Другие индикаторы рынка

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 345; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.225.156.91 (0.009 с.) |