Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Статистические вероятности графических моделейСодержание книги

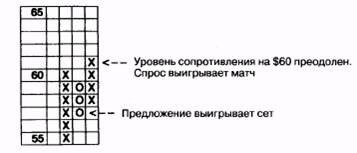

Поиск на нашем сайте Результаты Бычьего Рынка Мы будем рассматривать как бычьи, так и медвежьи графические формации. Изучив модели, мы увидим, какие из них самые прибыльные, какие пройдут длинный путь, прежде чем исчерпают себя, а какие - самые надежные. Следующие формации являются бычьими: Формация Прибыльность Средний Время Заработок Двойная Вершина 80,3% 38,7% 11,5 месяца Тройная Вершина 87,9% 28,7% 6,8 месяца Спрэд Тройной Вершины 85,7% 22,9% 7,7 месяца Бычий Треугольник 71,4% 30,9% 5,4 месяца Бычий Сигнал 80,4% 26,5% 8,6 месяца Медвежьего рынка 90,0% 23,2% 2,5 месяца Комбинации 79,5% 36,0% 8,0 месяца 1 Адаптирована из книги Profit and Probability - Technical Analysis of the Price Fluctuations of Common Stocks, Робертом Йорл Дэвисом, адъюнкт профессором Химии Университета Purdue, авторское право Р. И. Дэвиса, 1965 год. (Прим. автора) Статистические вероятности графических моделей 37 Как вы, наверное, без труда видите, в показателях каждой из этих формаций имеются изменения: это доля прибыльных исходов в среднем значении заработка, а также в среднем значении времени. Каждый из этих элементов является важным, но некоторые трейдеры считают одни элементы важнее других. Каждый, однако, определяет свой собственный подход. Если вы усредните вышеуказанные модели, то увидите, что: 1. Прибыльность - 83,7% 2. Средний заработок - 29,5% 3. Среднее время - 7,2 месяца Результаты Медвежьего Рынка Вот результаты медвежьего рынка. Помните, что вы можете заработать деньги по обе стороны рынка, если готовы играть на любой стороне. Опять-таки, правильно используя анализ "крестики-нолики", можно получить следующие результаты: Формация % Случаев Средний Среднее Время Заработок Двойное Основание 82,1% 22,7% 4,7 месяца Тройное Основание 93,5% 23,0% 3,4 месяца Спрэд Тройного Основания 86,5% 24,9% 4,6 месяца Медвежий Треугольник 87,5% 33,3% 2,5 месяца Медвежий Сигнал 88,6% 21,9% 4,9 месяца Комбинации 83,3% 22,9% 3,4 месяца Усредняя вышеуказанные цифры, получаем: 1. Прибыльность - 86,9% 2. Средний заработок - 24,8% 3. Среднее время - 3,9 месяца Бычий Рынок в сравнении с Медвежьим Рынком Сравнение результатов, полученных на основании данных по бычьему и медвежьему рынкам, позволяет нам сделать некоторые заключения: Бычий рынок Медвежий рынок Прибыльность 83,7% 86,9% Средний Заработок 29,5% 24,8% Среднее Время 7,2 месяца 3,9 месяца Графические модели Первый вывод на основании этой таблицы состоит в том, что продавать в шорт на медвежьем рынке менее рискованно, нежели покупать на бычьем рынке. Средний заработок на медвежьем рынке на 4,7% меньше, чем на бычьем рынке, но это с лихвой компенсируется тем, что среднее время для заработка на медвежьем рынке на 3,3 месяца короче, чем на бычьем рынке. Следовательно, трейдеры, которые не продают в шорт на медвежьем рынке, действуют вопреки собственным интересам. За меньший период времени, при меньшем риске продажа в шорт на медвежьем рынке принесет денег больше длинной позиции на бычьем рынке. Прибыль бычьего рынка имеет ставку 4,09 процента в месяц, в то время как прибыль медвежьего рынка имеет ставку 6,36% в месяц. Настоящие трейдеры не могут себе позволить упустить возможность заработать прибыль. Они должны учиться приспосабливаться к тому, чтобы играть по обе стороны рынка. Убытки А каюке убытки? Торговые формации со всеми своими вариантами подходящих условий, при наличии которых должна быть установлена торговля, еще не гарантируют постоянную прибыль. Трейдеру следует учитывать вероятность возникновения убытков, а также то, как их регулировать. Вероятности убытков таковы: Формация Отсутствие Средний Время Прибыли Убыток Двойная Вершина 15,3% 13,1% 4,6 месяца Тройная Вершина 12,1% 8,3% 2,2 месяца Спрэд Тройной Вершины 14,3% 7,3% 2,5 месяца Бычий Треугольник 24,6% 5,4% 3,0 месяца Бычий Сигнал 16,9% 10,4% 4,9 месяца Сигнал Разворота Медвежьего рынка 8,0% 10,0% 1,5 месяца Комбинации 15,4% 8,1% 3,8 месяца Усреднение приведет к следующим показателям: 1. Не приносит прибыли в 15,2% случаев 2. Средний убыток 9,0% 3. Среднее время 3,0 месяца Два правила должны быть выведены из приведенной статистики: 1. Никогда не позволяйте убыткам превышать 10%. 2. Предоставьте торговой сделке около трех месяцев для работы в Статистические вероятности графических моделей 39 Это - основные правила по сокращению убытков до минимума и совершению сделок, которые могут быть более прибыльными. Результаты исследования говорят о том, что вероятности будут в вашу пользу, если вы дождетесь завершения формирования правильной графической модели, прежде чем сделаете заключение относительно поведения акции. В повседневном процессе анализа и реальной торговли на рынках мы обнаружили, что приверженность к бычьим графическим моделям при открытии длинной позиции и к медвежьим моделям при открытии короткой позиции, как правило, дает наилучшие результаты. Вероятности, описанные в исследовании, достаточно привлекательны в смысле денег. В то время как на рынке нет никаких гарантий, вы, пользуясь простыми правилами, изложенными в книге, несомненно, сумеете увеличить вероятность достижения успеха. Если бы я все это знал, когда работал брокером, я смог бы избавить себя от лишней головной боли. Мы всегда старались рекомендовать акции, устойчивые с фундаментальной точки зрения, но мы никогда не знали в тот момент, где находимся - на 1-95 Южной или 1-95 Северной. Это элементарный набор правил, но до сих пор большинство брокеров и инвесторов не придают им никакого значения. Однажды мой хороший клиент позвонил мне, чтобы обсудить возможные сделки на рынке. А я только что узнал об опционной стратегии, называющейся "выписывание покрытого опциона" (covered writing), которая включала в себя покупку акции и одновременную продажу опциона колл против позиции по акции. Мы обстоятельно поговорили об акции. Мы побеседовали о том, какой прекрасной компанией была компания Burlington Industries (в то время лидер в текстильном бизнесе). Клиенту понравилась концепция выписывания покрытого опциона, и мы совершили сделку: купили акцию и продали опцион колл против позиции по акции. Я продал эту рекомендацию клиенту как консервативную стратегию. Я действительно был приятно взволнован тем, что смог объяснить понятие покрытой продажи по телефону. После завершения рабочего дня я отправился с приятелями-брокерами в клуб "Быки и Медведи", как мы делали это каждый вечер, чтобы попить пива и обсудить наши дела. Я упомянул о проведенной мною сделке покрытой продажи и о том, что инструментом, лежащим в основе стратегии, была акция компании Burlington Northern. Один из моих приятелей сказал: "а да, знаю - железная дорога". Я покрылся холодным потом. Я ответил, что нет: я купил акцию текстильной компании, а не железной дороги. Как оказалось, я купил клиенту акцию железной дороги, несмотря на то, что мы столько времени говорили о текстильной компании. Названия Burlington Industries и Burlington Northern - похожи, не так 40 Графические модели ли? Да, названия могут быть похожими, но их деятельность - все равно, что Южный и Северный полюсы. Сделка оказалась удачной, мне повезло с акциями железной дороги даже больше, чем, если бы это были акции той самой текстильной компании. На самом деле, акции Burlington Industries не имели тогда опционного рынка. Таким образом, говоря о необходимости набрать больше очков в свою пользу, я тем не менее закрыл глаза и просто выстрелил в темноту. Хорошо, теперь приступим к графическим моделям. Изучайте их внимательно, так как они станут для вас самым важным инструментом. Двойная Вершина В предыдущей главе вы научились поддерживать свои графики. Основными графическими моделями являются Двойная Вершина (Double Тор) и Двойное Основание (Double Bottom). Двойная вершина требует 3 колонки: две колонки "X" и одну колонку "О". Ключ к интерпретации графических моделей в определении того, где цена акции проходит уровень сопротивления или поддержки. Особенность моделей Чарльза Доу, которыми пользовались преуспевающие инвесторы того времени, заключалась в точной графической идентификации уровней распределения и накопления. Распределение соответствует вершине (сопротивлению), а накопление - основанию (поддержке). Сопротивление - это точка, в которой акция достигает определенной цены и сталкивается с давлением со стороны продавцов. Вернемся к теме спроса-предложения и сразу увидим, что это одновременно еще и точка, где предложение превышает спрос. Например, IBM поднялась до $60 и встретилась с давлением продавцов. Это давление продавцов превышает спрос на этом уровне цены, и акция естественным образом отступает назад, по крайней мере, на несколько пунктов. Помните, что требуется разворот на три клетки, чтобы сменить колонки. В этом примере, если давление со стороны продавцов было бы достаточным, чтобы оттолкнуть IBM обратно к $57 или ниже, то график развернулся бы в колонку "О" из колонки "X". По аналогии с теннисным матчем, предложение выиграло один сет в свою пользу. Но матч продолжается. Скажем, через несколько недель спрос опять приблизился к акции на уровне $57, что привело к подъему цены до $60 за одну акцию. Это еще один разворот на три клетки, ведущий нас обратно в колонку "X", a IBM теперь находится на том же самом ценовом уровне, на котором в прошлый раз столкнулась с предложением. Вопрос теперь состоит в том, продолжают ли находиться здесь продавцы, столкнувшие акцию в прошлый раз. Я наблюдал, как акции наталкивались на сопротивление бесчисленное количество раз на протяжении многих месяцев до тех пор, пока давление со стороны про- Статистические вероятности графических моделей

Рисунок 3.1 Двойная Вершина давцов окончательно не ослабевало. Единственный способ узнать, находятся ли все еще продавцы на этой цене, посмотреть, как ЮМ ведет себя на этом уровне. Если она опять отброшена, тогда продавцы все еще там. А если движется к $61, то мы можем сказать, что спрос превалирует на этой цене, превышая уровень, на котором прежде контроль оставался за предложением. Превысив уровень сопротивления, график "крестики-нолики" дает свой самый главный сигнал к покупке: Двойную Вершину. Естественно, необходимо рассмотреть еще и другие аспекты, прежде чем приобретать акцию, но, судя по самой простейшей модели, мы можем сказать, что спрос здесь совершенно точно имеет контроль. Если по IBM нет больше никакой другой информации, тогда моим решением будет покупка акции. Поскольку IBM вышла за пределы уровня сопротивления, мы можем сказать, что спрос победил в этом матче. Графическая модель будет подобна той, что представлена на рисунке 3.1.

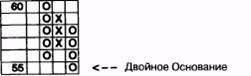

Рассмотрим Двойное Основание. В этой модели матч выигрывает предложение. Скажем IBM вместо преодоления предыдущей точки сопротивления разворачивается и опускается ниже границы поддержки. На рисунке 3.2 вы можете увидеть, что акция упала во второй колонке до $56, где спрос побеждает предложение, и акция разворачивается обратно в колонку "X". На уровне $59 акция вновь сталкивается с давлением продавцов, отбрасывающим IBM обратно вниз, на уровень

Графические модели

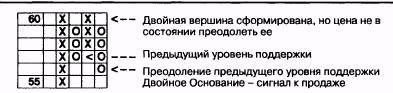

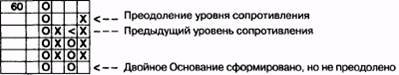

Рисунок 3.3 Двойное Основание с сопротивлением $56, что видно в третьей колонке графика, где спрос, ранее сумевший взять контроль, должен обеспечить поддержку. На этот раз, однако, тех покупателей, что были прежде, здесь уже нет, и давление продавцов продолжается, что приводит к тому, что акция проходит сквозь этот уровень поддержки. Матч закончен. Предложение выиграло, а вероятностями являются низкие цены. Причина, по которой предложение взяло власть над спросом, не имеет ровно никакого значения. Как акция реагирует на спрос и предложение - вот, что важно, ведь в конце концов именно спрос и предложение, и ничто другое, приводит акцию в движение, толкая цены на нее вверх и вниз. Теперь вы понимаете, почему мы называем модели Двойной Вершиной и Двойным Основанием? Акция поднимается или падает на тот же уровень дважды. Вы, возможно, уже догадались, как мы назвали модель, в которой акция поднимается или падает на тот же самый уровень трижды. На рисунке 3.3 вы можете увидеть, что, когда акция поднялась обратно до $60, она была отброшена второй раз. Логика подсказывает нам, что на этом уровне существует мощное сопротивление и что сигнал к продаже здесь намного важнее. Изучая график, мы можем сказать, что верхним потенциалом здесь является только $60. Естественно, все может измениться, но на данный момент это все, с чем мы должны продолжать иметь дело. Продавцы в шорт всегда хотят знать точки сопротивления, потому что проникновение сквозь уровни сопротивления может стать сигналом разворота существующего тренда.

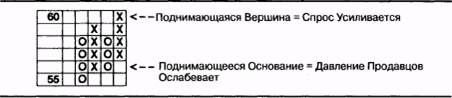

Рисунок 3.4 показывает нам, что на $55 имеется хорошая поддержка, потому что на этом ценовом уровне акция перестает идти вниз в Статистические вероятности графических моделей 43 двух отдельных случаях. По каким-то причинам на этом уровне есть покупатели. Мы рассматриваем этот уровень, как уровень накопления или поддержки. Сигнал Двойной Вершины к покупке является более важным, чем предыдущий, потому что мы располагаем большим объемом информации, позволяющей нам принять решение. Тот факт, что акция нашла поддержку дважды на уровне $55, подсказывает нам, что акция будет держаться там в случае, если в дальнейшем ее позиции ослабеют - маленькая деталь, которой на графике, данном на рисунке 3.1, нет. Бычий Сигнал На этот раз мы добавляем к модели еще один аспект, дополнительную деталь. Заметьте, что на рисунке 3.5 последняя колонка "О" не продолжается ниже предыдущей колонки "О". Мы называем это поднимающимся основанием. Оно символизирует, что предложение становится все менее влиятельным фактором, определяющим движение акции. Другой стороной медали является то, что спрос становится сильнее, так как последняя колонка "X" превышает предыдущую колонку "X". Поднимающееся основание - не столь важный фактор, но он становится дополнительным ориентиром при оценивании взаимоотношений между спросом и предложением на акцию. Среди трех двойных вершин, о которых мы говорили до сих пор, эта является самой сильной и служит основанием для важнейшего вывода. Самый лучший способ понять эти модели - взять тетрадь и карандаш и просто написать несколько слово том, что вы видите (как если бы семилетний ребенок написал сочинение о том, что он видит в комнате). Итак, на рисунке 3.5 я вижу: 1. Теннисный матч, который состоял всего из четырех сетов (коло- 2. Я вижу два сета, в которых Макинрой выиграл (колонка "О"), и два 3. Последняя колонка "X" превышает предыдущую колонку, давая сиг- 4. Вторая колонка "О" не упала настолько, насколько снижалась пре- 5. Последняя колонка "X" превышает предыдущую колонку "X", что Подведение модели к общему знаменателю с выделением характерных черт значительно облегчает анализ. Графические модели

Рисунок 3.5 Двойная вершина с поднимающимся основанием Медвежий Сигнал Медвежий Сигнал противоположен Бычьему. Рисунок 3.6 показывает, что спрос в этом случае становится менее сильным, так как последней колонке "X" не удается достичь предыдущего уровня. Давление со стороны продавцов тем не менее увеличивается, о чем свидетельствует нижняя колонка "О". Эти детали просто-напросто говорят о том, что спрос теряет силу, а предложение набирает ее. Слишком часто инвесторы покупают акции именно в такой ситуации, а потом наблюдают, как в дальнейшем они слабеют. Итак, мы обсудили Двойное Основание и Двойную Вершину. Все другие модели, которые мы будем рассматривать, являются производными от этой основной формации. Теперь вы сами видите, насколько этот метод прост для восприятия. Давайте перейдем к сигналу покупки Тройной Вершины. Тройная Вершина

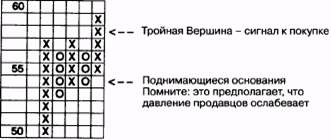

Тройная Вершина (Triple Top) потому так и называется, что это графическая модель, которая демонстрирует подъем цен на определенный уровень три раза. Первые два раза, когда акция поднимается на этот уровень, она отталкивается продавцами. В третий раз, когда акция поднимается на этот уровень, она образует тройную вершину. Сигнал к покупке возникает в тот момент, когда акция превышает уровень, при достижении которого до этого акция разворачивалась вниз. Эта модель показана на рисунке 3.7. Статистические вероятности графических моделей

Рисунок 3.7 Тройная Вершина Существует много причин, почему акция сталкивается с предложением на определенных уровнях. Вспомните то время, когда вы купили акцию, думая, что она была на основании или, по крайней мере, на подходящем ценовом уровне для покупки, но вместо того, чтобы подняться, акция внезапно начала падать. У каждого был хотя бы один такой печальный опыт. Когда вы увидели, что акция теряет в цене, у вас, возможно, промелькнула мысль позвонить своему брокеру и попросить его вывести вас из торга, если акция пойдет обратно и достигнет уровня безубыточности. Это абсолютно нормальная человеческая реакция. Когда ваш брокер размещает ордер, чтобы вытащить вас из торгов, вы фактически создаете предложение на этом уровне. Если продавцов, желающих продать свои акции, на этом уровне больше покупателей, готовых купить, акция падает. Узнать, ослабело ли давление со стороны продавцов на каком-то определенном уровне, можно единственным способом - нужно определить, превышает ли акция эту цену. Если акция отброшена опять, продавцы все еще находятся там. Я наблюдал, как акции отскакивали рикошетом от определенных цен на протяжении 18 месяцев. Так, Coca-Cola не могла пройти через уровень $45 в течение полутора лет. Наконец, в сентябре 1994 года акция смогла превысить $45 и устремиться прямо к $50 без остановки, демонстрируя, что верхний потенциал акции не ограничивается значением $45, если давление со стороны продавцов остается недостаточным. Чем больше акция отскакивает рикошетом от уровня сопротивления, тем сильнее будет прорыв, когда он наступит. Много лет тому назад было определено, что высота подъема акции прямо пропорциональна времени, которое уходит у акции на приготовления к этому движению. Другими словами, чем шире основание, от которого возникает прорыв, тем выше поднимется цена. Графические модели

|

|||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 354; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.015 с.) |