Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Знакомство с индексом бычьего процента NYSEСодержание книги

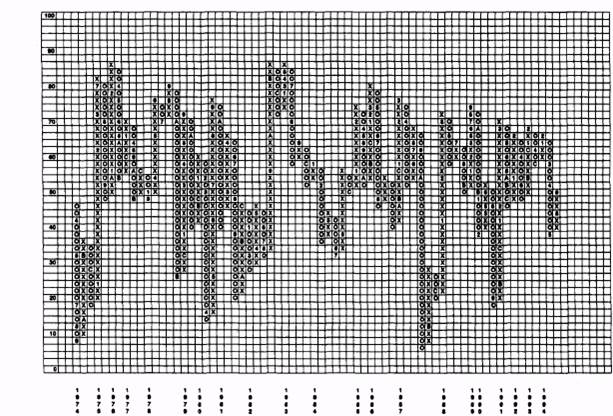

Поиск на нашем сайте Эта глава посвящена Бычьему Проценту Нью-Йоркской Фондовой Биржи и описывает критически важную область инвестиционной стратегии (см. рисунок 6.1). Четкое понимание этой концепции имеет первостепенную важность. Этот индекс - наш основной учитель, определяющий положение дел на рынке в целом. До января 1987 года я еще не до конца понимал, о чем вообще говорит Индекс Бычьего Процента. Это был месяц, когда мы с моим партнером открыли свою фирму - Dorsey, Wright & Associates. До этого я был директором отдела, занимающегося операциями с опционами в крупной региональной брокерской компании. Несмотря на то, что мой отдел был самостоятельным, мы все же использовали и другие внешние данные для того, чтобы наблюдать среднесрочные тенденции рынка. Во время 1980-х наблюдение за рынком осуществлялось довольно легко. Акции просто росли. Это было десятилетие, сделавшее карьеру многим консультантам по инвестициям. Мы в основном были сосредоточены на торговле опционами, обращающимися на акции, и меньше внимания уделяли рынку и секторам. Как я уже упоминал, акции в основном росли на протяжении этого периода, поэтому всех интересовал только следующий поезд, отправляющийся со станции. Десятилетие 1980-х действительно было бурным. Неожиданно появились но-

Рисунок 6.1А Бычий Процент Нью-Йоркской Фондовой Биржи в 1974 -1994

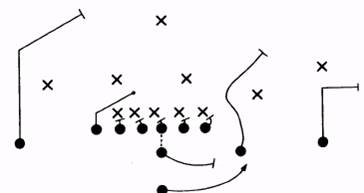

Рисунок 6.1В Бычий Процент Нью-Йоркской Фондовой Биржи в 1955 - 1974 110 Бычий процент Нью-Йоркской Фондовой Биржи вые инструменты, а рынку зарегистрированных производных ценных бумаг, дебютировавшему в апреле 1973 года, было всего только около 6 лет от роду. К концу 1980-х опционы стали главной скрипкой в биржевом оркестре. Если бы меня попросили охарактеризовать этот период одним словом, то я бы назвал его сверхрычаг. Такое впечатление, что в этой игре у всех были свои ставки. К 1987 году игра стала менее напряженной, и каждый, казалось, чувствовал себя уютно в существовавших тогда рыночных условиях. Поднимающиеся цены переводились в легкие деньги, заработанные на опционах. До октября 1987 года все шло как по маслу. Злоупотребление опционами пут имело ослабляющее воздействие на опционный рынок. Опционы пут могли быть рассмотрены в качестве продуктов страхования. Покупатели опционов пут обычно нуждаются в страховании с целью хеджирования некоторого рыночного риска, который, как они думают, для них неприемлем. Продавец опциона пут, с другой стороны, должен обеспечить покупателя страхованием, в котором тот нуждается. Продавец опциона пут всегда готов приобрести акцию по определенной цене на срок, соответствующий жизни опционного контракта, независимо от того, насколько ниже этой цены падает акция. Это как если бы страховая компания застраховала вашу машину на время жизни контракта. Страховая компания сделает все, если вы попадете в аварию. Если бы на дорогах никогда не было аварий, то страховой бизнес был бы самым крупным в мире. Хорошие страховые взносы - и никакого риска. Из-за того, что с акциями редко случались эксцессы в начале 1980-х, инвесторы с легкостью решались проводить операции, связанные с продажей опционов. Вы знаете, что происходит, когда каждый думает, что небольшое инвестирование способно принести большие прибыли. Все это слишком хорошо, чтобы быть правдой, - в конце концов случается самое плохое. Ну, так вот, в октябре 1987 года в один день все автомобили страны попали в аварию. Такая компания, как Aetna Life & Casualty (продавцы опционов пут), оперирующая на фондовом рынке, полностью обанкротилась. Я говорю об инвесторах, еще до октября продавших те пут опционы, которые обычно истекали, ничего не стоя. Но в октябре все произошло иначе. С тех пор характер инвестиционного бизнеса изменился. Я возвращаюсь к краху 1987 года потому, что Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи спас нашу компанию. Нам было всего 10 месяцев, и мы только начали привлекать к себе клиентов. Мы решили, когда начинали свое дело, что нашим основным индикатором поведения рынка в целом будет Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи. Мы просто взяли за основу то, что без сбоев работало десятилетиями до 1987 года. Компания Chartcraft, Знакомство с индексом бычьего процента NYSE 111 которая заявила о себе в инвестиционной индустрии еще в начале 1950-х годов, разработав этот индекс, попала прямо в цель. Майк Бурке, редактор Chartcraft, однажды сказал мне, что если бы ему позволили использовать только один рыночный индикатор и больше ничего, то он предпочел бы именно Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи в качестве своего ориентира. Мне этого было вполне достаточно. В тот год я узнал о нем все, что только мог. 4 сентября 1987 года индикатор предложил нам отправить свою команду защиты на игровое поле, так как он развернулся в колонку "О", подав сигнал к продаже. Единственное, что мы тогда четко знали, что нужно следовать за ним без лишних вопросов. Начиная с того самого дня, в основной статье нашего отчета Equity Market Repor даются рекомендации, как хеджировать портфели опционами. В следующем месяце наступил крах, и я буду первым, кто скажет вам, что мы и не представляли себе, насколько серьезным был тогда спад рынка. Тем не менее те, кто последовал нашим рекомендациям, оказались вполне к нему готовы. Крах не уничтожил никого из нас. После краха мы взяли из наших отчетов все материалы о рынке, опубликованные до и после краха. Эти материалы, в сущности, распахнули для нас все двери. С того самого дня Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи является главной опорой для наших исследований рынка в целом. Я посвятил много статей этой теме, и каждый раз, когда я пишу об этом, то узнаю что-то новое. Мы используем этот индекс в качестве ориентира для своих среднесрочных рыночных действий вот уже 8 лет. Мы видели его работу при бычьем рынке, медвежьем, а также на нейтральном рынке. Чем больше вы узнаете об этом индексе, тем больше у вас будет уверенности в вашей повседневной деятельности. Теперь давайте посмотрим, как он работает. Читайте внимательно и перечитывайте снова и снова, если возникнет такая необходимость. Если бы я захотел вас удивить, то привел бы тот факт, что 75 процентов риска для акции составляет рынок и сектор. Если рынок в целом не поддерживает поднимающиеся цены, то совсем не много акций действительно растут. Недавно я разговаривал в клубе Yale Club на ежегодном вечере Wall Street Night с директором по инвестиционным стратегиям компании Merrill Lynch, а также с директором по инвестиционной стратегии компании PaineWebber и экономистом из Herzog, Heine, Geduld, Inc., которые являются одними из самых высококвалифицированных специалистов на Уолл-Стрит. Как только они изложили свои наблюдения за рынком, наступила моя очередь. График, с которого я начал, был типичным изображением расклада сил во время игры в футбол, который можно увидеть в Monday Night Football. Вы знаете, Бычий процент Нью-Йоркской Фондовой Биржи как ведущий Джон Мадден пишет жирным карандашом, показывая, что только что произошло в игре. График был примерно таким же, как на рисунке 6.2.

В футбольной игре все отведенное время обе стороны - и нападение, и защита - ведут свою деятельность на игровом поле. Те же самые силы действуют и на рынке. Бывают времена, когда рынок поддерживает поднимающиеся цены, но бывает и так, что поведение рынка не совпадает с поднимающимися ценами. Когда рынок поддерживает поднимающиеся цены, мы можем сказать, что вы завладели мячом. Вы входите в команду нападения. Когда мяч у вас, ваше дело - взять столько денег с рынка, сколько возможно. Это то время, когда вы должны набирать очки. В течение того времени, что рынок не поддерживает поднимающиеся цены, вы по существу теряете мяч, и тогда в игру должна вступить команда защиты. Во время таких периодов главная задача рынка - получить с вас столько денег, сколько возможно. Вспомните свою любимую футбольную команду. Как бы здорово она играла в этом сезоне, если бы использовала только стратегию нападения! Она прекрасно бы справилась с любой задачей, если бы всегда владела мячом, но мяч часто переходил к команде соперников, и ваша команда теряла преимущество. В конце концов вы признаете, что ваша команда играла в этом сезоне в лучшем случае без блеска. Это - проблема большинства инвесторов: они не знают, какая команда находится на игровом поле, тем более они не знают, где проходит игра. Давайте согласимся с тем, что большинство американских инвесторов только покупают акции и никогда не продают в короткую. Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи четко показывает, когда надо готовиться к нападению, а когда - к защите. Я хочу, чтобы вам ста-

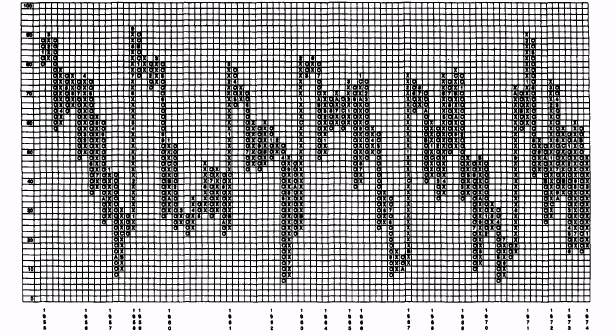

Знакомство с индексом бычьего процента NYSE 113 ло абсолютно понятно, что существует время для нападения и время для защиты. И вы должны уметь это определять. Первый вопрос, который вы должны себе задать и найти способ на него ответить, прежде чем примете какие-либо решения по поводу акции, состоит в следующем: "У кого сейчас находится мяч?". Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи был создан А.В. Коэном в 1955 году. Он был первым редактором Chartcraft и партнером Ли Грэя в этом деле. Ли Грэй, кстати, все еще является главой Chartcraft Investors Intelligence. Коэн пытался найти такой рыночный индикатор, который создавал бы бычий сигнал в основании и медвежий на вершине. Графики нормального тренда индексов, таких как Доу-Джонс и S&P 500, всегда бычьи на вершине и медвежьи в основании. Графики тренда рыночных индексов неизменно ведут инвесторов к покупке на вершине и продаже в основании. Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи является просто компиляцией процента акций, обращающихся на Нью-Йоркской Фондовой Бирже, подающих сигналы на покупку по графику "крестики-нолики". Вспомните на мгновение третью главу. Бычий график - это график, на котором последним сигналом была колонка "X", которая превышала предыдущую колонку "X". Если вы просто просмотрите все модели графиков "крестики-нолики" акций Нью-Йоркской Фондовой Биржи и посчитаете те, что создавали сигналы к покупке, а затем разделите полученное число на итоговое количество оцениваемых акций, то вы получите Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи. Даже шестиклассник может это сделать. У нас же есть компьютеры, которые могут все посчитать за нас. Скажем, например, было 2000 акций на Нью-Йоркской Фондовой Бирже, и 1000 из них имело сигналы к покупке на графике "крестики-нолики". Бычий Процент был бы равен в таком случае 50 процентам (1000/2000=50 процентов). Мы используем тот же самый разворот на три клетки, чтобы переместить колонки в этом индексе: все также, как мы делаем это в обычном графике "крестики-нолики". Каждая клетка составляет 2 процента, а вертикальная ось идет от 0 до 100 процентов. Я рассматриваю это как футбольное поле, на котором мы играем. Когда индекс поднимается в колонку "X", все больше акций продолжают создавать сигналы к покупке. Подумайте немного о том, что фактически происходит, если на этой неделе индекс на 50 процентах, а на протяжении следующих двух недель поднимается до 52 процентов. Изменения в индексе могут произойти только вследствие появления первых сигналов, а не последующих сигналов. Скажем, акция XYZ образовывает основание после спада, а затем подает первый сигнал к покупке от основания. Этот сигнал изменяет ситуацию по акции из медвежье- Бычий процент Нью-Йоркской Фондовой Биржи

Рисунок 6.3 От Медвежьего к Бычьему го состояния в бычье (см. рисунок 6.3). Это первый сигнал к покупке, который был зарегистрирован. Все последующие сигналы к покупке не считаются. Одна акция, один голос. Чтобы вы до конца поняли, как движется индекс, давайте теоретически сократим число акций, торгующихся на Нью-Йоркской Фондовой Бирже, до 100. На протяжении следующей недели 12 акций создали новый сигнал к покупке - он показан на рисунке 6.3, а 10 акций образовали новые сигналы к продаже. Конечным результатом недели стало появления двух новых сигналов к покупке, или еще 2 процента акций, создающих сигналы к покупке. Помните, что каждая клетка на графике представляет 2 процента, поэтому 2-процентное конечное изменение в новых сигналах на покупку позволяет графику подняться вверх на одну клетку. Помните, единственный способ переключиться с одной колонки на другую, - разворот на три клетки. Для этого понадобится полная сумма в 6 процентов суммарно сигналов к покупке или продаже, которые приведут к развороту. Разворот от одной колонки к следующей равносилен потере или получению мяча. График состоит из колонок "X" и "О" с вертикальной осью, идущей от 0 до 100 процентов. Мы представим, что это игровое поле размером в 100 ярдов. С помощью графика мы пытаемся ответить на два вопроса: (1) У кого мяч? (2) Какова обстановка на поле? Если вы раскрасите зону выше уровня 70 процентов красным цветом, а зону ниже уровня 30 процентов зеленым цветом, то это будут зоны предельных значений, похожие на конечные зоны футбольного поля. Чем выше поднимается индекс, тем больше он становится перекупленным. Чем ниже он падает, тем больше он становится перепроданным. Когда индекс поднимается в колонку "X", мы говорим, что получили мяч. Когда индекс падает в колонку "О", мы говорим, что рынок получил мяч, и наша задача - стараться не дать ему нас обыграть. Цифры в клетках на графике представляют месяцы года, поэтому вы видите, что время, потраченное в колонке "X" или "О", в основном соответствует месяцам, а не неделям. Уровни риска бычьего процента Нью-Йоркской Фондовой Биржи 115 Важно полностью понять этот индекс, поэтому давайте вернемся к нашему разговору о том, как индекс поднимается и падает. Требуется общее изменение в сигналах к покупке или продаже, чтобы продвинуть индекс. Минимальное процентное движение в индексе - это 2 процента. Требуется 6 процентов общего изменения, чтобы поменять колонки. Это 6-процентное изменение является критической частью индекса. Обычно этот индекс помогает мне определить, сколько игроков находится на поле. В июле 1990 года Доу-Джонс достиг небывало высокого значения при показаниях Индекса Бычьего Процента Нью-Йоркской Фондовой Биржи в 52 процента. Это означало, что Доу, должно быть, достиг нового небывало высокого уровня, но только 52 процента игроков Нью-Йоркской Фондовой Биржи находились на поле. Другими словами, Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи был на уровне 52 процента и в колонке "X", как вы можете видеть из графика. Возможно, ожидалось участие в подъеме и более 52 процентов акций, когда Доу достиг новых высот. Спустя несколько недель Ирак вторгся в Кувейт, и в тот же самый день Индекс Бычьего Процента Нью-Йоркской Фондовой Биржи развернулся в колонку "О", сигнализируя о том, что инвесторы опять потеряли мяч. Те, кто принял во внимание этот сигнал, смогли избежать серьезной кризисной ситуации на рынке. В конечном счете, в октябре 1990 года индекс упал до 18-процентного уровня, ставшего позже основанием. В первой неделе ноября индекс развернулся в колонку "X", сигнализируя о том, что инвесторы снова поймали мяч. Те, кто был готов слышать и слушать, купили акции прямо в основании. Те, кто доверился средствам массовой информации, ожидали наступление еще более серьезного спада. Я все больше и больше продолжаю удивляться точности этого индекса. Он помогает инвестору получить ответ на самый важный вопрос в инвестировании: "У кого сейчас мяч?"

|

|||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 374; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.012 с.) |