Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Административная ответственностьСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

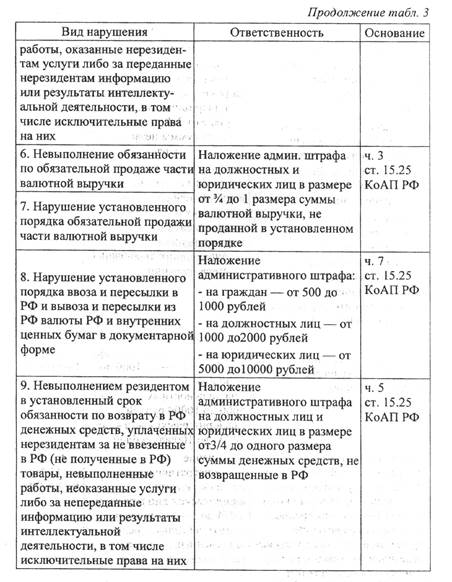

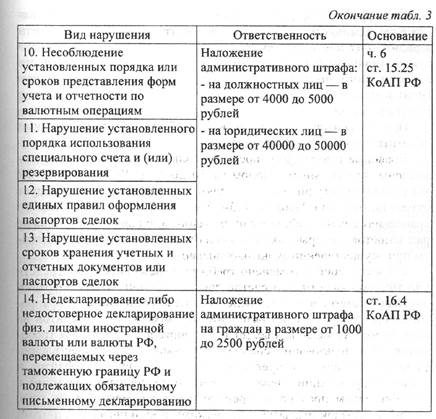

Административная ответственность за нарушение валютного законодательства и актов органов валютного регулирования установлена ст. 15.25 Кодекса РФ об административных правонарушениях (далее — КоАП РФ) [6]. Статья 15.25 КоАП РФ включает в себя семь составов административных правонарушений, совершаемых в процессе обращения валютных ценностей, из которых целесообразно остановиться на самых распространенных правонарушениях, совершаемых в процессе осуществления предпринимательской деятельности. Но прежде чем обратиться к конкретным правонарушениям в сфере валютного регулирования, следует обратить внимание на содержание административного правонарушения, которое характеризуется наличием четырех обязательных признаков (объект правонарушения, объективная сторона правонарушения, субъект правонарушения и субъективная сторона правонарушения). Отсутствие одного из них исключает наличие состава правонарушения и, следовательно, на основании ст. 24.5 КоАП РФ является обстоятельством, исключающим производство по делу об административном правонарушении. Общим объектом правонарушений, предусмотренных ст. 15.25 КоАП РФ, выступают общественные отношения, складывающиеся в процессе обращения валютных ценностей. Объективная сторона выражается в совершении деяния (действия или бездействия), предусмотренного ст. 15.25 КоАП РФ, за которое установлена административная ответственность. Субъектом правонарушения могут быть как резиденты (физические лица только по достижении возраста 16 лет), так и нерезиденты, при условии осуществления валютной операции, противоречащей законодательству РФ и совершенной на ее территории (ст.ст. 1.7, 2.6 КоАП РФ). Субъективная сторона правонарушения характеризуется виной (в форме умысла или неосторожности — ст. 2.2 КоАП РФ). Поэтому вина подлежит доказыванию во всех случаях привлечения к ответственности по ст. 15.25 КоАП РФ. Обязанность по доказыванию вины лица, привлекаемого к ответственности, с учетом требований ст. 1.5. КоАП РФ и ч. 5 ст. 205, ч. 4 ст. 210 АПК РФ, возлагается на органы валютного контроля. Последние, в частности, при применении ч. 4 и 5 ст. 15.25 КоАП РФ, должны доказать что у резидента имелась возможность обеспечить получение (возврат) на свой банковский счет в уполномоченном банке иностранной валюты или валюты РФ от нерезидентов, но им не приняты все зависящие меры по выполнению указанной обязанности. Характеристика административной ответственности представлена в табл. 3 [6].

Основаниями для привлечения к ответственности по ч. 1 |ст. 15.25 КоАП РФ являются: • осуществление незаконных валютных операций, то есть валютных операций, запрещенных валютным законодательством РФ; • осуществление валютных операций с невыполнением установленных требований об использовании специального счета и (требований о резервировании, а равно списание и (или) зачисление (денежных средств, внутренних и внешних ценных бумаг со специального счета и на специальный счет с невыполнением установленного требования о резервировании. Санкцией за совершение данного правонарушения является наложение административного штрафа на граждан, должностных и юридических лиц в размере от трех четвертых до одного размера суммы незаконной валютной операции, суммы денежных средств или стоимости внутренних и внешних ценных бумаг, списанных и (или) зачисленных с невыполнением установленного требования о резервировании. При применении данной части ст. 15.25 КоАП РФ необходимо обратить внимание на следующее. Правовые основы регулирования валютной деятельности установлены Федеральным законом от 10 декабря 2003 г. № 173-ФЗ «О валютном регулировании и валютном контроле» [18]. Следует отметить, что хотя Закон № 173-ФЗ и стал более либеральным по сравнению с ранее действовавшим законом, однако и он содержит ряд запретов, которые обязаны соблюдать резиденты и нерезиденты при осуществлении валютных операций. С 1 июля 2006 г. отменено требование резервирования средств участниками валютных расчетов при проведении любых операций движения капитала, в том числе отменены требования резервирования при представлении резидентами коммерческих кредитов на срок более 180 календарных дней. С 1 января 2007 г. сняты требования об использовании специальных счетов при осуществлении расчетов, связанных с представлением и получением кредитов и займов в проведении операций с внешними ценными бумагами и приобретением прав на внутренние ценные бумаги. Кроме того, упрощен порядок открытия физическими и юридическими лицами счетов, открываемых в банках за пределами Российской Федерации. После 1 января 2007 г. по-прежнему продолжают действовать обязанности, возложенные на резидентов и нерезидентов, установленные законом и принятые в соответствии с иными федеральными законами и другими нормативными актами. К ним относятся: необходимость репатриации иностранной валюты и валюты Российской Федерации, причитающейся резидентам по условиям внешнеторговых договоров, заключенных с нерезидентами; установление предельного размера суммы перевода физическим лицом-резидентом; обязанности, установленные актами Банка России в соответствии с законом по оформлению паспортов сделок и представлению в банк паспорта сделки и иных подтверждающих документов; требования к расчетам по осуществлению валютных операций; запрет на проведение валютных операций, за исключением тех, которые прямо указаны в законе; уведомительный порядок открытия счетов за рубежом; требования к проведению операций по купле-продаже иностранной валюты через уполномоченные банки. Ст. 9 ФЗ № 173-ФЗ установлено, что валютные операции между резидентами запрещены, за исключением отдельных операций, перечисленных в данной статье. Основанием для привлечения к ответственности по ч. 2 ст. 15.25 КоАП РФ является нарушение установленного порядка открытия счетов (вкладов) в банках, расположенных за пределами территории Российской Федерации. Санкцией за совершение данного правонарушения является наложение административного штрафа на граждан в размере от 1000 до 1500 руб.; на должностных лиц — 5000-10000 руб.; на юридических лиц — от 50000 до 100000 руб. Основанием для привлечения к ответственности по ч. 3 ст. 15.25 КоАП РФ является невыполнение обязанности по обязательной продаже части валютной выручки, а равно нарушение установленного порядка обязательной продажи части валютной выручки. Санкцией выступает наложение административного штрафа на должностных лиц и юридических лиц в размере от трех четвертых до одного размера суммы валютной выручки, не проданной в установленном порядке. Важно отметить, что в настоящее время не требуется обязательная продажа части валютной выручки. Инструкцией № 111-И от 30 марта 2004 г. (в ред. Указаний ЦБ РФ № 1441-У от 10 июня 2004 г., № 1520-У от 26 ноября 2004 г. и 1676-У от 29 марта 2006 г.) установлен размер обязательной продажи части валютной выручки резидентов на уровне 0%. В связи с этим ч. 3 ст. 15.25 КоАП РФ лишена действия, ее использование заблокировано нововведениями в действующем законодательстве. Основанием для привлечения к ответственности по ч. 4 ст. 15,25 КоАП РФ является невыполнение резидентом в установленный срок обязанности по получению на свои банковские счета в уполномоченных банках иностранной валюты или валюты РФ. причитающейся за переданные нерезидентам товары, выполненные для нерезидентов работы, оказанные нерезидентам услуги либо за переданные нерезидентам информацию или результаты интеллектуальной деятельности, в том числе исключительные права на них. Санкцией за совершение данного правонарушения является наложение административного штрафа на должностных и юридических лиц в размере от трех четвертых до одного размера суммы денежных средств, не зачисленных на счета в уполномоченных банках. Согласно подп. 1 п. 1 ст. 19 Федерального закона № 1^3-ФЗ при осуществлении внешнеторговой деятельности резидент обязан обеспечить в сроки, предусмотренные внешнеторговыми контрактами, получение от нерезидентов на свои банковские счета в уполномоченных банках иностранной валюты или валюты РФ, причитающейся в соответствии с условиями данных контрактов за переданные нерезидентам товары, выполненные для них работы, оказанные им услуги, переданные им информацию и результаты интеллектуальной деятельности, в том числе исключительные права на них. Существенным моментом при рассмотрении ч. 4 ст. 15.25 КоАП РФ является указание на срок, в течение которого резидент должен исполнить обязанность по зачислению денежных сумм на банковские счета в уполномоченных банках. Согласно п. 1 ст. 19 ФЗ № 173-ФЗ таким сроком является срок, предусмотренный внешнеторговым контрактом для исполнения обязанностей нерезидентом по оплате товаров, работ, услуг или исключительных прав. Вместе с тем из общего правила об обязательном зачислении валютной выручки установлены исключения, которые перечислены в ст. 19 названного закона. Так, резиденты вправе не зачислять на свои банковские счета в уполномоченных банках иностранную валюту или валюту РФ в следующих случаях: • при зачислении валютной выручки на счета юридических лиц-резидентов или третьих лиц в банках за пределами территории РФ — в целях исполнения обязательств юридических лиц-резидентов по кредитным договорам и договорам займа с организациями-нерезидентами, являющимися агентами правительств иностранных государств, а также по кредитным договорам и договорам займа, заключенным с резидентами государств — членов ОЭСР или ФАТФ на срок свыше 2 лет (подп. 1 п. 2 ст. 19); • при оплате заказчиками (нерезидентами) местных расходов резидентов, связанных с сооружением резидентами объектов на территориях иностранных государств (подп. 2 п. 2 ст. 19); • при использовании иностранной валюты, получаемой резидентами от проведения выставок, спортивных, культурных и иных аналогичных мероприятий за пределами РФ, для покрытия расходов по их проведению (подп. 3 п. 2 ст. 19); • при проведении зачета встречных требований по обязательствам между нерезидентами и резидентами, являющимися транспортными организациями, или между нерезидентами и резидентами, осуществляющими рыбный промысел за пределами таможенной территории РФ (подп. 4 п. 2 ст. 19). На практике применение ч. 4 ст. 15.25 КоАП РФ порождает много вопросов, поскольку не всегда ясно, будет ли подлежать ответственности резидент, если нерезидент отказывается платить за переданные ему товары, выполненные работы или оказанные услуги. Ч. 5 ст. 15.25 КоАП РФ предусмотрена ответственность за невыполнение резидентом в установленный срок обязанности по возврату в Российскую Федерацию денежных средств,, уплаченных нерезидентам за не ввезенные на таможенную территорию Российской Федерации (не полученные на таможенной территории Российской Федерации) товары, невыполненные работы, неоказанные услуги либо за непереданные информацию или результаты интеллектуальной деятельности, в том числе исключительные права на них. Возврат в Российскую Федерацию денежных средств за не ввезенные на таможенную территорию Российской Федерации (не полученные на таможенной территории Российской Федерации) товары должен быть осуществлен в сумме фактически уплаченных нерезидентам (полученных нерезидентами) денежных средств, то есть без вычета банковских расходов и комиссий. Для возбуждения дела по ч.5 ст.15.25 КоАП РФ необходимо и достаточно установить следующие факты и обстоятельства: • денежные средства перечислены нерезиденту и не возвращены в Российскую Федерацию в сроки, предусмотренные внешнеторговыми договорами (контрактами) для их возврата, а в случае отсутствия таковых в контракте — для ввоза (получения) товаров на таможенную территорию Российской Федерации; • товары не ввезены на таможенную территорию Российской Федерации (не получены от нерезидента на таможенной территории РФ) в сроки, предусмотренные внешнеторговыми договорами (контрактами). Вместе с тем, если товары ввезены в Российскую Федерацию (переданы резиденту на таможенной территории РФ) с нарушением срока, предусмотренного внешнеторговым договором (контрактом), но в срок, установленный договором для возврата денежных средств, событие правонарушения, предусмотренного ч. 5 ст. 15.25 КоАП РФ отсутствует. Если ввоз товаров состоялся позднее указанных сроков, то невозвращение в эти сроки ранее перечисленных денежных средств за данные товары свидетельствует о наличии признаков административного правонарушения, предусмотренного ч. 5 ст. 15.25 КоАП РФ. Вина импортера-резидента в совершении данного правонарушения отсутствует, если до истечения контрактного срока импортируемые товары до ввоза на таможенную территорию Российской Федерации в момент, когда риски несла российская сторона, оказались уничтоженными, безвозвратно утерянными вследствие действия непреодолимой силы, недостачи, произошедшей в силу естественного износа или убыли при нормальных условиях транспортировки и хранения, либо товары выбыли из владения российской стороны вследствие неправомерных действий органов или должностных лиц иностранного государства, либо возврат переведенной в оплату товаров суммы денежных средств оказался невозможным вследствие действия непреодолимой силы или неправомерных действий органов или должностных лиц иностранного государства. Санкция ч. 5 ст. 15.25 КоАП РФ предусматривает наложение административного штрафа в размере от трех четвертых до одного размера суммы денежных средств, не возвращенных в Российскую Федерацию. Самым распространенным правонарушением в сфере валютного законодательства в настоящее время является нарушение, установленное в ч. 6 ст. 15.25 КоАП РФ. Ответственность предусмотрена за несоблюдение установленных порядка или сроков представления форм учета и отчетности по валютным операциям, нарушение установленного порядка использования специального счета и (или) резервирования, нарушение установленных единых правил оформления паспортов сделок либо нарушение установленных сроков хранения учетных и отчетных документов или паспортов сделок. В соответствии с п. 2 ч. 2 ст. 24 Закона № 173-ФЗ резиденты и нерезиденты, осуществляющие в Российской Федерации валютные операции, обязаны вести в установленном порядке учет и составлять отчетность по проводимым ими валютным операциям, обеспечивая сохранность соответствующих документов и материалов в речение не менее трех лет со дня совершения соответствующей валютной операции, но не ранее срока исполнения договора. В соответствии с ч. 4 ст. 5 Закона № 173-ФЗ единые формы учета и отчетности по валютным операциям, порядок и сроки их представления устанавливает Банк России. Банком России изданы 1нструкция от 15.06.2004 г. № 117-И «О порядке представления резидентами и нерезидентами уполномоченным банкам документов и информации при осуществлении валютных операций, порядке учета уполномоченными банками валютных операций и оформления паспортов сделок» (далее Инструкция 117-И) [5] и Положение 01.06.2004 г. № 258-П «О порядке представления резидентами уполномоченным банкам документов и информации, связанных с (проведением валютных операций с нерезидентами по внешнеторговым сделкам, и осуществления уполномоченными банками контроля за проведением валютных операций». Указанные документы предусматривают предоставление форм учета и отчетности по валютным операциям только уполномоченным банкам. Вместе с тем при осуществлении таможенного оформления и таможенного контроля таможенные органы могут выявлять нарушения установленных единых правил оформления паспортов сделок, например, когда при декларировании товаров в таможенный орган представлена копия паспорта сделки, форма которого не соответствует установленной Банком России или одна или несколько граф которого заполнены с нарушением требований, установленных в приложении 4 к Инструкции 117-И. В случае выявления указанных нарушений должностное лицо таможенного органа должно возбудить в отношении лица, оформившего паспорт сделки, дело об административном правонарушении по ч. 6 ст. 15.25 КоАП РФ. Однако в случае, если при декларировании товаров в таможенный орган представлено дополнение к контракту, изменяющее сведения, указанные в паспорте сделки, но паспорт сделки при этом не переоформлен, событие правонарушения, предусмотренного ч. 6 ст. 15.25 КоАП РФ, отсутствует, так как срок переоформления паспорта сделки Банком России не установлен. Санкцией является наложение административного штрафа на должностных лиц в размере от 4000 до 5000 руб.; на юридических лиц — от 40000 до 50000 руб. Ч, 7 ст. 15:25 КоАП РФ установлена ответственность за нарушение порядка ввоза и пересылки в Российскую Федерацию и вывоза и пересылки из Российской Федерации валюты РФ и внутренних ценных бумаг в документарной форме, за исключением случаев, предусмотренных ст.г163 и 16*4 КоАП РФ* Санкцией за совершение данного правонарушения является, наложение административного штрафа на граждан в размере от 500 до десяти минимальных размеров оплаты труда 1000 рублей; на должностных: лиц — от 1000 до 2000 руб.; на юридических лиц — от 5000 до 10000 руб. Ч. 5 ст. 15 Закона № 173-ФЗ установлено, что ввоз и пересылка в Российскую Федерацию и вывоз и пересылка из Российской Федерации валюты Российской Федерации и внутренних ценных бумаг в документарной форме осуществляются резидентами и нерезидентами в порядке, который устанавливается Правительством РФ по согласованию с Центральным банком РФ и может предусматривать требование о предварительной регистрации. Требование о предварительной регистрации указанных товаров до настоящего времени не установлено, в связи с чем они не подлежат обязательному декларированию, и ч.7 ст. 15.25 КоАП РФ в настоящее время не применяется. Административная ответственность, предусмотренная ч.ч. 1, 3, 4 и 5, применяется только к лицам, осуществляющим предпринимательскую деятельность без образования юридического лица. Процессуальной особенностью привлечения к ответственности по ст. 15.25 КоАП РФ является более продолжительный срок давности, по сравнению с другими правонарушениями — 1 год со дня совершения административного правонарушения (ч. 1 ст. 4.5 КоАП РФ). По истечении этого срока постановление о привлечении к административной ответственности не может быть вынесено, а вынесенное подлежит отмене. Срок давности привлечения к административной ответственности исчисляется со дня обнаружения правонарушения. Не могут быть признаны правонарушения случаи, когда: • проведен зачет платежей, осуществленных импортером-резидентом по контракту, товары по которому не ввозились в качестве погашения задолженности импортера — резидента за поставленные по другому контракту товары, заключенному с тем же продавцом-нерезидентом; • товары в установленный срок ввезены на территорию Российской Федерации, но их таможенное оформление не произведено или произведено без представления паспорта сделки; • иностранная валюта своевременно возвращена в сумме не менее ранее переведенной в уполномоченный банк, не оформлявший соответствующий паспорт импортной сделки, при условии идентификации поступивших сумм применительно к импортному контракту, за исполнением которого осуществляется валютный контроль; • иные случаи, предусмотренные действующим законодательством Российской Федерации. Перечисленные случаи могут свидетельствовать об отсутствии события правонарушения и быть признаны обстоятельствами, исключающими производство по делу об административных правонарушениях, только при условии их документального подтверждения, а также возможности проверки таможенными органами достоверности полученных данных. Письменное заключение, выданное уполномоченными Минэкономразвития России по итогам рассмотрения представленных импортерами-резидентами документов, подтверждающих невозможность ввоза товаров либо возврата денежных средств в иностранной валюте, переведенных из Российской Федерации за границу в целях приобретения товаров, оценивается наряду с другими доказательствами отсутствия или наличия состава правонарушения. Протоколы об административных правонарушениях вправе составлять должностные лица федеральных органов исполнительной власти, их учреждений, структурных подразделений и территориальных органов, а также иных государственных органов в соответствии с задачами и функциями, возложенными на них федеральными законами либо нормативными правовыми актами Президента Российской Федерации или Правительства Российской Федерации. В соответствии с ч. 1 ст. 23.60 КоАП РФ дела об административных правонарушениях, предусмотренных ст. 15.25 КоАП РФ, рассматривают органы валютного контроля. От имени указанных органов данные дела вправе рассматривать: • руководитель федерального органа исполнительной власти, уполномоченного в области валютного контроля, его заместители; • руководители структурных подразделений федерального органа исполнительной власти, уполномоченного в области валютного контроля, их заместители; • руководители территориальных органов федерального органа исполнительной власти, уполномоченного в области валютного контроля. Таким органом валютного контроля на основании п. 2 ст. 22 Федерального закона № 173-ФЗ и Положения о Федеральной службе финансово-бюджетного надзора, утвержденного постановлением Правительства РФ от 15 июня 2004 г. № 278, является Федеральная служба по финансово-бюджетному надзору (Росфин-надзор). В случае несогласия резидента или нерезидента с решением органа валютного контроля оно может быть обжаловано в арбитражный суд в течение 10 дней со дня получения копии оспариваемого решения (ч. 1 ст. 30.3 КоАП РФ, ч. 2 ст. 208 АПК РФ). Заявление об обжаловании решения органа валютного контроля государственной пошлиной не облагается. Если решение органа валютного контроля в указанный срок не обжаловано, то оно приводится в исполнение без применения судебной процедуры. Это означает, что на основании ч. 1 ст. 32.2 КоАП РФ сумма штрафа взыскивается в бесспорном порядке с банковского счета резидента или нерезидента судебным приставом-исполнителем по истечении 30-дневного срока, установленного для добровольной уплаты штрафа. Следует обратить внимание, что согласно ч. 1 ст. 20.25 КоАП РФ лицо, своевременно не уплатившее штраф, может быть привлечено к ответственности. Анализ результатов работы по линии административных расследований показывает, что в 2009 г. общее количество возбужденных дел об административных правонарушениях (АП) составило 89081 и по сравнению с 2008 г. увеличилось на 6,4% (в 2008 г. — 83700 дел). Из общего количества дел, возбужденных 2009 г., 47% приходится на физических лиц; 46% — на юридических лиц; 5% — на должностных лиц; 2% дел возбуждено в отношении неустановленных лиц. В структуре дел об АП в 2009 г. преобладали правонарушения, ответственность за которые предусмотрена статьями 16.2, 15.25, 16.4, 16.18, 16.1, 16.16, 16.5 и ч. 1 ст. 20.25 Кодекса Российской Федерации об административных правонарушениях (далее — КоАП России). Проведенный анализ показывает рост количества возбуждаемых дел об АП по статьям 16.2, 16.3, 16.4, 16.5, 16.7, 16.8, 16.15, 16.16, 16.19, 16.20, 16.22, 19.7, 19.19, 15.25 и ч. 1 ст. 20.25 КоАП России. Предметами правонарушений чаще всего являлись автотранспортные средства, электрические машины и оборудование, текстильные материалы и изделия, продукты растительного происхождения, продукция химической промышленности. В 2009 г. по делам об административных правонарушениях принято 85707 решений (в 2008 г. — 79591), из них должностными лицами таможенных органов 55726 решений (в 2008 г. — 58218), судом или уполномоченным органом 29981 решение (в 2008 г. — 21373). Назначено наказаний по 78421 делу на сумму более 131,8 млрд руб. (в 2008 г. — по 72602 делам на сумму более 11 млрд руб.), из которых: • должностными лицами таможенных органов по 52907 делам на сумму 2,6 млрд. рублей (в 2008 г. — по 54556 делам на сумму 4,7 млрд. руб.); • судом или уполномоченным органом по 25514 делам на сумму 129,2 млрд руб. (в 2008 г. — по 18046 делам на сумму 6,3 млрд руб.). Виды назначенных наказаний: • предупреждения — по 4801 делу (в 2008 г. — по 4804 делам); • административные штрафы — по 63280 делам на сумму 130,6 млрд руб. (в 2008 г. — по 58295 делам на сумму 10 млрд руб.); • конфискация орудий совершения и/или предметов административных правонарушений — по 8946 делам на сумму 731,7 млн руб. (в 2008 г. — по 7986 делам на сумму 739,6 млн руб.); • административные штрафы с конфискацией орудий совершения и/или предметов — по 1322 делам на сумму 399,4 млн руб. (в 2008 г. — по 1488 делам на сумму 330,9 млн руб.); • административные аресты — по 72 делам (в 2008 г. — по 29). Сумма средств, поступивших на счета таможенных органов по рассмотренным делам, в 2009 г. составила 909,7 млн руб. (в 2008 г. — 1,06 млрд руб.) [73].

|

||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 839; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.135.67 (0.018 с.) |