Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Развитие системы правового регулирования валютных отношенийСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

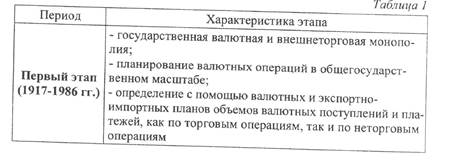

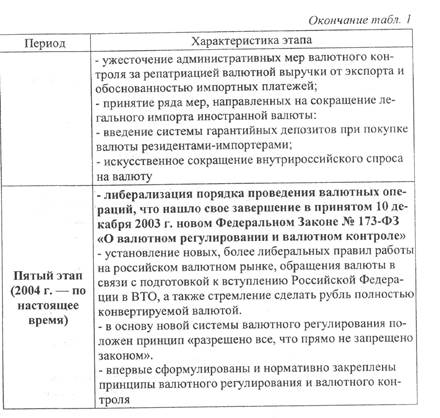

Система правового регулирования валютных отношений России прошла в XX в. несколько этапов в своем развитии. Первый этап (1917-1986 гг.) характеризовался существованием государственной валютной монополии. Первым актом валютного законодательства советского правительства стал Декрет ВЦИК от 14 (27) декабря 1917 г. «О национализации банков», которым была установлена государственная монополия на банковское дело, что означало исключительное право государства на проведение всех кредитных, расчетных и других финансовых операций, связанных с иностранными государствами, фирмами и другими юридическими и физическими лицами, т. е. установление государственной валютной монополии. Непосредственное осуществление валютной монополии, включающее исключительное право на совершение валютных сделок, с 1921 г. было возложено на Государственный банк РСФСР (с.1923 г. — Госбанк СССР). Государственная валютная и внешнеторговая монополии являлись необходимым условием планирования валютных операций в общегосударственном масштабе. С помощью валютных и экспортно-импортных планов определялись расчетные объемы валютных поступлений и предполагаемых платежей как по торговым операциям, так и по операциям, связанным с предоставлением и получением услуг, кредитными и неторговыми операциями, устанавливались размеры валютных резервов и на этом основании прогнозировались перспективы развития внешнеторговых отношений. Государственный монополизм царил и на внутреннем валютном рынке, существовавшем тогда в зачаточной форме. Здесь право на совершение на территории СССР операций по покупке у организации и граждан, а также по продаже им валютных ценностей являлось исключительным правом Госбанка СССР, который, правда, формально мог поручать проведение подобных операций и другим организациям. Особый контроль осуществлялся за ввозом валютный ценностей на территорию СССР (постановление Совета Министров СССР от 31 марта 1989 г. № 266 «Об утверждении Положения о ввозе, вывозе, пересылке и переводе из-за границы и за границу советской валюты, иностранной валюты, иных валютных и других ценностей»). Нарушение установленного порядка ввоза квалифицировалось как контрабанда. На основании вышеизложенного можно сделать вывод, что сформировавшаяся в рассматриваемый период система характеризовалась: • практически полной изолированностью внутреннего товарного и денежного рынка от мировых рынков товаров, услуг и капиталов; • централизацией управления валютными ресурсами государства; • минимальным числом непосредственных участников внешнеэкономической деятельности, обслуживавшихся в основном через единственный «валютный» банк; • запретом на владение и обращение валютных ценностей внутри страны (нарушения преследовались в уголовном или административном порядке). Национальная валюта — советский рубль — была неконвертируемой, ее размен на иностранную валюту не производился. Официальный курс рубля был фиксированным, резко завышенным и не отвечал паритету платежеспособности валют. Во внешнеэкономических расчетах применялась специальная денежная единица — валютный рубль (равный 1,2-1,3 долл. США), который практически не отражал экономических и ценовых пропорций, а служил лишь инструментом пересчета внешнеторговых цен в рубли для целей учета. Второй этап развития системы валютного регулирования начался в 1986-1987 гг. с децентрализации и либерализации внешнеэкономической деятельности, когда значительное число хозяйствующих субъектов, как и внешнеторговые объединения, получили право прямого выхода на внешний рынок. Однако одновременно для участников внешнеэкономической деятельности была введена первая рыночная мера валютного регулирования — обязательная регистрация в Министерстве внешнеэкономических связей СССР. Стремление к сохранению важной роли государства и к упорядочению правоотношений в сфере внешней торговли проявилось в том, что в декабре 1988 — марте 1989 гг. было введено лицензирование экспорта и импорта ряда товаров с одновременным квотированием стоимостных объемов операций по отдельным товарным позициям. В то же время усиливались и либеральные тенденции: с 1 января 1991 г. всем юридическим лицам-резидентам был открыт свободный доступ на внутренний валютный рынок. Другой качественный скачок в процессе валютно-финансовой интеграции нашей страны с мировой экономикой произошел в результате начавшейся в 1990 г. широкомасштабной реформы банковской системы, в ходе которой была отменена монополия Внешэкономбанка СССР на проведение валютных операций, появилось множество независимых от государства коммерческих банков, получивших право открытия и ведения валютных счетов клиентов и осуществления международных расчетов. Несмотря на столь активное развитие валютно-правовой сферы, в течение нескольких лет отсутствовал специальный орган валютного регулирования. Источниками валютного законодательства служили постановления Совета Министров СССР, а также издаваемые в их развитие нормативные акты министерств и ведомств. В результате в 1991 г. был принят Закон СССР № 1982-1 «О валютном регулировании» (2), который ознаменовал начало третьего этапа развития системы валютного регулирования. Законом впервые вводились в юридическую практику термины валютного регулирования, были установлены основные принципы и порядок проведения валютных операций на территории СССР, разграничены полномочия государственных органов и определены функции банковской системы в валютном регулировании и валютном контроле. Базовым, «универсальным» документом, созданным в развитие Закона, стали разработанные Госбанком СССР «Основные положения о регулировании валютных операций на территории СССР» (от 24 мая 1991 г.), где была предпринята попытка комплексно урегулировать все важнейшие стороны валютных отношений субъектов внешнеэкономической деятельности. Первым результатом данного процесса стало принятие Указа Президента РФ от 15 ноября 1991 г. № 213 «О либерализации внешнеэкономической деятельности на территории РСФСР» В связи с этим, а также учитывая, что многие положения Закона СССР «О валютном регулировании» фактически перестали действовать, весьма актуальной стала задача скорейшей разработки аналогичного российского закона. С начала 1991 г. также получил бурное развитие внутренний валютный рынок (межбанковский и биржевой), который ранее находился в зачаточном состоянии. Так, с апреля 1991 г. в рамках Госбанка СССР начал действовать Центр проведения межбанковских валютных операций — Валютная биржа, в котором проводили операции по купле-продаже валюты крупнейшие банки (около 25). На этих торгах формировался единый рыночный курс рубля по безналичным операциям банков — биржевой курс. К концу 1991 г. биржевой курс стал главным ориентиром для установления Центральным банком РФ официальных курсов рубля. Ускоренному развитию валютного рынка способствовал механизм обязательной продажи части валютной выручки участников внешнеэкономических связей. ЦБ РФ, ведущие коммерческие банки, правительство Москвы и Ассоциация российских банков (АРБ) учредили 9 января 1992 г. независимое акционерное общество закрытого типа — Московскую межбанковскую валютную биржу (АОЗТ «ММВБ»). Были сняты многие ограничения с операций по купле-продаже наличной иностранной валюты физическими лицами через уполномоченные банки. Вступление России в Международный валютный фонд, Международный банк реконструкции и развития и Международную ассоциацию развития в июне 1992 г. ознаменовало начало четвертого этапа развития российской системы валютного регулирования. Российское государство было поставлено перед качественно новыми проблемами самостоятельного вхождения в мировое экономическое сообщество на основах равноправия и соответствия жестким валютно-правовым стандартам. Первым шагом на этом пути стало принятие 9 ноября 1992 г. Закона РФ «О валютном регулировании и валютном контроле» (2). В законе был уточнен и разработан ряд основных понятий валютного права. Несмотря на некоторую расплывчатость и чрезмерно применяемую систему отсылок, этот Закон остается главным актом валютного законодательства России. Закон определил принципы осуществления валютных операций РФ, полномочия и функции органов валютного регулирования и валютного контроля, права и обязанности юридических и физических лиц в отношении владения, пользования и распоряжения валютными ценностями, ответственность резидентов, в том числе уполномоченных банков, и нерезидентов за нарушения валютного законодательства РФ, зафиксировал права и обязанности должностных лиц органов и агентов валютного контроля. В данном Законе была определена цель валютного регулирования. Закон также установил целый ряд направлений валютного контроля, охватывающих за небольшим исключением весь спектр валютных операций резидентов и нерезидентов на территории РФ. Банк России и Государственный таможенный комитет (ГТК) России в 1993 г. приступили к разработке системы валютного контроля за поступлением в РФ валютной выручки, получаемой участниками внешнеэкономической деятельности при поставках товаров на экспорт. Основу этой системы составила совместная инструкция ЦБ РФ и ГТК России «О порядке осуществления валютного контроля за поступлением в РФ валютной выручки от экспорта товаров» (№ 19, 01-20/10283 от 12 октября 1993 г.). Тем самым было положено начало формированию системы таможенно-банковского валютного контроля (ТБВК). При этом применение технологии ТБВК ограничивалось поставками товаров в таможенном режиме экспорта с расчетами в валюте, отличной от валюты РФ. В соответствии с изменениями в Законе РФ «О валютном регулировании и валютном контроле» от 9 октября 1992 г., внесенными Федеральным законом от 29 декабря 1998 г. № 192-ФЗ, ЦБ РФ и ГТК России утвердили 13 октября 1999 г. новую совместную Инструкцию № 86-И, 01-23/26541 «О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров» (вступила в силу с 1 января 2000 г.). Новая Инструкция определила порядок контроля за полнотой и своевременностью поступления выручки от экспорта товаров на открытые в уполномоченном банке счета резидентов, осуществляющих экспорт товаров и их оплату как в иностранной валюте, так и в валюте РФ. Следует отметить, что в это время основным каналом сокрытия валютных средств становятся не экспортные, а импортные операции. Нередко в этих целях заключался фиктивный контракт, согласно которому российский покупатель переводил валюту иностранному контрагенту под заведомую непоставку или недопоставку товаров (предоплату без поступления товаров или неэквивалентное поступление товаров). Широкое распространение получила практика «авансовых платежей», означающая, по сути, предоставление российскими резидентами беспроцентного кредита иностранным фирмам. По данным ЦБ РФ, основанным на отчетности коммерческих банков, посредством «бестоварных» переводов по фиктивным импортным контрактам из России ежемесячно уходили огромные суммы денежных средств. В целях обеспечения правовой основы вводимой в стране системы ТБВК Президентом РФ был подписан 21 ноября 1995 г. Указ № 1163 «О первоочередных мерах по усилению системы валютного контроля и Российской Федерации», в котором содержатся основополагающие принципы осуществления резидентами расчетов по внешнеэкономическим связям, а также предусмотрены правила оформления экспортно-импортных и других операций с применением паспортов сделок и установлена ответственность резидентов за ненадлежащее выполнение ими предписаний органов государственного контроля страны. В связи с этим следующим шагом по развитию системы валютного контроля стало введение в действие с 1996 г. совместной инструкции ЦБ РФ и ГТК России «О порядке осуществления валютного контроля за обоснованностью платежей в иностранной валюте за импортируемые товары» (№ 30, 01-20/10538 от 26 июля 1995 г.). Суть валютного контроля при импорте состояла в том, что импортер должен отчитаться за иностранную валюту, переведенную за рубеж, соответствующим количеством полученных от иностранного партнера товаров. Широкое применение экономически неоправданных бартерных сделок во внешнеэкономических связях обусловило применение с ноября 1996 г. мер государственного контроля за исполнением внешнеторговых бартерных сделок, основанных на технологии обработки информационных потоков ТБВК. Хотя бартерные операции не опосредствуются переводом иностранной валюты, но их «несбалансированность» приводит к значительному сокращению потенциальных валютных ресурсов страны. С введением системы ТБВК утечка валюты и капиталов значительно сократилась. В 1997 г. в систему ТБВК были включены экспортно-импортные операции, предусматривающие поставки товаров в счет государственных кредитов. Технология ТБВК включала в себя три этапа. 1. Первичный контроль таможенными органами документов, представляемых для целей валютного контроля при таможенном оформлении, и условий внешнеторговых сделок на соответствие их действующему законодательству. 2. Сопоставление сведений о товарах, перемещаемых через таможенную границу РФ, и информации уполномоченных банков о движении валютных средств на счетах участников внешнеэкономической деятельности (ВЭД) при осуществлении расчетов за эти товары. 3. Проведение целевых проверок предполагаемых фактов нарушений валютного законодательства, выявленных на втором этапе. Принятые в августе — сентябре 1998 г. в связи с общеэкономическим, бюджетным и банковским кризисом меры Банка России по усилению экспортного и импортного валютного контроля оказались чрезвычайно жесткими, и под угрозой полного разрушения действующей системы внешней торговли они были вскоре отменены новым руководством Банка России. Введение системы ТБВК позволило осуществлять контроль соответствия каждой валютной операции, связанной с расчетами, действиями экспортера по поставкам товаров или импортера при получении товара, получать возможность оценки реальных объемов нерепатриации валютной выручки, создать автоматизированную систему оперативного обмена и обработки информации таможенных органов и банков, привлечь таможенные органы к активному контролю за соблюдением валютного законодательства. Система ТБВК — единственная в России, реализующая принципы сплошного автоматизированного контроля. Она позволяет контролировать внешнеэкономические операции, связанные с экспортом и импортом товаров, осуществлять мониторинг операций, связанных с экспортом и импортом работ, услуг, результатов интеллектуальной деятельности. Кроме того, система ТБВК позволяет бороться с такими способами уклонения от уплаты таможенных платежей, как недекларирование, занижение таможенной стоимости товаров, стимулирует ввоз импортируемых товаров в сроки, установленные для текущих валютных операций. Пятый этап (с 18 июня 2004 г. — по настоящее время) развития системы валютного регулирования связан со вступлением в силу с 18 июня 2004 г. Федерального закона от 10 декабря 2003 г. №173-Ф3(18). Необходимость разработки новой редакции Закона «О валютном регулировании и валютном контроле» обусловлена с необходимостью привести валютное законодательство страны в соответствие с требованиями современного международного экономического сотрудничества; разработать федеральный закон, соответствующий переходному периоду развития экономики; создать систему информационного контроля за движением капитала; максимально либерализовать валютное регулирование с целью снижения издержек для экономических агентов. Федеральный закон № 173-ФЗ «О валютном регулировании и валютном контроле» устанавливает правовые основы и принципы валютного регулирования и валютного контроля в стране, полномочия органов валютного регулирования, а также определяет права и обязанности резидентов и нерезидентов в отношении владения, пользования и распоряжения валютными ценностями, права и обязанности нерезидентов в отношении владения, пользования и распоряжения российскими рублями и внутренними ценными бумагами, права и обязанности органов и агентов валютного контроля. В основу нового закона легла концепция общей либерализации валютного законодательства, потребность в которой диктуется главным образом неэффективностью установленных ограничений на осуществление валютных операций, низким уровнем администрирования валютных ограничений, а также необходимостью создания благоприятного имиджа российской экономики на международной арене и повышения инвестиционной привлекательности России для иностранных инвесторов. Целью закона определено обеспечение реализации единой государственной валютной политики, а также устойчивости валюты Российской Федерации и стабильности внутреннего валютного рынка как факторов прогрессивного развития национальной экономики и международного экономического сотрудничества. Наиболее важными изменениями по сравнению с Законом Российской Федерации «О валютном регулировании и валютном контроле» от 9 октября 1992 г. являются следующие [18]: • уточнены понятия иностранной валюты и валюты Российской Федерации, резидентов, нерезидентов, уполномоченных банков (ст. 1); • введены понятия внешних ценных бумаг и внутренних ценных бумаг, специального счета, резервирования и валютных бирж (ст. 1); • из категории «валютные ценности» исключены драгоценные металлы и драгоценные камни (п. 5 ч. 1 ст. 1); • дано новое определение понятия «валютные операции» (п. 9 ч. 1 ст. 1); • вопреки сложившейся международной практике из закона исключена норма, предусматривавшая деление валютных операций между резидентами и нерезидентами на текущие валютные операции и валютные операции движения капитала; • впервые сформулированы и нормативно закреплены принципы валютного регулирования и валютного контроля (ст. 3); • все нормативные акты в валютной сфере разделены на акты валютного законодательства, акты органов валютного регулирования и акты органов валютного контроля, установлены правила их принятия. В основу новой системы валютного регулирования положен принцип «разрешено все, что прямо не запрещено законом». Логическим продолжением этого принципа является норма ч. 6 ст. 4, которой предусмотрено, что все неустранимые сомнения, противоречия и неясности актов валютного законодательства Российской Федерации, актов органов валютного регулирования и актов органов валютного контроля толкуются в пользу резидентов и нерезидентов. Законопроектом предусмотрено, что в случае нарушения валютного законодательства резиденты и нерезиденты могут быть привлечены к ответственности в соответствии с законодательством Российской Федерации (ст. 25). Принципиально поддерживая закрепленную в законе линию на либерализацию валютного законодательства, нельзя, однако, не отметить, что предусмотренные в нем меры должны быть осуществлены одновременно с либерализацией банковской деятельности. Как показала практика, законом не решен ряд проблем: • закон так и не стал актом прямого действия, о чем свидетельствует, в частности, сохранение в тексте множества отсылок к подзаконным актам Банка России; • в законе остались не закреплены основополагающие понятия валютного права: «валютное регулирование», «валютный контроль», «валютные ограничения». В то же время, например, формальное отсутствие в действующем Законе ВР и ВК понятия «валютное ограничение» на практике привело к расширительному толкованию понятия «валютный контроль». Последний практически превратился в форму валютных ограничений, не предусмотренных законом. При этом очевидно, что валютный контроль должен включать исключительно меры по контролю за соблюдением резидентами и нерезидентами валютных ограничений и данные меры не должны являться дополнительными ограничениями на проведение валютных операций; • закон фактически не содержит ни одной действенной меры валютного регулирования, использование которой позволило бы предотвратить или хотя бы смягчить сколько-нибудь серьезный финансовый кризис (ст. 7, 8); • не урегулирован порядок проведения проверок агентами валютного контроля (ст. 23), что ставит под угрозу права проверяемых субъектов валютных операций; • не закреплено понятие «валютное правонарушение» и не определен перечень нарушений валютного законодательства. Становление и развитие валютного регулирования и валютного контроля в России — это последовательный комплекс мероприятий по противодействию утечке валюты и капиталов за границу. Этапы развития валютного регулирования представлены в табл. 1.

Дальнейшее совершенствование системы валютного регулирования и валютного контроля, на наш взгляд, предполагает: • принятие государством мер, направленных на изменение регулирования и контроля валютных операций, осуществляемых нерезидентами через счета в валюте Российской Федерации, открытые в уполномоченных банках, в целях повышения эффективности контроля за обоснованностью их проведения и сокращения утечки капитала; • совершенствование системы учета и мониторинга валютных операций, и в первую очередь операций капитального характера, что необходимо для обеспечения оперативного применения на практике имеющихся в арсенале регулирующих органов инструментов в случае неблагоприятного развития ситуации с конъюнктурой цен на мировых рынках и ухудшения положения на внутреннем валютном рынке.

|

||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 1224; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.61.142 (0.013 с.) |