Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ финансового состояния компанииСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

После изучения общеэкономических и отраслевых условий следует проанализировать состояние самой компании с точки зрения ее финансового благополучия. Такой анализ обычно осуществляется путем изучения финансовой отчетности компании. Содержащиеся в ней данные позволяют рассчитать ряд важных показателей, которые делятся на пять основных категорий: рентабельность, цена, ликвидность, финансовая зависимость (или рычаг) и эффективность. Показатели рассматриваемой компании следует сравнить с показателями компаний той же или родственной отрасли, чтобы определить их «нормальные» границы. Ниже рассмотрены некоторые наиболее часто используемые показатели из каждой категории. Маржа чистой прибыли (Net Profit Margin). Маржа чистой прибыли компании — это коэффициент рентабельности, определяемый путем деления величины чистого дохода на полный объем продаж. Коэффициент показывает, какую прибыль приносит каждый вырученный от продажи доллар. Например, если он равен 30% — значит, каждый вырученный от реализации доллар дает 0,30 долл. прибыли.

Коэффициент Р/Е (P/E Ratio ). Коэффициент Р/Е (цена/доход) относится к ценовым показателям и определяется как отношение текущей рыночной цены акции к доходу на акцию (earnings per share, ЕРS) за предыдущие четыре квартала. Коэффициент Р/Е показывает, сколько инвестор должен заплатить, чтобы «купить» 1 доллар дохода компании. Например, если текущая цена акции равна 20 долл., а доход на акцию за последние четыре квартала составил 2 долл., то коэффициент Р/Е равен 10 (20 / 2 = 10). Значит надо заплатить 10 долл., чтобы «купить» 1 доллар дохода компании. Безусловно ожидания инвесторов по поводу перспектив компании сильно влияют на текущее значение коэффициента Р/Е. Обычно сравниваются коэффициенты Р/Е нескольких компаний одной отрасли. При прочих равных условиях, выгоднее вкладывать средства в акции компаний с более низким значением коэффициента. Балансовая стоимость акции (Book Value Per Share). Балансовая стоимость акции — это ценовой показатель, который рассчитывается путем деления полной стоимости чистых активов (активы минус обязательства) на общее число выпущенных акций. В зависимости от методов бухгалтерского учета и возраста активов, данный коэффициент может быть очень полезен для определения того, является ли акция переоцененной или недооцененной. Если акция продается по цене намного ниже ее балансовой стоимости, то скорее всего она недооценена. Коэффициент текущей ликвидности (Current Ratio). Данный коэффициент относится к показателям ликвидности и определяется как отношение стоимости оборотных активов к краткосрочным обязательствам. Он показывает, в состоянии ли компания покрыть свои текущие обязательства. Чем больше значение коэффициента, тем выше ликвидность компании. Например, коэффициент 3,0 означает, что стоимость оборотных активов, в случае их реализации, достаточна для троекратного покрытия краткосрочных обязательств компании. Доля заемных средств в активах компании (Debt Ratio). Доля заемных средств в активах компании — это показатель финансовой зависимости. Он определяется путем деления всей суммы обязательств компании на стоимость всех ее активов и показывает, какая часть активов компании профинансирована за счет внешних займов. Например, значение коэффициента, равное 40%, говорит о том, что 40% активов компании приобретено за счет заемных средств. Но долги компании — это палка о двух концах. В периоды экономических потрясений или роста процентных ставок компании с высокой долей заемных средств могут столкнуться с финансовыми трудностями. С другой стороны, в благоприятные времена дешевые заимствования способствуют развитию и повышению рентабельности бизнеса. Оборачиваемость товарноматериальных запасов (Inventory Turnover). Коэффициент оборачиваемости товарноматериальных запасов компании — это показатель эффективности. Он рассчитывается путем деления стоимости проданных товаров на стоимость товарноматериальных запасов. Коэффициент отражает эффективность управления запасами компании, показывая, сколько раз за год они оборачиваются. Конечно же, данный показатель очень сильно зависит от отраслевой принадлежности компании. Ясно, что сеть бакалейных магазинов будет иметь гораздо более высокую оборачиваемость, чем компания, производящая самолеты. Как отмечалось выше, всегда следует сопоставлять показатели компаний одной и той же отрасли.

ОЦЕНКА СТОИМОСТИ АКЦИЙ Оценив состояние и перспективы развития экономики в целом, отрасли, к которой принадлежит компания, и самой компании, фундаментальный аналитик в состоянии определить, являются ли акции рассматриваемой компании переоцененными, недооцененными или оцененными верно. Для оценки стоимости акций разработано несколько типов моделей: модели дисконтированных дивидендов, в центре которых стоит приведенная стоимость ожидаемых дивидендов; модели дисконтированные доходов, рассматривающие приведенную стоимость ожидаемых доходов; и модели, основанные на оценке стоимости активов компании. Без сомнения, фундаментальные факторы оказывают важнейшее влияние на цены акций. Однако, если ваши ожидания основаны исключительно на фундаментальных факторах, полезным будет также изучение прошлых ценовых данных — иначе вы рискуете стать обладателем недооцененных акций, которые так и останутся недооцененными. ФУРЬЕ ПРЕОБРАЗОВАНИЕ (FOURIER TRANSFORM) ОПРЕДЕЛЕНИЕ Первоначально преобразования Фурье разрабатывались как метод научного исследования повторяющихся явлений, таких как вибрация струн музыкальных инструментов или крыла самолета в полете. В качестве инструмента технического анализа преобразования Фурье применяются для выявления циклических закономерностей в движении цен. Подробное объяснение анализа Фурье выходит за рамки настоящей книги. Дополнительные сведения по данному вопросу можно найти в следующих номерах журнала Technical Analysis of Stocks and Commodities: т. 1, № 2,4 и 7; т. 2, № 4; т. 3, № 2 и 7 (Understanding Cycles); т.4, № 6; т. 5, № 3 (In Search of the Cause of Cycles) и 5 (Cycles and Chart Patterns); т. 6, № 11 (Cycles).

Общая теория анализа Фурье называется спектральным анализом. Мы рассмотрим лишь так называемое быстрое преобразование Фурье (Fast Fourier Transform ("FFT")). FFT — это сокращенная процедура расчета, которая выполняется в считанные минуты. FFT не учитывает фазовые соотношения, а рассматривает только периоды циклов и их амплитуды. FFT позволяет выявлять доминирующий цикл (циклы) в числовом ряду данных (напр., значений индикатора или цен). Концепция FFT основана на том, что любой конечный, упорядоченный во времени набор данных можно приближенно представить в виде набора синусоидальных волн. Каждая синусоидальная волна имеет определенный период, амплитуду и фазовые соотношения с другими синусоидальными волнами. Использование FFT для анализа цен осложняется тем, что этот метод разрабатывался применительно к ненаправленным, периодическим данным. Движение же цен часто носит направленный характер, но это препятствие можно устранить путем снятия направленности (detrending) с помощью, например, линии тренда линейной регрессии или скользящего среднего. Кроме того, ценовые данные не являются строго периодическими, поскольку торги не проводятся в выходные и некоторые праздничные дни. Чтобы учесть и это обстоятельство, ценовые данные обрабатываются с помощью сглаживающей функции, называемой «прессующим окном» (hamming window). ИНТЕРПРЕТАЦИЯ Выше уже говорилось, что полное рассмотрение анализа FFT выходит за рамки настоящей книги. Поэтому ограничимся рассмотрением «готового» варианта индикатора быстрого преобразования Фурье (Fast Fourier Transforms FFT) из компьютерной программы MetaStock. Индикатор определяет длительность трех доминирующих циклов и относительную силу каждого из них. На следующем рисунке представлен готовый индикатор FFT курса акций US Steel. Из графика индикатора видно, что доминирующие циклы в динамике курса акций из US Steel имеют длительность 205, 39 и 27 торговых дней.

Готовый индикатор FFT всегда показывает наиболее значимый цикл (в данном случае 205 дней) слева, а наименее значимый (27 дней в данном примере) — справа. Длительность каждого цикла определяется численным значением индикатора (шкалы на оси У по обеим сторонам графика). Чем дольше индикатор сохраняет определенное значение, тем более выражен соответствующий цикл в рассматриваемом наборе данных. Например, на приведенном выше графике 205дневный цикл в пять раз сильнее 39дневного, поскольку индикатор находился на уровне 205 намного дольше (205 приблизительно в пять раз больше, чем 39, но это просто совпадение). Зная период доминирующего цикла, можно использовать его в качестве параметра для других индикаторов. Например, если ценная бумага имеет 35дневный цикл, можно построить для ее анализа 35дневное скользящее среднее или 35дневный RSI.

ХЕРРИКА ИНДЕКС ВЫПЛАТ (HERRICK PAYOFF INDEX) ОПРЕДЕЛЕНИЕ Индекс выплат Херрика (HPI) показывает, поступают ли денежные средства на фьючерсный рынок или уходят с него. При расчете индекса в качестве одного из параметров используется открытый интерес, поэтому этот индекс не применим к ценным бумагам, по которым отсутствуют данные об открытом интересе (см. стр. 122). Индекс выплат Херрика разработал Джон Херрик (John Herrick). ИНТЕРПРЕТАЦИЯ Если HPI выше нуля, это означает, что объем поступающих на фьючерсный рынок средств растет (бычий признак). Значения индекса ниже нуля свидетельствуют о том, что происходит отток средств с фьючерсного рынка (медвежий признак). Важное прогностическое значение имеют расхождения (см. стр. 30) между индексом и ценой. ПРИМЕР На следующем рисунке представлены графики курса британского фунта и индекса выплат Херрика. Противоположно направленные линии тренда демонстрируют медвежье расхождение: цены продолжали расти, достигая новых максимумов, а индексу не удавалось подняться выше предыдущих максимумов. Как это обычно бывает в случае расхождений, в дальнейшем произошла коррекция цен в направлении движения индикатора.

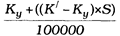

РАСЧЕТ Для расчета HPI необходимо определить два входных параметра: коэффициент сглаживания, или «множитель», и «удельную стоимость изменения цены на 1 цент». Множитель — это элемент механизма сглаживания. Он дает примерно тот же сглаживающий эффект, что и скользящее среднее. Так, результат применения множителя, равного 10, примерно соответствует результату сглаживания с помощью 10периодного скользящего среднего. В качестве значения удельной стоимости изменения цены на 1 цент Дж.Херрик рекомендует число 50 для серебра и 100 для всех остальных товаров. HPI вычисляется по формуле:

где Кy = вчерашнее значение НР1; К’= (С х V х (М – Мy)) [ 1 ± 2 * I / G ] S = множитель; С = удельная стоимость изменения цены на 1 цент; V = сегодняшний объем торгов; M = (Максимальная цена + минимальная цена) / 2 Мy = М (средняя цена) за вчерашний день; ± - «+», если М > М, и «—», если М < М; I = абсолютное значение разности между сегодняшним и вчерашним открытым интересом; G = меньшее из значений сегодняшнего и вчерашнего открытого интереса.

ЦЕНОВОЙ ОСЦИЛЛЯТОР (PRICE OSCILATOR) ОПРЕДЕЛЕНИЕ Ценовой осциллятор показывает разность между двумя скользящими средними цены бумаги. Эта разность может быть выражена либо в пунктах, либо в процентах. Ценовой осциллятор очень схож с МАСD (см. стр. 183), но для его построения можно выбрать любую пару скользящих средних. (В МАСD используются только 12и 26дневное скользящие средние, а разность между ними всегда выражается в пунктах.) ИНТЕРПРЕТАЦИЯ При анализе с помощью скользящих средних сигнал к покупке обычно возникает, если короткое скользящее среднее (или цена бумаги) поднимается выше длинного скользящего среднего. Напротив, сигналы к продаже возникают, когда короткое скользящее среднее (или цена бумаги) опускаются ниже длинного скользящего среднего. Ценовой осциллятор наглядно демонстрирует циклические и часто прибыльные сигналы, характерные для систем торговли на основе одного или двух скользящих средних. ПРИМЕР На следующем рисунке показаны графики курса акций Kellogg и 10/ 30дневного ценового осциллятора. В данном примере разность между двумя скользящими средними выражена в процентах. Стрелками «покупка» отмечены моменты, когда ценовой осциллятор поднимался выше нуля, а стрелками «продажа» — когда он опускался ниже нуля. Этот пример вполне типичен с точки зрения эффективности ценового осциллятора. Поскольку ценовой осциллятор является индикатором, следующим за тенденцией, он прекрасно работает в периоды направленного движения цен, помогая занять правильные позиции (как показано стрелками В, Е и Г). Однако в периоды меньшей определенности рынка ориентация на его сигналы может привести к небольшим убыткам (как показано стрелками А, С и О).

РАСЧЕТ Разность между двумя скользящими средними будет выражена в пунктах, если ценовой осциллятор определять путем вычитания длинного скользящего среднего из короткого: Короткое скользящее среднее — длинное скользящее среднее. Разность между двумя скользящими средними будет выражена в про центах, если ценовой осциллятор определять путем деления разности между скользящими средними на короткое скользящее среднее:

Циклы (CYCLES)

ОПРЕДЕЛЕНИЕ Существующие в природе циклы позволяют точно предсказывать множество событий: миграции птиц, приливы и отливы, движение планет и т.д. С помощью циклического анализа можно прогнозировать и изменения на финансовых рынках, хотя не всегда так же точно, как природные явление. В поведении цен на ряд товаров обнаруживаются сезонные циклы. Как следствие сельскохозяйственной природы большинства товаров, эти циклы вполне объяснимы и понятны. Однако объяснить цикличность в поведении некоторых других финансовых инструментов бывает гораздо сложнее. В теориях цикличности финансовых рынков рассматриваются самые разнообразные причины такого поведения, начиная от погоды и пятен на солнце и кончая расположением планет и основами человеческой психологии. Мне представляется, что главная причина — в психологии. Известно, что цена отражает совпадение ожиданий участников рынка. Эти ожидания постоянно изменяются, вызывая смещение линий спроса и предложения (см. стр. 16) и заставляя цены колебаться между уровнями перекупленности и перепроданное™. Таким образом, колебания цен — это естественный процесс перемены ожиданий, закономерным следствием которого является цикличность. Попытки использования циклической природы цен для повышения эффективности торговли привели к созданию множества технических индикаторов и инструментов. Среди них— индикаторы перекупленности/ перепроданности (напр., стохастический осциллятор и индекс относительной силы [RSI]), которые предназначены для определения экстремальных границ цикла. На следующем рисунке показаны основные компоненты цикла.

ИНТЕРПРЕТАЦИЯ Теме циклов и их анализа можно посвятить целую книгу. Поэтому здесь я лишь кратко охарактеризую некоторые наиболее известные циклы. Чтобы больше узнать о циклах и техническом анализе в целом, рекомендую обратиться к книге Дж. Мэрфи «Технический анализ фьючерсных рынков». Согласитесь, что задним числом во всем можно найти цикличность. A для успешной торговли на основе циклического анализа необходим опираться только на циклы, имеющие устойчивый характер, и использовать их в сочетании с другими торговыми инструментами. 28дневный цикл. В результате проведенных в 30е годы исследований на рынке пшеницы был обнаружен 28дневный цикл. Некоторые связывают это с влиянием лунного цикла. Так или иначе, но многие рынки, включая и рынок акций, действительно имеют 28дневный цикл (т.е. 28 календарных дней, или приблизительно 20 торговых). 10,5месячный фьючерсный цикл. Хотя цикличность каждого товарного рынка строго индивидуальна, в динамике индекса CRB (индекс исследования товарных рынков) обнаружен цикл длительностью 9-12 месяцев. Эффект января. Рынок акций проявил мистическую закономерность заканчивать год на более высоком уровне, если в январе цены росли, и на более низком, если в январе они падали. Как говорится, «каков январь таков и весь год». В период между 1950 и 1993 годами эффект января подтверждался 38 раз из 44 — с точностью 86%. 4летний цикл (волна Китчина). В 1923 году Джозеф Китчин (Joseph Kitchin) обнаружил, что многие финансовые показатели Великобритании и Соединенных Штатов в период с 1890 по 1922 год подчинялись 40месячному циклу. Позднее сильное влияние этого 4летнего цикла было замечено и на рынке акций между 1868 и 1945 годами. Хотя цикл называется «четырехлетним», его длина варьируется в пределах 40-53 месяцев. Президентский цикл. Этот цикл связан с президентскими выборами в США происходящими каждые четыре года. Его объясняют так: после выборов рынок акций начинает падать в результате принятия вновь избранным президентом непопулярных мер по урегулированию экономики Затем, в середине президентского срока, рынок начинает расти в надежде на укрепление экономики ко времени следующих выборов. 9.2летний цикл (волна Джаглара). В 1860 году Клемент Джаглар (Clemant Juglar) обнаружил, что во многих сферах экономики наблюдается цикл длительностью приблизительно 9 лет. Последующие исследования доказали заметное влияние этого цикла в период с 1840 по 1940 год. 54летний цикл (волна Кондратьева). Названный в честь российского экономиста этот долгосрочный, 54летний цикл проявляется в динамике цен и экономических показателей. Поскольку длина цикла очень велика, его действие на рынке акций отмечено лишь трижды. Для восходящей волны цикла характерны рост цен, развитие экономики и умеренный подъем рынка акций. Пологий участок кривой цикла (плато) — это стабильные цены, пик экономической активности и стремительный рост рынка акций. Нисходящая волна характеризуется падением цен, резким спадом на всех рынках и нередко крупным военным конфликтом. На следующем графике (взятом из еженедельника The Media General Financial Weekly от 3 июня 1974 года) представлены волна Кондратьева и динамика оптовых цен в США.

ЧАЙКИНА ОСЦИЛЛЯТОР (CHAIKIN OSCILLATOR) ОПРЕДЕЛЕНИЕ Марк Чайкин (Marc Chaikin) создал этот индикатор объема, продолжая работу своих предшественников Джозефа Гранвилла (Joe Granville) и Ларри Уильямса (Larry Williams). Осциллятор Чайкина представляет собой разность скользящих средних индикатора накопления/распределения (см. стр. 103). ИНТЕРПРЕТАЦИЯ Представленное ниже объяснение интерпретации индикатора накопления/распределения объема дано самим Марком Чайкиным и приводится здесь с его согласия. «Технический анализ как рыночных индексов, так и отдельных акций должен обязательно включать в себя изучение объема торгов, чтобы помочь аналитику составить верное впечатление о внутреннем состоянии конкретного рынка. Анализ объема позволяет разглядеть за динамикой цен внутреннюю силу или слабость рынка. Зачастую только по расхождению объема и цен можно узнать о предстоящем важном развороте рынка. Хотя технические аналитики всегда придавали большое значение объему торгов, сколько-нибудь эффективных исследований в этой области практически не проводилось до конца 60х, когда Джозеф Гранвилл и Ларри Уильямс более творчески подошли к изучению взаимосвязи цены и объема. В течение многих лет считалось, что цена и объем должны расти и падать одновременно, и любое нарушение этой взаимосвязи является признаком возможной смены ценовой тенденции. Концепция балансового объема (ОВV) Гранвилла, — согласно которой весь объем в день роста цен рассматривается как накопление, а в день спада — как распределение, — приемлема, но слишком упрощена и потому малоценна. Дело в том, что в очень многих случаях важные пики и впадины цен (как краткосрочные, так и среднесрочные) подтверждаются ОВV. Однако, если образование ценового экстремума все же сопровождается расхождением линии ОВV — это, как правило, служит надежным техническим сигналом, за которым следует разворот цен. Ларри Уильямс развил и усовершенствовал концепцию балансового объема. Чтобы определить, что происходило в данный день на рынке в целом или с отдельной акцией — накопление или распределение — Гранвилл сравнивал текущую цену закрытия с предыдущей, а Уильямс—цену закрытия с ценой открытия. Уильямс создал кумулятивный индикатор, прибавляя к его накопленному значению некоторую долю дневного объема торгов, если цена закрытия была выше цены открытия,.и вычитая некоторую долю объема, если цена закрытия была ниже цены открытия. Этот индикатор накопления/распределения оказался гораздо эффективнее классического метода анализа объемных расхождений, созданного Гранвиллом. Затем Уильямс пошел дальше, создав на основе линии накопления/ распределения осциллятор, позволяющий получать еще более точные сигналы к покупке и продаже. К сожалению, в начале 70х годов ежедневные газеты перестали публиковать данные о ценах открытия акций, и расчеты по формуле Уильямса стали невозможны без ежедневных звонков брокеру. По причине недостатка необходимых данных я и создал осциллятор Чайкина, заменив цену открытия в формуле Уильямса на среднюю цену дня и распространив применение осциллятора на товарные рынки. Осциллятор Чайкина — это превосходный инструмент анализа рынка и источник надежных сигналов к покупке и продаже. На мой взгляд, он значительно превосходит предшествующие разработки. Концепция этого осциллятора опирается на три основных положения. Первое: если акция или индекс закрываются выше своего среднего значения за день (которое определяется как [максимум + минимум] / 2) — значит в этот день происходило накопление. Чем ближе уровень закрытия акции или индекса к максимуму, тем активнее накопление. И наоборот, если акция закрывается ниже средней цены дня — то в этот день происходило распределение. Чем ближе к минимуму закрывается акция, тем активнее распределение. Второе положение: устойчивый рост цен сопровождается ростом объема торгов и сильным накоплением объема. Поскольку объем — это своего рода топливо, питающее рост рынка, то отставание объема при росте цен свидетельствует о недостатке топлива для продолжения подъема. И наоборот, падение цен обычно сопровождается низким объемом, а заканчивается панической ликвидацией позиций институциональными инвесторами. Таким образом, сначала наблюдается рост объема, затем падение цен при уменьшенном объеме, и лишь когда рынок приближается к основанию, происходит некоторое накопление. Третье положение состоит в том, что с помощью осциллятора Чайкина можно отслеживать объем денежных средств, поступающих на рынок и уходящих с него. Сопоставление динамики объема и цен позволяет выявлять вершины и основания рынка — как краткосрочные, так и среднесрочные. Поскольку не существует безошибочно действующих методов технического анализа, рекомендую применять этот осциллятор совместно с другими техническими индикаторами. Надежность краткосрочных и среднесрочных торговых сигналов будет выше, если вместе с осциллятором Чайкина использовать, например, ценовой конверт (см. стр. 78) на основе 21 дневного скользящего среднего и какой-либо осциллятор перекупленности/перепроданности. Наиболее важный сигнал осциллятора Чайкина возникает, когда цены достигают нового максимума или минимума (особенно на уровне перекупленности или перепроданности), а осциллятору не удается преодолеть свое предыдущее экстремальное значение и он разворачивается. 1. Сигналы в направлении среднесрочной тенденции надежнее сигналов против тенденции. 2. Подтверждение осциллятором нового максимума или минимума не означает, что цены продолжат движение в том же направлении. Я расцениваю это событие как незначащее. Существует и другой способ использования осциллятора Чайкина, при котором изменение его направления считается сигналом к покупке или продаже, но только если оно совпадает с направлением ценовой тенденции. Так, если акция на подъеме и ее цена выше 90дневного скользящего среднего, то поворот кривой осциллятора вверх в области отрицательных значений можно считать сигналом к покупке (но только если цена акции выше 90дневного скользящего среднего — не ниже него). Разворот осциллятора вниз в области положительных значений (выше нуля) можно считать сигналом к продаже, только если цен акции в этот момент ниже 90дневного скользящего среднего цены закрытия». ПРИМЕР На следующем рисунке показаны графики курса акций Eastman Kodak и осциллятора Чайкина. В областях А и В возникли медвежьи расхождения (цены достигли новых максимумов, а осциллятор падал), предупреждавшие о возможном падении цен. Это в действительности I произошло в обоих случаях.

РАСЧЕТ Осциллятор Чайкина определяется путем вычитания 10периодного экспоненциального скользящего среднего индикатора накопления/распределения (см. стр. 103) из 3периодного экспоненциального скользящего среднего этого же индикатора.

ЧЕТЫРЕХПРОЦЕНТНАЯ МОДЕЛЬ (FOUR PERCENT MODEL) ОПРЕДЕЛЕНИЕ Четырехпроцентная модель — это инструмент определения времени для открытия и закрытия позиций на рынке акций. Она основана на процентных изменениях недельного уровня закрытия (геометрического) составного индекса Value Line Composite. Этот инструмент следования за тенденцией позволяет удержаться от преждевременного закрытия позиций при устойчивом подъеме и их открытия (а если открытия, то только коротких позиций) в периоды значительных спадов. Четырехпроцентную модель разработал Нед Дэвис (Ned Davis), а ввел в обиход Мартин Цвейг (Martin Zweig's) в книге «Как победить на УоллСтрит» (Winning on Wall Street.). ИНТЕРПРЕТАЦИЯ Существенным достоинством четырехпроцентной модели является ее простота. Ее расчет и анализ элементарны. Для этого не требуется никаких иных данных, кроме недельного уровня закрытия составного индекса Value Line Composite. Сигнал к покупке возникает, когда индекс увеличивается не менее чем на 4% по сравнению с предыдущим значением. Сигналом к продаже является падение индекса на 4% или более. Например, если бы недельный уровень закрытия составного индекса Value Line Composite вырос с 200 до 208 (4%ный рост), это стало бы сигналом к покупке. Если бы индекс в дальнейшем вырос до 250, а затем опустился ниже 240 (4%ное падение), то это послужило бы сигналом к продаже. С 1961 по 1992 год торговля по принципу «купи и держи» на основе составного индекса Value Line Composite принесла бы прибыль, равную 149 пунктам (3% годовых). А при использовании четырехпроцентной модели (с учетом коротких позиций) за тот же период прибыль составила бы 584 пункта (13,6% годовых). Интересно, что примерно половина из поданных моделью сигналов оказались неверными. Тем не менее, средняя прибыль, значительно превзошла средний убыток, что является прекрасной иллюстрацией известного принципа биржевой игры: «Как можно дольше сохраняйте прибыльные позиции, вовремя закрывайте убыточные». ПРИМЕР На следующем рисунке показан индикатор «зигзаг» (см. стр. 68), нанесенный на график составного индекса Value Line Composite. Индикатор выявляет изменения индекса, составляющие не менее четырех процентов.

ЭНДРЮСАВИЛЫ (ANDREW'S PITCHFORK) ОПРЕДЕЛЕНИЕ Вилы Эндрюса — это инструмент линейного анализа, состоящий из трех параллельных линий тренда, исходные точки которых аналитик выбирает сам. Данный инструмент разработал д-р Алан Эндрюс (Alan Andrews). ИНТЕРПРЕТАЦИЯ Интерпретация вил Эндрюса основывается на стандартных прави интерпретации линий поддержки и сопротивления (см. стр. 14). ПРИМЕР На следующем рисунке вилы Эндрюса нанесены на график курса акций Xerox. Для построения вил были выбраны три точки (отмечены на графике). Обратите внимание, что цены довольно строго придерживались направления, заданного линиями тренда.

РАСЧЕТ Первая линия тренда начинается в выбранной крайней левой точке (это важный пик или впадина) и проводится в точности между двумя крайними правыми точками. Эта линия — «рукоятка» вил. Затем параллельно первой линии проводятся вторая и третья линии тренда, исходящие из двух вышеупомянутых крайних правых точек (важные пик и впадина). Эти линии — «зубья» вил.

ЭФФЕКТИВНОСТИ РЫНКА ТЕОРИЯ (EFFICIENT MARKET THEORY) ОПРЕДЕЛЕНИЕ Теория эффективности рынка утверждает, что в рыночной цене верно и почти без задержки отражается вся известная информация и все ожидания участников рынка. Согласно этой теории, постоянно обыгрывать рынок невозможно, потому что поступление новой информации носит случайный характер, а реакция рынка на нее почти мгновенна. Следовательно, в любой момент времени все бумаги оценены рынком совершенно точно. Поэтому — во всяком случае, так гласит теория — бумаги не могут быть переоценены или недооценены достаточно долго для того, чтобы можно было извлечь из этого прибыль. Из теории также следует, что любой анализ — фундаментальный или технический — не может скольнибудь существенно помочь увеличить доходность операций, поскольку цены отражают всю имеющуюся информацию, а поступление новой информации происходит случайным образом. То есть любые новые данные принимают к сведению и осмысливают тысячи инвесторов, и эти данные (как новые, так и полученные ранее) находят точное отражение в рыночной цене. Прошлые данные никак не могут повлиять на будущие цены, следовательно изучение исторических данных с помощью фундаментального или технического анализа совершенно бесполезно. Но в обоих положениях теории не учтено, что ожидания очень многих инвесторов основываются на прошлых ценах (вследствие использования технических индикаторов и информации об успехах компании в прошлом, анализа отраслевых тенденций и состояний перекупленности/перепроданности и т.д.). А раз цены определяются ожиданиями инвесторов, кажется очевидным, что прошлые цены действительно оказывают существенное влияние на будущие.

ЯПОНСКИЕ СВЕЧИ (CANDLESTICKS, JAPANESE) ОПРЕДЕЛЕНИЕ В XVII веке в Японии был разработан один из методов технического анализа, который использовался для прогнозирования цен на рисовые кон тракты. Метод получил название «японские свечи». Его популяризатором считается Стивен Нисон (Steven Nison), он же признан ведущим экспертом по интерпретации графиков свечей. Свечи отражают ту же информацию (цены открытия, закрытия, максимумы и минимумы), что и современные столбиковые графики, но в отличие от последних в более простом для восприятия виде показывают соотношение между ценами открытия и закрытия. Графики свечей — это просто еще один способ наблюдения за динамикой цен; они не требуют никаких вычислений. Каждая свеча представляет один период (напр., день). На рисунке 47 показаны элементы свечи.

ИНТЕРПРЕТАЦИЯ По моим наблюдениям, одних инвесторов привлекает загадочность японских свечей: а вдруг это и есть «давно утерянный ключ Востока» к инвестиционному анализу? Другим она претит: это всего лишь графики, не так ли? Настоятельно советую читателю оставить в стороне свои чувства по поводу прошлого свечей и заняться изучением их богатых аналитических возможностей. Эти графики великолепно отражают изменения спроса и предложения — главных движущих сил рынка. Поскольку графики свечей показывают соотношение между ценами открытия, закрытия, максимумами и минимумами, они не пригодны для анализа ценных бумаг, для которых известна лишь цена закрытия; изначально они не предназначались и для бумаг с неизвестной ценой открытия. Желающим построить свечной график для бумаги без данных о цене открытия рекомендую использовать вместо нее цену закрытия предыдущего дня. Этот прием позволит получить несколько необычные, но вполне пригодные для анализа свечи и модели. Интерпретация графиков свечей состоит, главным образом, в анализе моделей. Наиболее часто встречающиеся из них описаны ниже. БЫЧЬИ МОДЕЛИ

Длинная белая свеча (Long white (empty) line). Эта бычья свеча образуется, когда цены открываются около минимума, а закрываются намного выше цены открытия, вблизи максимума периода.

Молот (Hammer). Эта свеча является бычьей, если образуется после значительной нисходящей тенденции. Если она возникает после значительной восходящей тенденции, то называется «повешенный». Молот характеризуется маленьким телом (т.е. близостью цен открытия и закрытия) и длинной нижней тенью (т.е. минимум намного ниже цены открытия, максимума и цены закрытия). Тело свечи может быть белым или черным.

Просвет в облаках (Piercing line). Эта бычья модель противоположна модели «завеса из темных облаков» (см. стр. 231). Первая из двух ее свечей — длинная черная, а вторая — длинная белая. Вторая свеча открывается ниже минимума первой свечи, а закрывается выше середины тела первой свечи.

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 412; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.224.59.138 (0.016 с.) |