Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Трехлинейного прорыва графикиСодержание книги

Поиск на нашем сайте

(THREE LINE BREAK) ОПРЕДЕЛЕНИЕ Графики трехлинейного прорыва представляют собой ряд вертикальных прямоугольников («линий»), высота которых определяется величиной ценовых изменений. В этих графиках — как и в графиках Каги (см. стр. 69), пунктоцифровых графиках (см. стр. 142)и графиках «ренко» (см. стр. 155) — фактор времени не учитывается. Этот графический метод назван по числу линий, обычно используемому для регистрации прорыва. В США графики трехлинейного прорыва стали известны благодаря Стивену Нисону после публикации его книги «За гранью свечей» (Beyond Candlesticks). ИНТЕРПРЕТАЦИЯ Ниже приводятся основные правила торговли на основе графика трехлинейного прорыва: · Покупайте, когда после трех соседних черных линий появляется белая («белая линия разворота»). · Продавайте, когда после трех соседних белых линий появляется черная («черная линия разворота»). · Воздерживайтесь от торговли при отсутствии устойчивой тенденции, то есть при чередовании белых и черных линий. Преимущество графиков трехлинейного прорыва — отсутствие произвольно устанавливаемого критерия реверсировки. На разворот указывает сама динамика цен. Недостатком этих графиков можно считать появление сигналов разворота после того. как новая тенденция уже сформировалась. Но многие трейдеры готовы смириться с более поздним вхождением в рынок в обмен на возможность охватить основную часть крупной тенденции.

Чувствительность сигналов разворота можно варьировать, меняя число линий, используемое для регистрации прорыва. Так трейдеры, занимающиеся краткосрочными операциями, могут опираться на 2линейный прорыв это даст большее число сигналов разворота. Для инвесторов, интересующихся долгосрочной перспективой, более предпочтительными могут оказаться 4линейные или даже 10линейные прорывы как средство сокращения числа сигналов. В Японии наиболее распространен 3линейный вариант. С.Нисон рекомендует использовать графики трехлинейного прорыва сочетании с «японскими свечами» (см. стр. 228). При этом с помощь первых предлагается выявлять направление господствующей тенденции, а затем с помощью свечных моделей определять конкретные моменты входа в рынок и выхода из него. ПРИМЕР На следующем рисунке показаны график трехлинейного прорыва столбиковый график курса акций Apple Computer. Как видите, число линий в каждом месяце зависит от изменения цен в течение этого месяца. Так в июне линий много, поскольку цены изменились значительно, а в ноябре — лишь две, ибо цены практически стояли на месте.

РАСЧЕТ Графики трехлинейного прорыва всегда основаны на ценах закрытия. Общие правила построения таковы: • Если цена превысила максимум предыдущей линии, то наносится новая белая линия. • Если цена упала ниже минимума предыдущей линии, то наносится новая черная линия. • Если цена не поднялась выше и не опустилась ниже границ предыдущей линии — новые линии не наносятся.

Если движение цен настолько сильно, что образуются три последовательные линии одного цвета, то для появления новой линии противоположного цвета должен произойти разворот с выходом за границы диапазона цен этих трех линий: • Если подъем настолько силен, что образуются подряд три белые линии, то для появления новой черной линии цены должны упасть ниже минимального уровня трех последних белых линий. • Если спад настолько силен, что образуются подряд три черные линии, то для появления новой белой линии цены должны подняться выше максимального уровня трех последних черных линий.

«ТРИКС» (T R I X) ОПРЕДЕЛЕНИЕ «ТРИКС» (TRIX) — динамический индикатор, который показывает относительную скорость изменения трижды экспоненциально сглаженного скользящего среднего цен закрытия. Он позволяет торговать в направлении тенденций с длительностью больше или равной выбранному числу периодов. ИНТЕРПРЕТАЦИЯ TRIX колеблется около нулевого уровня. Тройное экспоненциальное сглаживание используется для отсеивания «незначительных» циклов (длительность которых короче выбранного числа периодов). Позиции следует открывать тогда, когда индикатор меняет направление (т.е. покупать при его развороте вверх и продавать при его развороте вниз). Можно также построить 9периодное скользящее среднее TRIX и использовать его в качестве сигнальной линии (как в случае с МАСD, см. стр. 183). Тогда сигналом к покупке будет служить подъем TRIX выше сигнальной линии, а сигналом к продаже — его падение ниже сигнальной линии. Расхождения между ценой и TRIX также помогают выявлять переломные моменты в развитии рынка. ПРИМЕР На следующем рисунке представлены графики курса акций Checker Drive-In, 12дневного TRIX (сплошная линия) и его 9дневного скользящего среднего в качестве сигнальной линии (пунктир). Стрелками «покупка» отмечены места, где TRIX поднимался выше своей сигнальной линии, а стрелками «продажа» — где он опускался ниже нее. Этот метод действовал эффективно в условиях устойчивых тенденций, но приводил к возникновению множества ложных сигналов, если в движении цен отсутствовала четкая направленность.

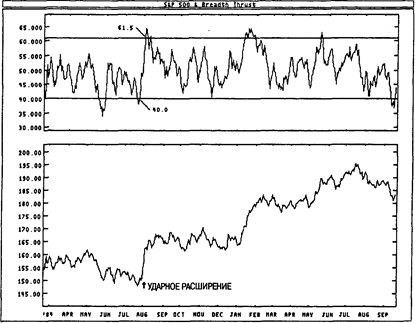

РАСЧЕТ Индикатор TRIX рассчитывается следующим образом: 1. Рассчитайте n периодное экспоненциальное скользящее среднее цен закрытия. 2. Рассчитайте n периодное экспоненциальное скользящее среднее скользящего среднего, полученного по п. 1. 3. Рассчитайте n периодное экспоненциальное скользящее среднее скользящего среднего, полученного по п.2. 4. Рассчитайте 1периодное (напр., 1дневное) относительное (в процентах) изменение скользящего среднего, полученного по п.З. УДАРНОЕ РАСШИРЕНИЕ (BREADTH THRUST) ОПРЕДЕЛЕНИЕ Ударное расширение — это динамический индикатор рынка. Его разработал др Мартин Цвейг (Martin Zweig). Индикатор рассчитывается как 10дневное скользящее среднее отношения числа выросших акций к сумме выросших и упавших в цене акций. ИНТЕРПРЕТАЦИЯ Ударное расширение наблюдается, если в течение 10дневного периода индикатор ударного расширения от значений ниже 40% поднимается выше 61,5%. Это свидетельствует о том, что рынок акций быстро перешел из состояния перепроданное™ в фазу устойчивого роста, но еще не достиг состояния перекупленности. По данным д-ра Цвейга, с 1945 года отмечалось всего 14 случаев ударного расширения. Средний прирост после них составил 24,6% за срок в среднем 11 месяцев. Д-р. Цвейг также отмечает, что большинство долгосрочных восходящих тенденций начинается с ударного расширения. ПРИМЕР На следующем рисунке показаны графики индекса S&P 500 и индикатора ударного расширения. Горизонтальные линии на графике индикатора проведены на уровнях 40% и 61,5%. Напомню, что ударное расширение происходит, если индикатор в пределах 10дневного периода от значений ниже 40% поднимается выше 61,5%. 18 декабря 1984 года я написал следующий комментарий об индикаторе ударного расширения в руководстве к компьютерной программе: «К моменту написания данного раздела прирост на Ньюйоркской фондовой бирже после очередного ударного расширения составил лишь 1,6%. Если в течение следующих 6-12 месяцев рынок не поднимется выше, это будет первым ложным сигналом индикатора за последние 39 лет! Согласно историческим данным, средний прирост рынка близок к 25%: значит шансы должны быть в пользу тех, кто ставит на ударное расширение». Из графика видно, что рынок в дальнейшем действительно двигался вверх. Через 12 месяцев после ударного расширения прирост достиг 21,6%, а спустя 21 месяц — 51%! Это очередное яркое доказательство надежности данного индикатора.

РАСЧЕТ Индикатор ударного расширения представляет собой 10дневное простое скользящее среднее следующего отношения:

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 460; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.117.184.236 (0.007 с.) |