Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Сегодняшняя цена закрытия — цена закрытия х периодов назад.Содержание книги

Поиск на нашем сайте

Изменение цены будет выражено в процентах, если индикатор скорости изменения цены определять путем деления изменения цены на цену закрытия х периодов назад:

СПРОСА ИНДЕКС (DEMAND INDEX) ОПРЕДЕЛЕНИЕ Индекс спроса особым образом сочетает цену и объем торгов, благодаря чему он часто служит опережающим индикатором ценовых изменений. Индекс спроса разработал Джеймс Сиббет James Sibbet). ИНТЕРПРЕТАЦИЯ Дж.Сиббет сформулировал шесть правил интерпретации индекса спроса: 1.Расхождение (см. стр. 30) между индексом спроса и ценами сигнализирует о предстоящем развороте цен. 2.Крайне высокие значения индекса спроса часто предшествуют образованию новых максимумов цены (индекс — опережающий индикатор). 3.Сочетание нового максимума цены с более низким пиком индекса спроса обычно приходится на важный ценовой пик (индекс — синхронный индикатор). 4.Пересечение индексом спроса нулевого уровня обычно происходит после разворота ценовой тенденции и служит его подтверждением (индекс — подтверждающий индикатор). 5.Если индекс спроса постоянно колеблется около нуля, значит текущая ценовая тенденция имеет слабый потенциал и не продлится долго. 6.Значительное долгосрочное расхождение между ценами и индексом спроса указывает на важную вершину или основание рынка. ПРИМЕР На следующем рисунке представлены графики курса акций Procter & Gamble и индекса спроса. Длительное медвежье расхождение сформировалось в 1992 году, когда цены продолжали расти, а индекс падал. Согласно правилу Сиббета, это признак важной вершины.

РАСЧЕТ Расчет индекса спроса слишком сложен (он требует 21 столбец данных) и поэтому здесь не приводится. Первоначальный вариант индекса Сиббета имеет шкалу, на которой +0 соответствует высшей точке, 1 — средней, а 0 — низшей. В большинстве компьютерных программ по техническому анализу делается небольшая модификация индикатора, позволяющая строить его в обычной шкале.

СПРЭДЫ (SPREADS) ОПРЕДЕЛЕНИЕ Спрэды показывают ценовую разницу между двумя бумагами. Обычно они рассчитываются через опционы. ИНТЕРПРЕТАЦИЯ Операция спрэд заключается в покупке одной бумаги и продаже другой с целью получения прибыли на уменьшении или увеличении их ценовой разницы. Так, можно купить контракт на золото и одновременно продать контракт на серебро в расчете, что цена на золото будет расти быстрее (или падать медленнее), чем цена на серебро. Возможна операция спрэд и с одной бумагой: это покупка одного контракта и продажа другого. Например, можно купить октябрьский контракт, а продать — декабрьский. ПРИМЕР На следующем рисунке показаны графики цен контрактов на живых свиней (верхний график) и на свиную грудинку (средний график), а также их спрэд (нижний график). Операция спрэд в данном случае состоит в покупке контракта на свиней и продаже контракта на грудинку в расчете на то, что цены на свиней будут расти быстрее (или падать медленнее), чем на грудинку. Из графиков видно, что в течение всего указанного периода цены на оба товара падали. Как и ожидалось, цены на свиней опускались медленнее, чем цены на грудинку. Согласно графику спрэда, разница цен сузилась от 10,55 до 3,58, обеспечив итоговую прибыль в 6,97.

СРЕДНИЙ ИСТИННЫЙ ДИАПАЗОН (AVERAGE TRUE RANGE) ОПРЕДЕЛЕНИЕ Средний истинный диапазон (ATR) — это показатель волатильности рынка. Его ввел Уэллс Уайлдер в книге «Новые концепции технических торговых систем» (New Concepts in Technical Trading Systems), с тех пор индикатор применяется как составляющая многих других индикаторов и торговых систем. ИНТЕРПРЕТАЦИЯ У.Уайлдер обнаружил, что ATR часто достигает высоких значений в основаниях рынка после стремительного падения цен, вызванного паническими продажами. Низкие значения индикатора часто соответствуют продолжительным периодам горизонтального движения, которые наблюдаются на вершинах рынка и во время консолидации. Индикатор среднего истинного диапазона можно интерпретировать по тем же правилам, что и другие индикаторы волатильности. Дополнительные сведения об интерпретации индикаторов волатильности можно найти в разделе о стандартном отклонении (см. стр. 176). ПРИМЕР На следующем рисунке показаны графики курса акций McDonald's и индикатора среднего истинного диапазона. Этот пример наглядно демонстрирует высокую волатильность в основании рынка (области А и А') и низкую — в период его консолидации перед прорывом (области В и В').

РАСЧЕТ Истинный диапазон (true range) есть наибольшая из следующих трех величин: · Разность между сегодняшними максимумом и минимумом. · Разность между вчерашней ценой закрытия и сегодняшним максимумом. · Разность между вчерашней ценой закрытия и сегодняшним минимумом. Индикатор среднего истинного диапазона представляет собой скользящее среднее (обычно 14дневное) значений истинного диапазона.

СТАНДАРТНОЕ ОТКЛОНЕНИЕ (STANDARD DEVIATION) ОПРЕДЕЛЕНИЕ Стандартное отклонение — это статистический способ измерения волатильности. Оно обычно используется не как самостоятельный индикатор, а в качестве компонента других индикаторов. Так при расчете полос Боллинджера (см. стр. 48) стандартное отклонение цены бумаги добавляется к ее скользящему среднему. ИНТЕРПРЕТАЦИЯ Величина стандартного отклонения высока, если анализируемые данные (напр., цены или значения индикатора) резко меняются. Если цены стабильны, то величина стандартного отклонения будет невысокой. По мнению многих аналитиков, формированию важных рыночных вершин соответствует высокая волатильность, поскольку в душах инвесторов эйфория борется со страхом. Образование важных оснований обычно происходит спокойнее, так как инвесторы не рассчитывают на серьезную прибыль. ПРИМЕР На следующем рисунке представлены графики курса акций Procter&Gamble и 10недельного стандартного отклонения. Значительным подъемам в точках 1 и 2 предшествовали крайне низкие значения стандартного отклонения в точках А и В, соответственно.

РАСЧЕТ

где SМА— простое скользящее среднее; n — число единичных периодов. Стандартное отклонение определяется так: рассчитывается n периодное простое скользящее среднее анализируемого ряда данных (напр., цен закрытия или значений индикатора); суммируются квадраты разности между значениями этого ряда и его скользящего среднего для каждого из предшествующих n периодов; сумма делится на n, и из полученного результата извлекается квадратный корень. «Стикс» (STIX) ОПРЕДЕЛЕНИЕ «СТИКС» (STIX) — это осциллятор, предназначенный для краткосрочной торговли. Впервые он был описан в журнале The Polymetric Report. Он сравнивает объемы средств, вкладываемых в растущие и падающие акции. ИНТЕРПРЕТАЦИЯ Согласно описанию в The Polymetric Report: · STIX обычно изменяется в диапазоне от +42 до +58. · Если STIX опускается до 45, это почти всегда означает сигнал к покупке, за исключением случаев, когда на рынке господствует ярко выраженная медвежья тенденция. · Если STIX поднимается до 56 — рынок сильно перекуплен; и если STIX поднимется выше 58, то разумно продавать — за исключением случаев, когда на рынке зарождается новая бычья тенденция. · Эти жесткие правила допускают модификации в зависимости от конкретных целей трейдеров и инвесторов. · В обычных рыночных условиях STIX редко поднимается до 56 или опус кается до 45, поэтому при строгом соблюдении этих правил можно большую часть времени находиться вне рынка. Для тех, кто предпочитает активную торговлю, указанные правила можно смягчить (см. табл. 15)

ПРИМЕР На следующем рисунке представлены графики индекса S&Р 500 и индикатора STIX. Стрелками «покупка» обозначены места, где STIX сначала опускался ниже, а затем поднимался выше уровня перепроданное™ 45. Стрелками «продажа» отмечены случаи, когда STIX сначала поднимался выше, а потом опускался ниже уровня перекупленности 56.

РАСЧЕТ STIX рассчитывается на основе варианта коэффициента роста/падения (A/D Ratio, см. стр. 157).

STIX представляет собой 21периодное (9%ное) экспоненциальное скользящее среднее вышеуказанного коэффициента роста/падения: STIX = (коэффициент. А/D х 0.09) + (вчерашний STIX х 0,91;.

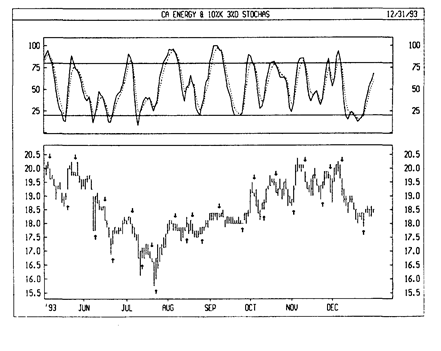

СТОХАСТИЧЕСКИЙ ОСЦИЛЛЯТОР (STOCHASTIC OSCILLATOR) ОПРЕДЕЛЕНИЕ Стохастический (прил.)...2 (мат.) — процесс, имеющий бесконечную последовательность совместно распределенных случайных переменных (Новый толковый словарь Вебстера). Стохастический осциллятор сопоставляет текущую цену закрытия с диапазоном цен за выбранный период времени. ИНТЕРПРЕТАЦИЯ Стохастический осциллятор представлен двумя линиями. Главная линия называется %К. Вторая линия — %D — это скользящее среднее линии %K. %К обычно изображается сплошной линией, а %D — пунктирной. Существует несколько способов интерпретации стохастического осциллятора, из которых мы рассмотрим три наиболее распространенные 1. Покупайте, когда осциллятор (%К или %D) сначала опустится ниже определенного уровня (обычно 20), а затем поднимется выше него. Продавайте, когда осциллятор сначала поднимется выше определенного уровня (обычно 80), а потом опустится ниже него. 2. Покупайте, если линия %К поднимается выше линии %D. Продавайте если линия %К опускается ниже линии %D. 3. Следите за расхождениями (см. стр. 30). Например: цены образуют ряд новых максимумов, а стохастическому осциллятору не удается подняться выше своих предыдущих максимумов. ПРИМЕР На следующем рисунке показаны графики курса акций Ca Energy и 10дневного стохастического осциллятора. Стрелками «покупка» отмечены места, где линия %К сначала опускалась ниже, а затем поднималась выше уровня 20. По аналогии, стрелками «продажа» отмечены места, где линия %К сначала поднималась выше, а потом опускалась ниже уровня 80.

На следующем рисунке также представлен график курса акций Ca Energy. Но здесь сигналом к покупке служит подъем линии %К выше линии %D (пунктирная линия), а сигналом к продаже — падение линии %К ниже линии %D.

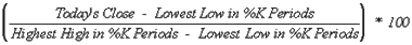

На последнем рисунке показано расхождение между стохастическим осциллятором и ценой. Это классический пример расхождения, при котором цены продолжают расти, а индикатор (в данном случае стохастический осциллятор) падает. При расхождении между индикатором и ценой индикатор обычно указывает будущее направление движения цен. РАСЧЕТ Для расчета стохастического осциллятора используются четыре переменные: 1. Периоды %К. Это число единичных периодов, используемых для расчета стохастического осциллятора. 2. Периоды замедления %К. Эта величина определяет степень внутренней сглаженности линии %К. Значение 1 дает быстрый стохастический осциллятор, а значение 3 — медленный. 3. Периоды °/оD. Это число единичных периодов, используемых для расчета скользящего среднего линии %К. Полученное скользящее среднее называется °/оD и обычно изображается пунктиром на одном графике с линией %К. 4. Метод %D. Это метод сглаживания (экспоненциальный, простой, временных рядов, треугольный, переменный или взвешенный), используемый при расчете %D. Формула для расчета %К такова:

где С— сегодняшняя цена закрытия; LL— наименьший минимум за число периодов %К; НН— наибольший максимум за число периодов %К. Например, для расчета 10дневной линии %К сначала определяют наибольший максимум и наименьший минимум цен за последние 10 дней. Допустим, что за последние 10 дней самое высокое значение цены было 46, а самое низкое — 38, то есть диапазон цен составляет 8 пунктов. Если сегодняшняя цена закрытия равна 41, то значение %К составит:

41-38 37.5=(-------------------) * 100 41-38 Значение 37,5% в данном примере показывает, что сегодняшняя цена закрытия находится на уровне 37,5% относительно диапазона цен за последние 10 дней. Если бы сегодняшняя цена закрытия была 42, то значение стохастического осциллятора составило бы 50%. Это означало бы, что рынок закрылся на уровне 50%, или в средней точке 10дневного диапазона. В этом примере использован период замедления %К, равный одному дню (т.е. замедление отсутствует). При величине периода замедления более 1 до операции деления производится усреднение значений наибольшего максимума и наименьшего минимума по числу периодов замедления %К.

Затем вычисляется скользящее среднее %К по числу периодов, выбранному для расчета °/оD. Полученное скользящее среднее называется %D. Стохастический осциллятор всегда изменяется в диапазоне от 0 до 100%. Величина 0% означает, что цена закрытия достигла нижнего уровня диапазона цен за предшествующие х периодов, а величина 100%—что она достигла верхнего уровня ценового диапазона за эти х периодов.

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 385; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.149.214.28 (0.012 с.) |