Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Баланса неполных лотов индексСодержание книги

Поиск на нашем сайте

(ODD LOT BALANCE INDEX) ОПРЕДЕЛЕНИЕ Индекс баланса неполных лотов (OLBI) — это психологический индикатор рынка, который показывает отношение объема продаж неполными лотами к объему покупок неполными лотами (неполный лот — пакет акций объемом менее 100 штук). Считается, что торговцы неполными лотами, то есть самые мелкие участники рынка, плохо ориентируются в рыночной конъюнктуре. (К сожалению, надежность индикаторов неполных лотов снижают операции с пакетами в 99 акций. Они проводятся, чтобы обойти правило увеличения цены в последней сделке: оно разрешает специалистам открывать короткую позицию, только если цена возросла по сравнению с предыдущей сделкой.) ИНТЕРПРЕТАЦИЯ Если значение индекса ОLBI велико, значит мелкие трейдеры продают активнее, чем покупают, то есть они считают, что рынок будет понижаться. Вам следует действовать вопреки торговцам неполными лотами: покупать, когда они продают (на это указывают высокие значения OLBI), и продавать, когда торговцы неполными лотами охвачены бычьими настроениями и покупают (на это указывают низкие значения OLBI). Дневные колебания индекса OLBI можно сгладить с помощью 10дневного скользящего среднего. ПРИМЕР На следующем рисунке показаны графики индекса S&Р 500 (нижнее окно) и 10дневного скользящего среднего индекса баланса неполных лотов (верхнее окно). Вертикальной линией отмечен момент, когда торговцы неполными лотами были настроены крайне пессимистично. Очевидно, что это была очень благоприятная возможность для покупки.

БАЛАНСОВЫЙ ОБЪЕМ (ON BALANCE VOLUME) ОПРЕДЕЛЕНИЕ Балансовый объем (ОВV) — это динамический индикатор, соотносящий объем торгов и изменение цены. Балансовый объем разработал и ввел Джо Гранвилл в книге «Новая стратегия дневной торговли на фондовом рынке для максимальной прибыли». ИНТЕРПРЕТАЦИЯ Балансовый объем представляет собой нарастающую сумму значений объема торгов. Он показывает, вкладываются ли средства инвесторов в ценную бумагу или выводятся из нее. Если цена закрытия выше предыдущей, то весь дневной объем считается положительным. Если же цена закрытия ниже предыдущей — весь дневной объем считается отрицательным. Полное объяснение индикатора балансового объема выходит за рамки настоящей книги. Желающим подробнее познакомиться с анализом ОВУ рекомендую прочесть книгу Джо Гранвилла «Новая стратегия дневной торговли на фондовом рынке для максимальной прибыли». Интерпретация OBV основана на принципе, что изменения OBV опережают ценовые. Согласно этому принципу, повышение балансового объема свидетельствует о том, что в ценную бумагу вкладывают средства профессионалы. Когда позднее и широкая публика начинает вкладываться в эту бумагу, и цена, и показания индикатора OBV начинают стремительно расти. Если цена опережает в своем движении индикатор OBV, возникает так называемое «отсутствие подтверждения». «Отсутствие подтверждения» может наблюдаться на вершине бычьего рынка (когда цена растет без соответствующего роста балансового объема или опережая его) или в основании медвежьего рынка (когда цена падает без соответствующего уменьшения балансового объема или опережая его).

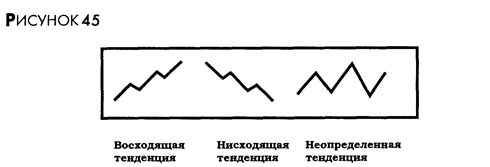

и восходящей тенденции балансового объема можно говорить, если каждый новый пик выше предыдущего, и каждая новая впадина выше предыдущей. По аналогии, нисходящая тенденция OBV предполагает последовательное понижение пиков и впадин. Когда OBV движется в горизонтальном коридоре, не образуя последовательно повышающихся или понижающихся пиков и впадин — это неопределенная тенденция.

Если тенденция установилась, она остается в силе до момента перелома. Перелом в тенденции OBV может произойти двумя способами. В первом случае тенденция изменяется с восходящей на нисходящую, или с нисходящей на восходящую. Во втором случае перелома тенденция OBV переходит в неопределенную и остается таковой на протяжении более трех дней. Таким образом, если восходящая тенденция меняется на неопределенную и остается таковой в течении только двух дней, а затем опять переходит в восходящую, следует считать, что тенденция OBV все это время была восходящей. Когда тенденция OBV меняется на восходящую или нисходящую, происходит так называемый «прорыв». Поскольку прорывы индикатора обычно предшествуют ценовым прорывам, инвесторам следует занимать длинные позиции при прорывах OBV вверх и — соответственно — продавать в случае прорыва OBV вниз. Открытые позиции нужно сохранять до тех пор, пока направление тенденции не изменится (как объясняется в предыдущих абзацах). Этот метод интерпретации индикатора балансового объема предназначен для торговли на краткосрочных циклах. Согласно Дж.Гранвиллу, успешная торговля на основе краткосрочного анализа OBV требует от инвестора быстрых и решительных действий.

ПРИМЕР На следующем рисунке показаны графики курса акций Pepsico и индикатора балансового объема. Вертикальные линии отмечают границы действия тенденций OBV — восходящих, нисходящих и неопределенных. Напомню, что нисходящая тенденция определяется понижающимися пиками и впадинами. Напротив, восходящая тенденция — это ряд последовательно возрастающих пиков и впадин.

РАСЧЕТ Индикатор балансового объема определяют путем добавления дневного объема торгов к накопленному значению, если цена закрытия бумаги выше предыдущей, и путем вычитания дневного объема, если она ниже предыдущей. Если сегодняшняя цена закрытия выше вчерашней, то: OBV = вчерашний OBV + сегодняшний объем.

Если сегодняшняя цена закрытия ниже вчерашней, то: OBV = вчерашний OBV— сегодняшний объел Если сегодняшняя цена закрытия равна вчерашней, то: OBV= вчерашний OBV.

БОЛЛИНДЖЕРА ПОЛОСЫ (BOLLINGER BANDS) ОПРЕДЕЛЕНИЕ Полосы Боллинджера схожи с конвертами скользящих средних. Различие между ними состоит в том, что границы конвертов расположены выше и ниже кривой скользящего среднего на фиксированном, выраженном в процентах расстоянии, тогда как границы полос Боллинджера строятся на расстояниях, равных определенному числу стандартных отклонений. Поскольку величина стандартного отклонения зависит от волатильности, полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив, и уменьшается в более стабильные периоды. Полосы Боллинджера разработал Джон Боллинджер. ИНТЕРПРЕТАЦИЯ Полосы Боллинджера обычно наносятся на ценовой график, но могут наноситься и на график индикатора. Нижесказанное относится к полосам, наносящимся на ценовые графики. Как и в случае конвертов скользящих средних, интерпретация полос Боллинджера основана на том, что ценам свойственно оставаться в пределах верхней и нижней границ полосы. Отличительной особенностью полос Боллинджера является их переменная ширина, обусловленная волатильностью цен. В периоды значительных ценовых изменений (т.е. высокой волатильности) полосы расширяются, давая простор ценам. В периоды застоя (т.е. низкой волатильности) полосы сужаются, удерживая цены в пределах своих границ. Сам разработчик отмечает следующие особенности полос Боллинджера: • Резкие изменения цен обычно происходят после сужения полосы, соответствующего снижению волатильности. • Если цены выходят за пределы полосы, следует ожидать продолжения текущей тенденции.

• Если за пиками и впадинами за пределами полосы следуют пики и впадины внутри полосы, возможен разворот тенденции. • Движение цен, начавшееся от одной из границ полосы, обычно достигает противоположной границы. Последнее наблюдение полезно для прогнозирования ценовых ориентиров. ПРИМЕР На следующем рисунке показана полоса Боллинджера на графике курса акций Exxon. Для расчета полосы использовалось 20дневное экспоненциальное скользящее среднее; верхняя и нижняя границы удалены от него на расстояние в два стандартных отклонения. Ширина полосы была максимальной в период активных изменений цен в апреле. Позднее, в конце года, произошло сужение полосы: рынок вступил в фазу консолидации. Это сужение означает, что следует ожидать резкого прорыва цен. Чем дольше цены пребывают внутри узкой полосы, тем выше вероятность прорыва.

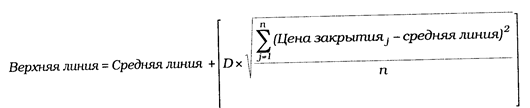

РАСЧЕТ Полосы Боллинджера формируются из трех линий. Средняя линия — это обычное скользящее среднее. В нижеследующем выражении «n» обозначает число единичных отрезков времени, составляющих период расчета скользящего среднего (напр., 20 дней).

Верхняя линия — это та же средняя линия, смещенная вверх на определенное число стандартных отклонений (например, на два). В следующей формуле «D» обозначает число стандартных отклонений.

Нижняя линия — это средняя линия, смещенная вниз на то же число стандартных отклонений (т.е. на «D»).

Дж.Боллинджер рекомендует использовать 20периодное простое скользящее среднее в качестве средней линии и 2 стандартных отклонения для расчета границ полосы. Он также обнаружил, что скользящие средние длиной менее 10 периодов малоэффективны.

БЫКОВ/МЕДВЕДЕЙ КОЭФФИЦИЕНТ (BULL/BEAR RATIO) ОПРЕДЕЛЕНИЕ Еженедельно журнал проводит опрос мнений инвестиционных консультантов относительно перспектив рынка акций. По результатам опроса их прогнозы делятся на бычьи, медвежьи и нейтральные. Коэффициент быков/медведей отражает расстановку сил между консультантами бычьей и медвежьей групп. ИНТЕРПРЕТАЦИЯ Коэффициент быков/медведей — психологический индикатор рынка. Др Мартин Цвейг так выражает основной смысл индикаторов этой группы в книге «Как победить на УоллСтрит»: «Берегитесь толпы, когда она впадает в крайность». Крайний оптимизм широкой публики и даже профессионалов почти всегда совпадает с рыночными вершинами. А крайний пессимизм почти всегда совпадает с основаниями рынка. Высокие значения коэффициента быков/медведей предупреждают о понижении (на рынке слишком много быков), а низкие говорят о возможном повышении (быков недостаточно). Почти в каждом случае, когда коэффициент принимает экстремально высокие или низкие значения, рынок оказывается на вершине или в основании. Согласно историческим данным, значения коэффициента выше 60% указывают на крайний оптимизм и являются медвежьим сигналом. Значения ниже 40% говорят о крайнем пессимизме и служат бычьим сигналом. РАСЧЕТ Коэффициент быков/медведей определяется путем деления числа консультантов бычьей группы на число консультантов обеих групп. Количество консультантов, занимающих нейтральные позиции, в расчет не принимается.

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 447; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.118.252.215 (0.009 с.) |