Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Колебаний кумулятивній индексСодержание книги

Поиск на нашем сайте

РАСЧЕТ Кумулятивный индекс колебаний представляет собой нарастающую сумму значений индекса колебаний (см. стр. 74). Для расчета обоих индексов требуются цены открытия. Подробные инструкции по расчету индекса колебаний можно найти в книге У.Уайлдера «Новые концепции технических торговых систем» (New Concepts In Technical Trading Systems).

КОНВЕРТЫ (ТОРГОВЫЕ ПОЛОСЫ) ENVELOPES (TRADING BANDS)

ОПРЕДЕЛЕНИЕ Конверт образуется двумя скользящими средними (см. стр. 161), одно из которых смещено вверх, а другое — вниз. ИНТЕРПРЕТАЦИЯ Конверты определяют верхние и нижние границы нормального диапазона колебаний цен бумаги. Сигнал к продаже возникает тогда, когда цена достигает верхней границы полосы, а сигнал к покупке — при достижении ею нижней границы. Выбор оптимальной относительной величины смещения границ полосы определяется волатильностью рынка: чем она выше — тем больше смещение. Применение конвертов основано на естественной логике поведения рынка: когда под давлением особо рьяных покупателей или продавцов цены достигают экстремальных значений (т.е. верхней или нижней границы полосы), они часто стабилизируются, возвращаясь к более реалистичным уровням. Такой же принцип используется при интерпретации полос Боллинджера (см. стр. 48). ПРИМЕР На следующем рисунке показаны график курса акций American Brands и 6%ный конверт 25дневного экспоненциального скользящего среднего. Обратите внимание, что цена чаще отражается от границ конверта, чем прорывает их.

РАСЧЕТ Конверты получают путем смещения скользящих средних. В приведенном выше примере одно 25дневное экспоненциальное скользящее среднее смещено на 6% вверх, а другое — на 6% вниз.

КОРОТКИХ ПРОДАЖ КОЭФФИЦИЕНТ (ТОТАL SHORT RATIO) ОПРЕДЕЛЕНИЕ Коэффициент коротких продаж (TSR) показывает долю коротких продаж в полном объеме торгов на Ньюйоркской фондовой бирже. ИНТЕРПРЕТАЦИЯ Как и коэффициент коротких продаж публикой, коэффициент коротких продаж интерпретируется по принципу противоположного мнения — исходя из предположения, что продавцы без покрытия обычно ошибаются. Хотя наименее удачливыми из таких продавцов традиционно считаются торговцы неполными лотами, история рынка показала, что даже специалисты склонны излишне увлекаться продажами без покрытия вблизи рыночных оснований. TSR отражает ожидания инвесторов. Высокие значения говорят о медвежьих ожиданиях, а низкие — о бычьих. Исходя из принципа противоположного мнения, при высоком объеме коротких продаж (т.е. многие инвесторы ожидают падения рынка) следует рассчитывать на подъем. По той же логике, крайне низкий объем коротких продаж означает чрезмерный оптимизм и повышенную вероятность падения рынка. Последние годы интерпретация всех индикаторов коротких продаж осложнилась из-за широкого использования опционов в хеджировании и арбитражных операциях. Тем не менее, они по-прежнему ценны для выявления общего настроения и ожиданий участников рынка. ПРИМЕР На следующем рисунке представлены графики индекса Ньюйоркской фондовой биржи и 10недельного скользящего среднего TSR. Стрелками «покупка» отмечены моменты крайне пессимистичного настроения инвесторов. Теперь, в ретроспективе, видно, что каждый раз это были удачные моменты для вхождения в рынок.

РАСЧЕТ Коэффициент коротких продаж определяется как отношение объема коротких продаж к объему всех заявок на покупку и продажу. Данные по обоим показателям Ньюйоркская фондовая биржа сообщает еженедельно (по пятницам).

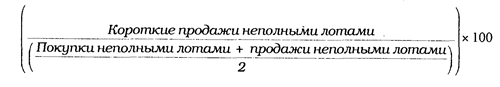

КОРОТКИХ ПРОДАЖ НЕПОЛНЫМИ ЛОТАМИ КОЭФФИЦИЕНТ (ODD LOT SHORT RATIO) ОПРЕДЕЛЕНИЕ Коэффициент коротких продаж неполными лотами (OLSR) — это психологический индикатор рынка, который отражает дневное соотношение между объемом коротких продаж неполными лотами и объемом всех сделок (покупка и продажа) с неполными лотами. Инвесторы продают акцию без покрытия в расчете на падение ее цены. В отличие от традиционной операции, когда акция сначала покупается по более низкой цене, а затем продается с прибылью по более высокой, короткая продажа представляет собой как раз обратную операцию. Чтобы получить прибыль от продажи без покрытия, акция должна быть продана по высокой цене, а затем куплена (покрыта) по более низкой цене. Короткая продажа неполного лота — это операция с пакетом акций менее 100 штук. ИНТЕРПРЕТАЦИЯ Если бы удалось найти инвестора, который всегда ошибается, а самим действовать наоборот, мы бы всегда были правы! Индикаторы неполных лотов как раз и преследуют эту цель. Если предположить, что мелкие инвесторы (т.е. торговцы неполными лотами) неопытны (и поэтому обычно ошибаются), то торговля в противовес им должна быть прибыльной. Чем выше OLSR, тем больше доля коротких продаж неполными лотами и тем выше вероятность того, что рынок будет расти (доказывая неправоту торговцев неполными лотами). По той же логике чем OLSR ниже, тем выше вероятность понижения рынка. Чаще всего это правило (действовать в противовес торговцам неполными лотами) срабатывает. Мелкие трейдеры скорее реагируют на уже свершившееся событие, чем предвосхищают его. Высокие значения коэффициента коротких продаж неполными лотами обычно появляются после значительного падения рынка (когда инвесторам следовало бы покупать, а не продавать), а низкие — после длительного подъема рынка.

В 1986 году объем коротких продаж неполными лотами достиг неслыханного уровня. Одно из предлагавшихся объяснений состоит в том. что специалисты выставляют множественные заявки на короткую продажу неполных лотов с тем, чтобы обойти правило увеличения цены в последней сделке (up-tick rule), по которому заявка на короткую продажу может быть исполнена, только если цена возросла по сравнению с предыдущей сделкой. Специалисты применяют этот прием в дни значительных падений рынка. Если данное объяснение верно, то интерпретация всех индикаторов неполных лотов существенно усложняется. Это бы означало, что индикаторы неполных лотов показывают поведение «мелкой рыбешки» за исключением случаев, когда их показания достигают экстремальных значений, отражающих уже действия «китов» (членов биржи). РАСЧЕТ Коэффициент коротких продаж неполными лотами рассчитывается путем деления объема коротких продаж неполными лотами на средний объем операций с неполными лотами за день. (Поскольку не в каждой операции с неполным лотом обязательно участвуют и покупатель, и продавец, средний объем операций рассчитывается путем суммирования объема заявок на покупку неполных лотов и объема заявок на продажу неполных лотов с делением результата на 2.)

|

||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 517; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.012 с.) |