Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Основная тенденция имеет три фазы.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Согласно теории Доу, первая фаза — это период активных покупок со стороны хорошо информированных инвесторов, рассчитывающих на восстановление и долгосрочный подъем экономики. Среди большинства участников рынка в это время царит дух уныния, отчаяния и апатии. Но информированные инвесторы, понимая неизбежность переворота, скупают акции у этих совершенно отчаявшихся продавцов. Для второй фазы характерны рост корпоративных доходов и улучшение экономических условий. По мере их дальнейшего улучшения инвесторы начинают покупать акции. Третья фаза характеризуется рекордными доходами корпораций и максимально высокими экономическими показателями. Широкая публика, успев к этому времени забыть о прошлых потерях, вновь чувствует себя вполне уверенно на рынке и убеждена, что он достигнет небывалых высот. Теперь она скупает все подряд, создавая ажиотажный спрос. Как раз в этот период та самая кучка инвесторов — активных покупателей на начальной стадии подъема — начинает ликвидировать позиции, ожидая разворот рынка.

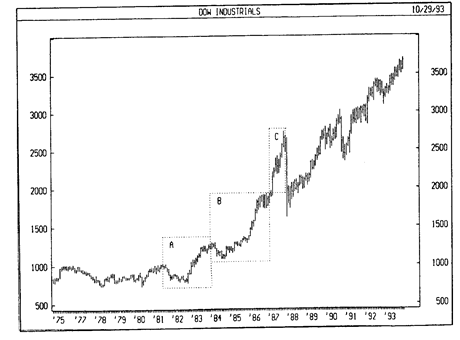

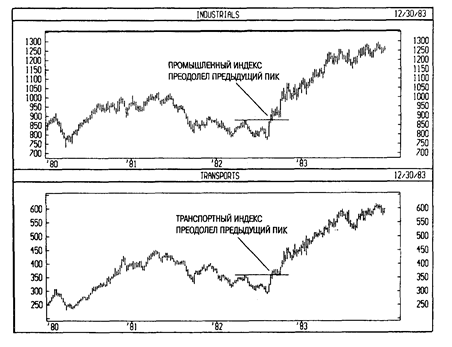

График промышленного индекса ДоуДжонса на предыдущей странице иллюстрирует развитие описанных выше фаз в период, предшествовавший октябрьскому краху 1987 года. Ожидая подъем экономики после спада, информированные инвесторы начали скупать акции во время первой фазы (А). Регулярные сообщения о росте корпоративных доходов во второй фазе (В) вовлекали все больше инвесторов в покупку акций. Во время третьей фазы (С) широкая публика бросилась скупать все подряд — на рынке воцарилась эйфория. Индексы должны подтверждать друг друга. Для доказательства смены тенденции необходимо, чтобы промышленный и транспортный индексы подтвердили друг друга. Оба индекса должны преодолеть уровни своих предыдущих вторичных пиков (или впадин): лишь в этом случае можно говорить об изменении тенденции. На следующем рисунке показана динамика промышленного и транспортного индексов ДоуДжонса в начале бычьего рынка в 1982 году. Подтверждением смены тенденциистало преодоление обоими индексами предыдущих вторичных пиков.

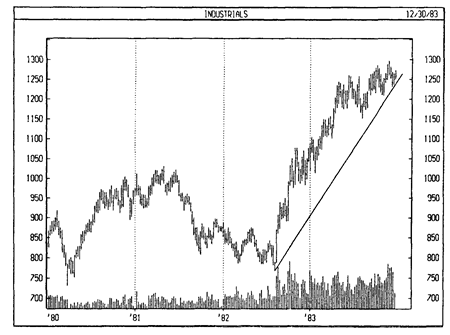

Объем подтверждает тенденцию. Теория Доу ориентирована главным образом на анализ динамики цен. Данные по объему торгов используются только для оценки сомнительных ситуаций. Объем должен увеличиваться в направлении основной тенденции. Если основная тенденция — нисходящая, то объем должен расти в периоды падений рынка. Если основная тенденция — восходящая, то он должен увеличиваться в периоды подъемов. Следующий график иллюстрирует рост объема при подъеме цен, подтверждающий основную тенденцию.

6. Тенденция считается неизменной, пока не получен убедительный сигнал разворота. Восходящая тенденция — это ряд последовательно возрастающих пиков и впадин. О развороте восходящей тенденции можно говорить только тогда, когда хотя бы один пик и одна впадина оказываются ниже предыдущих (обратное верно для разворота нисходящей тенденции). Когда на разворот основной тенденции указывают оба индекса — промышленный и транспортный, вероятность продолжения новой тенденции особенно велика. С другой стороны, чем дольше длится тенденция, тем меньше становится вероятность ее продолжения. На следующем графике видно, как промышленный индекс ДоуДжонса преодолел уровни предыдущего пика (точка А) и предыдущей впадины (точка В), что означало разворот нисходящей тенденции [линия С).

ЗИГЗАГ (ZIG ZAG) ОПРЕДЕЛЕНИЕ Зигзаг отсеивает изменения на анализируемом графике (напр., на графике цен или индикатора), величина которых меньше заданной. Таким образом, зигзаг отражает только существенные изменения. ИНТЕРПРЕТАЦИЯ Зигзаг используется, главным образом, для облегченного восприятия графиков, так как он показывает только наиболее значимые изменения и развороты. Важно усвоить, что последний отрезок зигзага может меняться в зависимости от изменений анализируемых данных (напр., цен). Это единственный индикатор из всех описанных здесь, у которого изменение цены бумаги может вызвать изменение предыдущего значения. Подобная способность корректировки своих значений по последующим изменениям цены делает зигзаг прекрасным инструментом для анализа уже произошедших ценовых изменений. Поэтому не следует пытаться создать торговую систему на основе зигзага: он лучше подходит для анализа исторических данных, чем для прогнозирования. Помимо выявления важных ценовых разворотов, зигзаг также полезен при отсчете волн Эллиота (см. стр. 56). Более подробно об индикаторе «зигзаг» можно прочесть в книге Артура Меррила «Фильтрация волн». ПРИМЕР На следующем рисунке показан 8%ный зигзаг, нанесенный на столбиковый график курса акций Mattel's. Индикатор не учитывает ценовые изменения величиной менее 8 %.

РАСЧЕТ Зигзаг строится следующим образом. На график наносятся условные точки, если цены разворачиваются не менее чем на заданную величину. Затем эти условные точки соединяются прямыми линиями. КАГИ ГРАФИКИ (KAGI CHARTS) ОПРЕДЕЛЕНИЕ Предположительно, графики Каги появились в 70е годы прошлого веке — на начальном этапе формирования фондового рынка Японии. Графики Каги представляют собой ряд соединенных друг с другом вертикальных линий, толщина и направление приращения которых определяются динамикой цен. Время на графиках Каги не учитывается. Если цены продолжают движение в одном направлении, длина вертикальной линии на графике увеличивается. Если же происходит раз ворот цен на определенную выбранную заранее величина (коэффициент реверсировки), на график наносится новая вертикальная линия в следующем столбце. Когда цены преодолевают уровень своего предыдущего максимума или минимума, толщина линии на графике Каги изменяется. В Соединенных Штатах графики Каги стали известны благодаря Стиву Нисону после издания его книги «За гранью свечей». ИНТЕРПРЕТАЦИЯ

Графики Каги иллюстрируют действие сил спроса и предложения: • Последовательность толстых линий свидетельствует о том, что спрос превышает предложение (рынок растет). • Последовательность тонких линий отражает превосходство предложения над спросом (рынок падает). • Чередование толстых и тонких линий указывает на то, что рынок находится в состоянии равновесия (предложение равно спросу). Основным торговым сигналом на графике Каги является изменении толщины линии: когда линия меняется с тонкой на толстую, следует покупать: когда линия меняется с толстой на тонкую — продавать.

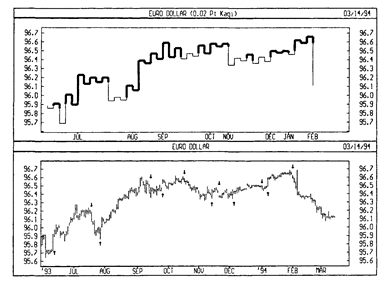

Ряд последовательно возрастающих максимумов и минимумов говорит о силе восходящего движения; понижающиеся максимумы и минимумы свидетельствуют о слабости рынка. ПРИМЕР На следующем рисунке представлены график Каги с коэффициентом реверсировки в 0,02 пункта и классический столбиковый график евродоллара. Стрелками «покупка» на столбиковом графике отмечены места, где линия на графике Каги меняется с тонкой на толстую, а стрелками «продажа» — места, где линия меняется с толстой на тонкую.

· Если сегодняшняя цена закрытия меньше или равна стартовой, то от стартовой цены до новой цены закрытия проводится тонкая вертикальная линия. · Чтобы начертить каждую последующую линию, необходимо сравнить текущую цену закрытия с крайней точкой (нижней или верхней) предыдущей линии Каги: · Если цена продолжает двигаться в направлении предыдущей линии на графике, линия получает приращение в том же направлении, независимо от величины изменения цены. · Если происходит разворот цены на величину не менее коэффициента реверсировки (на это может потребоваться несколько дней), то на графике проводится короткая горизонтальная линия к следующему столбцу, и в нем строится новая вертикальная линия до уровня последней цены закрытия. · Если величина разворота меньше коэффициента реверсировки, новые линии не строятся. · Если тонкая линия на графике Каги преодолевает уровень предыдущего максимума, она становится толстой. Если же толстая линия Каги опускается ниже предыдущего минимума, она становится тонкой.

«КАНСЛИМ» (CANSLIM) Определение CANSLIM(«КАНСЛИМ») — это английский акроним для метода инвестиционного анализа рынка акций. Его разработал Уильям 0'Нил — основатель и глава национального делового издания Financial Business Dai1у. Он также возглавляет занимающуюся инвестиционными исследованиями. На основе изучения динамики наиболее прибыльных акций за период с 1953 по 1985 год 0'Нил выделил набор характеристик, свойственных всем этим акциям. Первые буквы в названиях основных характеристик и составили акроним CANSLIM:

Хотя, строго говоря, CANSLIM не является инструментом технического анализа, он сочетает в себе ценные технические и фундаментальные принципы. Подробно метод описан в книге 0'Нила «Как заработать на акциях» (How to make money in stocks). ИНТЕРПРЕТАЦИЯ Ниже кратко прокомментированы каждый из семи компонентов метода CANSLIM.

текущий КВАРТАЛЬНЫЙ ДОХОД НА АКЦИЮ Current Quarterly Earnings Доход на акцию (ЕРS) в последнем отчетном квартале должен быть не менее чем на 20% выше по сравнению с соответствующим кварталом предыдущего года (напр., в первом квартале 1994 года по сравнению с первым кварталом 1993 года). ГОДОВОЙ РОСТ ДОХОДА НА АКЦИЮ Annual Earnings Growth Темпы роста дохода на акцию (ЕРS) за последние пять лет должны составлять не менее 15% в год. Предпочтителен ежегодный рост ЕРS. Допустимо, однако, снижение ЕРS за какой-либо год при условии быстрого восстановления прежних показателей и продолжения их роста.

НОВЫЕ ПРОДУКТЫ, НОВОЕ РУКОВОДСТВО/ НОВЫЕ МАКСИМУМЫ New Products, New Management, New Highs Существенное подорожание акции обычно совпадает с появлением чего-то нового. Это может быть новый продукт или услуга, смена руководства, новая технология и даже новый, более высокий уровень цен на акцию. Один из наиболее удивительных выводов, к которому пришел 0'Нил в результате проведенных исследований, расходится с принципом, который многие инвесторы считают благоразумным. «Покупай дешево — продавай дорого» — это старое доброе правило фондового рынка 0'Нил предлагает заменить на «покупай дорого — продавай еще дороже». Его исследования показали, что идеальный момент для покупки акции — ее выход на новый высокий уровень после 215месячного периода консолидации. Некоторые из наиболее значительных подъемов происходили именно после такого прорыва — по-видимому, из-за отсутствия сопротивления (т.е. продавцов).

КОЛИЧЕСТВО АКЦИЙ В ОБРАЩЕНИИ Shares Outstanding Более 95% акций лидеров роста, исследованных 0'Нилом, имели объем в обращении менее 25 млн. шт. Согласно простым законам спроса и предложения (см. стр. 16), ограничение числа акций, находящихся в обращении, стимулирует спрос, что приводит к росту цен. Чтобы поднять цену на акцию с объемом в обращении 400 млн. шт., необходим огромный объем покупок (т.е. спрос). В то же время для «раскрутки» акции с объемом в обращении лишь 45 млн. шт. достаточен умеренный спрос (особенно если большой долей объема владеют корпоративные инсайдеры).

ВЕДУЩАЯ ОТРАСЛЬ Leader Хотя ни одна из акций не гарантирует стопроцентного успеха ее держателю, шансы на прибыльное вложение — по данным 0'Нила — существенно возрастают, если оно производится в компании лидеры из ведущих отраслей. Он также установил, что акции, лидирующие в своей отрасли, обычно опережают большинство акций и на рынке в целом. УЧАСТИЕ ИНСТИТУЦИОНАЛЬНЫХ ИНВЕСТОРОВ Institutional Sponsorship Наибольшую долю спроса и предложения на рынке обеспечивают институциональные инвесторы (напр., взаимные фонды, банки, страховые компании). Компании не требуется много институциональных инвесторов, но их вложения — это голоса в ее поддержку. Основное правило, согласно 0'Нилу, состоит в поиске акций, имеющих не менее 310 инвесторов с показателями деятельности выше среднего. А вот избыток институциональных инвесторов может и повредить. Когда акция слишком «институциализирована», считайте, что вы уже опоздали. Если институциональные инвесторы владеют 7080% объема выпущенных акций, то вряд ли стоит ожидать серьезного повышения цен. Более того, любые неблагоприятные известия способны вызвать активный сброс акций. 0'Нил считает идеальным временем для покупки акции период, когда ее только что открыли для себя несколько серьезных институциональных инвесторов, но она еще не настолько популярна, чтобы все инвестиционные организации начали активно ее скупать.

ТЕНДЕНЦИЯ РЫНКА Market Direction Это самый важный компонент метода. Даже на самых перспективных акциях можно потерять деньги, если рынок в целом переживает спад. Примерно 75% всех акций движутся в одном направлении с рынком. Это означает, что можно купить акции, идеально отвечающие всем прочим критериям, но если общая тенденция рынка определена неправильно, то ваше вложение скорее всего окажется неудачным. Рыночные индикаторы (см. стр. 26) призваны помочь определить состояние рынка в целом. Вот что советует 0'Нил: «Научитесь анализировать дневные графики рыночных индексов и динамику объема торгов. Тогда вы если и ошибетесь в прогнозе, то незначительно. Большего, в сущности, и не требуется — если вы не намерены спорить с тенденцией рынка».

КВАДРАНТНЫЕ ЛИНИИ (QUADRANT LINES) ОПРЕДЕЛЕНИЕ Квадрантные линии — это ряд горизонталей, которые делят интервал между максимальными и минимальными значениями (обычно цен) на четыре равные части. ИНТЕРПРЕТАЦИЯ Квадрантные линии служат, главным образом, для облегчения визуального анализа динамики цен. Они помогают увидеть, каким было высшее, низшее и среднее значение цены за данный период. ПРИМЕР Любопытен метод комбинирования линий тренда линейной регрессии (см. стр. 90) и квадрантных линий. При этой комбинации кроме максимальной, минимальной и средней цены отображается также средний наклон графика цен. Применение метода показано на графике курса акций Black & Decker

РАСЧЕТ Построение квадрантных линий начинается с определения максимальной и минимальной цен за анализируемый период. Верхняя линия проводится на уровне максимума, а нижняя — на уровне минимума данного периода. Три оставшиеся линии проводятся затем так, чтобы поделить интервал между максимумом и минимумом на четыре равные части. Центральная линия (средняя цена) обычно наносится пунктиром.

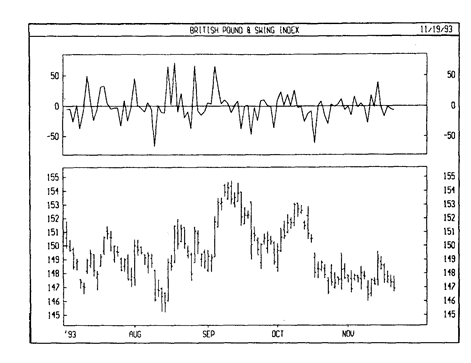

КОЛЕБАНИЙ ИНДЕКС (SWING INDEX) ОПРЕДЕЛЕНИЕ Индекс колебаний — его разработал У.Уайлдер — служит для определения «реальной» цены бумаги путем сравнения текущих цен (т.е. цены открытия, максимума, минимума и цены закрытия) с ценами предыдущего периода. ИНТЕРПРЕТАЦИЯ Индекс колебаний используется, главным образом, как компонент кумулятивного индекса колебаний (см. стр. 76). ПРИМЕР На следующем рисунке представлены графики курса британского фунта и индекса колебаний. Как видите, сам по себе график индекса хаотичен. Ценность данного индикатора проявляется при его использовании для расчета кумулятивного индекса колебаний (см. стр. 76)

РАСЧЕТ Полное описание процедуры расчета индекса колебаний выходит за рамки этой книги, но основная формула приведена ниже. Подробные инструкции по его расчету даны в книге У.Уайлдера «Новые концепции технических торговых систем» (New Concepts In Technical Trading Systems.).

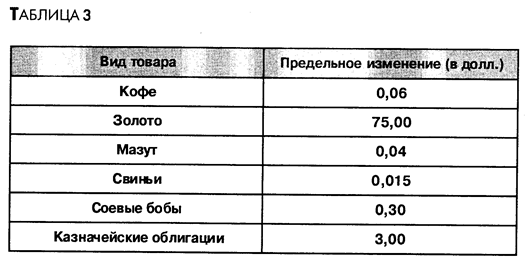

где С— сегодняшняя цена закрытия: Сy —вчерашняя цена закрытия; Нy — вчерашний максимум; К— максимальная из двух величин: Н С и Ь С: L— сегодняшний минимум; Ly — вчерашний минимум; О — сегодняшняя цена открытия; Оy — вчерашняя цена открытия; R — параметр, рассчитываемый по сложной формуле на основе соотношения между сегодняшней ценой закрытия и вчерашними максимумом и минимумом; Т— величина предельно допустимого изменения цен в ходе торговой сессии (см. табл. ниже). В таблице 3 приведены показатели предельно допустимого изменения цен для некоторых товарных рынков. Не исключена необходимость корректировки показателей предельного изменения, приведенных в таблице 3, в зависимости от положения десятичного знака в используемых ценовых данных. Допустим, цена на зерно составляет 2,45 долл. Тогда величина предельного изменения будет равна 0,10 долл. Если же зерно котируется по цене 245,00 долл., предельное изменение составит уже 10,00 долл. Если на рынке не существует показателя предельно допустимого изменения (напр., на рынке акций или на некоторых фьючерсных рынках), можно использовать любое крайне высокое значение (напр., 30000 долл.).

|

|||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 411; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.72.55 (0.01 с.) |