Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Схождение/расхождение скользящих среднихСодержание книги

Поиск на нашем сайте

(Moving Average Convergence/Divergence) ОПРЕДЕЛЕНИЕ Схождение/расхождение скользящих средних (MACD) — это следующий за тенденцией динамический индикатор. Он показывает соотношение между двумя скользящими средними цены. Индикатор MACD разработал Джеральд Аппель (Gerald Appel) — издатель журнала Systems and Forecasts. Индикатор MACD строится как разность между двумя экспоненциальными скользящими средними с периодами 12 и 26 дней. Чтобы четко обозначить благоприятные моменты для покупки или продажи, на график МАСВ наносится так называемая сигнальная линия — 9дневное экспоненциальное скользящее среднее индикатора. (Дж. Аппель определял длину экспоненциальных скользящих средних в процентах (см. стр. 163). Так, указанным выше периодам расчета трех скользящих средних соответствуют значения 15%, 7,5% и 20 %.) ИНТЕРПРЕТАЦИЯ Индикатор MACD наиболее эффективен в условиях, когда рынок колеблется с большой амплитудой в торговом коридоре. Чаще всего используемые сигналы MACD — пересечения, состояния перекупленности/ перепроданности и расхождения. ПЕРЕСЕЧЕНИЯ Основное правило торговли с помощью MACD построено на пересечениях индикатора со своей сигнальной линией: когда MACD опускается ниже сигнальной линии — следует продавать, а когда поднимается выше сигнальной линии — покупать. В качестве сигналов к покупке/продаже также используются пересечения MACD нулевой линии вверх/вниз.

СОСТОЯНИЯ ПЕРЕКУПЛЕННОСТИ/ПЕРЕПРОДАННОСТИ MACD также весьма ценен как индикатор перекупленности/перепроданности. Когда короткое скользящее среднее поднимается существенно выше длинного (т.е. MACD растет), это означает, что цена рассматриваемой бумаги, скорее всего, слишком завышена и скоро вернется к более реалистичному уровню. Следует учесть, что определяемые с помощью MACD условия перекупленности и перепроданности будут неодинаковыми для различных ценных бумаг. РАСХОЖДЕНИЯ Когда между MACD и ценой образуется расхождение (см. стр. 30), это означает возможность скорого окончания текущей тенденции. Бычье расхождение возникает тогда, когда MACD достигает новых максимумов, а цене не удается достичь новых максимумов. Медвежье расхождение образуется, если MACD достигает новых минимумов, а цена — нет. Оба вида расхождений наиболее значимы, если они формируются в областях перекупленности/перепроданности. ПРИМЕР На следующем рисунке представлены графики курса акций Whirlpool и индикатора MACD. Стрелками «покупка» обозначены места, где MACD поднимается выше своей сигнальной линии, а стрелками «продажа» — где MACD опускается ниже сигнальной линии. Из графика видно, что MACD является типичным индикатором, следующим за тенденцией: он дает сигналы с некоторым запаздыванием, но зато позволяет занять правильную позицию. В случае значительных тенденций, как в октябре 1993 года и в феврале апреле 1994 года, MACD способен охватить основную часть ценового движения. Если же тенденция непродолжительна, как в январе 1994 года, сигналы MACD неэффективны.

РАСЧЕТ MACD определяется путем вычитания 26дневного экспоненциального скользящего среднего из 12дневного. Затем на график MACD пунктиром наносится его 9дневное экспоненциальное скользящее среднее, которое выполняет роль сигнальной линии.

ТЕМП (momentum)

Определение Индикатор темпа измеряет величину изменения цены бумаги за определенный период. ИНТЕРПРЕТАЦИЯ Интерпретация индикатора темпа идентична интерпретации индикатора ROC (см. стр. 169). Оба они показывают скорость изменения цены бумаги, но первый — через отношение, а второй — в виде разности. Существует два основных способа использования индикатора темпа: • В качестве осциллятора, следующего за тенденцией, аналогично MACD (я предпочитаю именно этот способ). В этом случае сигнал к покупке возникает, если индикатор образует впадину и начинает расти; а сигнал к продаже — когда он достигает пика и поворачивает вниз. Для более точного определения моментов разворота индикатора можно использовать его короткое (напр., 9периодное) скользящее среднее. Крайне высокие или низкие (по сравнению с прошлыми) значения индикатора темпа предполагают продолжение текущей тенденции. Так, если индикатор достигает крайне высоких значений и затем поворачивает вниз, следует ожидать дальнейшего роста цен. Но в любом случае с открытием (или закрытием) позиции не нужно спешить до тех пор, пока цены не подтвердят сигнал индикатора (напр., если индикатор достигает пика и поворачивает вниз, дождитесь начала снижения цен, прежде чем отдавать приказ на продажу). • В качестве опережающего индикатора. Этот способ основан на предположении о том, что заключительная фаза восходящей тенденции обычно сопровождается стремительным ростом цен (т.к. все верят в его продолжение), а окончание медвежьего рынка — их резким падением (т.к. все стремятся выйти из рынка). Именно так нередко и происходит, но все же это слишком широкое обобщение.

Приближение рынка к вершине сопровождается резким скачком индикатора темпа. Затем он начинает падать, в то время как цены продолжают расти или движутся горизонтального. По аналогии, в основании рынка индикатор резко падает, а затем поворачивает вверх задолго до начала роста цен. В обоих случаях образуются расхождения (см. стр. 30) между индикатором и ценами. ПРИМЕР На следующем рисунке представлены графики курса акций Integrated Circuits и 12дневного индикатора темпа. Расхождения в областях А и В послужили надежными опережающими сигналами разворотов рынка.

РАСЧЕТ Индикатор темпа определяется как отношение сегодняшней цены к цене х периодов назад:

ТЕНДЕНЦИЯ ЦЕНЫ И ОБЪЕМА (PRICE AND VOLUME TREND) ОПРЕДЕЛЕНИЕ Тенденция цены и объема (PVT), как и балансовый объем (OBV, см. стр. 46), представляет собой нарастающую сумму значений объема торгов, рассчитываемую с учетом изменений цен закрытия. Но если в случае OBV к текущему значению индикатора прибавляется весь дневной объем, когда цены закрываются выше, и вычитается весь объем, когда цены закрываются ниже; при построении PVT к текущему значению прибавляется или вычитается из него только часть дневного объема. Какая именно часть объема добавляется к PVT, определяется величиной изменения цены относительно цены закрытия предыдущего дня. ИНТЕРПРЕТАЦИЯ Интерпретация PVT схожа с интерпретацией балансового объема (см. стр. 46) и линии накопления/распределения объема (см. стр. 103). По мнению многих инвесторов, PVT точнее чем OBV показывает динамику объема торгов. Это связано с тем, что к значению OBV добавляется одна и та же величина объема вне зависимости от того, закрылась ли бумага выше на долю пункта или вдвое возросла в цене. В случае же PVT к текущему накопленному значению добавляется небольшая доля объема, если относительное изменение цены невелико. Если же цена изменилась существенно, к значению PVT добавляется значительная доля объема. ПРИМЕР На следующем рисунке показаны графики курса акций Dupont и индикатора PVT. Обратите внимание, что за бычьим расхождением (PVT начал расти, в то время как цены продолжали падать) последовало мощное повышение цен.

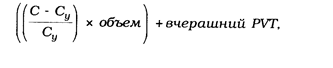

РАСЧЕТ PVT рассчитывается путем умножения дневного объема на относительное изменение цены бумаги с добавлением полученной величины к текущему накопленному значению индикатора.

где С — сегодняшняя цена закрытия; Су — вчерашняя цена закрытия.

ТИПИЧНАЯ ЦЕНА (TYPICAL PRICE) ОПРЕДЕЛЕНИЕ Типичная цена — это просто средняя цена дня. С этим индикатором схожи индикаторы медианной цены (см. стр. 99) и взвешенной цены закрытия (см. стр. 53). ИНТЕРПРЕТАЦИЯ Индикатор типичной цены представляет собой простой линейный график средней цены дня. Некоторые инвесторы используют типичную цену, а не цену закрытия при создании систем, основанных на пересечении скользящего среднего. Типичная цена используется в качестве одного из параметров для расчета индекса денежных потоков (см. стр. 61). ПРИМЕР На следующем рисунке представлен график индикатора типичной цены, нанесенный на обычный столбиковый график индекса Value Line's

РАСЧЕТ Типиичная цена рассчитывается как сумма максимума, минимума и цены закрытия, деленная на три:

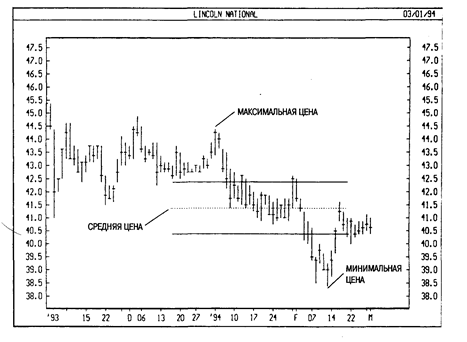

ТИРОНЕ УРОВНИ (TIRONE LEVELS) ОПРЕДЕЛЕНИЕ Уровни Тироне — это ряд горизонтальных линий, которые определяют уровни поддержки и сопротивления. Этот метод разработал Джон Тироне (John Tirone). ИНТЕРПРЕТАЦИЯ Уровни Тироне строятся либо по методу средней точки 113-2/3 (Midpoint 1/3-2/3 metod), или по методу среднего. Оба метода помогают определить потенциальные уровни поддержки и сопротивления, исходя из диапазона цен за определенный период времени. Интерпретация уровней Тироне аналогична интерпретации квадрантных линий (см. стр. 73) ПРИМЕР На следующем рисунке линии Тироне построены методом средней точки на графике курса акций Lincoln National. Пунктиром обозначена средняя цена. Верхняя и нижняя линии делят диапазон между максимумом и минимумом на три равные части.

РАСЧЕТ МЕТОД СРЕДНЕЙ ТОЧКИ Прежде чем нанести на график горизонтальные линии Тироне по методу средней точки, следует определить максимум и минимум цен за рассматриваемый период. Положение линий на графике определяется так: · Верхняя линия: найдите разность между максимумом и минимумом цен за данный период, разделите ее на 3 и вычтите результат из максимума цен. · Центральная линия: найдите разность между максимумом и минимумом цен, разделите ее на 2 и прибавьте результат к минимуму цен. · Нижняя линия: найдите разность между максимумом и минимумом цен, разделите ее на 3 и прибавьте результат к минимуму цен.

МЕТОД СРЕДНЕГО По методу среднего, на график наносят пять линий (при этом интервалы между ними могут быть неодинаковыми). Положение линий на графике определяется так: · Верхняя линия: найдите разность между максимумом и минимумом цен и прибавьте результат к значению регулируемого среднего. · Вторая сверху линия: вычтите минимум цен из удвоенного значения регулируемого среднего. · Линия регулируемого среднего: разделите на 3 сумму максимума, минимума и последней цены закрытия. · Вторая снизу линия: вычтите максимум цен из удвоенного значения регулируемого среднего. · Нижняя линия: найдите разность между максимумом и минимумом цен и вычтите результат из значения регулируемого среднего.

ТОВАРНОГО КАНАЛА ИНДЕКС (COMMODITY CHANNEL INDEX) ОПРЕДЕЛЕНИЕ Индекс товарного канала (CCI) измеряет отклонение цены бумаги от ее среднестатистической цены. Высокие значения индекса указывают на то, что цена необычно высока по сравнению со средней, а низкие — что она слишком занижена. Несмотря на название, CCI применим к любому финансовому инструменту, а не только к товарам. CCI разработал Дональд Ламберт (Donald Lambert). ИНТЕРПРЕТАЦИЯ Существует два основных способа использования CCI: для поиска расхождений и в качестве индикатора перекупленности/перепроданности. · Расхождение (см. стр. 30) образуется, когда цена достигает нового максимума, а CCI не удается подняться выше предыдущих максимумов. За этим классическим расхождением обычно следует ценовая коррекция. · CCI обычно колеблется в диапазоне ±100. Значения выше +100 говорят о состоянии перекупленности (и вероятности корректирующего спада), а значения ниже 100 — о состоянии перепроданное™ (и вероятности корректирующего подъема). ПРИМЕР На следующем рисунке показаны графики курса британского фунта и 14дневного CCI. В области А образовалось бычье расхождение (цены падали, а CCI повышался), за которым последовал подъем цен. В области В возникло медвежье расхождение (цены росли при одновременном падении CCI). В результате произошел корректирующий спад. Заметьте, что эти расхождения образовались в областях экстремальных значений индикатора (ниже 100 и выше +100), что придает им дополнительную значимость.

РАСЧЕТ Исчерпывающее объяснение процедуры расчета CCI выходит за рамки этой книги. Ниже описаны лишь основные ее этапы: 1. Сложите максимум, минимум и цену закрытия каждого периода и разделите сумму на 3. Полученное значение называется типичной ценой (см. стр. 189). 2. Вычислите n периодное простое скользящее среднее типичных цен, полученных по п. 1. 3. Вычтите полученное по п. 2 значение для текущего периода из типичных цен (п. 1) каждого из предшествующих n периодов. Например, при расчете 5дневного CCI нужно найти пять значений разности с сегодняшним значением, полученным по п. 2. 4. Вычислите n периодное простое скользящее среднее абсолютных значений каждой из величин, полученных по п.З. 5. Умножьте полученное по п.4 значение на 0,015. 6. Из полученного по п. 1 значения вычтите значение, полученное по п. 2. 7. Разделите значение по п.6 на значение по п.5. Более подробную информацию о сути и интерпретации CCI можно найти в статье Дональда Ламберта в октябрьском номере журнала Commodities (в настоящее время Futures) за 1980 год.

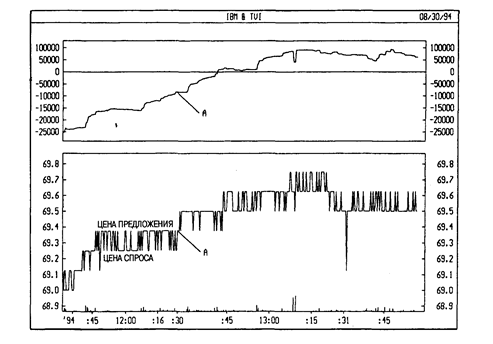

ТОРГОВОГО ОБЪЕМА ИНДЕКС (TRADE VOLUME INDEX) ОПРЕДЕЛЕНИЕ Индекс торгового объема (TVI) показывает, накапливается (покупается) или распределяется (продается) данная ценная бумага. При расчете TVI используются внутридневные «тиковые» ценовые данные. Интерпретация индикатора основана на предположении, что сделки, совершаемые по более высоким ценам предложения (ask) — это сделки покупки, а сделки, совершаемые по более низким ценам спроса (bid) — это сделки продажи. ИНТЕРПРЕТАЦИЯ TVI очень схож с индикатором балансового объема (см. стр. 46). Балансовый объем хорошо подходит для анализа дневных цен, но менее пригоден для внутридневных тиковых цен. Таковые цены. особенно на рынке акций, нередко долго сохраняются на уровне спроса или предложения, не меняясь. В результате на графике образуется горизонтальный уровень поддержки или сопротивления. В такие периоды, когда цена остается неизменной, TVI продолжает накапливать объем либо сделок покупки, либо сделок продажи — в зависимости от последнего изменения цены. TVI помогает определить, накапливается или распределяется данная ценная бумага. Если TVI идет вверх, значит сделки заключаются по ценам предложения: покупатели накапливают бумагу. Если TVI идет вниз, значит сделки совершаются по ценам спроса: продавцы сбрасывают бумагу. Если цены образуют горизонтальный уровень сопротивления, а TVI при этом растет, следует готовиться к прорыву цен вверх. Если же они образуют горизонтальный уровень поддержки при падающем TVI — следует ожидать падение цен ниже уровня поддержки. ПРИМЕР На следующем рисунке показаны тиковый график курса акций IBM и график TVI. В течение 45 минут до точки А цены были зажаты в узком коридоре между ценой спроса 69 1/4 и ценой предложения 69 3/8. В тот же период TVI рос, указывая на медленное накопление акций.

РАСЧЕТ Объем совершенной сделки добавляется к текущему накопленному значению TVI, если цена выросла на заданную величину. Если цена снизилась на заданную величину, то объем сделки вычитается из текущего накопленного значения TVI Эта заданная величина изменения цены называется «минимальное значение тика» (Minimum Tick Value —MTV). Для расчета TVI сначала следует определить, накапливается или распределяется ценная бумага: Изменение = цена — предыдущая иена. МТV = минимальное значение тика, Если изменение больше, чем МТV, то: направление = накопление. Если изменение меньше, чем МТV, то: направление = распределение. Если изменение меньше или равно МТV или изменение больше или равно МТV, то: направление = предыдущее направление.

Выяснив направление, можно вычислить ТVI: Если направление — это накопление, то: TVI = ТVI + объем последней сделки. Если направление — это распределение, то: ТVI = ТVI — объем последней сделки.

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 495; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.133.113.24 (0.011 с.) |