Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ финансовой отчетности.Содержание книги Похожие статьи вашей тематики

Поиск на нашем сайте Анализ финансовой отчетности. Введение в принятие управленческих решений на основе анализа финансовой отчетности. Содержание управленческих решений. Управленческое решение (как явление) – набор мероприятий, направленных на разрешение рассматриваемой проблемы в форме постановления, приказа, в устном и письменном виде. Основные процедуры УР: 1) Информационная подготовка 2) Разработка вариантов УР 3) Согласование вариантов УР 4) Выбор одного из вариантов УР 5) Утверждение УР 6) Реализация УР 7) Контроль за выполнением УР 8) Информирование инициатора решения. Процесс принятия УР: 1. Сбор информации 2. Обработка и анализ информации 3. Принятие решений Решения по использованию и привлечению ресурсов. Инвестиционно-финансовые решения. Финансовый анализ и принятие инвестиционно-финансовых решений.

Анализ финансовой отчетности -это изучение основных параметров и показателей финансовой отчетности, дающих объективную оценку финансового состояния организации с целью принятия управленческих решений. Цели АФО в оперативной деятельности компании: · оценка финансового состояния компании · установление ограничений при формировании планов и бюджетов (например, тагет-костинг) · оценка прогнозируемых и достигнутых результатов деятельности · принятие инвестиционно-финансовых решений и т.п. Представление отчетности инвесторам и кредиторам. Пользователи аналитической информации: · внешние (кредиторы, инвесторы, государство) · внутренние (менеджеры, персонал, акционеры) Цели анализа внешними пользователями: • Подготовка решений о вложении капитала • Подготовка решений о кредитовании • Выполнение контрольных функций Наиболее важные показатели для инвесторов: 1) Денежный поток 2) Рыночный рост 3) Качество команды менеджеров 4) Условия конкуренции 5) Чистая прибыль 6) Стратегические цели 7) Валовая прибыль 8) Рыночная доля 9) Скорость выхода на рынок 10) Величина рынка Методы анализа. Горизонтальный и вертикальный анализ. Горизонтальный анализ (метод динамических коэффициентов) - определение временных тенденций изменения экономических и финансовых показателей деятельности. Позволяет определить абсолютные и относительные отклонения отдельных статей отчетности по сравнению с предшествующим периодом. Темп роста: Темп прироста: · Преимущество метода в том, что он показывает изменение как в денежном, так и в процентном выражении. Следует учитывать оба измерителя, т.к. абсолютная величина может обусловливать большие изменения в процентах, не соотносимые с реальной значимостью изменения для компании (50% от 1000$ и 50% от 100 000$). · Когда в базисном году приведена отрицательная сумма, а в следующем положительная, то % рост не рассчитывается. · Когда в базисном году есть определённая сумма, а в следующем году 0 – снижение составляет 100%. · Если в базисном году показатель равен 0, то % рост не рассчитывается. Вертикальный анализ (метод структурных коэффициентов) - расчет удельных весов частных показателей, которые образуют некоторый агрегатный показатель (определение структуры). Структура - строение системы, часто выражаемое через удельные веса составляющих её элементов. Фокусируется на двух аспектах: 1) Каковы источники капитала, т.е. каким образом он распределяется между долгосрочной и краткосрочной задолженностью и собственными средствами? (Т.е. структура пассивов) 2) - структурный коэффициент характеризующий долю i-го показателя в сумме других показателей. Например, себестоимость проданных товаров составляет 70% от всей выручки компании. Удобно также для сравнения одного предприятия с другим, т.к. устраняется влияние абсолютных величин сопоставляемых сумм. Индексный анализ Индекс - это относительный показатель, характеризующий соотношение значений рассматриваемых показателей во времени и в пространстве. 1) Индивидуальные (простые, частные) индексы – если индекс берётся без учёта его связи с другими признаками. Пример - темпы роста, соотношения показателей на данном предприятии и в среднем по группе и др.

2) Сводные (общие, аналитические) индексы – если индекс берётся не изолированно, а в связи с несколькими другими признаками. Характеризуют динамику сложных явлений, позволяют выделить влияние отдельных факторов на динамику агрегатного показателя. Необходимость расчёта обусловлена тем, что большинство экономических явлений многоаспектны и сложны. Наиболее распространённый сводный индекс – агрегатный индекс. Агрегатный индекс состоит из двух компонент – индексируемого признака

С помощью индексного метода решаются следующие задачи: · Оценка изменения уровня явления · Выявление роли отдельных факторов в изменении результативного показателя · Оценка влияния изменения структуры совокупности на динамику среднего уровня анализируемого показателя · Пересчёт показателей для сравнения и др. Регрессионный анализ Регрессионный анализ – это метод установления аналитического выражения стохастической зависимости между исследуемыми признаками. Уравнение регрессии показывает, как в среднем изменяется зависимый показатель Если независимая переменная одна – простой регрессионный анализ. Если их несколько, т.е. Две основные задачи регрессионного анализа: · Построение уравнения регрессии, т.е. нахождение вида зависимости между результатным показателем и независимыми факторами · Оценка значимости полученного уравнения, т.е. определение того, насколько выбранные факторы объясняют вариацию признака Для реализации регрессионного анализа необходимо выполнение требований - Чаще всего используются линейные модели вида:

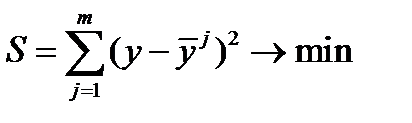

Построение уравнения регрессии осуществляется, как правило, методом наименьших квадратов, суть которого состоит в минимизации квадратов отклонений фактических значений результатного признака от его расчётных значений:

Уравнения строятся с помощью ПК или финансового калькулятора. После построения – проводим проверку его значимости. Трендовый анализ - позволяет выявить тенденции изменений важнейших показателей деятельности компании за несколько лет. Применяется вместо цепного анализа, когда наблюдение за слишком большой период. Уравнение тренда имеет вид: у = 265,92 + 4,22t, где t – временной период. С помощью трендового анализа можно сформировать возможные значения показателей в будущем. Анализ обязательств. Долгосрочные обязательства представляют собой различные виды обязательств юридического лица, срок погашения которых наступает более чем через 12 месяцев после отчетной даты. Наиболее распространенные виды долгосрочных обязательств: · кредиты и займы со сроком погашения, превышающим 12 месяцев · векселя выданные со сроком погашения, превышающим 12 месяцев · облигации, выпущенные на срок более 12 месяцев · обязательства по аренде на срок свыше 12 месяцев · отсроченные налоговые обязательства При этом последний вид обязательств далеко не всегда отвечает указанному в стандартах критерию долгосрочности, т. к. налоги начисляются и уплачиваются гораздо чаще, чем один раз в год. Корпоративные облигации – это долгосрочные ценные бумаги, выпускаемые компанией для увеличения капитала и приобретаемые инвестором. Являются обязательством предприятия или фирмы перед своими кредиторами, держателями облигации, о выплате долга и процентов по нему в определенные сроки. Выпускается для финансирования частных предприятий. По корпоративным облигациям предприниматели получают доход за счет более низкой процентной ставки по сравнению с банковским процентом, а владелец облигаций получает выгоду за счет пониженного налогообложения своего дохода. Облигации бывают купонными и бескупонными. Это разделение связано со способом получения процентов по этим ценным бумагам. По долгосрочным облигациям проценты выплачивают через определенные промежутки времени. Процентная ставка выражается в процентном отношении от номинальной стоимости облигации. Такая процентная ставка носит название ставки купона. Облигации с нулевым купоном погашают по номинальной стоимости; цена, по которой их реализуют, намного ниже номинальной стоимости; проценты по ним не начисляют до срока погашения. Инвесторы же получают от них доход вследствие разницы цен покупки и погашения. Раздел баланса «Краткосрочные обязательства» содержит информацию о полученных краткосрочных займах и долгосрочных обязательствах со сроком погашения на дату баланса не более двенадцати месяцев. В состав раздела баланса «Краткосрочные обязательства» входят: · краткосрочные займы · текущая задолженность по долгосрочным обязательствам · краткосрочные выданные векселя · задолженность перед поставщиками и подрядчиками · задолженность по налогам и сборам · задолженность перед персоналом · доходы будущих периодов · резервы предстоящих расходов · прочие краткосрочные обязательства Раздел баланса «Краткосрочные обязательства» предназначен для обобщения информации об обязательствах, которые будут погашены в обычном ходе операционного цикла предприятия или должны быть погашены в течение одного года с даты баланса. Кредиторская задолженность возникает в случае если дата поступления услуг (работ, товаров, материалов и т. д.) не совпадает с датой их фактической оплаты. Это задолженность организации другим организациям, индивидуальным предпринимателям, физическим лицам, в том числе собственным работникам, образовавшаяся при расчетах за приобретаемые материально-производственные запасы, работы и услуги, при расчетах с бюджетом, а также при расчетах по оплате труда. Выделяют долгосрочную (более года) и краткосрочную задолженности (не более года). Структура кредиторской задолженности: В бухгалтерском учёте принято выделять несколько видов кредиторской задолженности: · задолженность перед поставщиками и подрядчиками (остатки по состоянию на отчетную дату); · задолженность перед персоналом организации (задолженность организации по сумме невыплаченной заработной платы); · задолженность перед внебюджетными фондами (суммы взносов на обязательное пенсионное страхование и на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, которые не перечислены во внебюджетные фонды на отчетную дату); · задолженность по налогам и сборам (величина налогов и сборов, начисленных, но не оплаченных на дату составления бухгалтерской отчетности); · задолженность перед прочими кредиторами (прочая кредиторская задолженность включает невостребованные депонентские суммы, задолженность по претензиям и др.) Коэффициент оборачиваемости кредиторской задолженности (Окз) вычисляется как отношение выручки от реализации продукции к средней за период величине кредиторской задолженности: Окз = где КЗнп, КЗкп – кредиторская задолженность на начало и конец периода. Высокая доля кредиторской задолженности снижает финансовую устойчивость и платежеспособность организации, однако кредиторская задолженность, если это задолженность поставщикам и подрядчикам, дает предприятию возможность пользоваться «бесплатными» деньгами на время ее существования.

Влияние на прибыль. Директ-кост позволяет определить изменение прибыли вследствие изменения переменных затрат, цен реализации, структуры выпускаемой продукции и, соответственно, на основе такого анализа принять комплекс необходимых в этих условиях стратегических мер по управлению предприятием. Основная причина влияния на прибыль – это участие постоянных расходов в запасах. При подсчете себестоимости продукции методом директ-кост, чем больше объем реализованной продукции, тем больше показатель прибыли компании. Более того, если при том же уровне продаж посчитать себестоимость продукции методом абсорпшен-кост, то она будет меньше, а значит и прибыль компании будет ниже. Отчёт о прибылях и убытках. Доходы и расходы по обычным видам деятельности 1. Выручка (нетто) от продажи товаров, продукции, работ, услуг 2.Себестоимость проданных товаров, продукции, работ, услуг 3.Валовая прибыль 4.Коммерческие расходы 5.Управленческие расходы 6. Прибыль (убыток) от продаж (операционная прибыль) Прочие доходы и расходы 7. Проценты к получению 8. Проценты к уплате 9. Доходы от участия в других организациях 10. Прочие доходы 11.Прочие расходы 12. Прибыль (убыток) до налогообложения 13. Отложенные налоговые активы 14. Отложенные налоговые обязательства 15. Текущий налог на прибыль (убыток) отчетного года 16. Чистая прибыль(убыток) отчетного периода Чистый денежный поток. Чистый денежный поток (Net Cash Flow, NCF) — это разница между положительным денежным потоком (поступление денежных средств) и отрицательным денежным потоком (расходование денежных средств) в рассматриваемом периоде времени в разрезе отдельных его интервалов. Формула чистого денежного потока (NCF) NCF = CF+ - CF-, где CF+ — положительный денежный поток, CF- — отрицательный денежный поток. Обычно платежи внутри денежного потока группируются по периодам времени, соответствующим отчетным периодам или шагам инвестирования. Например, по месяцам, кварталам, годам. В этом случае формулу чистого денежного потока можно записать в следующем виде: NCF = NCF1 + NCF2 +…+ NCFn = (CF1+ - CF1-)+ (CF2+ - CF2-)+…+ (CFn+ - CFn-) NCF = Operational CF + Investment CF + Financial CF (по видам деятельности) Свободный денежный поток Свободный денежный поток - денежный поток, которым располагает компания после финансирования всех инвестиций, которые она считает целесообразным осуществить, то есть это свободные для изъятия средства. Свободный денежный поток – это разность между величиной денежных поступлений и размером выплат, образующаяся после осуществления платежей для удовлетворения производственных (операционных) и инвестиционных нужд, доступная всем инвесторам предприятия (понимая инвесторов в широком смысле как акционеров и кредиторов). Существует 2 вида свободных денежных потоков: 1) FCFE (Free Cash Flow to the Equity) – свободный денежный поток собственного капитала. Это свободные для изъятия средства, которые компания может отдать акционерам. FCFE = Чистая Прибыль + Амортизация – Инвестиции + Привлеченное Финансирование 2) FCFF (Free Cash Flow to the Firm) – свободный денежный поток для компании. Это свободные для изъятия средства, которые компания может отдать кредиторам и акционерам. FCFF = Чистая Прибыль + Амортизация + Проценты кредиторов – Инвестиции 1. Если FCFF >0, то он может быть распределен между инвесторами (сначала удовлетворяются запросы кредиторов, а затем акционеров. 2. Если FCFF <0, то его величина - сумма средств, которую должны будут изыскать акционеры и кредиторы. Прямой и косвенный метод построения отчета о движении денежных средств. Прямой метод При использовании прямого метода раскрываются основные виды валовых денежных поступлений и валовых денежных платежей. Информация об основных видах денежных поступлений и платежей может быть получена: 1) Из учетных записей фирмы – предусматривает классификацию всех денежных потоков по видам деятельности: операционная, финансовая и инвестиционная. 2) Путем корректировки продаж, себестоимости продаж (доходов в виде процентов, расходов на выплаты процентов и аналогичных расходов для финансовых учреждений) и других статей в отчете о прибылях и убытках с учетом: o изменений в запасах и операционной кредиторской и дебиторской задолженностях в течение периода; o других неденежных статей; o прочих статей, ведущих к возникновению инвестиционных или финансовых денежных потоков. Большинство предприятий ежедневно осуществляют огромное количество денежных операций, поэтому их довольно трудно анализировать и классифицировать. Проще принять за основу данные, уже отраженные в учете по методу начисления, которые использовались при составлении отчета о прибылях и убытках и баланса. При составлении отчета о движении денежных средств нужно исключить влияние неденежных статей («Амортизация», «Резервы») и учесть изменение активов, капитала и обязательств компании. Преимуществами метода является то, что отчет, полученный на основе этого метода, показывает основные источники притока и оттока денежных средств, показывает степень покрытия инвестиционных и финансовых потребностей предприятия имеющимися у него средствами и дает возможность оценить ликвидность компании, так как детально раскрывает движение денежных средств на счетах. Недостатками метода является то, что обычно у компаний очень много различных денежных потоков и классифицировать их – труд очень сложный, кропотливый и, нередко, бесполезный. Более того, метод не раскрывает взаимосвязи полученного финансового результата и изменения абсолютного размера денежных средств компании. Косвенный метод. При использовании косвенного метода чистая прибыль или убыток корректируются с учетом результатов операций неденежного характера, любых отсрочек или начислений прошлых периодов или будущих операционных денежных поступлений платежей и статей доходов или расходов, связанных с инвестиционными или финансовыми потоками денежных средств. Косвенный метод раскрывает движение денежных средств от операционной деятельности (чистый приток или отток), а валовые поступления и выбытия денежных средств не анализируются и соответственно не классифицируются по статьям движения денежных средств. Направления корректировки: 1. Очистка чистой прибыли от элементов, несвязанных операционной деятельностью 2. Корректировка на изменение элементов оборотного капитала и кредиторской задолженности 3. Корректировка на величину амортизации При использовании косвенного метода чистая прибыль или убыток фирмы корректируются с учетом результатов операций неденежного характера, а также изменений, произошедших в операционном оборотном капитале. Таким образом, данный метод: · показывает взаимосвязи между разными видами деятельности предприятия; · устанавливает зависимость между чистой прибылью и изменениями в оборотном капитале предприятия за отчетный период. Алгоритм формирования денежного потока от операционной деятельности косвенным методом включает реализацию следующих этапов. 1. По данным отчетности определяется чистая прибыль предприятия. 2. К чистой прибыли добавляются суммы статей затрат, не вызывающих в реальности движение денежных средств (например, амортизация). 3. Вычитаются (прибавляются) любые увеличения (уменьшения), произошедшие в статьях текущих активов, за исключением статьи «Денежные средства». 4. Прибавляются (вычитаются) любые увеличения (уменьшения), произошедшие в статьях краткосрочных обязательств, не требующих процентных выплат. Анализ на основе финансовых коэффициентов.

Показатели рентабельности. Эффект финансового рычага. Финансовый рычаг – это отношение заемного капитала к собственному. Характеризует финансовую устойчивость компании и ее зависимость от того или иного вида капитала. Эффект финансового рычага – показатель, отражающий уровень дополнительной прибыл при использовании заемного капитала. DFL (Degree of Financial Leverage) = (1-t) * (ROA – r) * (ЗК/СК), где r – ставка процента по ЗК, t – ставка налога на прибыль. • финансирование за счет заемного капитала снижает налогооблагаемую прибыль и оставляет большую сумму доходов в распоряжении акционеров фирмы; • компания может использовать заемный капитал для увеличения своих активов и при эффективном их использовании иметь дополнительный доход. Эффект финансового рычага может быть и отрицательным для фирмы: при неблагоприятных рыночных условиях, ошибках в прогнозах, объем продаж может оказаться ниже, издержки - выше ожидаемых, что приведет к снижению дохода и невозможности рассчитаться по долгам. Производственный (операционный) рычаг позволяет определить, как изменение объемов продаж повлияют на прибыль. Он выше у тех компаний, в которых выше соотношение постоянных затрат к переменным. Рассчитывается, как отношение изменения прибыли к изменению выручки. DOL = дельта EBIT / дельта TR Сбалансированная Система Показателей (Balanced Score Card – BSC) Основные группы показателей: 1) Показатели финансовой деятельности (прибыль, затраты, рентабельность и др.) 2) Показатели отношений с клиентами (годовой объем продаж на клиента, расходы на маркетинг, среднее время исполнения заказа и др.) 3) Показатели внутренних бизнес-процессов (средний срок разработки нового продукта, удельный вес продуктов, среднее время принятия решений и др.) 4) Показатели трудовых ресурсов (текучесть кадров, средний стаж работников, количество клиентов на одного работника и др.) 5) Показатели отношения с обществом (благотворительная деятельность, имидж, партнерства и др.) Методология ССП представляет основные факторы деятельности компании в виде набора определенных показателей. Организация фиксирует и анализирует эти показатели, чтобы понять, достигаются ли стратегические цели. Полностью реализованная система подразумевает последовательное рассмотрение деятельности компании на всех уровнях. В итоге, каждый сотрудник организации обрабатывает личную систему показателей, стараясь достичь персональных целей на основе показателей, связанных с корпоративной стратегией. Анализ финансовой отчетности.

|

||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 619; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.62 (0.014 с.) |

Какова структура активов, во что вложены средства?

Какова структура активов, во что вложены средства?

, где

, где  - сравниваемый уровень,

- сравниваемый уровень,  - базисный уровень.

- базисный уровень. , т.е. признака, динамика которого исследуется, и весового признака Q.

, т.е. признака, динамика которого исследуется, и весового признака Q.

при изменении любого из независимых показателей (факторов)

при изменении любого из независимых показателей (факторов)  .

. , то многофакторый анализ.

, то многофакторый анализ. .

. должны быть независимыми, нормально распределёнными случайными величинами с постоянными дисперсиями (в реальной жизни строгое соответствие редко).

должны быть независимыми, нормально распределёнными случайными величинами с постоянными дисперсиями (в реальной жизни строгое соответствие редко).

, где m – число наблюдений,

, где m – число наблюдений, - расчётное значение результатного показателя.

- расчётное значение результатного показателя.