Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Особенности формирования инвестиционного портфеля (на основе современной портфельной теории)Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

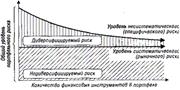

Формирование инвестиционного портфеля с учетом принципиальных положений современной портфельной теории. Процесс этого формирования состоит из ряда основных этапов 1. Выбор портфельной стратегии и типа формируемого инвестиционного портфеля. На этом этапе формулируются цели формирования инвестиционного портфеля предприятия, определяющие содержание его портфельной стратегии, с учетом взаимосвязи показателей уровня ожидаемой доходности и уровня риска формируемого портфеля. 2. Оценка инвестиционных качеств финансовых инструментов инвестирования по показателям уровня доходности, риска и взаимной ковариации. В соответствии с положениями современной портфельной теории эти показатели являются наиболее существенными характеристиками инвестиционных качеств финансовых инструментов инвестирования. Оценка уровня ожидаемой доходности отдельных финансовых инструментов инвестирования осуществляется с учетом специфики на основе соответствующих моделей. Оценка уровня риска отдельных финансовых инструментов инвестирования осуществляется путем расчета показателей среднеквадратического (стандартного) отклонения или дисперсией их доходности. В процессе оценки уровня риска он дифференцируется на систематический и несистематический.3. Отбор финансовых инструментов с учетом их влияния на параметры уровня доходности и риска портфеля. Этот этап связан с обоснованием инвестиционных решений по включению в портфель конкретных финансовых инструментов, соответствующих его параметрам, и пропорций распределения инвестируемого капитала в разрезе различных видов финансовых активов. Исходными предпосылками, связанными с обоснованиями инвестиционных решений относительно включения в портфель конкретных финансовых инструментов, являются:1.тип и ключевые параметры формируемого инвестиционного портфеля;2.общий объем инвестируемого капитала, направленного предприятием на формирование портфеля;3.широта предложения обращающихся на рынке финансовых инструментов инвестирования, полностью соответствующих важнейшим параметрам избранного типа портфеля (по сформированному в результате их оценки перечню);4.конкретные значения показателей уровня доходности, уровня риска и коэффициента корреляции, включенных в список финансовых инструментов инвестирования.4. Оптимизация портфеля, направленная на снижение уровня его риска при заданном уровне ожидаемой доходности. Она основывается на оценке ковариации (коэффициента корреляции) и соответствующей диверсификации инструментов портфеля. Диверсификация финансовых инструментов инвестирования, обеспечиваемая выбором их видов с отрицательной взаимной корреляцией, позволяет уменьшить уровень несистематического риска портфеля, а соответственно и общий уровень портфельного риска. Чем выше количество финансовых инструментов с отрицательной взаимной корреляцией, включенных в портфель, тем ниже уровень портфельного риска при неизмененном уровне инвестиционного дохода (рис. 17.2).

Рис. 17.2. Зависимость уровня риска от количества финансовых инструментов инвестирования

|

||

|

Последнее изменение этой страницы: 2017-02-09; просмотров: 538; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.01 с.) |