Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Раздел I. Неоклассическая макроэкономическая модельСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Содержание. Раздел I. Неоклассическая макроэкономическая модель………………………..…5 Глава 1. Реальный сектор. Совокупное предложение в неоклассической модели.…..5 1.1. Рыночная экономика в неоклассической модели……………………………....5 1.2. Рынок труда. Функция спроса на труд……………………………………….…6 1.3. Рынок труда. Функция предложения труда………………………………….…8 1.4. Равновесие на рынке труда при полной занятости…………………………....12 Глава 2. Неоклассическая модель совокупного спроса…………………………...15 2.1. Кривая совокупного спроса в системе координат У, Р……………………....15 2.2. Микроэкономические основы потребительского спроса домохозяйств. Модель межвременного выбора И. Фишера………………………………….…....15 2.3. Функции потребительского спроса и сбережений домохозяйств…………...22 2.4. Инвестиционный процесс и инвестиционный спрос. Модель рыночной цены капитала…………………………………………………….………………………...24 2.5. Выбор оптимального запаса капитала при долговом финансировании инвестиционных проектов (самофинансировании)…………………………...…..27 2.6. Модель гибкого акселератора (теория издержек регулирования)……….…..28 2.7. Определение потребностей в текущем инвестировании при финансировании инвестиционных проектов путём акционирования…………………………….…29 2.8. Совокупный спрос в неоклассической модели ………………………….…...33 Глава 3. Равновесие реального сектора в неоклассической модели……….…….35 3.1. Общее экономическое равновесие реального сектора………………….……35 3.2. Закон Вальраса для макрорынков. Нарушения макроэкономического равновесия…………………………………………………………………………....37 3.3. Денежный сектор в неоклассической модели…………………………….…..41 Глава 4. Общее экономическое равновесие в неоклассической модели………...43 Раздел II. Кейнсианская макроэкономическая модель…………………………....47 Глава 5. Совокупный спрос в кейнсианской модели………………………….…..47 5.1. Кейнсианская модель экономики……………………………………………...47 5.2. Кейнсианская модель реального сектора. Потребительский спрос………....49 5.3. Инвестиционный спрос. Концепция предельной эффективности капитала….…51 Глава 6. Совокупное предложение в кейнсианской модели…………………..….53 6.1. Рынок труда. Формирование спроса и предложения…………………………53 6.2. Равновесие на рынке благ в кейнсианской модели………………………..….55 6.3. Частичное равновесие в кейнсианской модели и закон Вальраса………..….57 6.4. Равновесие реального сектора экономики в кейнсианской модели……..…..58 6.5. Фискальная политика и ситуация частичного равновесия………………..….59 Глава 7. Кейнсианская модель денежного сектора……………………………..…63 7.1. Портфельная теория спроса на деньги……………………………………..….63 7.2. Модель трансакционного спроса на деньги Баумоля–Тобина …………..…..65 7.3. Индивидуальный спекулятивный спрос на деньги………………………..….68 7.4.. Предложение денег и облигаций в кейнсианской модели……………….….72 7.5. Модель денежного рынка. Установление равновесия на денежном рынке….….73 7.6. Денежно-кредитная политика………………………………………………….76 Раздел III. Совместное равновесие товарного и денежного секторов. Модель IS-LM……………………………………………………………………………….……79 Глава 8. Совокупность комбинаций дохода и процента в моделях IS-LM……....79 8.1. Модель IS…………………………………………………………………….….79 8.2. Модель LM………………………………………………………………….…...80 8.3. Совместное равновесие на рынке благ и денег. Графическая и алгебраическая интерпретация……………………………………………….…….81 Глава 9. Модель IS-LM и совокупный спрос………………………………….…...84 9.1. Построение кривой совокупного спроса на основе модели IS-LM……….…84 9.2. Частичное равновесие в модели IS-LM……………………………………......87 9.3. Основные отличия неокейнсианской модели от неоклассической……….....88 Глава 10. Антициклическая политика в модели IS-LM………………………...…89 10.1. Стимулирующая фискальная политика в модели IS-LM………………...…89 10.2. Стимулирующая денежно-кредитная политика…………………………......93 10.3. Координация фискальной и денежной политики……………………………97

Раздел I. Неоклассическая макроэкономическая модель Выводы 1. На конкурентном рынке труда, благодаря гибкости заработной платы, существует устойчивоеравновесие при "полной занятости трудовых ресурсов": L* = Lf. 2. Совокупное предложение абсолютно не эластично по общему уровню цен, а его график представляет собой прямую вертикальную линию AS на уровне потенциального совокупного выпуска.

Контрольные вопросы 1. В чём особенности функции спроса на труд? 2. Как влияет эффект замещения и эффект дохода на объём предложения труда? 3. Почему в неоклассической модели на конкурентном рынке труда поддерживается полная занятость рабочей силы?

Глава 2. Неоклассическая модель совокупного спроса 2.1. Кривая совокупного спроса в системе координат Y, P Совокупный спрос (АD) – это модель, описывающая зависимость между уровнем цен и объёмом совокупного выпуска. Мы знаем, что кривая совокупного спроса АD имеет отрицательный наклон (см. рисунок 1.8) вследствие эффекта процентной ставки: Р↑=>Мd↑=>R↑=>I↓=>AD↓; эффекта богатства P↑=>M/P↓=>C↓=>AD↓ и эффекта импортных закупок: P↑=>Ex↓, Im↑=>Xn↓=> AD↓

Составные части совокупного спроса YAD=С+I, где С – потребительский спрос отдельных хозяйств; I – инвестиционный спрос предпринимателей. Домохозяйства распределяют совокупный доход (равен реальному потенциальному ВВП) между потреблением и сбережениями: AS = C+S, AD = C+I => AS = AD, если S = I. Отсюда решающая роль рынка заёмных средств в уравновешивание рынка благ (см. рисунок 2.2)

Поскольку в неоклассической экономике нет денежных иллюзий, то все параметры измеряются в реальном выражении.

2.2. Микроэкономические основы потребительского спроса домохозяйств. Модель межвременного выбора И. Фишера Совокупный доход, заработанный домохозяйством, распределяется между потреблением, сбережениями, а также инвестициями. А потребление и инвестиции являются составными частями совокупного спроса YAS = Yf = C + S; (NB: Yf = YД/Х + YФ). При решении этой проблемы величина совокупного дохода домохозяйств становится заданной (экзогенной). Совокупный доход надо сначала заработать, а потом распределять. При этом решения относительно распределения дохода не влияют на его размер. Принимая решение, какую часть заработанного им дохода использовать на потребление, а какую сберечь, домохозяйство делает выбор между текущим и будущим потреблением. При этом оно сталкивается с межвременным бюджетным ограничением, которое показывает все комбинации текущего и будущего потребления, которые доступны домашним хозяйствам при заданных значениях процентной ставки его текущего будущего дохода. Для упрощения проблема выбора рассматривается для двух периодов. Первый из них, условно говоря, соответствует настоящему, второй – будущему. Пусть в первом периоде домохозяйство имеет доход Y1, и уровень потребления с1, во втором периоде ожидаемый доход y2, и величина потребления с2. Тогда сбережения в первом периоде s = y1 – c1. (2.1) Во втором периоде домохозяйство может увеличить своё потребление сверх заработанного дохода на величину сбережений первого периода (включая процентные выплаты на них): c2 = y2 + (1+ r)s, (2.2) где r – реальная ставка процента. Подставив первое уравнение во второе, получим функцию межвременного бюджетного ограничения: c2 = y2 + (1+ r) (y1 – c1); → Данное уравнение соотносит потребление в двух периодах и доход в эти периоды времени. Если r = 0, то бюджетное ограничение показывает, что общее потребление за два периода равно суммарному доходу за эти периоды. Причём потребление по периодам строго равно доходам по периодам. Если r >0, то будущее потребление и доход дисконтируются в соответствии с величиной реальной ставки процента. На графике межвременное бюджетное ограничение – это прямая линия, отображающая все комбинации текущего и будущего потребления, которые доступны домохозяйству при заданных реальных значениях ставки процента, текущего и будущего дохода (рисунок 2.3). Из уравнения межвременного бюджетного ограничения видно, что точка Е имеет координаты Наклон межвременного бюджетного ограничения зависит от реальной процентной ставки: tgβ = Экономический смысл tgβ: каждая единица текущего потребления равнозначна (1+r) единицам потребления в будущем, значит, текущее потребление домохозяйства ценят выше будущего.

с2

В ● ● M

N ●

Рисунок 2.3 – Межвременное бюджетное ограничение домашнего хозяйства Таким образом, в неоклассической модели процентная ставка представляет собой вознаграждение за отказ от текущего потребления в пользу будущего. Если компенсации нет, откладывать сегодняшнее потребление ради будущего – нерационально. Из уравнения и графика межвременного бюджетного ограничения видно, что в точке А величина потребления домохозяйства в каждом периоде равна его реальному доходу в том же периоде (с1 = y1, и c2 = y2). Другими словами, величина сбережений в точке А равна нулю. Если потребитель выбирает на бюджетном ограничении комбинацию текущего и будущего потребления, находящуюся между точками А и В, то в первом периоде тратит меньше, чем получает в виде текущего дохода, и, сберегая его оставшуюся часть, является кредитором. Если потребитель выбирает комбинацию текущего и будущего потребления, находящуюся между точками А и Е, то он в первом периоде тратит больше, чем его текущий доход, покрывая образующийся дефицит за счёт заёмных средств, то в первом периоде он является заёмщиком. Любая комбинация текущего и будущего потребления приносит домохозяйству удовлетворение (полезность). Его предпочтения относительно текущего будущего потребления аналитически – функция полезности, а графически – набор кривых (карта) безразличия (рисунок 2.4). Каждая точка на кривой безразличия показывает комбинацию текущего и будущего потребления, приносящую домашнему хозяйству одинаковую полезность. Тангенс угла наклона касательной к любой точке на кривой безразличия (tgα) определяет предельную норму замещения будущего потребления текущим. Предельная норма замещения будущего потребления текущим показывает, от скольких единиц будущего потребления готово отказаться домохозяйство, чтобы увеличить своё текущее потребление на единицу, не изменяя при этом уровня полезности: MRSc1c2 = ∆С2 /∆С1. В дифференциальной форме: MRSc1c2 = -(dc2/dc1).

U3

tg α U1

с1 Рисунок 2.4 – Кривые безразличия, отображающие предпочтения домохозяйства при выборе между текущим и будущим потреблением

Предельная норма замещения будущего потребления текущим показывает, от скольких единиц будущего потребления готово отказаться домохозяйство, чтобы увеличить своё текущее потребление на единицу, не изменяя при этом уровня полезности: MRSc1c2 = ∆С2 /∆С1. В дифференциальной форме: MRSc1c2 = -(dc2/dc1). За каждую последующую единицу увеличения текущего потребления домашнее хозяйство готово пожертвовать всё уменьшающимся объёмом потребления в будущем. Другими словами, по мере роста текущего потребления предельная норма замещения будущего потребления текущим уменьшается. Более высокой кривой безразличия соответствует большая полезность, так как при фиксированном текущем потреблении ей соответствует больший размер будущего потребления домохозяйств. Уравнение оптимума имеет вид:

Графически оптимум определяется точкой касания графика межвременного бюджетного ограничения и наиболее высокой кривой безразличия (точка А на рисунке 2.5 А,Б). Здесь 2 случая.

с2 y2 + y1 (1 + r) с2 y2 + y1 (1 + r)

B A

U2 U1 заём

U2 y2 В U1

c*1 y1 y1 + Рисунок 2.5 – Оптимум домашнего хозяйства при выборе объёмов текущего и будущего потребления

Домохозяйства, у которых величина текущего потребления больше, чем текущий доход (с*1 > y1) являются чистыми заёмщиками (рисунок 2.5А). Домохозяйства, у которых объём текущего потребления меньше, чем текущий доход (с*1 < y1), являются чистыми кредиторами (рисунок 2.5Б). Рынок заёмных средств повышает благосостояние как кредиторов, так и заёмщиков, так как позволяет им перейти на более высокую кривую безразличия (в точке AU2 > U1). В случае отсутствия данного рынка и первые, и вторые должны ограничить своё потребление величиной дохода (точка В на рисунок 2.5А и Б). При увеличении текущего или ожидаемого будущего дохода (рисунок 2.6) межвременное бюджетное ограничение сместится (параллельно) вверх. Поскольку с1 и с2 – нормальные блага, то объёмы с1 и с2 при росте (уменьшении) как текущего y1, так и будущего дохода y2 возрастут (уменьшатся).

с2

y+ y1(1 +r)

B

U2 U1

c1* c'1 E с1 y1 + Рисунок 2.6 – Изменение текущего и будущего потребления домашнего хозяйства при росте будущего дохода от y2 до y1 Следовательно, модель межвременного выбора И. Фишера демонстрирует, что величина текущего потребления зависит не только от текущего, но и от будущего дохода. На текущее и будущее потребление также влияет изменение реальной ставки процента, причём по-разному в отношении кредиторов и заёмщиков. Допустим, первоначально реальная процентная ставка была равна r*и ей соответствовало межвременное бюджетное ограничение 1 (рисунок 2.7) – исходная оптимальная комбинация текущего и будущего потребления домохозяйства (с полезностью U1) в точке А (с1*, с2*). Пусть реальная ставка процента выросла с r* до r'. Тогда бюджетное ограничение повернется вокруг точки Е (y1, y2) против часовой стрелки и займёт положение 2. Для заёмщиков рост r приводит к понижению благосостояния, так как "жизнь взаймы" стала дороже. Новый оптимум (в точке В) будет теперь на другой кривой безразличия, причём U2 > U1. Для кредиторов текущего периода рост rприводит к повышению благосостояния, так как их процентный доход растёт. Их новый оптимум (в точке В) соответствует большей полезности (U2 > U1). Изменение величины с1 (и с2) происходит в результате эффекта замены (ЭЗ) и эффекта дохода (ЭД). Под действием эффекта замещения домохозяйство замещает относительно подорожавшее благо подешевевшим. Эффект замены – это изменение величины текущего потребления вследствие изменения относительной ценности текущего и будущего потребления, вызванного изменением реальной ставки процента.

А

U2 U1 ЭД ЭЗ

у1 с¢1 с²1 2 с*1 1 с1

С

с*2 А

ЭД

с²1 с¢1 с*1 у1 1 2 Рисунок 2.7 – Итоговое влияние роста ставки на текущее потребление заёмщиков и кредиторов текущего периода Под действием эффекта дохода домохозяйство изменят потребление нормального блага в том же направлении, в котором изменяется его благосостояние (вследствие изменения r). Эффект дохода – это изменение объёма текущего потребления в результате изменения благосостояния домохозяйства, вызванного изменением реальной процентной ставки. Чтобы выделить эффекты дохода и замещения, строится бюджетное ограничение 3, параллельное бюджетному ограничению 2, касающееся (в точке С) первой кривой безразличия (U1). Так как оно имеет одинаковый угол наклона со вторым бюджетным ограничением, то альтернативная стоимость текущего потребления повысилась так же, как и при росте реальной ставки процента с r* до r'. Поскольку полезность комбинации с1'' и с2 такая же, как и с1* и с2* (и равна U1), то благосостояние осталось прежним. Тогда эффект замещения будет равняться Δсм = с1'' – с1* < 0 и для кредиторов, и для заёмщиков (рисунок 2.7 А, Б). Величина эффекта дохода заёмщиков будет равна Δ см = с1' – с1'' <0, а для кредиторов – Δ см = с1' – c1'' > 0. Эффект замещения и для кредиторов, и для заёмщиков всегда действует в направлении, противоположном изменению ставки процента. Так как каждая единица текущего потребления равнозначна 1 + r единиц потребления в будущем, то с ростом r текущее потребление становится ещё более дорогим относительно будущего потребления – (1 + r') > (1 + r*). Поэтому домохозяйство, замещая подорожавшее благо относительно подешевевшим, сокращает текущее потребление и увеличивает будущее. Эффект дохода оказывает противоположное влияние на объём текущего потребления домашних хозяйств кредиторов и заёмщиков (рисунок 2.7 А, Б). У заёмщиков при росте r благосостояние уменьшается (кредит обходится дороже). Поскольку текущее потребление является нормальным благом, то для заёмщиков эффект дохода действует в направлении, противоположном изменению r: с её ростом эффект дохода уменьшает величину текущего потребления, уменьшая при этом величину займов, и наоборот. Таким образом, эффект замещения и эффект дохода у заёмщиков являются однонаправленными, усиливают друг друга. В итоге текущее потребление падает с с1* до с1' (рисунок 2.7 Б). У кредиторов при росте r благосостояние растёт (ссуды приносят больший доход). Поскольку текущее потребление является нормальным благом, то для кредиторов эффект дохода действует в том же направлении, в каком изменяется r: с её ростом эффект дохода увеличивает величину текущего потребления, а текущих сбережений – снижает. Таким образом, эффект замещения и эффект дохода для домохозяйств-кредиторов являются разнонаправленными и ослабляют друг друга. В нашем примере величина текущего потребления снизится с с1* до с1' и для чистого заёмщика, и для кредитора (у кредитов эффект замены превосходит эффект дохода). Следовательно, растут сбережения кредиторов и сокращаются займы домохозяйств-заёмщиков. Между величиной сбережений и реальной ставкой процента – прямая связь. Однако такое заключение справедливо не всегда. Ведь для кредиторов эффект замещения сокращает текущее потребление домохозяйства, а эффект дохода его увеличивает. Таким образом, конечный результат зависит от абсолютных величин эффекта замещения и эффекта дохода. До тех пор пока эффект замещения превышает по абсолютной по абсолютной величине эффект дохода, рост r приводит к уменьшению текущего потребления и росту сбережений. Однако, когда эффект дохода станет больше, чем эффект замещения, тогда рост реальной процентной ставки будет сопровождаться увеличением величины текущего потребления. Результаты проведённого анализа можно представить в виде следующей таблицы.

Несмотря на противоречивость полученных выводов, в неоклассической модели предполагается, что между величиной потребления в текущем периоде и реальной ставкой процента всегда имеется обратная связь, как в частном случае, приведенном на рисунке 2.7. Соответственно предполагается, что величина текущих сбережений прямо зависит от реальной ставки процента. Таким образом, если при построении кривой потребительского спроса использовать неоклассические предположения, то репрезентативное домохозяйство должно являться кредитором, у которого эффект замещения превосходит по абсолютной величине эффект дохода. Тогда и только тогда: а) будет источник для удовлетворения инвестиционного спроса фирм и б) между величиной сбережений в текущем периоде и реальной ставкой процента будет иметься обратная связь (как в частном случае, приведённом на рисунке 2.7).

Выводы - в неоклассической модели анализируются две составные части совокупного спроса – предпринимательский спрос домашних хозяйств и инвестиционного спроса предпринимателей; - для анализа динамического выбора потребителей с учётом различных периодов времени используется модель межвременного выбора И. Фишера; - межвременное бюджетное ограничение отображает все комбинации текущего и будущего потребления, которые доступны домохозяйству при заданных реальных значениях ставки процента текущего и будущего периода; - в неоклассической модели процентная ставка представляет собой вознаграждение за отказ от текущего потребления в пользу будущего; - согласно неоклассическим предположениям домохозяйство должно являться кредитором, у которого эффект замещения превосходит по абсолютной величине эффект дохода. Только в этом случае будет источник для удовлетворения инвестиционного спроса фирм и между величиной текущих сбережений и реальной ставкой процента будет иметься обратная связь; - неоклассическая теория при анализе инвестиционных решений использует модель рентной цены капитала и модель q Тобина. Обе модели приводят к одному результату.

Контрольные вопросы 1. В чём суть неоклассического подхода к анализу потребительского спроса? 2. Как осуществляется оптимизация потребительского выбора в межвременном бюджетном ограничении? 3. Чему равна рентная цена капитала в реальном выражении R/P? 4. Как осуществляется выбор оптимального запаса капитала при самофинансировании? 5. Что показывает коэффициент акселерации? 6. Что описывает модель q Тобина?

Выводы - в неоклассической модели рынок благ – это «производный» рынок, на котором предложение и спрос задаются конъюнктурой двух других рынков; - в неоклассической модели Парето оптимальное стабильное равновесие (на всех рынках при полной занятости и эффективном использовании ресурсов) поддерживается автоматически. Поэтому не требуется вмешательство государства в экономику.

Контрольные вопросы 1. Какими уравнениями можно описать формирование совокупного предложения (совокупного спроса)? 2. Какую роль играет рынок заёмных средств в модели AD-AS? 3. Как в классической теории доказывается дихотомность модели?

Выводы - в кейнсианской модели по сравнению с неоклассической изменяются правила принятия оптимальных решений. Для достижения максимума прибыли фирма должна выбрать такой объём выпуска, который соответствует величине спроса; - в кейнсианской теории совокупный спрос на рынке благ является решающим фактором, отсюда методология построения функции спроса существенно отличается от классической; - спрос на рынке благ представляется функцией потребления, выражающей зависимость между объёмом потребительского спроса и определяющими его факторами. Так как непотреблённая часть располагаемого дохода представляет собой объём сбережения домашних хозяйств, то функции потребления и сбережения выводятся одновременно; - в основе кейнсианской версии инвестиций лежит выведенное Дж. Кейнсом понятие предельной эффективности капитала; - при выборе вариантов инвестирования инвестор остановится на тех, по которым предельная эффективность капитала самая большая.

Контрольные вопросы 1. В чём суть кейнсианского подхода к анализу потребительской функции? 2. Что означает «автономное потребление» и «индуцированное потребление»? 3. Как осуществляется оптимизация потребительского выбора при межвременном бюджетном ограничении? 4. Как в кейнсианской модели выводится функция инвестиционного спроса?

Выводы - в кейнсианской модели, в отличие от неокейнсианской, спрос подгоняет под себя предложение. Величина предложения приводится в соответствие с величиной эффективного спроса путём изменения выпуска; - оптимальная величина спроса на труд выводится из равновесного выпуска, равного величине эффективного спроса; - поскольку условием равновесия на рынке товаров и услуг является только равенство величины инвестиционного спроса и объёма сбережений домохозяйств, то рынок труда при этом может находиться и в неравновесии, таким образом логика кейнсианской модели противоречит закону Вальраса; - принципом кейнсианской фискальной политики является несбалансированность государственного бюджета; - соблюдения правила сбалансированного бюджета резко снижает эффективность политики государственных расходов.

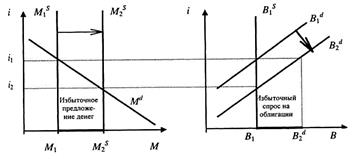

Контрольные вопросы 1. Каковы особенности кейнсианской модели рынка труда? 2. Почему кейнсианская модель равновесия на рынке благ противоречит закону Вальраса? 3. Охарактеризуйте кейнсианскую модель как модель частичного экономического равновесия. 4. Какое влияние на рынок благ окажут изменения в экономической активности государства? 5. Охарактеризуйте Теорему Хаавельмо. Денежно-кредитная политика Денежно-кредитная политика – совокупность монетарных мероприятий, при помощи которых ЦБ сознательно нарушает равновесие рынка денег с целью заставить экономику прийти к новому равновесию с желаемыми параметрами. В кейнсианской модели экономика не является дихотомной, и деньги не нейтральны, потому что изменение предложения денег влияет на показатели реального сектора экономики. Основная задача дискреционной фискальной политики – устранить негативные последствия циклических колебаний производства и занятости. Поэтому она должна иметь антициклическую направленность. В частности, центральному банку во время циклического спада, т.е. в ситуации, для которой была разработана кейнсианская теория, следует проводить стимулирующую политику, направленную на увеличение инвестиционного спроса. В этом случае политика увеличения предложения денег центральным банком приведет к возникновению избыточного предложения денег (см. рисунок 2.21).

Рисунок 7.12 – Стимулирующая денежно-кредитная политика в кейнсианской модели

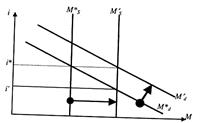

При этом избыточные деньги домохозяйства целиком направят на покупку государственных облигаций. Спрос на облигации вырастет, и его величина при прежней ставке процента i1 станет избыточной (∆В = Bd2 – В1 > 0). В результате рыночная цена облигаций вырастет, а процентная ставка сократится до уровня i2. Это приведёт к росту инвестиционного спроса, который вызовет мультипликативное расширение выпуска (совокупного дохода) и занятости. Во время перегрева конъюнктуры с целью сокращения инвестиционного спроса следует проводить сдерживающую политику. При проведении сдерживающей кредитно-денежной политики она будет иметь своим конечным результатом снижение объёма производства, совокупного дохода и занятости. Сдерживающую политику, используя рисунок 7.12, можно трактовать как переход от равновесия денежного рынка с координатами i2, M2 в новое состояние равновесия с координатами i1, М1. Основная задача недискреционной денежно-кредитной политики – предотвратить колебания совокупного спроса и дохода.К колебаниям совокупного спроса ведут прежде всего колебания инвестиционного спроса вследствие изменения доходности государственных облигаций. Поэтому недискреционная денежно-кредитная политика должна быть направлена на поддержание стабильной процентной ставки. Так, при увеличении спроса на деньги центральный банк должен увеличить запас денег в экономике так, чтобы прирост денежной массы удовлетворил весь дополнительно возникший спрос на кассовые остатки. Тогда домохозяйствам не придётся для увеличения своих кассовых остатков продавать ценные бумаги и ставка процента останется неизменной (рисунок 7.13).

Рисунок 7.13 – Стабилизация процентной ставки при внезапном росте спроса на деньги

При сокращении спроса на деньги центральный банк должен уменьшить предложение денег так, чтобы денежная масса сократилась в точном соответствии с падением спроса на кассовые остатки. Тогда у домохозяйств не возникнет избытка денег, который можно было бы вложить в покупку ценных бумаг, и ставка процента останется неизменной. Поддержание ставки процента на стабильном уровне, используя рисунок 7.13, можно трактовать как переход от равновесия денежного рынка с координатами i', М' в новое состояние равновесия с координатами i*, М*.

|

=

=  + y1 – с1, → c1 +

+ y1 – с1, → c1 +  . Домохозяйство не только истратило на текущее потребление весь доход первого периода, но взяло и потратило кредит под процентную ставку r. Точка В [0, (1 + r) y1 + y2] показывает, что домохозяйство сберегло весь доход первого периода и истратило сбережения вместе с процентным и будущим доходом во втором периоде.

. Домохозяйство не только истратило на текущее потребление весь доход первого периода, но взяло и потратило кредит под процентную ставку r. Точка В [0, (1 + r) y1 + y2] показывает, что домохозяйство сберегло весь доход первого периода и истратило сбережения вместе с процентным и будущим доходом во втором периоде. = [y2 + (1 + r)y1]:

= [y2 + (1 + r)y1]:  = 1 +r.

= 1 +r.

y2 + y1 (1 + r)

y2 + y1 (1 + r) A

A

c*2 =y2 ●

c*2 =y2 ● β Е c*1 = y1 у1+у2/(1+r) c1

β Е c*1 = y1 у1+у2/(1+r) c1

с2

с2

U2

U2

< α = < β; → tgα = tg β; → MRSc1c2 = 1 + r.

< α = < β; → tgα = tg β; → MRSc1c2 = 1 + r.

●

●

y2 ● ●

y2 ● ●

с*2 ● ● U3

с*2 ● ● U3

● ●● Е ● y1 c*1 y1 +

● ●● Е ● y1 c*1 y1 +

с2 y2 + y1 (1 + r)

с2 y2 + y1 (1 + r)

с*2 А U3

с*2 А U3 сбережения

сбережения E

E

y'2 + y1(1 +r) y1 +

y'2 + y1(1 +r) y1 +

c'2

c'2

c*2 A U3

c*2 A U3

α = β

α = β

с2

с2

Е

Е

у2

у2 С

С

с¢2 В

с¢2 В

с*2

с*2

3

3

с¢2 В U2

с¢2 В U2

U1

U1

у2 ЭЗ

у2 ЭЗ

Е

Е