Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Организация межбанковских расчетовСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

В настоящее время в РФ существует параллельно несколько систем межбанковских расчетов, которые могут рассматриваться как основной инструмент используемой в расчетных системах технологии проведения платежей. 1. Платежная система Банка России, при которой межбанковские расчеты осуществляются в централизованном порядке - через его расчетную сеть. 2. Системы межбанковских расчетов, основанные на установлении прямых корреспондентских отношений между коммерческими банками. 3. Клиринговые системы, в которых расчеты осуществляются независимыми клиринговыми центрами и расчетными палатами, т. е. небанковскими кредитными организациями. Между коммерческими банками и клиринговыми центрами устанавливаются корреспондентские отношения. Членами клиринговых центров, как правило, являются крупные банки, остальные банки могут осуществлять расчеты через банки-участники. 4. Внутрибанковские расчетные системы, с помощью которых осуществляются расчеты между головными конторами банков и их филиалами. Платежная система Банка России носит централизованный характер Остальные три относятся к децентрализованным системам. Однако внутрибанковские расчеты имеют место и в централизованной системе, когда они осуществляются между подразделениями расчетной сети - ГРКЦ и РКЦ, а также на региональном и межрегиональном уровнях. Рассматривая все существующие в России системы, необходимо отметить, что только клиринговая система основана на нетто-расчетах. В платежных системах могут применяться различные технологии расчетов. Во-первых, существуют технологии, основанные на бумажных носителях. Они используются и в централизованной и в децентрализованной системах межбанковских расчетов. Во-вторых, имеют место электронные расчеты. Центральный банк РФ подводит коммерческие банки к переходу на электронную форму расчетов, увеличивая тарифы по операциям на основе бумажной технологии. При прямых корреспондентских отношениях между банками для осуществления большинства расчетных операций применяются технологии, основанные на электронных расчетах, посредством использования всевозможных средств банковских коммуникаций. Расчеты через расчетную сеть Банка России можно осуществлять расчеты только в национальной валюте. Поэтому все операции, связанные с расчетами в иностранной валюте, производятся посредством децентрализованной системы межбанковских расчетов в основном по прямым корреспондентским счетам кредитных организаций. Для этого, как правило, применяют электронный способ, который позволяет коммерческим банкам ускорить расчеты между собой.(SWIFT) Коммерческие банки на основе прямых корреспондентских отношений могут осуществлять также и межгосударственные расчеты через счета, открытые в коммерческих банках соответствующих государств. Межгосударственные расчеты между банками России и банками Содружества Независимых Государств (СНГ) осуществляются в основном через открываемые друг у друга корреспондентские счета центральных (национальных) банков государств. Электронные расчеты. Они представляют систему выполнения межбанковских расчетных операций на основании распоряжений клиентов, передаваемых в электронной форме с помощью электронных средств связи. Цель совершения платежей электронным способом - ускорение оборачиваемости и сокращение объемов денежных средств в расчетах, повышение качества банковского обслуживания. Участниками электронных расчетов являются подразделения расчетной сети Банка России, а пользователями - кредитные организации (и их филиалы) и другие его клиенты. Особенность электронных платежей заключается в их гарантированности и безотзывности при условии корректной подготовки электронного платежного документа. Под гарантированностъю электронного платежа понимается целостность его передачи по каналам телекоммуникаций от исходного пункта до пункта назначения, а под безотзывностью - недопустимость возврата электронного платежа на всем пути его следования. Кроме того, важно определиться и относительно окончательности платежа. Окончательным он становится с того момента времени, когда его сумма может быть возвращена плательщику только по инициативе (или с согласия) получателя. Электронные платежи в системе Банка России проводятся на внутри - и межрегиональном уровнях. Под внутрирегиональными электронными расчетами (ВЭР) понимается совокупность отношений между подразделениями расчетной сети Банка России, а также между кредитными организациями, другими клиентами Банка России, находящимися на территории одной области (республики, края), по совершению платежей с использованием платежных и служебно-информационных документов, составляемых в электронной форме. Межрегиональные электронные расчеты (МЭР) - это отношения между подразделениями расчетной сети Банка России, кредитными организациями и другими клиентами Банка России, находящимися на территории различных субъектов РФ. Внутрирегиональные электронные платежи должны выполняться «день в день», т. е. денежные средства, списанные со счетов отправителей (корреспондентских счетов (субсчетов) кредитных организаций и других клиентов) расчетного подразделения Банка России, в течение операционного дня должны быть зачислены на счета получателей, открытые в расчетном подразделении Банка России. В регионах разрабатываются графики доставки, передачи и приема электронных платежей и обмена сообщениями. В каждом регионе существуют свои порядки проведения ВЭР, которые и методологически, и технически значительно отличаются друг от друга. Каждая региональная расчетная система имеет свои особенности. Организация и учет межрегиональных электронных расчетов выполняются их Головным участником МЭР, которым, как правило, является ГРКЦ. Последний отправляет и получает электронные платежные документы по системе межрегиональных телекоммуникаций и осуществляет учет операций. Регламент обработки отправляемых и получаемых межрегиональных электронных платежей в регионе утверждается территориальным учреждением Банка России. Сроки отправки сообщений межрегиональных и внутрирегиональных платежей отличаются, причем во втором случае они значительно короче. Это объясняется максимальным приближением сроков доставки сообщений посредством централизованной системы к законодательно установленным срокам прохождения платежа. Для того чтобы последний дошел до получателя как можно быстрее, его списание на межрегиональном уровне происходит, как правило, в первой половине дня. Исключение составляет Московский регион, в котором существует особая порейсовая технология отправки платежей через централизованную систему межбанковских расчетов, в которой предусмотрено списание межрегиональных платежей в течение всего рабочего дня. Однако платеж будет доставлен получателю в другом регионе в течение дня только в том случае, если плательщик отправит его первым или вторым рейсом (т. е. до 11 ч). Коммерческие банки осуществляют электронные расчеты и внутри своей структуры, что позволяет им производить расчеты, минуя систему РКЦ, т. е. по схеме «головной банк - филиалы». Такая схема особенно характерна для бывших специализированных банковских структур (Промстройбанка, Сбербанка и др.), а также крупных вновь образованных коммерческих банков с множеством филиалов в различных регионах России. Клиринговая система внутри банка может строиться на разных принципах проведения взаимозачета. Банки развивают данные системы для сокращения расходов на осуществление платежей, ускорения их прохождения, роста ликвидности перевода. Клиринговые расчеты. Они представляют систему взаимозачетов платежных требований банков друг другу или банков внутри группы банков - участников системы. В настоящее время под клирингом понимается система взаимозачета платежных документов кредитных организаций, осуществляемая на основе двух - или многосторонних нетто-расчетов. Основными характеристиками возможных вариантов организации межбанковского клиринга являются: · форма собственности (государственный или частный клиринг); · членство (добровольное или обязательное); · вид клиринговых расчетов (двух-или многосторонний неттинг); · уровень организации клиринга (внутригородской, внутрирегиональный, межрегиональный, межгосударственный, смешанный); · тип документов, используемых в клиринге (электронные или бумажные); · способы урегулирования дебиторских позиций банков-участников (страховые взносы, межбанковский кредит, перерасчет с возвратом документов, предоставление овердрафта, залог и т. д.); · организация и периодичность предварительных и окончательных клиринговых сеансов (на конец дня, через задаваемый промежуток времени); · организация банковского учета (на корсчете, открытие самостоятельных балансовых и внебалансовых счетов, субкорсчетов или псевдокорсчетов); · организация межбанковского клиринга (с предварительным или без предварительного депонирования денежных средств на счетах банков - участников клиринговых расчетов); · порядок организации и проведения окончательного расчета агентом; · порядок взаимодействия клиринговой системы с другими расчетными банковскими системами, в частности с системой перевода крупных сумм платежей; т. д. Целью внедрения клиринговой системы межбанковских расчетов являются ускорение оборачиваемости денежных средств банков-участников за счет возможности для каждого из них в течение определенного периода времени производить взаимозачеты, а также сокращение средств, необходимых банкам для осуществления платежей. На основе клиринговых систем создаются предпосылки для развития новых форм безналичных расчетов (чеков, векселей, кредитных карточек и т. д.).

Виды банковских счетов, порядок их открытия, очередность платежей с банковского счета клиента. Содержание договора банковского счета 28-И «Об открытии и закрытии банковских счетов» 2006 г. Виды бан. счетов: Текущие счета открываются физ лицам. Расчетные счета открываются юр лицам Бюджетные счета открываются лицам, осуществляющим операции со средствами бюджетов всех уровней бюджетной системы Российской Федерации и государственных внебюджетных фондов Российской Федерации. Корреспондентские счета открываются кредитным организациям. Банку России открываются корреспондентские счета в иностранных валютах. Корреспондентские субсчета открываются филиалам Счета доверительного управления открываются доверительному управляющему для осуществления расчетов, связанных с деятельностью по доверительному управлению Специальные банковские счета открываются юр и физ лицам для осуществления предусмотренных им операций соответствующего вида. Депозитные счета судов, подразделений службы судебных приставов, правоохранительных органов, нотариусов открываются для зачисления денежных средств, поступающих во временное распоряжение, при осуществлении ими деятельности Счета по вкладам (депозитам) открываются физ и юр лицам для учета денежных средств, размещаемых в банках с целью получения доходов в виде процентов, начисляемых на сумму размещенных денежных средств. Порядок открытия: Расчетный счет: 1.заявление на открытие 2.св-во о гос регистрации предприятия 3.копия учредительного договора 4.копия устава 5.документы подтверждающие полномочия рук-ля, директора, гл.бухгалтера 6.карточка с образцами подписей 7.сви-во нал.инспекции о постановке на учет 8.Справки из фондов Текущий счет: 1.док-ты удостоверяющие личность 2.банковская карточка (карточка с образцами подписей Кор.счета 1.заявление на открытие кор.счета 2.копию лиценции 3.копии учредительных док-ов:устав, св-во о гос регистрации 4.письмо в тер-оеуч-ие БР о согласовании кандидатур г.бух, руководителей 5.карточка Открытие р/счета сопровождается заключением договора банк счета, который фиксирует взаимные обязательства сторон, их ответственность за проведение операций по счету. I. Предмет договора. II. Права и обязательства сторон. Ш. Оплата услуг. IV. Ответственность сторон. V. Срок действия договора и порядок расторжения VI. Особые условия.VII. Юр адреса сторон. Стороны вправе расторгнуть договор банковского счета в порядке, предусмотренном ГК РФ (ст. 859). По заявлению клиента договор, может быть, расторгнут в любое время. По требованию банка договор банковского счета, может быть, расторгнут судом в следующих случаях: · когда сумма денежных средств, хранящихся на счете клиента, окажется ниже минимального размера, предусмотренного банковскими правилами или договором, если такая сумма не будет восстановлена в течение месяца со дня предупреждения банка об этом; · при отсутствии операций по этому счету в течение года, если иное не предусмотрено договором. · при отсутствии операций по этому счету в течение года, если иное не предусмотрено договором. Договор банковского счета составляется в двух экземплярах, имеющих равную юридическую силу. Один экземпляр договора остается у банка, второй - у клиента. К расчетному счету клиента банк может вести две картотеки: картотеку №1 и картотеку №2. Ведение картотеки №1 не связано с финансовым положением клиента. Картотека №1 ведется по внебалансовому счету 90901 "Расчетные документы, ожидающие акцепта для оплаты". Открытие картотеки №2 к счету клиента, напротив, определяется исключительно финансовыми затруднениями клиента счету №90902 "Расчетные документы, не оплаченные в срок". При недостаточности денежных средств на счете ГК РФ (ст. 855) с 1 марта 1996 г. и выглядит следующим образом: в первую очередь осуществляется списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств со счета для удовлетворения требований о возмещении вреда, причиненного жизни и здоровью, а также требований о взыскании алиментов; во вторую очередь производится списание по исполнительным документам, предусматривающим перечисление или выдачу денежных средств для расчетов по выплате выходных пособий и оплате труда лиц, работающих по трудовому договору, по выплате вознаграждений по авторскому гонорару; в третью очередь производится списание по платежным документам, предусматривающим платежи в бюджет и в государственные внебюджетные фонды, а также перечисление или выдачу денежных средств для оплаты труда лиц, работающих по трудовому договору (контракту); в четвертую очередь производится списание по платежным документам, предусматривающим платежи в негосударственные внебюджетные фонды; в пятую очередь производится списание по исполнительным документам, предусматривающим удовлетворение других денежных требований; в шестую очередь производится списание по остальным платежным документам. Списание средств со счета по требованиям, относящимся к одной очереди, производится в порядке календарной очередности поступления документов (или наступления срока платежа).

39. Расчеты платежными требованиями и инкассовыми поручениями Были внесены изменения в положение «О безналичных расчетах в РФ». Поменялись названия форм безналичных расчетов: 1. Расчеты по платеж поручениями, 2. Расчеты по аккредитиву, 3. Расчеты чеками, 4. Расчеты платеж требованиями и инкассовыми поручениями. Расчетные документы: платеж поручение, аккредитив, чек, платеж требов, инкассов поручение. Платежное требование – расчет документ, содерж требования получателя сре-в, предъявляемое на основании договора с плательщи-ом обосуществл-ии банком списания денежсре-в с банков счета плател-ка с его согласия на платеж-акцепт. Расчеты платеж требованиями могут осуществ с заранее данными акцептами плательщика или без него. Без заранее данного акцепта: срок для акцепта платеж требованиями опред-ся сторонами по основному договору поставки, при отсутствии его указания: срок акцепта 5 рабочих дней. При этом день поступления платеж требованиям в банке не считается. Плательщик дает согласие или отказывается и т.д. Инкассовые поручения – расчетный документ по которым денеж сред-ва списываются со счета плательщика. Основания: 1 в случае их взыскания в соответ-ии с законодат-ом в т.ч. их взыскания органами выполняющими контрольные функции. 2. Взыскание денеж сред-в по исполнительным документам. 3. В случаях предусм сторонами по основному договору и предоставление банку права на списание денеж сред-в со счета плательщика. Расчеты по инкассо с использованием платежных требований. Платежное требование представляет собой расчетный документ, содержащий требование кредитора к должнику (плательщику) об уплате определенной денежной суммы через банк. Срок для акцепта платежных требований определяется сторонами по основному договору но не более 5 дней. Акцепт платежного требования. Свое согласие на оплату платежного требования плательщик должен дать в дни, установленные для акцепта, обязательно в письменной форме на стандартном бланке заявления об акцепте. При получении от плательщика указанного документа исполняющий банк не позже следующего рабочего дня должен оплатить платежное требование поставщика. Если плательщик не согласен оплатить платежное требование, то он должен также в письменной форме представить в исполняющий банк заявление об отказе от акцепта (в трех экземплярах). Основания, по которым плательщик может отказаться от акцепта, должны быть предусмотрены в основном договоре с поставщиком. В заявлении об отказе от акцепта обязательно должна быть сделана ссылка на этот договор и указан конкретный пункт, которым этот мотив отказа предусмотрен. При полном отказе от акцепта платежное требование изымается из картотеки № 1 и в тот же день подлежит возврату вбанк-эмитент вместе со вторым экземпляром заявления об отказе от акцепта для передачи поставщику. При частичном отказе от акцепта платежное требование изымается из картотеки № 1 и оплачивается в сумме, акцептованной плательщиком. При неполучении исполняющим банком от плательщика в дни, установленные для акцепта, ни заявления об акцепте платежного требования, ни заявления об отказе от акцептат банк расценивает платежное требование как неакцептованое и на следующий рабочий день после истечения срока для акцепта изымает платежное требование из картотеки № 1 и возвращает его банку - эмитенту с указанием на обороте платежного требования (1-ый экземпляр) причины его возврата без оплаты («не получено согласие на акцепт»).

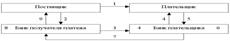

Рис. 3.2. Схема документооборота при расчетах платежными требованиями (ПТ) при условии получения согласия плательщика на оплату: 1. отгрузка товара; 2. оформление ПТ и представление его на инкассо; 3. пересылка ПТ в банк плательщика; 4. оприходование ПТ в картотеку №1 и передача экземпляра ПТ плательщику для акцепта; 5. получение заявления плательщика о согласие оплатить ПТ (акцепта); 6. оплата ПТ; 7. перевод суммы платежа через систему межбанковских расчетов в банк получателя платежа; 8. зачисление суммы платежа на счет поставщика; 9. выдача выписки с расчетного счета поставщика. Безакцептное списание. Платежные требования могут использоваться также и для безакцептного списания средств со счетов плательщиков. Такой порядок расчетов возможен лишь в случаях, предусмотренных законом либо основным договором между кредитором (получателем платежа) и плательщиком. Например, в соответствии с действующим законодательством со счетов плательщиков без акцепта оплачиваются платежные требования: предприятий топливно-энергетического комплекса и т.д.. Безакцептное списание денежных средств со счета клиента возможно также по требованиям других кредиторов, если такой порядок расчетов включен в основной договор кредитора с плательщиком, а условие о безакцептном списании одновременно отражено в договоре банковского счета. Например, по договору с клиентом в безакцептном порядке могут взыскиваться платежи клиента самому банку Бесспорное списание. Инкассовая форма расчетов используется также для бесспорного списания средств со счетов клиентов. В этом случае используется расчетный документ с названием «инкассовое поручение». Инкассовые поручения применяются в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством (в том числе для взыскания денежных средств органами, выполняющими контрольные функции), либо для взыскания по исполнительным документам судебных и арбитражных органов. Итак, срок давности по исполнительным документам судов - 1 год, по приказам арбитража - 3 месяца.

Организация кассового обслуживания клиентов в банках. Порядок приема и выдачи наличных денег. План-прогноз кассовых оборотов банка Документом на прием наличности в приходную кассу банка является объявление на взнос наличными, представляющее собой единый документ, состоящий из трех частей: объявления, ордера и квитанции. При взносе денег по объявлению клиент передает его бухгалтерскому работнику, ведущему лицевой счет данного клиента. Бухгалтерский работник проверяет правильность заполнения документа, отражает сумму денег в кассовом журнале по приходу, указывая род операции, номер документа, символ кассовых оборотов и передает подписанное им объявление в приходную кассу. Получив объявление на взнос наличными, кассир приходной кассы проверяет наличие и тождественность подписи бухгалтерского работника имеющемуся у него образцу, соответствие суммы цифрами и прописью, вызывает вносителя денег и принимает от него денежную наличность. После приема денег кассир сверяет сумму, указанную в объявлении на взнос наличными, с суммой, фактически оказавшейся при подсчете. При соответствии сумм кассир подписывает объявление, квитанцию и ордер, ставит печать на квитанции и вручает ее вносителю денег. Объявление кассир оставляет у себя, а ордер к объявлению передает соответствующему бухгалтерскому работнику для проведения бухгалтерской проводки по счету клиента. В дальнейшем ордер выдается клиенту вместе с выпиской по его лицевому счету. В тех случаях, когда кассовым работником установлено расхождение между суммой сдаваемых денег и суммой, указанной в объявлении на взнос наличными, а также при обнаружении неплатежных или сомнительных денежных знаков объявление на взнос наличными переоформляется на фактически принимаемую сумму денег. Выдача наличных денег предприятиям и организациям с их банковских счетов производится по денежным чекам. Денежные чеки являются бланками строгой отчетности и выдаются клиенту в виде чековых книжек. Каждая выдача чековой книжки регистрируется операционным работником банка в регистрационной карточке клиента с указанием даты выдачи и номеров чеков с первого до последнего. Заполненный денежный чек клиент предъявляет бухгалтерскому работнику, который проверяет правильность заполнения чека и сверяет соответствие печати и подписей должностных лиц предприятия с образцами. В бланке чека должны быть указаны сумма, дата выписки чека, наименование получателя, счет, с которого снимаются деньги, и подпись чекодателя.Сумма прописью пишется без абзаца с заглавной буквы. Свободные строки прочеркиваются, а на оборотной стороне денежного чека клиент обязан указать, для какой цели берутся деньги. Сведения о назначении платежа на обороте денежных чеков также заверяются подписями чекодателя. Проверив правильность заполнения чека, бухгалтерский работник записывает сумму чека в кассовый журнал по расходу, отрезает от чека контрольную марку и передает ее получателю денег для предъявления в кассу, а сам чек направляет в расходную кассу. Работа банка с денежной наличностью по обслуживанию клиентов — физических лиц, а также сотрудников самого банка производится по приходным и расходным кассовым ордерам. Приходный кассовый ордер используется, прежде всего, для приема наличных денег от населения, а также для внутренних операций самого банка, связанных с возвратом неизрасходованных денег, выданных под отчет работникам банка, погашением ими банковских ссуди др. Выдача денег по расходным кассовым ордерам используется при погашении ценных бумаг банка, выдаче вкладов гражданам, выдаче под отчет работникам банка командировочных, при оплате представительских расходов и т.д. Каждый банк должен организовывать свой внутрибанковский налично-денежный оборот рационально, т.е. в максимальной степени удовлетворять потребности по выдаче денег клиентам банка за счет собственных кассовых поступлений, не обращаясь в Банк России за подкреплением. Выполнение этой задачи осуществляется каждым коммерческим банком в ходе составления прогноза кассовых оборотов на каждый квартал, что является составной частью общей работы банковской системы по управлению налично-денежным оборотом. Прогнозные расчеты кассовых оборотов составляются по основным источникам поступления наличных денег в операционную кассу банка и основным направлениям их выдачи из этой кассы. Прогнозные расчеты составляются коммерческим банком на основании динамических рядов отчета банка о его кассовых оборотах и кассовых заявок, полученных от обслуживаемой клиентуры. Прогноз кассовых оборотов, составленный на очередной квартал, сообщается банком расчетно-кассовому центру, в котором ему открыт корреспондентский счет, за 14 дней до начала планируемого квартала.

|

||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 793; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.179.30 (0.011 с.) |