Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Приниципы построения бюджетной системы в РФ.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Государственный бюджет — это централизованный фонд финансовых ресурсов, финансовый план государства, имеющий статус закона на соответствующий финансовый год, форма образования и расходования денежных средств, предназначенных для финансового обеспечения деятельности государства и местного самоуправления. Через государственный бюджет происходит перераспределение части валового национального продукта путем аккумуляции и мобилизации средств, выделения и использования финансовых ресурсов. Государственный бюджет — центральное звено финансовой системы Российской Федерации. Он играет активную роль в функционировании экономики, ее поступательном и динамичном развитии.

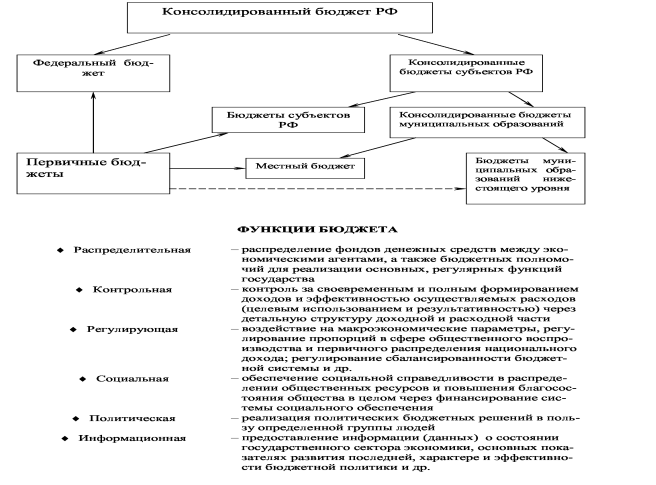

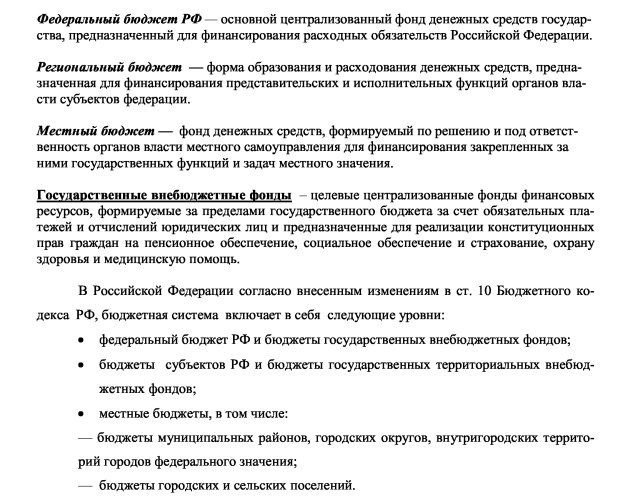

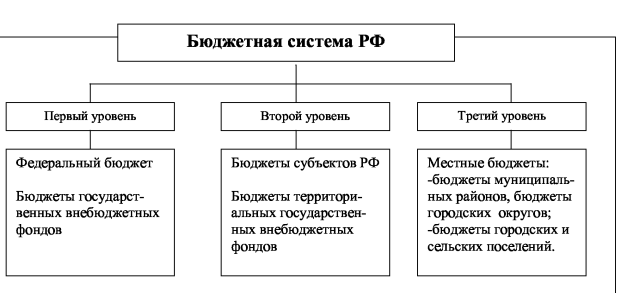

Государственный внебюджетный Фонд — централизованный фонд денежных средств, образуемый вне федерального бюджета и бюджетов субъектов РФ и предназначенный для реализации прав граждан на пенсионное обеспечение, социальное страхование, социальное обеспечение, охрану здоровья и медицинскую помощь. Федеральный бюджет и консолидированные бюджеты субъектов РФ составляют консолидированный бюджет РФ. Бюджет субъекта РФ и консолидированные бюджеты муниципальных образований, находящихся на его территории, составляют консолидированный бюджет субъекта РФ. Бюджет муниципального образования и бюджеты муниципальных образований, находящихся на его территории, составляют консолидированный бюджет муниципального образования. В составе бюджета образуются целевые бюджетные фонды. Целевой бюджетный фонд — централизованный фонд денежных средств, создаваемый за счет доходов, используемых по целевому назначению, или в порядке целевых отчислений от конкретных видов доходов или других поступлений и используемый по отдельной смете. Средства целевого бюджетного фонда не могут быть использованы на цели, не соответствующие назначению целевого бюджетного фонда. Принципы функционирования бюджетной системы: · единство бюджетной системы; · разграничение доходов и расходов между уровнями бюджетной системы; · самостоятельность бюджетов; · полнота отражения доходов и расходов бюджетов, а также государственных внебюджетных фондов; · сбалансированность бюджетов; · эффективность и экономность использования бюджетных средств; общее или совокупное покрытие расходов бюджетов; · гласность; · достоверность бюджета; · адресность и целевой характер использования бюджетных средств; · единство кассы. Рассмотрим содержание основных принципов бюджетной системы. 1. Единство бюджетной системы: единство правовой базы, денежной системы, форм бюджетной документации, принципов бюджетного процесса, санкций за нарушения бюджетного законодательства, единый порядок финансирования расходов бюжетов всех уровней бюджетной системы, ведения бухгалтерского учета средств федерального бюджета, бюджетов субъектов РФ и местных бюджетов. 2. Разграничение доходов и расходов между уровнями бюджетной системы: закрепление соответствующих видов доходов полностью или частично и полномочий по осуществлению расходов за органами государственной власти Российской Федерации, государственной власти субъектов РФ и местного самоуправления. 3. Самостоятельность бюджетов предполагает: 1) право законодательных и представительных органов государственной власти и органов местного самоуправления на каждом уровне бюджетной системы самостоятельно осуществлять бюджетный процесс; 2) наличие собственных источников доходов бюджетов каждого уровня бюджетной системы; 3) законодательное закрепление регулирующих доходов бюджетов, полномочий по формированию доходов соответствующих бюджетов; 4) право органов государственной власти и органов местного самоуправления самостоятельно определять направления расходования средств, источники финансирования дефицитов соответствующих бюджетов; 5) недопустимость изъятия доходов, дополнительно полученных в ходе исполнения законов о бюджете, сумм превышения доходов над расходами бюджетов и сумм экономии по расходам бюджетов; 6) недопустимость компенсации за счет бюджетов других уровней бюджетной системы потерь в доходах и дополнительных расходов, возникших в ходе исполнения законов о бюджете, кроме случаев, связанных с изменением законодательства. 4. Полнота отражения доходов и расходов бюджетов и государственных внебюджетных фондов: все доходы и расходы бюджетов и государственных внебюджетных фондов и другие обязательные поступления отражаются в бюджетах и государственных внебюджетных фондах в полном объеме. Все государственные и муниципальные расходы подлежат финансированию за счет бюджетных средств, средств государственных внебюджетных фондов, аккумулированных в бюджетной системе. Налоговые кредиты, отсрочки и рассрочки по уплате налогов и других обязательных платежей полностью учитываются отдельно по доходам и по расходам бюджетов и государственных внебюджетных фондов. 5. Сбалансированность бюджета: объем предусмотренных бюджетом расходов должен соответствовать суммарному объему доходов бюджета и поступлений из источников финансирования его дефицита. При этом может иметь место дефицит доходов и расходов, а также первичный профицит бюджета. 6. Эффективность и экономность использования бюджетных средств: при составлении и исполнении бюджетов уполномоченные органы и получатели бюджетных средств должны исходить из необходимости достижения заданных результатов с использованием наименьшего объема средств или достижения наилучшего результата с использованием определенного бюджетом объема средств. 7. Общее или совокупное покрытие расходов: все расходы бюджета должны покрываться общей суммой доходов бюджета и поступлений от источников финансирования его дефицита. Доходы бюджета и поступления от источников финансирования его дефицита могут быть направлены на финансирование определенных расходов бюджета только при финансировании целевых бюджетных фондов, а также в случае централизации средств из бюджетов других уровней бюджетной системы. 8. Гласность означает: 1) опубликование в открытой печати утвержденных бюджетов и отчетов об их исполнении, полноту представления информации о ходе исполнения бюджетов; 2) открытость процедур рассмотрения и принятия решений по проектам бюджетов, в том числе по вопросам, вызывающим разногласия либо внутри законодательного или представительного органа государственной власти, либо между законодательным или представительным и исполнительным органами государственной власти. 9. Достоверность бюджета: надежность показателей прогноза социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета. 10. Адресность и целевой характер бюджетных средств: бюджетные средства выделяются в распоряжение конкретным получателям бюджетных средств с обозначением направления их на финансирование конкретных целей. 11. Единство кассы – наличие единого счета Федерального Казначейства.

14. Характеристика основных звеньев бюджетной системы в РФ.

Федеральный бюджет – важнейшее звено финансовой системы страны. В сущности, это финансовые ресурсы федерального государства. Фед.бюджет включает доходы и расходы, органически связанные с макроэкономическими показателями, объемом налогов и задачами финансовой политики государства. Доходную базу бюджета в основном формируют налоги. Неналоговые доходы по источникам образования подразделяются на доходы от приватизации гос. и муниципальной собственности и поступления от внутренних и внешних займов. Бюджет субъекта РФ - это форма образования и расходования денежных средств, предназначенных для выполнения задач и функций, отнесенных к предмету ведения субъектов РФ. Это региональный бюджет, включающий республиканский, краевой, областной бюджеты и бюджеты крупных городов (Москва и Санкт-Петербург). Местные бюджеты - это форма образования и расходования денежных средств, предназначенных для выполнения задач и функций, отнесенных к предмету ведения местного самоуправления. Охватывает бюджеты городов, не имеющих районного деления, и районов с включением бюджетов районного центра. При рассмотрении ФС как четырехуровневой местные бюджеты делятся на 1)бюджеты районов, городских округов; 2) бюджеты городских и сельских поселений Внебюджетные фонды создаются федеральными и региональными органами гос.власти и органами местного самоуправления для аккумуляции в них денежных средств, расходуемых по строго целевому назначению. Важнейших из них – Пенсионный фонд. Средства этого фонда формируются за счет страховых взносов, дотаций из федерального бюджета и ресурсов, получаемых от собственных инвестиций фонда. Средства используются на выплату пенсий по возрасту, инвалидности, за выслугу лет, пособий на детей. Фонд социального страхования РФ предназначен для целевого финансирования выплат социальных пособий и компенсаций (все виды соц.помощи семьям, имеющим детей, социальная помощь в период временной нетрудоспособности работника и в отпускной период и т.д.) Фонд обязательного медицинского страхования – база развития относительно новой формы социального страхования в отечественной практике (с 1993 г. введен закон). Нормы обязательного медицинского страхования распространяются на работающих граждан с момента заключения с ними трудового договора. Базовая программа обязательного медицинского страхования определяет объем и условия оказания медицинской помощи. Источниками финансирования фонда обязательного медицинского страхования наряду с бюджетными служат обязательные страховые взносы работодателей.

Доходы бюджета (федерального):налоговые и неналоговые:

Бюджетные ассигнования — предельные объемы оплаты в соответствующем финансовом году бюджетных обязательств. Виды бюджетных ассигнований: бюджетные кредиты - бюджетные средства, предоставляемые другому бюджету бюджетной системы Российской Федерации, юридическим лицам (за исключением государственных (муниципальных) учреждений), правительству иностранного государства на возвратной и возмездной основах Межйюджетиые трансферты средства из бюджета вышестоящего уровня, выделяемые на безвозвратной основе нижестоящему бюджет)' на определенные цели: - выравнивание бюджетной обеспеченности нижестоящего бюджета; - компенсация отдельных государственных полномочий; - софинансирование социальных расходов и инвестиционных проектов. Дотация - денежные средства, предоставляемые бюджету нижестоящего уровня в безвозмездном и безвозвратном порядке на покрытие его текущих расходов, без указания цели их использования. Субвенция - денежные средства, предоставляемые бюджету другого уровня на обусловленные цели в безвозвратном порядке в течение определенного срока Субсидия бюджетные средства, предоставляемые другому бюджету бюджетной системы Российской Федерации, юридическому лицу, индивидуальному предпринимателю на условиях участия в финансировании (софинансировании) целевых расходов Бюджетные инвестиции - создание или увеличение за счет средств бюджета стоимости основных средств и иного имущества, находящихся в государственной (муниципальной) собственности. Часть расходов бюджета на очередной финансовый год, определяющая лимиты капиталовложений по главным распорядителям средств бюджета и отраслям в форме адресной целевой инвестиционной программы. федеральные целевые программы представляют собой увязанный по ресурсам, исполнителям и срокам осуществления комплекс научно-исследовательских, опьггно-конструкторских, производственных, социально-экономических, организационно-хозяйственных и других мероприятий, обеспечивают!(их эффективное решение задач в области государственного, экономического, экологического, социального и культурного развития Российской Федерации. Ведомственные целевые программы - программы, имеющие четкие цели, измеримые результаты, систему оценки, индикаторы их достижения и т.д. Исходя из этого, федеральные и ведомственные целевые программы должны рассматриваться в качестве двух типов единых по приштипу формирования и реализации, но различающихся по содержанию и статусу бюджетных целевых программ.

Национальные проекты — следующая форма финансирования иввестиций из бюджета. Отличия от ФЦП: предполагает участие всей нации в его реализации и носит мобилизационный и мировоззренческий характер; — имеют широкую направленность, предполагают системное изменение выбранных секторов; — большая роль бизнеса в реализации проекта. "Бюджетное финансирование - система предоставления денежных средств из бюджета для реализации законно утвержденных в вем расходных полномочий. Общие принципы бюджетного финансирования.: — строго целевой характер предоставляемых средств; — эффективность их использования; оптимизация выделяемых из бюджета сумм на основе контроля за их обоснованием в финавсовых планах и сметах, с соблюдением соответствия их уставовленвым нормам и нормативам; — предоставление средств с учетом степени выполнения производственных и оперативно-сетевых показателей и степени использования уже отпущенвых средств; — учет в системе бюджетного финансирования возможности привлечения кредита для покрытия ряда затрат. 15. Налог как основной источник доходов бюджета. Доходная часть федерального бюджета состоит из трех разделов: налоговых доходов, неналоговых доходов и доходов целевых бюджетных фондов. Возможны также и небольшие безвозмездные перечисления в бюджет. Наибольший удельный вес в структуре доходов федерального бюджета занимают налоговые доходы – более 80%. Из них первое место принадлежит косвенным налогам: налогу на добавленную стоимость, акцизам, таможенным пошлинам и сборам. НДС на товары, ввозимые на территорию РФ, а также на драгоценные металлы, отпускаемые из государственного фонда, полностью поступает в федеральный бюджет. Акцизы – федеральный налог, введенный, как и НДС, в 1992 г. В отличие от НДС, они взимаются с небольшой группы товаров (в настоящее время с 7-ми). Доходы федерального бюджета формируются за счет акцизов на нефть, природный газ, легковые автомобили, автомобильный бензин, спирт этиловый из всех видов сырья (за исключением пищевого). В федеральный бюджет поступает 100% акциза – на спирт этиловый из пищевого сырья, водку и ликеро- водочные изделия, спиртосодержащие растворы, в размере 50% сумм акциза – на товары, ввозимые на территорию РФ. На долю прямых налогов в доходной части федерального бюджета приходится порядка 20% в группе налоговых доходов. Основная их часть представлена в территориальных бюджетах (региональных и местных). Изосновных прямых федеральных налогов следует назвать налог на прибыль (доходы) предприятий и организаций, подоходный налог с физических лиц. В составе прямых налогов первое место принадлежит налогу на прибыль (доходы) предприятий и организаций. Доходы федерального бюджета формируются за счет налога на прибыль (доходы) предприятий и организаций по установленным ставкам в соответствии с законодательством РФ. Базовая ставка налога на прибыль составляет 20 % (до 1 января 2009 года составлял 24 %): 2 % — зачисляется в федеральный бюджет, 18 % — зачисляется в бюджеты субъектов Российской Федерации. Таким образом, государственный бюджет непосредственно зависитотналоговой системы. Налоговая система в свою очередь представлена федеральными, региональными (налоги субъектов Федерации) и местными налогами, т. е. тремя уровнями. Отнесение налога к тому или иному уровню осуществляется в соответствии с действующим законодательством. Федеральными налогамипризнаются налоги и сборы, устанавливаемые Налоговым кодексом и обязательные к уплате на всей территории РФ. К ним относятся налог на прибыль, подоходный налог с физических лиц, НДС, акцизы, таможенные пошлины и сборы. Региональными признаются налоги и сборы, введенные в соответствии с Налоговым кодексом, и вводимые в действие законами субъектов РФ, обязательные к уплате на территории соответствующих субъектов РФ. Это налог на имущество юридических лиц, налог с продаж, региональные лицензионные сборы и др. Местными налогами признаются налоги и сборы, вводимые в действие в соответствии с Налоговым кодексом нормативными правовыми актами представительных органов местного самоуправления и обязательные к уплате на территории соответствующих муниципальных образований. Местные налоги и сборы в городах федерального значения Москве и Санкт-Петербурге устанавливаются и вводятся в действие законами указанных субъектов РФ. Одни налоги, относящиеся в соответствии с классификацией к местным, обязательны к применению на всей территории РФ (земельный налог, налог на имущество физических лиц), другие налоги вводятся по решению органов местного самоуправления (налог на рекламу, местные лицензионные сборы).

|

||||||||||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 734; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.62 (0.01 с.) |

Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и утверждаются в форме федеральных законов; бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов — в форме законов субъектов РФ; местные бюджеты разрабатываются и утверждаются правовыми актами представительных органов местного самоуправления либо в порядке, установленном уставами муниципальных образований.

Федеральный бюджет и бюджеты государственных внебюджетных фондов разрабатываются и утверждаются в форме федеральных законов; бюджеты субъектов РФ и бюджеты территориальных государственных внебюджетных фондов — в форме законов субъектов РФ; местные бюджеты разрабатываются и утверждаются правовыми актами представительных органов местного самоуправления либо в порядке, установленном уставами муниципальных образований.