Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Концепция эффективного рынкаСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Финансовый менеджмент Сформировался в 1950 гг.

В рамках теории финансов сформировалась прикладная дисциплина – ФМ, как наука посвященная методологии управления финансами крупных компаний. Различают 2 школы ФМ:

ФМ – наука управления финансами предприятия, направленная на достижение его стратегических и тактических целей. Получение прибыли – появление первоначальной стоимости. Создание финансовой стоимости происходит при участии нескольких переменных (денежный поток, время, риск). Теория максимизации ценностей фирмы (идея процветания общества через частную собственность). Критерий для принятия решений – критерий максимизации собственного капитала (рыночной цены), обыкновенных акций фирмы (т.е. увеличение собственности акционеров).

Руководство предприятия должно принимать такие финансовые решения, которые способствуют максимальному росту стоимости предприятия. Решения финансового характера хороши настолько, насколько эффективна информационная база.

Основные концепции ФМ:

Концепция эффективного рынка В основе – информационная эффективность, а не эффективная организация. При полном доступе рынка к информации, цена акции на данный момент является лучшей оценкой ее будущей цены. В условиях эффективного рынка любая новая информация по мере ее поступления немедленно отражается на ценах акций. Информация поступает на рынок случайно. 2 характеристики эффективного рынка: 1. инвестор не вправе ожидать большего, чем в среднем дохода на инвестируемый капитал при заданной степени риска 2. уровень дохода зависит от степени риска (чем выше риск, тем выше доход)

Основные предпосылки эффективного рынка:

3 формы эффективного рынка: 1. Слабая форма эффективного рынка – цены полностью отражают информационный набор, содержащий все исторические данные. Тренды (тенденции) неэффективны

2. Умеренная форма – цены на нем отражают всю общедоступную информацию (+ прогнозы). 3. Сильная форма – цены на нем отражают всю информацию (общедоступную и частную). Частная информация состоит из информации государственных чиновников и инсайдеров, которая еще не стала общедоступной. Ни один рынок не считается в полной мере эффективным.

Концепция «агентские отношения» Противостояние между собственниками и акционерами порождается неодинаковым отношением к собственности. Теория передачи полномочий и теория заинтересованных лиц.

3 ключевых вопроса ФМ:

Структурное содержание ФМ

Привлечение средств связано с определенными расходами. Общая сумма, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в %-ах к этому объему, называется ЦЕНОЙ КАПИТАЛА, т.е. цена за использование того или иного источника. ИСТОЧНИКИ:

1. Акционерный капитал Цена этого источника = Сумме дивидендов по акциям А) Цена источника привилегированной акции определяется делением годового дивиденда привилегированной акции в денежных единицах на текущую цену (рыночную) привилегированной акции. Кр = dr / P где dr – годовой дивиденд Р – рыночная стоимость акций

Если выпускают новые акции: Кр = dr / (P*(1 – f)) где f – расходы на эмиссию акций

Пр.: Компания имеет привилегированные акции и выплачивает по ним 13$. Рыночная цена акции – 100$. Стоимость размещения – 3% (f). Стоимость капитала:

Кр = 13 / (100*(1-0,3)) = 13,4%

Б) Обыкновенные акции 2 основных метода определения цены капитала: 1. Модель оценки финансовых активов (САРМ) 2. Модель ГОРДОНА (оценка акций с постоянным темпом прироста)

Ps = Д0*(1+g) / (r – g) = Д1 / (r –g) где g – годовой темп прироста r – требуемая норма рентабельности (прибыли) Д0 – дивиденд, который выплачивается в текущем году Д1 – ожидаемый дивиденд

Ks = (Д1 / P0) + g где Ks – стоимость источника P0 – текущая рыночная цена акции Д1 – ожидаемый дивиденд

Пр.: Рыночная цена обыкновенных акций – 40$. Д1 = 4$. Ожидается, что он будет расти с годовым темпом 6%. Если выпустить новый пакет акций, то 10%. Ks = (4 / 10) + 6% = 16% Ks = (4 /(40 – 10% от 40) + 6% = 17,11%

Недостатки этого метода:

2. Цена заемного капитала Основные элементы: ссуды банка, облигационный заем.

Для ссуды: kd = r*(1-T) где r – процентная ставка T – ставка налогообложения

Для облигационного займа: k0 = {(M*r + (M – N)/n) / (M + N) / 2 }*(1 – T) где M*r – годовая сумма выплаченного дивиденда М – нарицательная стоимость облигации r - %-ая ставка по облигационному займу N – реализационная цена облигации n – срок займа

Пр.: Компания имеет облигации, номинальная стоимость - 1000$. Ставка – 8%. Срок размещения – 20 лет. Расходы по реализации – 3%, продажа с дисконтом – 3%. Налоговая ставка – 40%. N = 1000 – 6%*1000 = 940$

Ko = {(80 + (1000 – 940)/20) / (1000 + 940) / 2 }*(1 – 0,4) = 5,14%

3. Нераспределенная прибыль Цена источника нераспределенная прибыль = цене источника от выпуска обыкновенных акций.

Цена капитала – WACC (Weighted Average Cost of Capital). Это средневзвешенная величина. WACC = Σ ki*wi где ki – цена i-го источника капитала wi – удельный вес источника в общей сумме источников

Пр.:

WACC = 5.14*0,4 + 13,4*0,1 + 17,11*0,4 + 16*0,1 = 11,84%

WACC – базовый показатель. СВОЙСТВА WACC:

Если IRR > WACC, то проект следует принять. Если IRR = WACC, то проект ни прибыльный, ни убыточный.

Структура капитала может быть: 1) Существующая 2) Целевая (компания рассматривает желательное соотношение собственного и заемного капитала). Взвешивание может быть балансовым или рыночным.

Пр.: У компании в активе и пассиве 1 млн. $.

ОС = 500 тыс. $ 1 млн. $ ОбС = 500 тыс. $

Уставный капитал = 1 млн. $ 1 млн. $ Задолженность = 0

Компания имеет 1 млн. акций. Балансовая оценка 1 акции = 1$. Кроме того нет переоценки ОС.

Рыночная цена акции 20$.

Р0 = 20,0 $ Отчет о прибылях и убытках: ПДПН = 4 млн. $ % = 0 Налогооблагаемая прибыль 4 млн. $. Налог на прибыль 40% = 1,6 млн. $. Чистая прибыль = 2,4 млн. $. Доход (прибыль) на акцию (ПНА, [EPS]) = 2,4 $ Компания не имеет расширения производства, вся прибыль выплачивается акционерам в виде дивидендов. Коэффициент доходности: Кд =2,4 / 20 = 12% = Ks Основатель компании уходит в отставку и хочет продать свою часть акций. Финансовый директор хочет купить эту часть, для чего решает взять заем. Ему нужно рассчитать величину заемного капитала (ЗК), при которой цена компании будет максимальной.

S = ((ПДПН – Kd*Д)*(1 – Т))/Ks S = ((4000 – 0,09*6000)*(1 – 0,4))/0,132 = 15727 $

Стоимость фирмы V= ЗК(Д) + S V = 15727 + 6000 = 21727 тыс. $

WACC = ((Д/V)*Kd)*(1 – T) + (S/V)*Ks WACC = ((6/21727)*0,09)*(1 – 0,4) + (15,727/21727)*13,2 = 11%

Акционеры узнают, что компания берет заем, следовательно они будут продавать свои акции по цене не меньше 21,73 $. 6 млн. / 21,73 = 276116 акций – выкупит дирекция за 6 млн. $ 1000000 – 276116 = 723884 акций Р0 = 15727/723884 = 21,73 $ - цена акции после займа

Операция леверидж «бай аут» осуществляется следующим образом:

Рекапитализация – процесс изменения структуры капитала, т.е. соотношение между источниками заемных средств без изменения общей суммы капитала.

Эффект финансового рычага 1. Первая концепция Западно-европейская школа финансового менеджмента. Предприятие А Предприятие В А П А П 1000 т. р. 1000 т.р – СК 1000 т. р 1000 т.р 500 т.р СК 500 т.р ЗК Прибыли равны по 200 т.р

РСК (ROE) = ЧП / СК

При одинаковой экономической рентабельности в 20 % получается различная рентабельность СК в результате различной структуры источников. Эффект финансового рычага (ЭФР) = приращение рентабельности СК, получаемое благодаря использованию ЗК несмотря на платность последнего.

ЭФР=(1 – Т)*ЭР ЭФР= (1 – Т)*(ЭР – СРСП)*(ЗК/СК) СРСП= Сумма %(уплаченных)/ЗК – среднерасчитанная ставка процента. ЭР – СРСП= дифференциал ЗК/СК= плечо финансового рычага

ЭФР возникает в результате расхождения между ЭР и ценой ЗК. Предприятие должно иметь такую ЭР, чтобы хватило для уплаты процентов за кредит. ЭФР позволяет определить безопасный объем ЗК и рассчитать допустимые условия кредитования.

При ЭФР соблюдаются 2 правила: 1- если новое заимствование приводит к повышению ЭФР, то такое заимствование выгодно, но при наращивании плеча финансового рычага может повыситься цена ЗК за счет повышения риска. 2- риск кредитора выражен величиной дифференциала. Чем он выше, тем больше риск. Задача финансового менеджера принять разумные риски в пределах дифференциала. При расчете ЭФР необходимо исключить кредиторскую задолженность. Ключевые различия между различными видами источников средств

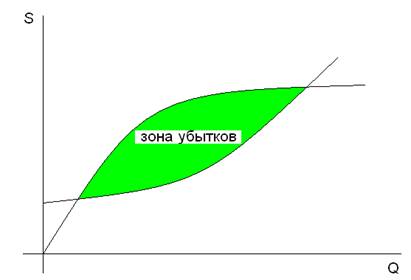

Метод рентабельности продаж - группировка затрат на постоянные и переменные. Метод заключается в определении для каждой конкретной ситуации объема выпуска, обеспеченного безубыточную деятельность. Порог рентабельности – выручка от продаж, при которой предприятие не имеет ни убытков, ни прибыли. S = VC + FC + GI где S – выручка GI - ПДПН

Валовая маржа: ВМ = S – VC = FC + GI VC = k*S, к – доля переменных затрат в общем объеме продаж. Sкрит = k*S + FC + GI = FC/(1 – k) p – цена единицы изделия V – переменные издержки на 1 шт. изделия Q – порог рентабельности в ед.

Q = FC/(P – V), (Р – V) – удельный маржинальный доход

Если у предприятия имеется плановая прибыль, то необходимое количество изделий рассчитывается как:

Q = (FC + Giпл))/(P – V)

Экономический смысл показателя “порог рентабельности” – это количество единиц продукции, суммарный маржинальный доход которой равен сумме условно-постоянных расходов. Пройдя порог рентабельности фирма имеет дополнительную сумму валовой маржи на каждую очередную единицу товара. Зная это менеджер может принимать решение о дополнительном заказе на продукцию по цене ниже себестоимости. Главным условием сделки является превышение цены над переменными затратами, покрытие FC и распределение в учетной политике расходов на постоянные и переменные. Пример: Q = 2000 шт. p = 75 р. v = 45 р. FC = 30000 р. 1) порог рентабельности – P 2) Qпл для GI = 30000 р.

1) Q = 30000/(75-45) = 1000 шт. * 75 р. = 75000 р. 2) Qпл = (30000 + 15000)/(75 – 45) = 1500 шт.

ВМ = 2000*75 – 2000*45 = 60000 K = 45/75=0,6 S = 3000/(1 – 0,6) = 75000 р.

Этот анализ рассчитывается для каждого конкретного объема продаж, периода времени. в более широком диапазоне

Производственный леверидж (операционный рычаг)

Действие оперативного рычага в том, что любые изменения выручки от реализации всегда порождает более сильное изменение прибыли. Показатель уровня производственного левериджа:

Упл = ТGI/ТQ Т –темп изменения Показывает степень чувствительности прибыли от темпа изменения.

Q = v*Q + FC + GI Упл = (T*GI)/TQ (p-v)*Q = FC + GI = ВМ

Упл = [(p-v)*∆Q]*[(p-v)*Q-FC]/(∆Q/Q)=((p-v)*Q))/((p-V)*Q-FC) = BM/GI

Если объем продаж увеличить на 1%, то выручка увеличится на объем продаж*Упл. Значение показателя Упл в том, что он показывает степень чувствительности ПДПН (GI) к изменению объема продаж. Более высокое значение этого показателя характерно для предприятий с высоким уровнем технической оснащенности. Чем выше уровень постоянных затрат по отношению к уровню переменных издержек, тем выше Упл. Предприятие с более высоким Упл рассматривается как более рискованное с точки зрения предпринимательского риска. Высокий удельный вес постоянных затрат свидетельствует об ослаблении гибкости ПС другой стороны, при высоком уровне постоянных затрат порог рентабельности достигается при большем объеме, но как он достигнут, даже незначительный рост продаж вызывает ощутимое увеличение прибыли. Упл всегда рассчитывается для определенного вида продаж и для данной выручки от реализации. На небольшом удалении от порога рентабельности Упл будет максимальным, затем начнет уменьшаться, т.к. удельный вес FC уменьшается.

Производственный леверидж поддается учету в зависимости от величины постоянных затрат. Чем больше постоянные затраты при постоянной выручке от продаж, тем сильнее действует производственный рычаг. Предприятие повышающий свой технический уровень с целью уменьшения удельных переменных доходов, одновременно увеличивает уровень производственного левериджа.

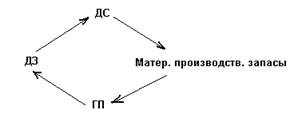

Оборотный капитал Относится к мобильным активам, которые являются денежными средствами или могут быть в них обращены в течение одного отчетного периода или производственного цикла:

Характеризует циклический характер компонентов оборотного цикла. Основные характеристики ОК - объем; - структура; - ликвидность В балансе

Ликвидность – степень обращения в денежные средства. В западном балансе статьи располагаются по мере уменьшения ликвидности. Объем и структура определяются отраслевой принадлежностью. Следует различать ОК и чистый ОК (ЧОК).

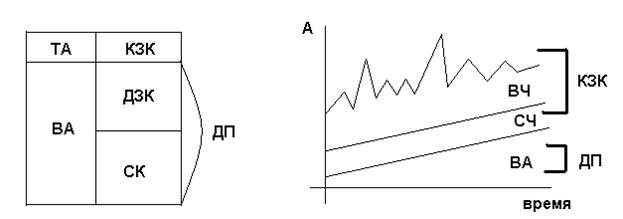

ОК с точки зрения ежедневной деятельности предприятия: - - платежеспособность ежедневной деятельности предприятия Управление ОК включает оценку доходности и риска. Идеальная

ДП = ВА ЧОК = 0 Агрессивная

ДП = ВА + СЧ ОК = СЧ Это рисковая модель Консервативная

ДП = ВА + СЧ + ВЧ ОК = СЧ + ВЧ Модель нерисковая, нереальная Компромиссная

ДП = ВА + СЧ + 0,5*ВЧ ОК = СЧ + 0,5*ВЧ Модель наиболее реальна, учитывает риск потери ликвидности

Ускорение оборачиваемости оборотных средств и сведение финансово-эксплуатационных потребностей предприятия к отрицательной величине

Средняя длительность оборота оборотных средств - время, необходимое для превращения средств, вложенных в запас и дебиторская задолженность в деньги на счете. Продолжительность финансового цикла в днях оборота рассчитывается по формуле: (ПФЦ) ПФЦ = время обращения запасов (ВОЗ)+ время обращения дебиторской задолженности(ВОД) – время образования кредиторской задолженности (ВОК)

ВОЗ = (среднегодовые запасы/затраты на производство)*Т ВОД = (средняя величина ДЗ/выручка от продаж)*Т ВОК = (средняя величина КЗ/затраты на производство)*Т

Модель Баумана.

Qопт = Q/2, Q = Ö((2*v*c) / r), где v – общая годовая потребность в денежных средствах, с – сумма расходов по конвертации денежных средств в ценные бумаги, r – ставка процента по гос. ценным бумагам (цена денег). К = v / Q – количество сделок. Общие расходы по реализации модели (ОР): ОР = К*с + r * Q/2; К*с – прямые расходы по конвертации, r * Q/2 – упущенная выгода. Пример: Денежные расходы 500 тыс.$ Процентная ставка (r) 15% Затраты по конвертации (с) 25$ Q = Ö(2*25*500,0 / 0.15) = 12910$ ОР = 500/12910 * 25 + 0,15*6455 = 1936 $/год.

2) модель Миллера-Орра: основана на непрерывном изменении денежных средств на счете. Денежные средства на счете хаотично меняются, предприятие продает ценные бумаги и пополняет денежные средства на счете.

Этапы: 1. устанавливается минимум денежных средств на счете (Он), 2. по статистическим данным определяется вариация, как разность между нижним и верхним пределом ежедневного поступления денег на расчетный счет (V). 3. определяются расходы по хранению денежных средств на расчетном счете (Рx) и расходы по конвертации денежных средств в ценные бумаги (Рт). Рx – ставка ежедневного дохода по краткосрочным ценным бумагам; Рт – расходы по обмену валюты. 4. рассчитывается размах вариации остатка денежных средств на расчетном счете: S = 3* Ö(3* Рт * V)/(4* Рx)

5. рассчитывают верхнюю границу на расчетном счете (Ов), при достижении которой необходимо конвертировать деньги в ценные бумаги. Ов = Он + S, Тв = Он + S/3 - точка возврата.

Пример: Он = 10 000$ – минимальный запас Рт = 25$ % ставка = 11,6% в год средне-квадратичное отклонение в день = 2000$ Рx -?? (1+ Рx)365 = 1,116 Рx =0,03% S = 3*((3*25*4000 000)/ (4*0,0003))1/3 = 18900 $ Тв = 10 000 + 18900/3 = 16300.

Стр-43. Т.к. ДЗ предполагает отвлечение денежных средств, предприятие должно иметь кредиторскую политику для регулирования. 1. Кому предоставлять кредит? Отбор дебиторов осущ-ся с помощью неформальных критериев: 1) соблюдение платеж. дисциплины в прошлом 2) прогнозные финансовые возможности пок-ля 3) уровень текущей платежеспособности 4) уровень финансовой устойчивости Кроме неформ. критериев существуют формализованные: Р>(C/S)*(1+r*T/365), где S-стоимость товара (выручка)-4000, C-переменные затраты –3500, r- цена денег для предприятия~21%, Т-срок оплаты~90 дней. Р>(3500/4000)*(1+0,21*90/365)=0,91 Р- вероятность для принятия положительного решения (у плательщика д/б вероятность больше выплатить). Чем ниже МП (маржинальная прибыль, С/S), тем жестче кредит. политика П. Чем > ст-ть денег, и срок кредита, тем жестче кредитовая политика. Условия предоставления кредита опред-ся стандартами кредитоспособности. 2. Срок кредита. 2/10 полная 30 – система оплаты. Если П оплачивает счет в теч-ии 10 дней, имеет скидку 2%, полн-ый срок оплаты 30 дней. Цена отказа от скидки: r=(d/(1-d))*(365/(T-n))=(2/(100-2))*(365/(30-10))=37,24%, где d-размер скидки (ставка дисконта), Т- полный срок оплаты, n- срок оплаты со скидкой. 98*(1+0,1*20/365)=98,54 Все П которые имеют ст-ть денег < 37% годовых, должно согласиться на скидку. 3. Политика возврата кредитов. -набор положений в отношении клиентов нарушителей. Производиться ранжирование: 1) до 30 дней 3) 61-90 дней 4) 91-120дней 5) более 120 дней Доля безнад. долгов: 1)-4% 2)-10% 3)-17% 4)-26% Контроль безнадежных долгов предусматривает создание резервов. Резюме. 1) Согласно базовой концепции временной стоимости денег основной характеристикой денежного потока является показатель приведенной стоимости. 2) Оптимальная величина чистого оборотного капитала (ЧОК) и каждого его компонента в отдельности определяется с позиции поддержания платежеспособности пр-тия и максимизации рентабельности. 3) Ускорение обор-ти ДЗ и пр. запасов позволяет сократить потребность в финансировании обор-х средств.

Для финансирования недостатка оборотного капитала может использоваться краткосрочный банковский кредит, учет векселей и факторинг.

Система факторного анализа. Рост КФЗ показывает повышение доли ЗК в финансировании П. КФЗ=А/СК=(СК+ЗК)/СК Система факторного анализа связывает вместе экономическую рент-ть (РАК) со степенью финансового риска.

РАК

раздел. коэф-т оборач-ти ср-в

слож.

Пр.: П №1 П №2 HCR= 26.9% HCR=11.3%=6.2%*1.3*1.4 Приобретаем акции П №1 П №1 РСК=26,9%=5,6%*1,2*4,0 После факторного разложения принимаем решение вложить деньги в П №2, т.к. у П №1 КФЗ=4,т.е. у него 75% ЗК. Владельцы П предпочитают разумный рост доли ЗК. Кредиторы отдают предпочтение П с высокой доли СК. Создание ст-ти – это ден поток, время и риск.

Метод экон. добавл. ст-ти. Этод метод наиболее часто употребляется и оценивает доходы и учитывает капитал, используемый для получения этих доходов. EVA=ЧП - плата за капитал(WACC*A) Корректировки для определения ЧП: 1) прирост резервов учета по ЛИФО 2) амортизация 3) изменения отсроч. налогов 4) Амортизация репутации в текущем году Корректировка активов: 1) прирост численности не материальных активов 2) прирост проч. резервов 3) резервы учета по ЛИФО 4) накопл ам-ция нематериальных активов 5) прочие резервы (поручительства)

Рыночная стоимость фирмы. V=I+∑EVAтек/(1+WACC)t+∑EVAбуд/(1+WACC)t, где I – баланс. оценка существующих активов, EVAтек - возможности роста от текущих активов, EVAбуд – возможности роста от будущих активов, V – интегр. пок-ль ст-ти компании. Второй метод: EVA=ПДПН*(1-Т)-WACC*I, где WACC*I- общегод. ст-ть кап-ла. EVA/WACC=ПДПН*(1-Т)/WACC-У=NVP, где NVP- чист. привед. ст-ть EVA= WACC*NVP

Экономич. добавленная ст-ть пропорциональна чист. приведенной ст-ти, т.к. WACC всегда > 0, компания всегда должна стремиться к положит. экон. доб. ст-ти, что означает: компания использует свои проекты д/создания полож. NVP.

Концепция дохода и риска. При + фин. операции возн-ет риск неполучения ден. средств. Фин. актив,как товар на рынке капитала,(акции, облигации) Имеет 4 осн. хар-ки. 1) цена 2) ст-ть 3) доходность 4) риск Фин. актив имеет объявл. текущ. рыночную цену по которой его м/купить на рынке, и теорет. внут. ст-ть. Цена реально существует и объективна, т.е. объявлена. Товар по ней равнодоступен любому участнику рынка. Внутренняя стоимость более неопред-на, и субъективна, т.е. каждый инвестор имеет свой взгляд на внутреннею ст-ть актива. В условиях равновесного рынка цена кол-но выражает внутреннею присущую ст-ть актива и стихийно утверждается как средняя из оценок ст-ти расчит-х инвестором => ст-ть первична, цена вторична. Ст-ть расчетный пок-ль, цена – декларированный (объявленный). Цена однозначна, ст-ть многозначна, при этом число оценок ст-ти зав-т от числа участников рынка. Теория рыночного ценообразования ценных бумаг и поведения инвесторов. (1) Подход технократов. Для определения внутренней ст-ти ц. б. исп-ся динамика цен в прошлом. На её основе строятся графики движения цен – тренды. 2. Теория «ходьбы наугад» Любая информация (статистическая или прогнозная) не может предсказать изменение цены, поэтому цена актива меняется непредсказуемо и не зависит от прошлой динамики

3. Фундаменталистская теория (наиболее распространенная) Любая ценная бумага имеет внутреннюю ценность, которая может быть количественно оценена как дисконтированная стоимость будущих поступлений, генерируемых этой бумагой. Движение идет от будущего к настоящему (в определении стоимости). V = Σ (CFn/(1+r)t где V – внешняя стоимость ценных бумаг CF – денежный поток от ценных бумаг r – требуемая норма доходности

Теоретическая стоимость зависит от 3-х параметров: 1. Ожидаемые денежные поступления 2. Горизонт прогнозирования (на сколько лет вперед прогнозируют) 3. Норма доходности

1 и 2 привязаны к ценным бумагам и поэтому более объективны. Приемлемая r закладывается в анализ инвестором и не имеет отношения к базисному активу, она отражает доходность от альтернативных вариантов вложения капитала, что и определяет вариабельность этого параметра.

r может устанавливаться следующими способами: 1) В размере %-ой ставки по банковскому депозиту (назовем rб) 2) Исходя из %-ой ставки и надбавки за риск инвестирования в данный актив (r = rб + rр) 3) Исходя из %-та по правительственным ценным бумагам (облигациям) с учетом надбавки за риск

ƒДОХОДНОСТЬ Доход, исчисляемый в %-ах от первоначальной стоимости актива, называется доходностью данного актива или нормой прибыли: К = Д / I где Д – доход, генерируемый активом I – величина инвестиций К – показатель относительный

Доход на инвестиции генерируется из 2-х источников: 1. Периодические денежные поступления (текущий доход): %-ты, дивиденды 2. Увеличение или уменьшение рыночной стоимости актива, которые называются приростом капитала

К = (Д0 + (Р1 – Р0)) / Р0 = (Д0/Р0) + (Р1 – Р0)/Р0

(Р1 – Р0) – изменение стоимости актива (Д0/Р0) – текущая доходность финансового актива (Р1 – Р0)/Р0 – капитализационная доходность актива

Финансовый менеджер должен уметь предвидеть возможный доход от капитальных вложений в ценные бумаги, т.е. уметь определить ожидаемую норму прибыли.

„ РИСК Рисковость активов характеризуется степенью вариабельности актива, который может быть получен благодаря владению данным активом. Активы, с которыми ассоциируется относительно больший размер возможных потерь, рассматриваются как более рисковые. Таким активам предъявляются большие требования в отношении доходности. Для оценки риска применяется ряд статистических коэффициентов, один из которых статистическое мера разброса показателей вероятностного распределения возможных доходов. Последовательность определения этого разброса: 1. Делаются прогнозные оценки значения доходности и вероятности их осуществления 2. Рассчитывается наиболее вероятная доходность по формуле: Kml = Σ Ki*Pi где Ki – доходность Pi – вероятность наступления доход

3. Рассчитываются стандартные отклонения σ = √(Σ(Ki – Kml)2*Pi) Это мера разброса значения варир. признака относительно центра. Этот показатель – абсолютный критерий, не рассматривает риск во взаимосвязи с доходом, поэтому используется коэффициент вариации. 4. Коэффициент вариации: CV = σ / Kml Это относительный показатель. Чем выше CV, тем более рисковый актив.

Пр.: Владение каким активом более рисковое? Акции «А»

Акции «Б»

«А» s = √ ((-5-19)2*0,2 +(20-19)2*0,6+(40-19)2*0,2) = 14,28% «Б» s = √ ((10-15)2*0,2+(15-15)2*0,6+(20-15)2*0,2) = 3,16% CVа= 14,28/19=0,75 CVб=3,16/15=0,21 Владение активом компании «А» более рисково (CVа больше CVб)

Виды рисков: cистематические и несистематические. 1. Систематический риск – риск, связанный с недостаточным обеспечением безопасности. Он характерен для конкретного вида ц.б., его можно уменьшить путем диверсификации. Если ц.б. вложить в хорошо созданный инвестиционный портфель, риск можно свести к нулю.

Диверсификация – широкое инвестирование капитала по различным направлениям с целью минимизировать возможные потери капитала. Диверсификация имеет два аспекта: 1. вложение средств в различные ценные бумаги (активы). Портфель активов, содержащий акции, облигации недвижимого имущества, сберегательные счета не изменяется на одну и ту же величину или одновременно. 2. создание многопрофильных предприятий: при разностороннем развитии бизнеса разные его направления не будут подвержены одним и тем же экономическим и политическим воздействиям.

Риск актива – непостоянная величина, зависит от того, в каком контексте рассматривается актив: изолированно или как сост. часть портфеля. Актив, имеющий высокую степень риска при рассмотрении его изолированно, может оказаться практически безрисковым с позиции портфеля и при определенном сочетании входящих в него активов. При анализе целесообразности операций с портфелем ценных бумаг могут рассматриваться 3 целевые задачи: - достижение максимально высокой доходности, - получение минимально возможного риска, - получение наиболее приемлемого сочетания «доходность-риск». Первая задача решается легко, т.к. зависимость линейная

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-06-26; просмотров: 668; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.191.132.118 (0.019 с.) |

Актив:

Актив: Пассив

Пассив

ЧОК

ЧОК

прибыльность основные показатели

прибыльность основные показатели

ЧП

ЧП

раздел. рентабельность хозяйственной деят-ти

раздел. рентабельность хозяйственной деят-ти ВР

ВР

А РСК

А РСК

СК КФЗ

СК КФЗ раздел.

раздел. СК

СК