Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Запас финансовой прочности. (ЗФП)Содержание книги

Поиск на нашем сайте

- разница между фактической выручкой от продаж и порогом рентабельности. Умение оценить силу воздействия операционного рычага порог рентабельности и запас финансовой прочности позволяет без составления прогнозированных финансовых отчетов быстро определить влияние изменения продаж на прибыль, налог и дивиденды последствия этих изменений, тенденции изменения финансово-хозяйственного положения предприятия. Структура источников влияет на величину прибыли. Оптимальное сочетание СК и ЗК долгосрочными финансовыми ресурсами и его влияние на прибыль характеризуется категорией финансового левериджа. Уфл=(Δ NI*NI) / (ΔGI*GI) GI- ПДПН GI=(p-1)*Q-FC NI-чистая прибыль NI=(GI-In)*(1-t) In-сумма выплаченных % УФЛ=(GI) / (GI-In) Уфл- определяет степень чувствительности чистой прибыли к изменению ПДПН Этот показатель определяет силу воздействия финансового рычага. Чем больше объем привлеченных средств, тем больше по ним сумма выплаченных %,тем выше уровень финансового левериджа. Финансовый риск -риск, связанный с возможным недостатком средств для выплаты % по долгосрочным займам. Чем больше сила воздействия финансового рычага, тем больше финансовый риск предприятия: 1) больше риск - не возмещение кредита с % для банкира; 2) больше риск – падение дивиденда и курса акций для инвестора

Ул – совокупный риск Ул = Уфл*Упл=(ВМ) / (ПДПН- In) С предприятием связаны основные источники риска: не устойчивость спроса и цен на продукцию, цен на сырье и энергию, невозможность уложиться себестоимостью в цену реализации. Само действие производственного рычага - все это генерирует предпринимательский риск. Это риск, связанный с конкретным бизнесом и его рыночной нишей. 1 Если уровень постоянных затрат компании высок и не опускается в период падения спроса на продукцию, предпринимательский риск компании увеличивается. 2 Неустойчивость финансовых условий кредитования, неуверенность владельцев обыкновенных акций в получении дивидендов, связанная с высоким уровнем заемных средств, само действие финансового рычага генерирует финансовый риск. Брикхем: Используя долговые инструменты и привилегированные акции фирма концентрирует свой предпринимательский риск на держателей обыкновенных акций. Возрастание процента за кредит утяжеляет постоянные затраты и оказывает повышающее воздействие на силы операционного рычага. При этом растут не только финансы, но и предпринимательский риск и может упасть курсовая стоимость акций. Результаты вычисления уровня левериджа на сколько % изменится чистая прибыль на акцию при изменении объема продаж на 1% Предприятие выпускает продукцию по цене 3р. AVC=2р.

Упл = (58-50)*50 / (88-80)*80=1,6 Упл = (3-2)*80 / 50 =1,6- по другой формуле Уфл = (24,7-19,5)*19,5 / (58-50)*50 =1,67 Ул = 80т / 30т = 2,67 <=> 1,6*1,67=2,67

Сочетание мощного операционного рычага с мощным финансовым рычагом усугубляет негативные воздействие сокращение объема продаж на величину ЧП. Задача уменьшение совокупного риска сводится к решению одного из 3х вариантов: 1) финансовый менеджер выбирает выс. Уфл в сочетании со слабой силой производственного рычага; 2) низкий уровень финансового левериджа в сочетании с сильным операционным рычагом. 3) умеренные уровни П и ФЛ. Критерием выбора из этих вариантов служит максимум курсовой стоимости акций при достаточной безопасности инвесторов. Концепция сопряженного эффекта дает возможность узнать, какой будет ЧП на акцию при определенном % изменения выручки от продаж. ПНА1= ПНА*(1+Ул*(ΔS% / 100) ПНА0=2т ПНА1=2т*(1+(2,67*10%) / 100=2534 Порог рентабельности = 30000 / (3-2)=30 000 ед. или 90 000руб. ЗФП = 240т. – 90т =150т.р.

Управление оборотным капиталом. Оборотный капитал (текущие активы – ТА) - долгосрочные активы (более 1 г.) - краткосрочные активы.

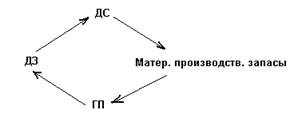

Активная часть баланса отражает стратегию деятельности предприятия. Основные компоненты текущих активов (оборотного капитала): - материальные производственные затраты (МПЗ) - ГП (ГП) - дебиторская задолженность (ДЗ) - денежные средства и ценные бумаги (ВС) Оборотный капитал Относится к мобильным активам, которые являются денежными средствами или могут быть в них обращены в течение одного отчетного периода или производственного цикла:

Характеризует циклический характер компонентов оборотного цикла. Основные характеристики ОК - объем; - структура; - ликвидность В балансе

Ликвидность – степень обращения в денежные средства. В западном балансе статьи располагаются по мере уменьшения ликвидности. Объем и структура определяются отраслевой принадлежностью. Следует различать ОК и чистый ОК (ЧОК).

ОК с точки зрения ежедневной деятельности предприятия: - - платежеспособность ежедневной деятельности предприятия Управление ОК включает оценку доходности и риска.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-06-26; просмотров: 364; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.166.223 (0.008 с.) |

ЧОК

ЧОК

прибыльность основные показатели

прибыльность основные показатели