Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Принятие решений в условиях риска: понятие и классификация рисков, методы управления рисками, выводыСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Деятельность организации или ее подразделений может протекать в различных условиях, что необходимо учитывать при принятии управленческих решений. Эти условия можно условно определить как условия определенности, неопределенности, риска и конфликта. Определенность – ситуация полноты и точности информации для принятия решения. Неопределенность – ситуация, при которой отсутствует точная информация, как для принятия решения, так и о возможных последствиях его осуществления. Риск – ситуация, при которой существует вероятность, угроза срыва выполнения принятого решения или получения отрицательного результата вместо ожидаемого положительного. Первопричиной появления неопределенности и риска являются, прежде всего, внешние факторы. Они могут быть разделены на три группы. · Фиксированные факторы, значения которых известны, (нормативы, ставки налогов и т.д.). · Случайные известные факторы, т.е. случайные события с известными законами распределения (выход из строя оборудования, технологический брак, сезонность продаж и т.п.). · Неопределенные факторы, для которых известна только область изменения, но неизвестна вероятность возникновения, степень проявления, т.е. ничего неизвестно о проявлении закона распределения. Конфликт – ситуация противоречивости интересов при принятии или реализации решения. Объективная диагностика ситуации, в которой принимается решение, позволяет найти подход, соответствующий существующим условиям. Практика ведения дел в рыночных условиях вызывает у менеджеров острую необходимость квалифицированно оценивать риски в процессе управления ресурсами и эффективно снижать или компенсировать их негативные последствия. Риск — это, по сути дела, оборотная сторона свободы предпринимательства. Предпринимательства без риска не бывает и наибольшую прибыль, как правило, приносят операции с повышенным риском. Проблема состоит не в том, чтобы искать дело без риска, с заведомо однозначным предвиденным результатом, избегать риска, а в том, чтобы предвидеть его и стремиться снизить до возможно более низкого уровня. Прежде всего, определим исходное понятие «риск», имея в виду, что оно имеет несколько значений и соответственно различный смысл. Термин «риск» используется здесь не в смысле опасности. Риск — это потенциально существующая вероятность потери ресурсов или неполучения доходов, связанная с конкретной альтернативой управленческого решения. Иначе говоря, риск есть вероятность того, что предприниматель или организация в результате неудачного решения понесет ущерб в виде дополнительных расходов или неполученных доходов. Итак, риск есть вероятностная категория и характеризовать и измерять его следует как вероятность возникновения определенного уровня потерь. Следовательно, оценка риска предполагает измерение возможного уровня потерь, с одной стороны, и вероятности их возникновения — с другой. Риск неразрывно связан с менеджментом. Ни один менеджер не в состоянии устранить риск полностью, но путем выявления сферы повышенного риска, его количественного измерения, оценки допустимого уровня риска, регулярного проведения контроля руководитель способен владеть ситуацией и в определенной мере управлять риском. Искусство управления риском заключается в балансировании уровней риска и потенциальной выгоды. Менеджер сопоставляет положительные и отрицательные стороны возможных решений и оценивает их вероятные последствия, т.е. определяет, насколько приемлем и оправдан риск в сравнении с возможной выгодой. Как уже отмечено выше, все операции в рыночных условиях и прежде всего инвестиции так или иначе сопряжены с риском и участникам рынка всегда приходится брать на себя самые разнообразные риски: потери имущества, финансовых потерь, снижения доходов, упущенной выгоды. В каждом конкретном случае необходимо учитывать различные виды рисков. Это означает, что эффективность управления риском во многом зависит от его вида и требует научно обоснованной классификации. Классификация рисков позволяет четко определить место каждого вида риска в их общей системе и использовать для управления им наиболее эффективные, соответствующие именно этому виду способы и приемы. В зависимости от возможного экономического результата решения риски можно разделить на две группы: чистые и спекулятивные. Чистые риски означают возможность получения отрицательного (ущерб, убыток) или нулевого результата. К этой категории рисков относятся природные, экологические, политические, транспортные и часть коммерческих рисков: производственные и торговые. Спекулятивные риски выражаются в возможности получения как отрицательного, так и положительного (выигрыш, прибыль) результата. К ним относится другая часть коммерческих рисков — финансовые риски. В зависимости от основной причины возникновения рисков они делятся на следующие группы: природные, экологические, политические, транспортные и коммерческие. К природным рискам относится риск потерь в результате действий стихийных сил природы, например, экономический ущерб в результате землетрясения, наводнения, бури, эпидемии и т.п. Экологический риск — вероятность потерь или дополнительных расходов, связанных с загрязнением окружающей среды. Политический риск — риск имущественных (финансовых) потерь в связи с изменением политической системы, расстановки политических сил в обществе, политической нестабильностью. Политические риски связаны с социально-политической ситуацией в стране и деятельностью государства и не зависят от хозяйствующего субъекта. К ним относится вероятность потерь вследствие революции, массовых беспорядков, национализации предприятий, конфискации имущества, введения эмбарго, отказа нового правительства от обязательств предшествующих и т.п. К этой категории рисков можно также отнести риск законодательных изменений, т.е. существенного изменения нормативных актов, регулирующих хозяйственную деятельность, например, налогового законодательства, законодательства о валютном регулировании и т.д. Транспортный риск. Это вероятность потерь, связанных с перевозками грузов различными видами транспорта: автомобильным, железнодорожным, морским, воздушным и т.д. Коммерческие риски представляют собой вероятность потерь в результате предпринимательской деятельности хозяйствующих субъектов. В соответствии с основными видами предпринимательской деятельности эта группа рисков делится на производственные, торговые и финансовые риски. Производственный риск — вероятность убытков или дополнительных издержек, связанных со сбоями или остановкой производственных процессов, нарушением технологии выполнения операций, низким качеством сырья или работы персонала и т.п. Торговый риск — риск убытков или неполучения доходов из-за невыполнения одной из сторон своих обязательств по договору, например, в результате непоставки или несвоевременной поставки товара, задержки платежей и т.п. Финансовые риски связаны с вероятностью потерь финансовых ресурсов (денежных средств). Они подразделяются на два вида: риски, связанные с покупательной способностью денег, и риски, связанные с вложением капитала (инвестиционные риски). К рискам, связанным с покупательной способностью денег, относятся инфляционный и валютный риски. Инфляционный риск — риск того, что полученные доходы в результате высокой инфляции обесцениваются быстрее, чем растут (с точки зрения покупательной способности). Валютный риск — риск, связанный с существенными потерями, обусловленными изменениями курса иностранной валюты. Этот вид риска особенно важен и требует оценки при проведении экспортно-импортных операций и операций с валютными ценностями. Группа инвестиционных рисков весьма обширна и включает в себя системный риск, селективный риск, риск ликвидности, кредитный риск, региональный риск, отраслевой риск, риск предприятия, инновационный риск. Системный риск — риск ухудшения конъюнктуры (падения) какого-либо рынка в целом. Не связан с конкретным объектом инвестиций и представляет собой общий риск на все вложения на данном рынке (например, фондовом, валютном, недвижимости и т.д.), заключающийся в том, что инвестор не сможет их вернуть, не понеся существенных потерь. Анализ системного риска сводится к оценке того, стоит ли вообще иметь дело с данным видом активов, например, акциями, и не лучше ли вложить средства в иные виды имущества, например, недвижимость. Селективный риск — это риск потерь или упущенной выгоды из-за неправильного выбора объекта инвестирования на определенном рынке. Например, неправильного выбора ценной бумаги из имеющихся на фондовом рынке при формировании портфеля ценных бумаг. Риск ликвидности — риск, связанный с возможностью потерь при реализации объекта инвестирования из-за изменения оценки его качества. Например, какого-либо товара, недвижимости (земля, строение), ценной бумаги, драгоценных металлов и т.д. Кредитный (деловой) риск — риск того, что заемщик (должник) окажется не в состоянии выполнять свои обязательства. В качестве примера этого вида риска можно привести отсрочку погашения кредита или замораживание выплат по облигациям. Региональный риск — риск, связанный с экономическим положением определенных регионов. Этот риск особенно свойствен монопродуктовым регионам, например, районам угле- или нефтедобычи, кофе-или хлопкопроизводящим регионам, которые могут испытывать серьезные экономические трудности в результате изменения конъюнктуры (падение цен) на основной продукт данного региона или обострения конкуренции. Региональные риски могут возникать также в связи с политическим и/или экономическим сепаратизмом отдельных регионов. Высокий уровень региональных рисков может быть вызван также общим депрессивным состоянием экономики ряда регионов (спад производства, высокий уровень безработицы). Отраслевой риск — риск, связанный со спецификой отдельных отраслей экономики. Эта специфика определяется двумя основными факторами: подверженностью циклическим колебаниям и стадией жизненного цикла отрасли. По этим признакам все отрасли можно разделить на подверженные циклическим колебаниям и менее подверженные циклическим колебаниям, а также на сокращающиеся (умирающие), стабильные (зрелые) и быстро растущие (молодые). Разумеется, риск предпринимательской деятельности и инвестиций в зрелые или молодые и менее подверженные циклическим колебаниям отрасли меньше. Риск предприятия связан с конкретным предприятием как объектом инвестиций. Он во многом является производным от регионального и отраслевого рисков, но вместе с тем свой вклад вносят и тип поведения, стратегия конкретного предприятия, цели и уровень его менеджмента. Один уровень риска связан с консервативным типом поведения предприятия, занимающего определенную, стабильную долю рынка, имеющего постоянных потребителей (клиентуру), высокое качество продукции (услуг) и придерживающегося стратегии ограниченного роста. Иная степень риска связана с агрессивным, новым, возможно только что созданным предприятием. Кроме того, риск предприятия включает в себя и риск мошенничества. Так, например, возможно создание ложных компаний с целью мошеннического привлечения средств инвесторов или акционерных обществ для спекулятивной игры на котировке ценных бумаг. Инновационный риск — риск потерь, связанных с тем, что нововведение, например, новый товар, услуга или новая технология, на разработку которой могут быть затрачены весьма значительные средства, не будут реализованы или не окупятся.

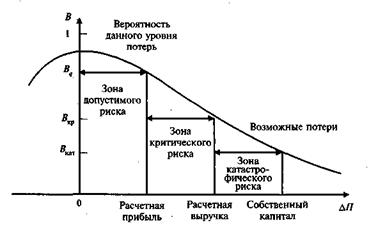

Методы управления рисками Как уже отмечено выше, большинство экономических оценок и управленческих решений носят вероятностный, многовариантный характер. Поэтому ошибки и просчеты — вещь обычная, хотя и неприятная. Однако менеджер всегда должен стремиться учитывать возможный риск и предусматривать определенные меры для снижения его уровня и компенсации вероятных потерь. В этом, собственно, и заключается сущность управления риском (риск-менеджмента). Главная цель риск-менеджмента (особенно для условий современной России) — добиться, чтобы в самом худшем случае речь могла идти об отсутствии прибыли, но никак не о банкротстве организации. Международный опыт бизнеса свидетельствует, что причиной большинства банкротств являются грубые ошибки и просчеты в менеджменте. Поэтому предприниматели и менеджеры должны уделять особое внимание эффективному управлению риском. Для оценки степени приемлемости риска следует прежде всего выделить определенные зоны риска в зависимости от ожидаемой величины потерь.

Рисунок 1- Зоны риска

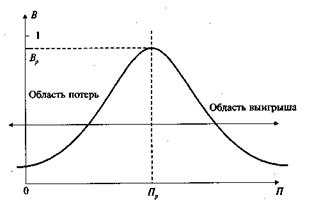

Область, в которой потери не ожидаются, т.е. экономический результат хозяйственной деятельности положительный, называется безрисковой зоной. Зона допустимого риска — область, в пределах которой величина вероятных потерь не превышает ожидаемой прибыли и, следовательно, коммерческая деятельность имеет экономическую целесообразность. Граница зоны допустимого риска соответствует уровню потерь, равному расчетной прибыли. Зона критического риска — это область возможных потерь, превышающих величину ожидаемой прибыли вплоть до величины полной расчетной выручки (суммы затрат и прибыли). Другими словами, здесь предприниматель рискует не только не получить никакого дохода, но и может понести прямые убытки в размере всех произведенных затрат. И, наконец, зона катастрофического риска — область вероятных потерь, которые превосходят критический уровень и могут достигать величины, равной собственному капиталу организации. Катастрофический риск способен привести организацию или предпринимателя к краху и банкротству. (Кроме того, к категории катастрофического риска независимо от величины имущественного ущерба следует отнести риск, связанный с угрозой жизни или здоровью людей и возникновением экологических катастроф.) Наглядное представление об уровне риска дает графическое изображение зависимости вероятности потерь от их величины — кривая риска. Построение такой кривой базируется на гипотезе, что прибыль, как случайная величина, подчинена нормальному закону распределения (рисунок 2) и предполагает следующие допущения: · наиболее вероятно получение прибыли, равной расчетной величине — /7Р. Вероятность (Вр) получения такой прибыли максимальна и значение П можно считать математическим ожиданием прибыли. Вероятность получения прибыли, большей или меньшей по сравнению с расчетной, монотонно убывает по мере роста отклонений; · потерями считается уменьшение прибыли (∆ /7) в сравнении с расчетной величиной. Если реальная прибыль равна П, ∆/7то = П Р — П.

Рисунок 2 - Кривая распределения вероятностей получения прибыли

Конечно, принятые допущения в определенной степени спорны и не всегда выполняются для всех видов рисков, но в целом достаточно верно отражают наиболее общие закономерности изменения коммерческого риска и дают возможность построить кривую распределения вероятностей потерь прибыли, которую и называют кривой риска (рисунок 3). Главное в оценке коммерческого риска состоит в возможности построения кривой риска и определении зон и показателей допустимого, критического и катастрофического рисков. С этой целью могут быть применены три основных метода оценки риска: статистический, экспертный и расчетно-аналитический. Статистический метод состоит в статистическом анализе потерь, наблюдавшихся в аналогичных видах хозяйственной деятельности, установлении их уровней и частоты появления.

Рисунок 3 - Кривая риска Экспертный метод заключается в сборе и обработке мнений опытных предпринимателей, менеджеров и специалистов, дающих свои оценки вероятности возникновения определенных уровней потерь в конкретных коммерческих операциях. Расчетно-аналитический метод базируется на математических моделях, предлагаемых теорией вероятностей, теорией игр и т.п. Управление рисками сегодня представляет собой один из динамично развивающихся видов профессиональной деятельности в области менеджмента. Существует особая должность (риск-менеджер), в чьи обязанности входит обеспечение снижения всех видов риска. Риск-менеджер участвует наряду с соответствующими специалистами в принятии рискованных решений (например, выдача кредита или выбор объекта инвестирования) и разделяет с ними ответственность за их результаты. Управление рисками включает следующие основные направления деятельности: Ÿ распознавание, анализ и оценка степени риска; Ÿ разработка и осуществление мер по предупреждению, минимизации и страхованию риска; Ÿ кризисное управление (ликвидация последствий возникающих убытков и выработка механизмов выживания организации). Для организации очень важно сформировать определенную стратегию управления риском, для чего необходимо дать конкретные ответы на следующие вопросы: Ÿ какие именно виды рисков она обязана учитывать в своей деятельности; Ÿ какие способы и инструменты позволяют управлять подобными рисками; Ÿ какой объем риска организация может взять на себя (приемлемая сумма убытка, которая может быть погашена из собственных средств). Однако только формулирования стратегии для управления риском недостаточно, нужно еще иметь механизм ее реализации — систему управления рисками, что в свою очередь предполагает: Ÿ создание эффективной системы оценки и контроля принимаемых решений; Ÿ выделение в организации специального подразделения (работника), которому поручается управление рисками; Ÿ выделение средств и формирование специальных резервов для страхования рисков и покрытия убытков и потерь. Практика подтверждает также целесообразность и необходимость разработки специальной инструкции по управлению рисками, в которой регламентировались бы действия отдельных работников и структурных подразделений организации, связанные с возможными рисками. Прежде всего это относится к банкам, кредитным, страховым организациям, инвестиционным институтам, а также финансовым и коммерческим подразделениям организаций других видов деятельности. Способы управления рисками можно разделить на два основных направления, различающихся как целями, так и применяемыми инструментами воздействия: методы предупреждения и ограничения риска и методы возмещения потерь. К первому направлению, преследующему цель снизить уровень риска, можно отнести следующие методы: 1) тщательная предварительная экспертиза вариантов принимаемого решения и оценка соответствующих уровней риска; 2) лимитирование риска — установление предельных сумм издержек, связанных с определенным решением; 3) использование различного рода гарантий и залоговых операций для обеспечения выполнения обязательств должника; 4) диверсификация рисков, например: Ÿ инвестирование капитала организации в различные виды деятельности (рекомендуется не менее 12 компаний); Ÿ инвестирование в различные виды ценных бумаг (оптимальной величиной считается 8 — 20 видов); Ÿ оптимизация структуры инвестиционного портфеля (1/3— крупные фирмы, 1/3 — средние, 1/3 — мелкие); Ÿ дублирование поставщиков (как минимум два поставщика, а лучше — три-четыре); Ÿ разделение партий (как минимум две партии) при транспортировке ценного груза; Ÿ сбыт товаров и услуг на нескольких рыночных сегментах (различные категории потребителей, клиентов, разные регионы и т.п.); Ÿ хранение ценностей в разных местах и т.д. 5) ориентация на среднюю норму прибыли (доходность), так как погоня за более высокой прибылью резко увеличивает риск; 6) применение эффективных систем контроля, позволяющих своевременно выявлять и предотвращать возможные потери. Ко второму направлению, имеющему цель компенсировать причиненный организации ущерб, следует отнести такие методы управления риском, как: 1) создание специальных страховых или резервных фондов. Так, например, акционерные общества в соответствии с законом «Об акционерных обществах в Российской Федерации» обязаны создавать резервный фонд, предназначенный для покрытия возможных убытков и погашения облигационных займов в случае недостатка прибыли. Кроме того, если это предусмотрено уставом, может создаваться специальный фонд для выплаты дивидендов; 2) страхование рисков в страховых организациях. Этот способ предполагает заключение договоров страхования различных коммерческих рисков, имущества, гражданской ответственности и т.п. Имеются отдельные виды предпринимательской деятельности, в которых риск поддается расчету, количественной оценке и где методы определения степени риска хорошо отработаны и в теории, и на практике. Это, прежде всего относится к страховой деятельности и игорному бизнесу, где широко используются методы теории вероятностей, модели теории игр и математической статистики. Однако применение этих методов к другим видам деятельности часто не столь эффективно, поскольку страховой риск относится к определенному объекту вне зависимости от вида деятельности. Так, например, страхование дома или транспортного средства не учитывает способа использования страхуемого объекта. При оценке же предпринимательского риска менеджера прежде всего интересует не судьба всего объекта, а степень вероятности и размер потенциального ущерба в условиях конкретной сделки и связанных с ней решений. Количественная мера риска может определяться абсолютным или относительным уровнем потерь. В абсолютном выражении риск может определяться величиной возможных потерь в физическом (натурально-вещественном) или стоимостном (денежном) выражении. В относительном выражении риск определяется как отношение величины возможных потерь к некоторой базе, например, капиталу, суммарным издержкам или прибыли. Задача, однако, осложняется тем, что на практике при реализации конкретного управленческого решения, как правило, приходится учитывать не один, а несколько видов рисков. В связи с этим общий уровень комплексного риска R определяется суммой частных рисков ri, или R = ∑ri Частный риск при этом может быть определен путем увеличения или уменьшения некоторого нормативно заданного минимального уровня соответствующего вида риска (rHi + α). В этом случае R=∑(rHi + α). Чрезвычайно важно иметь возможность количественно оценить степень риска, ведущего к банкротству. С этой целью рассчитывается коэффициент риска, представляющий соотношение максимально возможного объема убытков и объема собственных средств инвестора: Kp=У/C, где Kр — коэффициент риска, У — максимально возможная сумма убытков, С — сумма собственных средств. Эмпирические исследования показывают, что оптимальный коэффициент риска составляет 0,3, а критический (превышение которого ведет к банкротству) — 0,7. Управление рисками как научная и профессиональная специализация — весьма сложная область менеджмента, так как находится на стыке различных отраслей знаний и требует навыков использования методов математического моделирования, прогнозирования, применения элементов стратегического, финансового и инвестиционного менеджмента, знания специфики страховой деятельности и биржевой торговли. Современный бизнес все больше нуждается в использовании специфических биржевых инструментов управления рисками — срочных контрактов: форвардных, фьючерсных, опционных, используемых как для страхования, так и для извлечения прибыли. Большинство банков и финансовых организаций сегодня активно пользуются этими инструментами, но менеджерам торговых и особенно промышленных компаний только предстоит освоение и активное применение методов риск-менеджмента. Выводы 1. Управление всегда связано с определенным риском. Под риском понимается вероятность потерь, связанная с конкретной альтернативой решения. Задача менеджеров заключается не в том, чтобы избегать риска, а в том, чтобы управлять им. Поэтому любая коммерческая операция требует тщательного анализа и оценки риска. 2. В практике менеджмента руководителям приходится иметь дело с различными видами рисков, основными из которых являются: политический риск, системный, селективный, отраслевой, региональный, риск предприятия, ликвидности, контрагента, законодательный риск, инновационный и ряд других. 3. Управление рисками — сравнительно новая и динамично развивающаяся сфера профессиональной деятельности современного менеджмента. В коммерческих организациях создаются специальные должности риск-менеджеров, которые участвуют в анализе, обосновании и принятии рискованных решений. Создание системы управления риском в организации предполагает: · создание эффективной системы оценки и контроля принимаемых решений; · выделение специального подразделения или работника, занимающегося управлением рисками; · выделение средств и формирование специальных резервов для страхования рисков и покрытия возможных потерь. 4. Методы управления риском можно разделить на две группы, в одну из которых вошли методы предупреждения и ограничения риска (экспертиза решений и оценка уровня риска, лимитирование риска, использование гарантий и залога, диверсификация риска и т.д.), а в другую — методы компенсации возможных потерь (резервирование средств и страхование рисков).

Начало

|

|||||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 908; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.191.120.103 (0.013 с.) |