Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Функции финансов предприятийСодержание книги

Поиск на нашем сайте

Основные направления бюджетной политики в условиях модернизации экономики России. В основу бюджетной политики на 2011-2013 годы положены стратегические цели развития страны, сформулированные в Посланиях Президента Российской Федерации Федеральному Собранию Российской Федерации, Концепции долгосрочного социально-экономического развития Российской Федерации на период до 2020 года, Основных направлениях деятельности Правительства Российской Федерации на период до 2012 года и других документах, а также основные положения Бюджетного послания Президента Российской Федерации «О бюджетной политике в 2011-2013 годах». Бюджетная политика в 2011-2013 гг. призвана способствовать восстановлению макроэкономической сбалансированности на основе уменьшения зависимости бюджетных обязательств от нефтегазовых ресурсов и постепенного снижения дефицита федерального бюджета, а также созданию условий для активизации модернизации экономики, в том числе – за счет структурных преобразований в сфере образования и здравоохранения. Экономика Российской Федерации в ближайшие годы будет функционировать в условиях относительно благоприятной ситуации на мировых рынках сырья и капитала, сопровождаться ростом доходов населения, инвестиционных программ естественных монополий и улучшением ситуации с банковским кредитованием. Уже начиная со второго полугодия 2009 года, во многом благодаря проводимым антикризисным мерам происходит постепенное восстановление российской экономики. Кроме того, восстановлению способствует улучшение конъюнктуры мирового рынка сырья и капитала. После серьезного снижения ВВП России в 2009 г. на 7,9% в 2010 г. ожидается рост ВВП на уровне 4,0%, а в 2011-2013 гг. – на уровне 3-4% в год. Доходы федерального бюджета в 2011 -2013 годы, по ожидаемой оценке, составят в 2011 г. 17,4% к ВВП, в 2012 г. – 16,5% к ВВП и в 2013г.–16,1% к ВВП, расходы в 2011 году составят 20,9% к ВВП, а в 2012 и 2013гг.–19,6% к ВВП и 19,0% ВВП соответственно. Бюджетная система РФ, ее принципы. БС РФ - основанная на экономических отношениях и государственном устройстве РФ, регулируемая законодательством РФ совокупность федерального бюджета, бюджетов субъектов РФ, местных бюджетов и бюджетов государственных внебюджетных фондов

Принцип единства БС означает единство Б-законодательства, форм Б- документации и отчетности, Б-классификации, санкций за нарушение Б-зак-ва, единый порядок установления и исполнения расходных обязательств, ведение Б-учета и др. Принцип разграничения доходов, расходов и источников финансирования дефицитов бюджетов между бюджетами БС РФ означает определение полномочий органов госвласти (ОМСУ) и органов управления ГВБФ по формир. доходов бюджетов, источников фин. деф. бюджетов и устан. и исполнению расходных обязательств публично-правовых образований. Принцип самостоятельности бюджетов означает право и обязанность органов госвласти и ОМСУ самостоятельно формир. свои доходы и определять напр-я расходования Б-средств с соотв. с устан. расходными обязательствами, самост-но осуществлять Б-процесс, обеспечивать сбаланс-сть соотв. бюджетов и эффективность использования бюджетных средств. Принцип равенства бюджетных прав субъектов РФ, МО предполагает, что все субъекты РФ (МО) имеют одинак. права по формир-ю своих доходов, устан-ю и исполн-ю своих расх. обяз-в, по опред-ю порядка предост-я МБТ нижест. бюджетам. Принцип полноты отражения доходов, расходов и источников финансирования деф.в бюджетов означает, что все доходы, расходы и источники фин-я дефицитов бюджетов в обязат. порядке и в полном объеме отражаются в соотв. бюджетах. Принцип сбалансированности бюджета: объем расходов = объем доходов бюджета + источники фин-я дефицита бюджета. Принцип результативности и эффективности использования бюджетных средств: достижение наилучшего результата с использованием определенного бюджетом объема средств. Принцип общего (совокупного) покрытия расходов бюджетов означает, что расходы бюджета не могут быть увяз. с опред. доходами бюджета и источниками фин-я дефицита бюджета, за искл. расходов, осуществляемых за счет субвенций, связанных кредитов, расходов бюджета в соотв. с междунар. договорами РФ, расходов, осуществляемых за пределами РФ. Принцип прозрачности: четкость роли и функций, открытость инфы для общества, публикация в СМИ утв-ных бюджетов и отчетов об их исп-и, открытое рассм. проектов бюджетов, обеспечение сопоставимости бюдж. показателей отч. и план. п-дов.

Принцип достоверности бюджета означает надежность показателей прогноза социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета. Принцип адресности и целевого характера бюджетных средств означает, что бюджетные ассигнования и лимиты бюджетных обязательств доводятся до конкретных получателей бюджетных средств с указанием цели их использования. Принцип подведомственности расходов бюджетов означает, что получатели бюджетных средств вправе получать бюджетные ассигнования и лимиты бюджетных обязательств только от главного распорядителя бюджетных средств, в ведении которого они находятся, если данные получатели включены в перечень подведомственных данному главному распорядителю получателей. Принцип единства кассы означает зачисление всех касс. поступлений и осущ. всех касс. выплат с единого счета бюджета. Цель Программы – повышение эффективности деятельности публично-правовых образований по обеспечению потребностей граждан и общества в государственных и муниципальных услугах, увеличению их доступности и качества, выполнению государственных (муниципальных) функций, реализации долгосрочных приоритетов и целей социально-экономического развития. Базовым условием достижения цели Программы является обеспечение долгосрочной сбалансированности и устойчивости БС РФ. Для достижения цели Программы необходимо решение следующих задач: 1. Четко определить сферы и механизмы обеспечения ответственности публично-правовых образований и органов госвласти и местного самоуправления внутри образования. 2.Обеспечить тесную увязку стратегического и бюджетного планирования. 3.Определить плановые результаты бюджетных расходов и обеспечить мониторинг их достижения с точки зрения целеполагания бюджетных расходов. 4.Оптимизировать объемы и порядок предоставления государственных услуг, функций. 5.Повысить качество управления в общественном секторе, в т.ч. путем адаптации инструментов корпоративного менеджмента. 6.Создать механизмы стимулирования участников бюджетного процесса для повышения эффективности бюджетных расходов и проведения структурных реформ. 7.Усилить прозрачность и подотчетность деятельности органов госвласти и органов местного самоуправления за счет внедрения требований к публичности показателей их деятельности. Для решения указанных задач в 2010-2012 гг. предлагается принять решения по следующим направлениям: 1) внедрение программно-целевых принципов организации деятельности органов исполнительной власти и органов местного самоуправления; 2)восстановление трехлетнего бюджета; 3)переход к программному бюджету; 4)развитие новых форм оказания государственных (муниципальных) услуг; 5)реформирование государственного (муниципального) финансового контроля; 6)совершенствование механизма государственных (муниципальных) закупок; 7)повышение эффективности бюджетных расходов по направлениям государственной политики; 8)создание информационной среды и технологий для реализации управленческих решений и повышения действенности общественного контроля за деятельностью органов госвласти и местного самоуправления. ИФД бюджета СРФ (ст.95) Внутренние источники, - ср-ва от размещения ЦБ субъекта в рублях, от реализации прочих форм участия в капитале, изменение остатков средств на счетах по учету средств Б СРФ в теч. года.

Внешние источники – ср-ва от размещения ЦБ субъекта в инвалюте, разница между полученными и погашенными субъектом Российской Федерации кредитами иностр. банков в инвалюте; иные источники внешнего финансирования дефицита Б СРФ ИФД местного Б (ст.96) Внутренние: Внешних ИФД у МБ нет! 1.разница между ср-ми, поступившими от размещения муниц. ц.б., номинальн стоимость которых указана в валюте РФ, и средствами, направленными на их погашение; 2.разница между полученными и погашенными МО кредитами кредитных организаций в валюте РФ; 3.разница между полученными и погашенными МО в валюте РФ бюджетными кредитами, предоставленными МБ другими Б БС РФ; 4.разница между полученными в инвалюте от РФ и погашенными МО Б кредитами, предоставленными в рамках использования целевых иностр. кредитов; 5.изменение остатков средств на счетах по учету средств МБ в течение соответствующего фин года; 6.поступления от продажи акций и иных форм участия в капитале, находящихся в собственности МО; Объект налогообложения. 1. Реализация (39ст.) лицами произведенных ими подакцизных товаров, передача подакцизных товаров по соглашению о предоставлении отступного или новации 2. Передача в организации произведенных подакцизных товаров для дальнейшего производства неподакцизных товаров 3. Ввоз подакцизных товаров на таможенную территорию РФ и т.д. Виды налоговых ставок: 1. твердые(специфические) в абсолютной сумме на ед-цу измерения: А1=Q*Ca A1-сумма акциза Q-объем реализованных пожакцизных товаров в натуральном выражении 2 адвалорные (процентные) А2=Ст*Ca(%) Ст-стоимость реализованных подакцизных товаров (без акциза и ндс) Ca(%)-ставка акциза 3комбинированные налоговые ставки—состоящие из твердой и адвалорной ставок: А3=Q*Ca А2+МРЦ*Кп*Ca(%) МРЦ- максимальная розничная цена, указанная на единице потребительской упаковки табачных изделий Кп- количество произведенных и реализованных упаковок табачных изделий Налоговая база определяется отдельно: 1. по каждому виду подакцизного товара 2. по каждой ввозимой на там территорию РФ партии подакцизных товаров Налоговый период —календарный месяц. В 2011 г. относ-но акцизов было введено 2 закона, кот. детализируют операции с экспортом и увеличивают ставки. 15. Общая характеристика налогов, взимаемых с физических лиц в РФ. Налоги —обязательные взносы плательщиков в бюджет и внебюд.фонды в опред. законом размерах и в установленные сроки. Цель взимания налога - о беспечение деятельности гос-ва и муниципальных образований. Н/отношения гос-ва с гражданами должны базироваться на след.принципах: 1) обязательное участие каждого гражданина в поддержке гос-ва частью своих доходов, 2) обеспечение гос-вом населению определенного набора «неделимых благ». Нарушение этого хрупкого баланса в пользу гос-ва приводит к нежеланию граждан платить налоги и к сокрытию ими своих доходов. Снижение же налогов с граждан стимулирует рост доходов населения, увеличение потребления, рост производства ТРУ и, как следствие, рост н/поступлений. Физ лица уплачивают значит кол-во налогов в бюджет, но только 2 из них относятся непосредственно к физикам: ндфл (фед. Налог)+ налог на имущество(местный налог). Ряд других налогов уплачивают и физ лица и юр. лица при возникновении но базы: НДС, таможенная пошлина, налог на игорный бизнес, транспортный налог, енвд, земельный налог. Центральное место в системе налогообложения физ.лиц принадлежит НДФЛ. Он является одним из эк.рычагов государства по регулированию (с помощью системы льгот, выбора объекта, ставок) уровня доходов населения, структуры личного потребления и сбережения граждан, помощи наименее защищенным категориям населения.Объект налогообложения: 1. дивиденды и процетны, 2. страховые выплаты при наступлении страхового случая 3. доходы от реализации имущества, принадлежащего фл и т.д. Доходами не признаются доходы от операций, связанных с имущественными и неимущественными отношениями ФЛ. Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки. Ставка 13% => НБ= денежное выражение доходов – сумма налоговых вычетов

Другие ставки => НБ= денежное выражение доходов Налоговый период по НДФЛ- календарный год. Доходы, не подлежащие н\о(освобождаемые от н\о) Не подлежат н\о следующие виды доходов: 1. Гос. пособия, а так же иные выплаты и компенсации, выплаченные в соответствии с дествующим закон-вом 2. Пенсии по гос.пенсионному обеспечению и трудовые пенсии, назначенные в соответствии с закон-воМ 3. Алименты,гранты 7. Суммы в виде премий за достижения в области науки и культуры и т.д. Вычеты по налогу на доходы физических лиц 1 Стандартные 2 Профессиональные 3 Социальные 4 Имущественные 5 При переносе на будущие периоды убытков от операций с ЦБ и операций с финансовыми инструментами срочных сделок. 1 Все вычеты предоставляются только по доходам, облагаемым налогом по ставке 13 % 1, 3 Предоставляются налогоплательщику одним из налоговых агентов по выбору на основании заявления и документов 2, 3, 4, 5 предоставляются налогоплательщику при подачи декларации в налоговый орган по окончании налогового периода 4, 5 Могут быть так же предоставлены до окончания налогового периода при обращении к залогодателю при предоставлении документов. Стандартные нал. вычеты: 3000 руб. (Макс. размер стандартного вычета): у инвалидов ВОВ и у инвалидов 1, 2, 3 группы, получ. инвалидность при защите СССР и РФ. 500 руб.: герои СССР и РФ, участников ВОВ, инвалидов с детства, а также 1 и 2 группы. 1000 рублей: доп-о на каждого ребенка, находящегося на обеспечении налогоплательщика и это действует до месяца, в котором доход налогоплательщика исчисленный нарастающим итогом превысил 280 тыс. рублей. Вычет удваивается, если ребенок является инвалидом или у него только 1 родитель. Налогоплательщикам, имеющим право более чем на один стандартный налоговый вычет, предоставляется максимальный из соответствующих вычетов. Социальные вычеты с: 1)доходов, перечисл. Налогопл-ком на благотворительные цели 2)уплаченные за услуги по лечению и за медикаменты дорогостоящие3)уплаченные за обучение в образовательных учреждениях. (1)за свое обучение, с учетом ограничения. (2) а также за своих детей до 18, в очной форме обучения до 24, но не более 50000 рублей на каждого ребенка в общей сумме на обоих родителей.)

Имущественные налоговые вычеты. 1) Связанные с реализацией имущества. Полученные суммы не подлежат налогообложению в соответствии с НК. 2) Связанные с приобретением имущества. Полученные суммы уменьшают налоговую базу в соответствии с НК.- Общий размер данного вычета не может превышать 2 млн. руб. без учета процентов. Если в нал. периоде имущ.налоговый вычет не м.б. использован полностью, его остаток м.б. перенесен на последующие налоговые периоды до полного его использования. Вычеты, связ.с реализацией имущества. Суммы, полученные от продажи недвижимости, находившейся в собственности менее 3 лет и не превышающие в целом 1 млн. рублей. (иное им-во 250 тыс.руб.) Профессиональные налоговые вычеты: - ИП и др.лицам, занимающимся частной практикой; - налогопл-ми, кот.получают доходы от выполнения работ по договорам гражданско – правового характера. - н/пл-м, кот. получают авторские и т.п. Ставки налога на доходы физических лиц. • 35% -любые выигрыши, призы, процент дохода по банковским вкладам, экономия на процентах при получ-и займов: • 30%: o все доходы, получ.нерезидентами за исключением доходов, получ. в виде дивидендов, по кот.ставка – 15% и по ставке 13% для высококвалифицированных иностранных специалистов. • 9%: o дивиденды, полученные резидентами; • 15%: o доходы, получаемые нерезидентами в виде дивидендов • 13%: o иные доходы, полученные резидентами; o при осуществлении трудовой деятельности высококвалифицированных иностранных специалистов. НДФЛ м. выплачиваться налоговым агентом и по декларации. В 2012 изменения: 1) измен-е стандартного вычета на 1го и 2го ребенка до 1400.2)отменен ежемесячный вычет в 400 р3)дополнен перечень оснований для полч-я соц вычета на благтворительность4)уточнены правила признания иностр. Раб-в выосококвал-ми5)уточнен порядок взимания ндфл для инвестиционных товариществ Планирование прибыли. Расчет точки безубыточности. Точка безубыточности определяет, каким должен быть объем продаж для того, чтобы предприятие работало безубыточно, могло покрыть все свои расходы, не получая прибыли. В свою очередь, как с изменением выручки растет прибыль показывает Операционный рычаг (операционный леверидж). Для расчета точки безубыточности надо разделить издержки на две составляющие: · Переменные затраты — возрастают пропорционально увеличению производства (объему реализации товаров). · Постоянные затраты — не зависят от количества произведенной продукции (реализованных товаров) и от того, растет или падает объем операций. Точка безубыточности имеет большое значение в вопросе жизнестойкости компании и ее платежеспособности. Так, степень превышение объемов продаж над точкой безубыточности определяет запас финансовой прочности (запас устойчивости) предприятия. Введем обозначения: В—выручка от продаж. Рн—объем реализации в натуральном выражении. Зпер—переменные затраты. Зпост—постоянные затраты. Ц—цена за шт. ЗСпер—средние переменные затраты (на единицу продукции). Тбд—точка безубыточности в денежном выражении. Тбн—точка безубыточности в натуральном выражении. Формула расчета точки безубыточности в денежном выражении: Тбд = В*Зпост/(В - Зпер) Формула расчета точки безубыточности в натуральном выражении (в штуках продукции или товара): Тбн = Зпост / (Ц - ЗСпер) На приведенном ниже рисунке точка безубыточности Тбн = 20 штук

Эффект производственного рычага состоит в том, что любое изменение выручки от реализации приводит к еще более сильному изменению прибыли. Действие данного эффекта связано с непропорциональным воздействием постоянных и переменных затрат на финансовый результат при изменении объема производства и реализации. Чем выше доля постоянных расходов в себестоимости продукции, тем сильнее воздействие производственного рычага. И наоборот, при росте объема продаж доля условно-постоянных расходов в себестоимости падает и воздействие производственного рычага уменьшается. Отсюда вытекают выводы - при значительных постоянных расходах весьма опасно снижение выручки, так как потеря прибыли может оказаться многократно выше. Сила воздействия производственного рычага (СПР) показывает на сколько процентов увеличивается прибыль при увеличении выручки на один процент или наоборот.

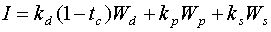

Метод средневзвешенной стоимости капитала (WACC) Используется при расчете NPV в целом по проекту. Учитывает соотношение акционерного и заемного капитала. С экономической точки зрения представляет собой средневзвешенную стоимость используемого компанией капитала. Базируется на предположении, что альтернативным способом вложения денежных средств компании является финансирование своей текущей деятельности (замещение заемных средств при увеличении оборотного капитала). Расчетная формула(3):

• I — ставка дисконтирования; • kd — стоимость привлечения заемного капитала; • tc — ставка налога на прибыль; • kp — стоимость привлечения акционерного капитала (привилегированные акции); • ks — стоимость привлечения акционерного капитала (обыкновенные акции); • Wd — доля заемного капитала в структуре капитала предприятия; • Wp — доля привилегированных акций в структуре капитала; • Ws — доля обыкновенных акций в структуре капитала.

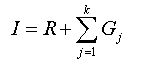

Метод кумулятивного построения (ССМ) Экспертный метод. Расчетная формула(4):

где: • I- ставка дисконтирования; • R - безрисковая ставка; • j=[1;k] - количество учитываемых инвестиционных рисков; • Gj — премия за j-ый риск. В ставке могут быть учтены следующие риски: 1. Недостаточная диверсифицированность продукции (в структуре выпуска преобладает продукция одного вида); 2. Недостаточная диверсифицированность рынков сбыта (ориентация деятельности на строго ограниченную категорию потребителей); 3. Размер предприятия (риски вложения в малые предприятия: дефицит имущественных средств при необходимости покрытия инвестированных средств); 4. Страновой риск; 5. Недостаточность информации о перспективах реализации проекта. Банковская система РФ I уровень – ЦБ РФ II уровень – Кредитные организации (КО) · КБ 1) АО(ОАО, ЗАО) 2) ООО 3) ОДО · НКО – небанковские коммерческие организации 1) расчётные 2) депозитно-кредитные 2. Парабанковская система (финансово-кредитные институты) – не получают лицензию в ЦБ, не ведут расчётных счетов. · Финансовые компании · Инвистиционные компаниии · Инновационные компании · Страховые компании · Трастовые компании · Ломбарды · Кассы взаимопомощи · Пенсионные фонды и др. Банковская система - исторически сложившаяся и законодательно закрепленная система организации БД в стране. Современная БС России имеет 2-х уровневую структуру БС РФ включает в себя: · 1 уровень - Банк России Банк России явл. ЦБ РФ и образует верхний уровень БС. Он вып-т функции денежно-кредитного регулир-я, банк. регулир-я и надзора, явл. расчетным центром БС. Он м. проводить операции, необходимые для вып-я этих функций, т-ко с кредит. организациями (росс. и иностр.), с Прав-вом РФ, органами гос. власти и МСУ. Он не имеет права проводить операции с юр. лицами, не являющими кредит. организациями, а также с физ. лицами. ЦБ РФ не м. непосредственно выходить на банк. рынок, предоставлять кредиты рыноч. структурам и не должен участвовать в конкуренции с комм. банками. Второй, нижний уровень БС образуют кредитные организации. Они проводят операции, связанные с посредничеством в расчетах, кредитовании и инвестировании, но не принимают участия в разработке и реализации ДКП. Они ориентируются в своей работе на установленные Банком России параметры денежной массы, % ставок, темпов инфляции. Они должны выполнять нормативы и треб-я Банка России по уровню К, по созданию резервов и др. 1.принцип универсальности росс банков 2.принцип коммерческой направленности деят банков 2го уровня 3.принцип ргулирования деят комм банков со стороны ЦБ ЦБ не подчиняется исполн власти, подотчетен Парламенту-зак. власти. · 2 уровень - Кредитные организации, филиалы и пред-ва иностр.банков Кредитная организация-юл, которое для получение П, как основной цели деятельности на основе спец.разрешиния ЦБ(лицензии) осуществляет банковские операции, предусмотр. законом. 2 вида КО(1000 на 01.07.2011):банки(941) и НКО(небанковские кредитные организации(59) НКрО – кредит. организация, имеющая право осущ-ть отд. банк. операции в соотв. с выданной им лицензией Банка России. На сегодняшний день можно выделить два типа НКО: · Расчетные. Расчетное обслуживание юридических лиц, в том числе кредитных организаций на межбанковском рынке, на валютном, на рынке ценных бумаг, кассовое обслуживание юр лиц, кредитные карты, купля-продажа иностранной валюты, но только в безналичной форме и др операции. Среди этих НКО особую группу составляют клиринговые НКО. Такие НКО организуют расчеты на основе зачета взаимных встречных требований участников расчета. · Депозитно-кредитные. Привлекают денежные средства во вклады, но только юридических лиц. Выдают кредиты, покупать и продавать валюту в безнале, выдавать банковские гарантии, поручительства за третьих лиц, доверительное управление, лизинговые операции. При любой лицензии всем НКО запрещено открывать вклады для физических лиц, открывать и вести расчетные и текущие счета юр и физ лиц, инкассировать денежные средства и векселя. Осуществлять кассовое обслуживание физ лиц. Банк — это кредит. организация, кот. имеет исключительное право осущ-ть в совок-ти следующие банк. операции: · привлечение во вклады ден. средств физ. и юр. лиц; · размещение этих средств от своего имени и за свой счет на условиях возвратности, платности и срочности; · открытие и ведение банк. счетов физ. и юр. лиц. Организационно-правовые формы В структуре рыночного хозяйства банки выступают как хозяйствующие общества. В соответствии с ГК РФ (ст.66), хозяйствующим обществом признается коммерческая организация с разделенным на доли учредителей уставным капиталом. Имущество, которое создано за счет вкладов учредителей, а также в процессе деятельности общества принадлежит ему на праве собственности. Хозяйствующие общества, в том числе банки, могут создаваться на основе любой формы собственности и в любой организационно-правовой форме. Могут образовываться в любой организационно-правовой форме (АО, ООО, ОДО). Собственником его капитала выступает само общество. Акционер не в праве требовать от банка возврата своего вклада, это повышает устойчивость и надежность банка. АО может быть открытым и закрытым АО, это отражается в его фирменном наименовании или его уставе. Если банк ОАО, то он в праве проводить открытую подписку на акции и осуществлять их свободную продажу. Число акционеров такого банка не ограничено, а акционеры в праве продать принадлежащие им акции этого банка, на вторичном рынке без согласия других акционеров. Если банк ЗАО, то его акции распределяются только среди его учредителей или заранее определенного списка лиц, число акционеров не должно превышать 50. Если их больше 50, то банк в течение одного года должен быть преобразован в ОАО или подлежит ликвидации в судебном порядке. ООО – учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли в размерах определенных учредительными документами. Участники банка не отвечают по его обязательствам и несут риски возможных убытков банка в пределах стоимости своего вклада в УК. Особенности банков в форме ООО, что держатель доли в таком банке сохраняет свое право собственности на свою долю в УК. Он в праве в любое время выйти из состава участника банка не зависимо от согласия других участников. Держатель доли в УК паевого банка при желании может свободно продать свою долю третьим лицам(если это оговорено в уставе), если же по уставу эта доля не может быть продана третьим лицам, она может быть продана другим пайщикам, а если они отказываются от этого приобретения, то банк сам обязан выкупить эту долю в течение 6 месяцев по окончании финансового года. Это ведет к уменьшению УК банка, а следовательно создает угрозу фин. устойчивости банка к риску его платежеспособности. ОДО – признается учрежденное одним или несколькими лицами общество УК которого разделен на соответствующие доли. Но в отличие от ООО, где каждый пайщик несет ответственность за результаты деятельности в размере доли, то здесь участники этого общества солидарно несут субсидиарную ответственность по обязательствам банка всем своим имуществом в размере кратном стоимости их вкладов. если кто-то из пайщиков оказался не платежеспособным, то ответственность по его обязательствам распределяется между остальными участниками. В настоящее время в банковской системе РФ, банков в форме ОДО нет, такая организационно-правовая форма характерна для взаимо-сберегательных банков, для кооперативных банков и обществ взаимного кредита. В форме АО -66% всех банков, в т. ч. ЗАО-27%, ОАО-39 %, остальные ООО-34%. ОДО- нет. Функции и источники собственного капитала банка. Требования ЦБ РФ к размеру собственного капитала банка. Собственный капитал банка (фонды банка + нераспределенная прибыль) в структуре банковских ресурсов, по состоянию на начало 2011 года составляет 12,8 % Функции собственного капитала (СК) банка: Несмотря на незначительную долю в совокупных ресурсах собственный капитал составляет основу деятельности КБ. Он формируется в момент создания банка и первоначально состоит из взносов учредителей в уставный капитал (УК) банка. Эти взносы могут быть сделаны через покупку акций (АО) или напрямую в качестве пая (ООО). В дальнейшем в процессе деятельности банка у него появляются другие источники его собственного капитала. К собственному капиталу относятся все накопления, полученные банком в процессе работы, которые не были распределены среди акционеров, а также увеличение стоимости активов. Собственный капитал обеспечивает банку экономич. самостоятельность и стабильность работы. Он является тем резервным ресурсом, который дает возможность поддерживать платежеспособность банка даже при утрате им части своих активов. Функции собственного капитала (ск): 1. Защитная (страховая) Благодаря этому банк может производить рисковые операции, а в случае его банкротства ск становится источником возврата средств вкладчикам банка и другим кредиторам. 2. Регулирующая По действующему законодательству большинство обязательных экономических нормативов привязаны к размеру ск банка. Возможности КБ по расширению своих активных операций практически определяются размерами его ск. В противном случае он не выполнит экономические нормативы. 3. Оперативная Ск является источником создания материальных активов банка и развития его материальной базы. Помимо всего собственный капитал укрепляет доверие клиентов банка, а заемщиков банка убеждает в его способности удовлетворить спрос на любые кредиты. Для акционерных банков размер собственного капитала банка выступает одним из факторов, который определяет курс акций банка, активно учавствует в оценке стоимости банка В дальнейшем, в период своего роста, банк создает за счет прибыли целый ряд фондов, в т.ч. фонд накопления. Он используется как источник финансирования затрат на развитие материальной базы банка. Собственный капитал укрепляет доверие клиентов банка, убеждает вкладчиков в финансовой мощи банка, а заемщиков – в способности банка удовлетворить спрос на коммерч. и потребит. ссуды. 01.01.01 01.01.10 Капитал/ ВВП 3,9% 11,8% (т.е. капитал банков недостаточен для обслуживания ВВП) В то же время, уровень капитализации наших банков остается низким. Около четверти банков РФ на начало 2010 года имели собственный капитал менее 180 млн. руб. Методы увеличения собствен.капитала (источники): 1. Рост УК за счет выпуска новых акций или привлечения новых пайщиков, за счет эмиссионного дохода. За 2009 г. российские банки увеличили свой УК. Удельный вес этого источника (среди всех) 50,2%. 2. Капитализация прибыли, которая получена банком по окончанию финанс.года, и капитализация фондов, сформированных за счет прибыли. За 2009 г. этот источник занял 12%. 3. Получение банком субординированных кредитов, условия предоставления которых позволяют рассматривать их в качестве источника собств.капитала банка. Эмиссионный доход ЭД – разница между стоимостью акций при их продаже. Эмиссионных доход может образоваться, при оплате акций иностранной валютой, как разница между стоимостью акций исходя из официального курса ЦБ на дату начисления средств в УК банка и стоимостью акций установленной в решении о выпуске, то есть если в решении о выпуске акции была предусмотрена оплата иностранной валютой и была ориентировочная цена реализации и она изменилась на момент оплаты – банк-эмитент остается в выигрыше. Прибыль Прибыль предшествующих лет, данные о которых подтверждены аудиторами. Так же прибыль текущего года, данные о которых подтверждены аудиторами по итогам за квартал. В состав средств так же входит часть фондов, сформированных за счет прибыли текущего года, данные о которых подтверждены аудиторами по итогу за квартал. Источники дополнительного капитала: 1. Прирост стоимости имущества находящегося на балансе банка за счет переоценки основных фондов по решениям правительства РФ. 2. Сформированный банком резерв возможной потери по ссудам. Формирование резерва носит обязательный харрактер и используется банком для погашения невозвратных ссуд. 3. Фонды и прибыль банка, но только не подтвержденные аудитом. 4. Субординированный кредит – это долгосрочный кредит привлеченный банком для увеличения велечины собственного капитала. Этот кредит должен одновременно отвечать следующим требованиям: · Срок кредита должен состовлять не менее 5 лет. · Договор о таком кредите должен содержать положение о невозможности его досрочного рассторжения. · Условия предоставления субординированного кредита, включая % ставку,существенно не отличаются от рыночных условий предоставления аналогичных кредитов. · По субординированному кредиту отсутствует обеспечение. · Сторами субординированного кредита являются только юридические лица. Совокупная величина основного капитала и дополнительного капитала представляет собой валовый собственный капитал, но на ряду с этим в Российской банковской практике существует понятие регулятивный капитал. Регулятивный капитал – капитал, который учитывается для определения при выполнении банком обязательных экономических нормативов, то есть для целей регулирования. Порядок его расчета определяет надзорный орган, то есть ЦБ. Определяется этот регулятивный (чистый) капитал, путем уменьшения валовой суммы капитала банка на отвлеченную(иммобилизованную) часть. Прежде всего корректируют велечину основного(базового) капитала, для этого из общей суммы источников основного капитала должны быть исключены: · нематериальные активы банка; · собственные акции выкупленные у акционеров; · перешедшие к банку созданному как ООО доли участников, которые подали заявления о выходе из этого банка; · непокрытые убытки прошлых лет + убытки текущего года; · вложение банка в акции или доли дочерних независимых юридических лиц, приобретенные банком для целей инвестирования в случае если банку принадлежит пакет более 20% УК организации-эмитента. Корректировки подлежит и величина дополнительного капитала. Величина субординированного кредита, которая включена в состав источников дополнительного, капитала не может быть больше 50% велечины чистого основного капитала банка. А общая величина источников дополнительного капитала, включается в расчет в сумме не более 100% велечины чистого основного капитала. На следующем этапе расчета регулятивного капитала, из общей суммы откорректированных велечин основного и дополнительного капитала дожны быть исключены: 1. Суммы недосозданных банком обязательных резервов на возможные потери по ссудам и под обесценение ЦБ. 2. Просроченная дебиторская задолжность длительностью более 30 дней. 3. Субординированные кредиты, предоставленные нашим банком другим банкам. 4. Величина превышения совокупных кредитов, банковских гарантий и поручительств, которые банк предоставил своим акционерам и инсайдерам над максимальным размерам, который предусмотрен обязатель

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 333; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.81.250 (0.022 с.) |

В точке безубыточности линия доходов пересекает и идет выше линии общих (валовых) затрат, линия прибыли пересекает 0 — переходит из зоны убытков в зону прибыли.

В точке безубыточности линия доходов пересекает и идет выше линии общих (валовых) затрат, линия прибыли пересекает 0 — переходит из зоны убытков в зону прибыли.