Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Лекция 6. Проблема выбора инвестиционного портфеляСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Содержание темы

1. Метод Марковица 2. Меры доходности и риска 3. Портфельный анализ 1. Метод Марковица В 1952 г. Гарри Марковиц опубликовал фундаментальную работу, которая является основой подхода к инвестициям с точки зрения современной теории формирования портфеля. Подход Марковица начинается с предположения, что инвестор имеет конкретную сумму денег для инвестирования. Эти деньги будут инвестированы на определенный промежуток времени, который называется периодом владения. В конце периода владения инвестор продает ценные бумаги и использует полученный доход. Инвестор приобретает набор ценных бумаг – портфель. Необходим выбор оптимального из множества возможных портфелей. Принимая решение, инвестор не может знать доходность портфеля за будущий период владения. Однако он может оценить ожидаемую (или среднюю) доходность различных ценных бумаг. При этом Марковиц отмечает, что типичный инвестор не только желает, чтобы «доходность была высокой», но и одновременно хочет, чтобы доходность была «настолько определенной, насколько это возможно». Т.е. инвестор хочет одновременно максимизировать ожидаемую доходность и минимизировать неопределенность (риск). Эти две цели являются противоречивыми: если растет доходность, неминуемо увеличивается риск, если снижается риск, обязательно рано или поздно начнет снижаться доходность. Следствием наличия двух противоречивых целей является необходимость проведения диверсификации инвестиционного портфеля путем покупки различных ценных бумаг. Также поскольку цели противоречивы, оптимизация инвестиционного портфеля – это максимизация доходности при некотором фиксированном уровне риска или минимизация риска при требуемом уровне доходности. Как правило, инвестор определяет для себя желательный уровень доходности, для получения которого формируется портфель с минимальным риском. Подход Марковица может использоваться для управления инвестиционным портфелем акций, акций и облигаций. Возможность его использования для других рисковых активов (нефть, золото, недвижимость) является дискуссионным вопросом. Метод Марковица нельзя использовать для управления пакетом деривативов или облигаций.

2. Меры доходности и риска Доходность актива определяется по формуле:

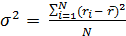

где Риск актива может быть определен на основе: - дисперсии доходности

- стандартного отклонения доходности

- коэффициента вариации доходности

и других показателей С точки зрения Марковица, инвесторов должны интересовать только ожидаемые доходности и стандартные отклонения портфелей. Эти показатели определяются на основе ожидаемых доходностей и стандартных отклонений акций, входящих в инвестиционный портфель, и их долей в портфеле.

где

3. Портфельный анализ

Для определения отношения инвестора к риску и доходности используются кривые безразличия, которые представляют собой все комбинации портфелей, которые обеспечивают заданный уровень удовлетворения инвестора. Все портфели, лежащие на одной кривой безразличия, являются равноценными для инвестора. Инвестор считает портфели на кривой безразличия, лежащей выше и левее, более привлекательными.

Рисунок 6.1 – Инвесторы с различной степенью риска

При использовании подхода Марковица делается предположение о ненасыщаемости (т.е. инвестор при прочих равных условиях предпочитает более высокую доходность более низкой) и избегании риска. Инвесторы могут иметь различную степень избегания риска. Инвестор выбирает оптимальный для себя инвестиционный портфель только среди портфелей, входящих в эффективное множество. Каждый из этих портфелей: 1. обеспечивает максимальную ожидаемую доходность для некоторого уровня риска; 2. обеспечивает минимальный риск для некоторого значения ожидаемой доходности. Все портфели, которые могут быть сформированы из доступных ценных бумаг, называются достижимым множеством.

Рисунок 6.2 - Достижимое и эффективное множество

Таким образом, оптимальный портфель инвестора будет соответствовать точке, в которой наиболее высоко расположенная кривая безразличия касается эффективного множества.

Рисунок 6.3 - Выбор оптимального портфеля

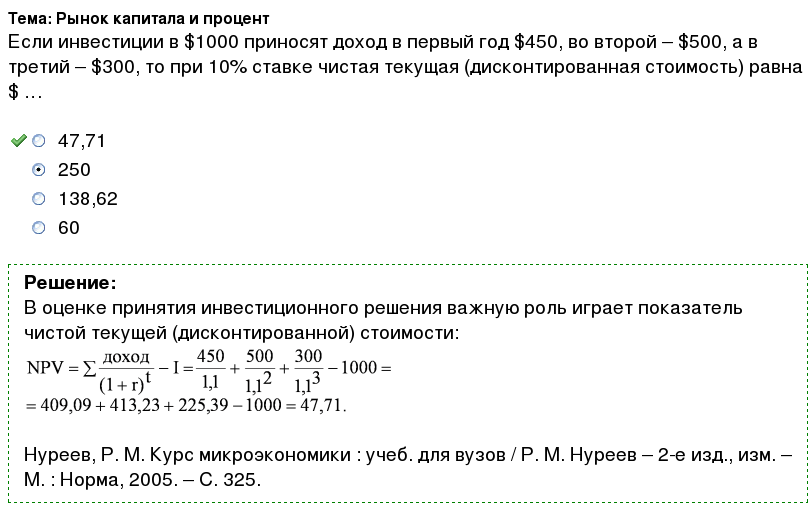

Контрольные вопросы 1. Каковы условия применимости метода Марковица? 2. Каковы свойства множества эффективных портфелей? 3. Каким требованиям должен обладать оптимальный портфель инвестора? 4. Для каких видов финансовых активов применим метод Марковица? 5. Каковы основные недостатки метода Марковица? Задачи к теме 6 Задача 1: Реализация некоторого проекта с ожидаемой прибылью по годам 0, 100, 200, 400 тыс. ден. ед. требует вложения в начале срока проекта 500 тыс. ден. ед. Если ставка процента равна 10%, то чистый доход от проекта составит ____ тыс. ден. ед. Задача 2: Известно, что, вложив сейчас в некоторое предприятие 2 млн. ден. ед., гражданин намерен через три года получить 3 млн. ден. ед. Если оценивать его решение с учетом наличия ежегодной инфляции в 12%, то оно является целесообразным, поскольку реальная ставка доходности равна ___ %. Задача 3: Если инвестиции в $1500 приносят доход в первый год $650, во второй $800, а в третий - $600, то при 15% ставке чему равна чистая текущая (дисконтированная стоимость)? Задача 4: Если инвестиции в $1000 приносят доход в первый год $500, во второй $600, а в третий - $300, то при 20% ставке чему равна чистая текущая (дисконтированная стоимость)? Задача 5: Если инвестиции в $1200 приносят доход в первый год $500, во второй $600, а в третий - $300, то при 5% ставке чему равна чистая текущая (дисконтированная стоимость)? Задача 6: Если инвестиции в $1000 приносят доход в первый год $450, во второй $500, а в третий - $300, то при 10% ставке чему равна чистая текущая (дисконтированная стоимость)? Задача 7: Если инвестиции в $1600 приносят доход в первый год $500, во второй $600, а в третий - $300, то при 15% ставке чему равна чистая текущая (дисконтированная стоимость)?

Задача 1: Реализация некоторого проекта с ожидаемой прибылью по годам 0, 100, 200, 400 тыс. ден. ед. требует вложения в начале срока проекта 500 тыс. ден. ед. Если ставка процента равна 10%, то чистый доход от проекта составит ____ тыс. ден. ед. Задача 1, ответ

Решение: Нуреев Р. М. Курс микроэкономики: учебник для вузов. / Р. М. Нуреев – 2-е изд., изм. – М.: Норма, 2005. – С. 327. Задача 2: Известно, что, вложив сейчас в некоторое предприятие 2 млн. ден. ед., гражданин намерен через три года получить 3 млн. ден. ед. Если оценивать его решение с учетом наличия ежегодной инфляции в 12%, то оно является целесообразным, поскольку реальная ставка доходности равна ___ %.

Решение: Нуреев Р. М. Курс микроэкономики: учебник для вузов. / Р. М. Нуреев – 2-е изд., изм. – М.: Норма, 2005. – С. 325. Задача 3

Задача

Задача 4

Задача 5

Задача 6

Тесты к теме 6

1. При получении банковского кредита под инвестиционную программу могут возникнуть риски: а) недостаточной рентабельности вкладываемого капитала; б) несвоевременности возврата заемных средств в условиях неопределенности; в) ошибки расчета периода окупаемости инвестиционного проекта; г) все ответы верны.

2. При получении банковского кредита под инвестиционную программу могут возникнуть неопределенности: а) неопределенность в ожидаемых сроках поступлений денежных средств на счет фирмы; б) неопределенность периода погашения ссуды; в) неопределенность абсолютного количества денежных средств, уплачиваемых за использование банковского кредита; г) все ответы верны.

3. Планируемые величины в ходе осуществления прогноза оцениваются понятием: а) ожидания; б) неопределенности; в) вероятности; г) неожиданности.

4. Вероятность в процессе оценки риска объективным методом – это: а) отношение числа совершившихся событий к числу предпринятых попыток; б) отношение числа предпринятых попыток к числу совершившихся событий; в) число совершившихся событий; г) число предпринятых попыток.

5. Объективный метод определения вероятности основан на: а) экспертных оценках; б) вычислении частоты, с которой происходят некоторые события; в) комбинировании вычисления частоты, с которой происходят некоторые события, с экспертными оценками; г) нет верного ответа.

6. Субъективный метод определения вероятности основан на: а) экспертных оценках; б) вычислении частоты, с которой происходят некоторые события; в) комбинировании вычисления частоты, с которой происходят некоторые события, с экспертными оценками; г) нет верного ответа.

8. Графическое представление распределения вероятностей событий осуществляется посредством: а) системы ожидания; б) системы неопределенности; в) гистограммы вероятностей; г) диаграммы вероятностей.

9. В соответствии с математической теорией вероятности, процесс проведения программы инвестирования по всей совокупности это: а) составное событие; б) комбинированное событие; в) иерархическое событие; г) дискретное событие.

10. В соответствии с математической теорией вероятности, элементарными событиями процесса проведения программы инвестирования считаются: а) альтернативные стратегии финансирования; б) условия платежа; в) альтернативные периоды кредитования; г) сроки окупаемости.

|

||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2017-01-19; просмотров: 2994; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.217.208.220 (0.006 с.) |

(6.1)

(6.1) – рыночная стоимость актива в начале периода владения и в конце периода владения.

– рыночная стоимость актива в начале периода владения и в конце периода владения. (6.2)

(6.2) (6.3)

(6.3) (6.4)

(6.4) (6.5)

(6.5) (6.6)

(6.6) – ковариация, статистическая мера взаимодействия двух случайных переменных, то есть мера того, насколько доходности акций i и j зависят друг от друга,

– ковариация, статистическая мера взаимодействия двух случайных переменных, то есть мера того, насколько доходности акций i и j зависят друг от друга,  – коэффициент корреляции.

– коэффициент корреляции.

тыс. ден. ед.

тыс. ден. ед. млн. руб

млн. руб