Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Формирование наиболее предпочтительного инвестиционного портфеляСодержание книги

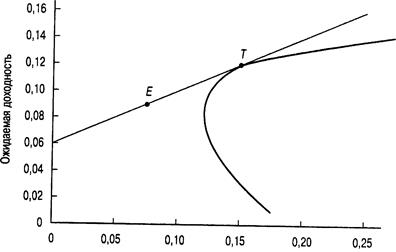

Поиск на нашем сайте Чтобы завершить анализ, давайте рассмотрим выбор инвестора с точки зрения его предпочтений и с учетом графика соотношения риск/доходность для эффективных портфелей. Надеюсь, вы не забыли, что в разделе 12.1 мы упоминали о том, что предпочтения при формировании портфеля зависят от стадии жизненного цикла, на которой находится инвестор, периода (горизонта) планирования и толерантности к риску. Следовательно, инвестор может выбрать позицию в любой точке на отрезке, ограниченном точками F и Г. На рис. 12.5 для этого выбрана точка Е. Портфель, который соответствует точке Е, на 50% состоит из портфельных инвестиций в общей точке (тангенциальный портфель) и на 50% из инвестиций в безрисковый актив. Преобразуем уравнения 12.1 и 12.2 таким образом, чтобы они отражали тот факт, что портфель в точке касания — это теперь единственный рискованный актив, который следует объединять с безрисковым активом. Выясняется, что ожидаемая доходность и стандартное отклонение портфеля Е имеют вид: () = /у + 0,5 х [£(/y) - /7] = 0,06 + 0,5(0,122 - 0,06) = 0,091 ст= 0,5ха,- =0,5х0,146=0.073 Учитывая, что тангенциальный портфель состоит на 69,2% из рискованного актива 1 и на 30,8% — из рискованного актива 2, можно определить, что состав портфеля будет следующим:

Следовательно, если вы инвестировали 100000 долл. в портфель Е, то 50000 долл. инвестировано в безрисковый актив, 34600 долл. — в рискованный актив 1 15400 долл. — в рискованный актив 2. Давайте теперь обобщим имеющиеся у нас сведения относительно создания эффективного портфеля, когда имеется два вида рискованных активов и один безрисковый актив. Существует только один портфель с рискованными активами, который оптимальным образом можно объединить с безрисковым активом. Мы называем этот особенный портфель с рискованными активами, соответствующий общей (тангенциальной) точке Г на рис. 12.4, оптимальной комбинацией рискованных активов. Предпочтительный портфель всегда является какой-либо комбинацией портфеля рискованных активов в общей точке и безрискового актива.

Стандартное отклонение Рис. 12.5. Выбор наиболее предпочтительного портфеля 12.3.4. Как получить заданную ожидаемую доходность: пример 2 Предположим, что у вас имеется 100000 долл., которые вы хотели бы инвестировать с ожидаемой ставкой доходности в 0,10 годовых. Сравните стандартное отклонение доходности, на которое вам пришлось бы пойти при прежнем графике риск/доходность (линия, соединяющая точки Ей S) со стандартным отклонением при новом графике риск/доходность (линия, соединяющая точки F и 7). Каков состав каждого из этих двух портфелей? Решение Во-первых, давайте запишем формулу, связывающую ожидаемую доходность Портфеля с долей, инвестированной в рискованные активы, и решим его. Таким обра-эом мы определим долю, которую надо инвестировать в рискованные активы. Для но-"ого соотношения риск/доходность, в котором используется оптимальная комбинация Двух рискованных активов, формула имеет следующий вид: £ (г) =£•(/,>+г, (1-w) £(/•)= 0,122w+0,06(1-н')

Установив ожидаемую ставку доходности портфеля равной 0,10 и определив н', получим: £(/-)=-0,06 + 0,062w =0,10 0,10-0,06..- w = ————— = 0,6D 0,062 Следовательно, для получения оптимальной комбинации 65% от 100000 долл. должно быть инвестировано в рискованные активы, а 35% — в безрисковый актив. Стандартное отклонение в таком портфеле определяется по формуле: (j=\v(t =0,65х0,146=0,095 Поскольку оптимальная комбинация рискованных активов сама по себе содержит 69,2% рискованного актива 1 и 30,8% рискованного актива 2, состав итогового портфеля с ожидаемой доходностью в 0,10 в год определяется следующим образом:

Для прежнего графика соотношения риск/доходность с единственным рискованным активом формула, связывающая ожидаемую доходность и w, имела вид: £(r) =£(/•>+/у (1-uQ £(r)=0,14w+0,06(l-w) Установив ожидаемую ставку доходности портфеля равной 0,10 и вычислив w, получим: £(r)= 0,06+0,08=0,10

Таким образом, 50% от 100000 долл. должно быть вложено в рискованный актив 1. а 50% — в безрисковый актив. Стандартное отклонение этого портфеля задано уравнением:

Контрольный вопрос 12.9 Предположим, инвестор выбрал портфель, который на рис. 12.5 соответствует точке, лежащей на отрезке между точками F и Т на расстоянии в три четверти длины отрезка от точки F. Другими словами, 75% его портфеля вложено в портфель, соответствующий общей точке, а 25% — в безрисковый актив. Какова ожидаемая ставка доходности и стандартное отклонение этого портфеля? Если у инвестора имеете 1000000 долл., то сколько ему следует вложить в каждый из трех активов?

Важно отметить, что при поиске оптимальной комбинации рискованных активов нам не нужно ничего знать ни о благосостоянии инвестора, ни о его предпочтениях. Состав этого портфеля зависит только от ожидаемых ставок доходности и стандартных отклонений рискованного актива 1 и рискованного актива 2 и от корреляции между ними. Это означает, что все инвесторы, которые согласились на такие характеристики доходности (среднее значение, стандартное отклонение, корреляция), захотят инвестировать в один и тот же тангенциальный портфель, дополненный безрисковым активом. Вот общее правило, применимое ко всем случаям, когда имеется множество рискованных активов: Всегда существует оптимальный портфель рискованных активов, который все инвесторы, избегающие риска и имеющие одинаковые представления о характеристиках доходности, будут объединять с безрисковым активом с целью получения наиболее предпочтительного портфеля.

|

|||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-10; просмотров: 372; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.108 (0.006 с.) |