Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

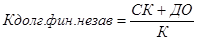

Коэффициент долгосрочной финансовой независимостиСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

4 Коэффициент финансового риска (плечо финансового рычага)

Коэффициент финансового риска показывает какая часть активов финансируется банками и кредиторами. Если коэффициент финансового риска равен 1, то половина активов формируется за счет заемного капитала. Если больше 1, то на предприятии с экономической точки зрения складывается нестабильная экономическая ситуация, когда значительную часть полученных доходов предприятие будет вынуждено отдавать в виде процентов по кредитам. Оптимальные размеры заемного капитала способны повысить рентабельность общего капитала, а чрезмерные – нарушить финансовую структуру предприятия. Возникает эффект финансового рычага (ЭФР). ЭФР = Рентабельность собственного капитала – Процентная ставка за кредит с учетом соотношения собственного и заемного капитала. Составляющие ЭФР - дифференциал Д = - плечо финансового рычага П = ЭФР = Д × П Финансовый рычаг будет действовать положительно, если RСК > Ст. Если Д ≤ 0, то ЭФР будет действовать во вред предприятию. Таким образом, ЭФР – это приращение к рентаб-ти собств. капитала, получ-е за счет использования кредита. Нормативов соотношения заемных и собственных средств практически не существует. Они не могут быть одинаковыми для разных отраслей предприятий. В отраслях, где оборачиваемость капитала высокая и доля основного капитала низкая, он может быть значительно выше. Динамика коэффициента финансового левериджа (плеча финансового рычага) зависит от изменения структуры активов и финансовой политики их формирования. Формула расчета ЭФР с учетом налогообложения прибыли

где ЭФР - эффект финансового рычага,

ЗК – заемный капитал, СК – собственный капитал Финансовый рычаг будет действовать положительно, если рентабельность собственного капитала выше процентной ставки за кредит. Коэффициент долгосрочного привлечения средств

Показывает долю привлечения долгосрочных кредитов и займов для финансирования долгосрочных активов наряду с собственными средствами; Коэффициент маневренности собственного капитала

Характеризует степень мобилизации использования собственных средств; Коэффициент обеспеченности собственными оборотными средствами

Показывает долю краткосрочных активов, сформированных за счет собственного капитала. Норматив для промышленности³ 0,3. Коэффициент покрытия материальных краткосрочных активов собственными оборотными средствами

Показывает обеспеченность материальных оборотных средств собственными источниками финансирования Коэффициент текущей задолженности

Показывает, какая часть активов сформирована за счет заемных ресурсов краткосрочного характера; Коэффициент накопления амортизации

оказывает долю аморт-и в первонач-й стоим-ти активов, их техн-й уровень; Коэффициент соотношения реальной стоимости основных средств и общей суммы средств

Показ-т долю реальной стоим-ти осн-х средств в общей стоимости активов. Важным показателем ф/у является величина чистых активов (уставный капитал не должен быть меньше их величины). Анализ деловой активности В рыночной экономике главным показателем эффективности работы является результативность. Наиболее общей характеристикой результативности финансово-хозяйственной деятельности является оборот произведенной продукции, т.е. общий объем реализации продукции, товаров, услуг, работ за определенный период времени. Средства предприятия проходят через 3 стадии кругооборота: 1. снабжение или заготовление; 2. производство; 3. реализация. Необходимо проанализировать, насколько достигнутый объем реализации достаточный для финансовой устойчивости и сохранения конкурентоспособности. Деловая активность в финансовом аспекте проявляется в скорости оборота средств. Задержка движения средств на любой стадии ведет к замедлению оборачиваемости капитала и требует дополнительного вложения финансовых ресурсов. Анализ деловой активности предполагает изучение уровня и динамики показателей оборачиваемости, которые очень важны, поскольку: - скорости оборота средств зависит размер годового оборота. - быстрее оборот, тем меньше на каждый объект приходится условно-постоянных расходов. К показателям оборачиваемости относятся коэффициент оборачиваемости активов

В -выручка от реализации продукции А - средняя величина активов Средние остатки активов определяют по бухгалтерскому балансу по формуле средней арифметической. Более точный расчет остатков можно получить, применяя ежемесячные данные с помощью средней хронологической. - длительность оборота активов, дней

Показатели продолжительности оборота в днях можно исчислять по всем видам активов, по всем краткосрочным активам, их группам и отдельным видам. Факторный анализ оборачиваемости дает возможность определить, за счет каких именно элементов активов предприятия можно повысить эффективность их использования. Как правило, наиболее мобильными активами являются оборотные или краткосрочные активы. На длительность их оборота оказывают влияние их внутренние и внешние факторы. К внешним факторам относятся: отраслевая принадлежность; масштабы деятельности производственного предприятия; инфляция; характер хозяйственных связей с партнерами. К внутренним факторам относятся: эффективность управления производственным пр-м; ценовая политика; методика оценки запасов и ТМЦ. На изменение продолжительности оборота в днях (Д) краткосрочных активов оказывают влияние следующие факторы первого порядка: 1. изменение средних остатков краткосрочных активов 2. изменение выручки от реализации При расчете частных показателей оборачиваемости, характеризующих интенсивность использования оборотных активов на отдельных стадиях кругооборота в качестве оборота вместо выручки целесообразно использовать величину кредитового оборота того или иного счета из Главной книги. При расчетах коэффициента оборачиваемости необходимо учесть инфляцию, особенно, когда значительно выросла стоимость остатков запасов. Рассчитывается влияние оборачиваемости на величину занятых в хозяйственной деятельности оборотных активов. Это может быть сумма вовлечения средств в хозяйственный оборот в результате ускорения оборачиваемости ими суммы отношения средств за счет замедления оборачиваемости. Высвобождение (дополнительное привлечение) = среднедневная выручка от реализации (факт) × изменение продолжительности оборота в днях.

Особое внимание при анализе оборачиваемости оборотных активов отводится длительность производственно-коммерческого цикла на предприятии. Длительность производственно-коммерческого цикла = средства в авансах поставщика + хранение запасов + производство + хранение ГП + погашение дебиторской задолженности. Исходя из длительности цикла, определяется потребность в собственных оборотных средствах. Расчет потребности в собственных оборотных средствах: 1. Средняя величина авансов, выданных поставщикам 2. Средняя величина запасов 3. Средняя величина остатков НЗП 4. Средняя величина остатков ГП 5. Средняя величина дебиторской задолженности 6. Итого средняя величина средств, вложенных в краткосрочные активы 7. Средние остатки кредиторской задолженности 8. Авансы, полученные от покупателей 9. Потребность в собственном оборотном капитале = п.6 + п.7 –п.8 Анализируется оборачиваемость всех активов производственного предприятия (валюта, баланс) – весь капитал. Продолжительность оборота рассчитывается аналогично. Она зависит от соотношения между краткосрочными и долгосрочными активами. Чем выше удельный вес долгосрочных активов, тем дольше продолжительность оборота. Деловая активность проявляется в скорости оборота капитала. Ускорение оборачиваемости капитала свидетельствует о более интенсивном его использовании и о росте деловой активности предприятия. Напротив, замедление оборачиваемости средств является признаком спада деловой активности. От скорости оборота капитала зависит и его доходность, и как результат – ликвидность, платежеспособность и финансовая устойчивость предприятия. Оборачиваемость капитала, с одной стороны, зависит от скорости оборачиваемости основного капитала, а с другой – от его органического строения: чем большую долю занимает основной капитал, который оборачивается медленно, тем ниже коэффициент оборачиваемости и выше продолжительность оборота всего совокупного капитала, задействованного в операционном процессе.

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 749; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.93.242 (0.007 с.) |

,

, - рентабельность совокупного капитала,

- рентабельность совокупного капитала, - номинальная цена заемных ресурсов,

- номинальная цена заемных ресурсов, - уровень налогообложения,

- уровень налогообложения,