Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ финансовой устойчивостиСодержание книги Поиск на нашем сайте

Финансовая устойчивость отражает степень зависимости компании от внешних источников финансирования и характеризует возможность компании сохранить способность отвечать по текущим обязательствам в будущем. Финансовая устойчивость определяется соотношением собственных и заемных средств, а также их структурой. Показатели финансовой устойчивости приведены в таблице 5. Таблица 5 – Показатели финансовой устойчивости

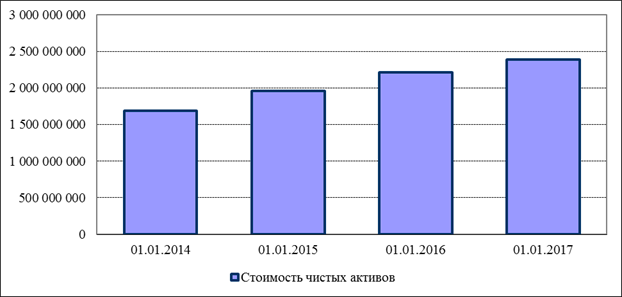

Показателем, характеризующим финансовую устойчивость организации, является коэффициент автономии (соотношение собственного капитала и заемного капитала). На конец анализируемого периода величина коэффициента автономии составляет 13,715. В течение анализируемого периода значение коэффициента автономии уменьшилось на -13,0% (-13,0% в год). В практике финансового анализа встречается утверждение, согласно которому для финансово устойчивой компании минимальным значением соотношения собственного и заемного капиталов является 1. Ориентируясь на единицу как на минимальный уровень, возможно признать фактическое значение коэффициента автономии на конец анализируемого периода приемлемым. Возможность погашения обязательств за счет собственных средств зависит от степени ликвидности активов, профинансированных за счет собственных средств. Учитывая это обстоятельство, рассчитаем необходимое значение коэффициента автономии с учетом структуры активов. На конец периода анализа достаточная (необходимая) величина коэффициента для данной компании равняется 2,44. На конец анализируемого периода фактическая величина коэффициента превышает необходимую величину. Это положительно характеризует финансовую устойчивость компании. Основные причины сокращения коэффициента автономии: - убыточность деятельности, и как следствие, сокращение собственного капитала; - темп роста активов, превышающий темп роста собственного капитала. Рост активов может быть связан с ростом внеоборотных активов (инвестиционных затрат) и оборотных средств (в связи с ростом объемов производства или ухудшением условий управления оборотным капиталом) Учитывая сохранение коэффицента автономии в пределах допустимых значений, возможно признать рост активов приемлемым для финансового состояния компании. На рисунке 8 представлен рост стоимости активов компании. Рисунок 8 – Динамика стоимости чистых активов Коэффициент общей платежеспособности (соотношение собственного капитала и валюты баланса) также характеризует финансовую устойчивость компании. На конец анализируемого периода величина коэффициента общей платежеспособности составляет 0,93. В течение анализируемого периода значение коэффициента общей платежеспособности существенно не изменилось (-0,9% в год). В практике финансового анализа для оценки достаточности этого коэффициента используется ориентир 0,5. Ссылаясь на данный критерий, коэффициент характеризует финансовую устойчивость компании как приемлемую. На рисунке 9 представлена динамика коэффициента общей платежеспособности.

Рисунок 9 – Динамика коэффициента общей платежеспособности Коэффициент маневренности показывает, какая доля собственных средств организации задействована в финансировании наиболее маневренной части активов – оборотных средств. Чем больше значение данного показателя, тем более маневренна (и, следовательно, более устойчива) компания с точки зрения возможности его переориентирования в случае изменения рыночной конъюнктуры. На конец анализируемого периода величина коэффициента маневренности составляет 0,30. В течение анализируемого периода значение коэффициента существенно не изменилось (3,0% в год). Доля собственных источников финансирования оборотных активов показывает, какая часть оборотных активов образована за счет собственного капитала. На конец анализируемого периода данная величина составляет 86,9%. Коэффициент обеспеченности запасов собственными источниками финансирования характеризует степень покрытия запасов и затрат собственными источниками финансирования. На конец анализируемого периода коэффициент обеспеченности запасов составляет 8,56. Коэффициент иммобилизации рассчитывается как соотношение постоянных и текущих активов. Данный показатель отражает степень ликвидности активов и тем самым возможность отвечать по текущим обязательствам в будущем. На конец анализируемого периода коэффициент иммобилизации составляет 2,13. Чем ниже значение коэффициента, тем больше доля ликвидных активов в имуществе организации и тем выше возможности организации отвечать по текущим обязательствам. С точки зрения влияния на финансовое состояние компании интерес представляет не столько сама величина чистой прибыли, сколько та ее часть, которая остается в распоряжении компании и увеличивает ее собственный капитал. Для характеристики того, насколько эффективно компания использует резерв роста собственного капитала, предназначен коэффициент самофинансирования. Коэффициент самофинансирования отражает долю чистой прибыли компании, направляемую на ее развитие, то есть на увеличение накопленного капитала. В течение анализируемого периода коэффициент самофинансирования существенно не изменился. На конец анализируемого периода данная величина составляет 90,5%. Высокое значение коэффициента свидетельствуют, что основная доля чистой прибыли направляется на увеличение накопленного капитала (собственного капитала), что положительно характеризует компанию с точки зрения организации финансирования деятельности. Для характеристики финансового менеджмента организации может быть использован коэффициент обеспеченности долгосрочных активов собственными средствами, который определяет степень покрытия постоянных активов инвестированным капиталом. На конец анализируемого периода данный коэффициент составляет 1,408. Это свидетельствует о финансовой устойчивости компании.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-26; просмотров: 345; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.136.19.136 (0.007 с.) |