Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Зміна маси грошей в обороті та грошово-кредитний мультиплікатор.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Змінювати масу грошей в обороті в Укр може тільки банківська с-ма. Збільш чи зменш її досягається емісійною діяльністю центрального та КБ. На суму готівкової та безготівкової емісії збільшується відповідно готівковий та безготівковий компоненти грош маси і заг її обсяг. При цьому НБУ емітує готівкові та безготівкові гроші, а КБ - тільки безготівкові. Випуск готівки НБУ здійснюється через продаж її КБ-ам. Значна частина цього випуску здійснюється за рах купівлі НБУ готівки у КБ-ів. Якщо цих надходжень від купівлі не достатньо, то НБУ ніде взяти потрібну суму готівки, крім емісії. На суму готівкової емісії зросте обсяг грош бази і значною мірою показники грош маси в усіх її агрегатах. Випуск центр банком безготівкових грошей здійснюється такими способами:- наданням позичок КБ шляхом їх рефінансування; - через купівлю у КБ цінних паперів;- через купівлю у КБ та їх клієнтів іноз валюти для поповнення золотовалютного резерву. Механізм створення грошей КБ дещо складніший, ніж механізм емісії НБУ, і полягає у гр-кр мульт-ції їх вільних резервів та депозитних вкладів.

Рівень гр-кр мультиплікації (коеф мультиплікатора m) залежить від норми обов’язкового резервування (r): m=1/r. Факт р-нь мульт-ра, що склався на певний час (mm), доцільно визначати як співвідношення загальної маси грошей в обороті (грош пропозиція) до суми гр бази: mm = M0+D/M0+R, де М0 - маса готівки в обороті поза банками;Д - маса грошей в депозитах комерційних банків; R - гроші на коррахунках та в касах банків). З формули випливають висновки:- рівень mm зростає в міру зростання депонування грошей у банках, тобто показника Д/M0;- рівень mm зростає в міру зниження резервування депозитів, тобто показника R / Д. Процес гр-кр мульт-ції відіграє важливу роль у забезпеченні пропозиції грошей відповідно до потреб екон обороту. Проте надмірне підвищення його рівня може призвести до порушення рівноваги на грошовому ринку і посилення інфляції. 104. СТРУКТУРА ГРОШОВОГО РИНКУ. Грошовий ринок - частина ринку позикових капіталів, де здійснюються переважно короткострокові (від 1 дня до 1 року) депозитно-позикові операції, що обслуговують рух оборотного капіталу фірм, короткострокових ресурсів банків, установ, держави і приватних осіб. Завдяки функціонуванню грошових ринків здійснюється механізм перерозподілу надлишків грошових коштів (заощаджень) у сферу, де необхідні кошти для інвестицій. Грошовий ринок структуризують за: 1) видами інструментів; 2) за інституційними ознаками грошових потоків; 3) за економічним призначенням купівлі грошей. Інструменти грошового ринку поділяють на: позичкові угоди (включаючи депозитні), за якими відбуваються відносини банків з їх клієнтами; цінні папери за якими відбуваються прямі відносини між покупцем і продавцем грошей; валютні цінності. За видами інструментів гр. ринок поділяють: ринок позичкових зобов’язань, валютний ринок, ринок цінних паперів. Хоча в організаційно-правовому аспекті ці ринки функціонують самостійно, між ними існує тісний внутрішній зв’язок. Грош кошти можуть легко переміщатися з одного ринку на інший, одні й ті ж самі суб’єкти можуть здійснювати операції одночасно чи поперемінно на кожному з них. За інституційними ознаками грошових потоків: ринок банківських кредитів, ринок послуг небанківських фінансово-кредитнних установ, фондовий ринок. На фондовому ринку здійснюється переміщення небанківського позичкового капіталу, який приводиться в рух з допомогою фондових цінностей (акцій, середньо- і довгострокових облігацій, бондів, інших фін інструментів тривалої дії). Значення цього ринку полягає в тому, що він відкриває широкі можливості для фінансування інвестицій в економіку. За економічним призначенням купівлі грошей: ринок грошей, ринок капіталів. Ринок грошей – це ринок, де здійснюються короткострокові (до 1 року) депозитно-позичкові операції. Класичними операціями ринку грошей є: операції з міжбанківського кредитування;короткострокові вклади фінансово-кредитних інституцій у комерційні банки; кредити комерційних банків цим інституціям. Характерна особливість: ринок грошей дуже чутливий до змін в економіці та фінансовій сфері, тому тут дуже мінливий попит, пропозиція та відсотки як ціна грошей.

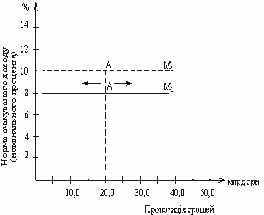

Грошовий ринок поділяють на два основні сектори: 1) сектор прямого фінансування (безпосередньо від власників до позичальників); 2) сектор опосередкованого (непрямого) фінансування (по яких грошові кошти рухаються від кредиторів до позичальників через фінансових посередників – банки (особливе місце), небанківські фінансові установи). Головна функція грошового ринку – балансування попиту і пропозиції, формування ринкового рівня процента як ціни грошей. 117. ОСОБЛИВОСТІ ОПОДАТКУВАННЯ НЕРУХОМОСТІ В КРАЇНАХ ЄС. Податкові с-ми більшості країн складалися століттями під впливом різних ек, політ і соц умов. Тому цілком природно, що податк с-ми різних країн відрізняються один від одного: за видами і структурі податків, їх ставок, способами стягування, фіскальним повноважень органів влади різного рівня, масштабами та кількістю наданих пільг і ряду інших найважливіших ознак. Спеціальні податки на окремі види майна, зокрема на нерухомість, відрізняються надзвичайною різноманітністю. Найчастіше, цими податками обкладаються житлові будинки, будівлі, споруди та установки, забудовані і незабудовані земельні ділянки. Умови оподаткування та ставки, зазвичай пов'язані з матеріалом будов, способом кріплення до землі, розмірами і призначенням. Опод-ня земельних ділянок різниться в залежності від господарського призначення. Існують різні си-ми опод-ня забудованих земельних ділянок, земель, які використ в с/г, і незабудованих земельних ділянок, що не використ для с/г призначення. Ставки цих податків зазвичай встановлюються у % від кадастрової вартості земельної ділянки. Від цих податків звільняються об'єкти, що знаходяться в держ власності, у власності органів місцевого самоврядування, а також у власності низки орг.-цій, список яких встановлюється законодавчо. Конкретні с-ми опод-ння нерухомості в кожній країні відрізняються своїми особливостями. У Великій Британії стягується єдиний податок на майно, яке використ для ведення підп-цької д-сті. Органи місцевого самоврядування стягують податок на нерухомість. Він стягується з власників чи орендарів нерухомого майна виробничого або невиробничого призначення. Великобританія є своєрідним винятком з усіх європейських країн. Податок на нерухомість є єдиним місцевим податком. Для порівняння у Франції стягується більше 50 різноманітних видів місцевих податків, в Італії - понад 70, у Бельгії - близько 100. Сума їхніх надходжень у цих країнах складає 30-60% доходів місцевих бюджетів. У Великобританії сума надходження від цього податку становить більше 10% від заг податкових надходжень Сполученого Королівства. 105. ФОРМУВАННЯ ПОПИТУ ТА ПРОПОЗИЦІЇ НА ГРОШІ. Поняття попиту на гроші - виступає як запас грошей, який прагнуть мати у своєму розпорядженні ек суб’єкти на певний момент. Якщо такий запас грошей розглядати як елемент багатства, котрим володіють ек суб’єкти, то попит на гроші можна трактувати як їхнє бажання мати певну частину свого портфеля активів (багатства) в ліквідній формі. Якщо власники портфелів активів віддають перевагу ліквідній формі, то це означатиме зростання попиту на гроші, і навпаки. Такий (портфельний) підхід до вивчення попиту на гроші був застосований Дж. М. Кейнсом, котрий назвав своє трактування попиту на гроші теорією переваги ліквідності. Очікуваний дохід на гроші він трактує як певні зручності від наявності запасу грошей і як певний рівень процентного доходу, що тепер виплачується за поточними вкладами. Очікуваний дохід за фін активами забезпечується процентами та дивідендами, а очікуваний дохід за товарними активами - рівнем інфляції. Якщо очікувана зміна їх співвідношення буде на користь грошей, то попит на гроші зростатиме, а якщо на користь негрошових активів - скорочуватиметься. Формулу його можна записати у такому вигляді: Попит на гроші Зміна цієї норми означає зміну альтернативної вартості зберігання грошей у формі, яка не приносить доходу. По горизонталі відображ обсяг попиту на гроші в млрд грн. Сукупність кривих МГ, МГ1, МГ2 відображає функціональну зміну попиту на гроші залежно від чинників: зміни номінального обсягу ВНП та зміни норми очікуваного. Криві ПК, ПК1 і ПК2 відбивають зміну поточної каси як трансакційної складової попиту на гроші. З графіку видно 2 різні характери руху попиту на гроші: 1)у вигляді переміщення самої кривої попиту - вгору і вправо чи вниз і вліво, що свідчить про еластичність попиту на гроші від номінального обсягу валового продукту; 2)у вигляді руху точки попиту по його кривій - вгору і вліво чи вниз і вправо, що свідчить про еластичність попиту на гроші від процента та інших очікуваних доходів на активи. Поняття пропозиції грошей - полягає в тому, щоек суб’єкти в будь-який момент мають у своєму розпорядженні певний запас грошей, які вони можуть за сприятливих обставин спрямувати в оборот.

Пряма вертикальна лінія, проведена з т. 20,0, свідчить про те, що фактична пропозиція грошей склалася на рівні 20,0 млрд грн і банківська с-ма планує підтримувати її на цьому рівні незалежно від зміни процентної ставки. Якщо буде прийнято рішення за тих же умов збільш пропозицію грошей до 25,0 млрд грн, то крива пропозиції зміститься вправо в точку, адекватну 25,0 млрд грн, але залишиться у вертикальному положенні, що свідчить про її незалежність від зміни процентної ставки. Якщо грошово-кредитна політика визнає за тактичну ціль утримання на незмінному рівні процентної ставки при вільному русі грош маси, то крива пропозиції набуде такого вигляду Горизонтальна лінія М1 проведена з т. 8, свідчить про те, що пропозиція грошей (т. А) повинна змінювати своє положення вліво чи вправо на горизонт прямій М1 (залежно від зміни попиту на гроші) так, щоб утримувати процентну ставку на рівні 8%. Якщо ж як ціль монетарної політики буде встановлено підтримання процентної ставки на рівні 10%, то лінія пропозиції грошей переміститься вгору в т. 10, але збереже горизонт положення. Зміщення пропозиції грошей (т. А) на обох рівнях у напрямку, потрібному для утримання ставки процента на незмінному рівні (8% чи 10%), НБУ може забезпечити продажем цінних паперів на відкритому ринку (пропозиція грошей зменш) чи купівлею їх (пропозиція грошей збільш). Крива пропозиції грошей може набути вигляду нахиленої лінії, якщо грошово-кред політика передбачає збільш маси грошей, проте меншою мірою, ніж це потрібно для збереження стабільного рівня процента. У такому разі одночасно змінюється і маса грошей, і норма процента, а крива пропозиції грошей займе таке положення,

106. ПОНЯТТЯ ТА ЕЛЕМЕНТИ ГРОШОВИХ СИ-М. Грош с-ма - це законодавчо встановлена форма організації грош обороту в країні. Вона є складовим елементом господарського механізму і регулюється законами, встановленими державою. Грош с-ма країни форм історично, що позначається на структурі та змісті її елементів: 1. Грошова одиниця - це встановлений законодавством грошовий знак, що є засобом виміру та вираження цін усіх товарів. 2. Державні грошові знаки - визначаються законодавством держави і мають законну платіжну силу. Грош знаки, що випускаються державою, обов'язкові до приймання на території всієї країни. Розрізняють такі види держ грош знаків: - банківські білети - випускаються в обіг центр емісійним банком країни; - казначейські білети - впроваджуються в обіг при бюджетній емісії спеціально уповноваженим держ органом; - розмінна (білонна) монета - дрібна частина держ грош знаків, яку випускають для зручності обслуговування роздрібного обігу. 3. Масштаб цін - засіб вираження вартості (ціни) товарів і послуг у грош одиницях, який склад під впливом ринкового попиту і пропозиції. 4. Валютний курс - співвідношення між грош одиницями (валютами) різних країн, що визначається, їх купівельною силою. Валютний курс характеризується еквівалентною сумою, ціною грош одиниці однієї країни, що виражена у грош одиницях ін країни 5. Порядок готівкової і безготівкової емісії та обігу грошових знаків. Такі регулювання держава здійснює за допомогою актів внутрішнього законодавства та врахування ек і валютного становища країни. 6. Регламентація безготівкового грош обороту - це ф-ція держави і НБУ, яка реалізується через: • встановлення порядку використ грошей, що знаход на рах банків; • держава визначає сфери, у яких платежі виконуються шляхом безготівкового перерахування коштів з одного рахунку на інший; • держава законодавчо визначає способи платежу, форми розрахунків, порядок платежу тощо. Сучасна грош с-ма х-зується такими загальними рисами:відміною офіційного золотого вмісту грош одиниць, демонетизацією золота; переходом до нерозмінних на золото кредитних грошей, які за своєю природою небагато чим відрізняються від паперових грошей; збереженням у грош обігу декількох країн поряд з кредитними грошима паперових грошей у формі казначейських білетів; випуском банкнот в обіг з метою кредитування господ-ва, держави, а також приросту офіційних золотих і валютних резервів; розвитком у грош обороті безготівкових розрахунків при одночасному скороч готівкових; посиленням держ регулювання грош обороту в зв’язку з порушенням базового принципу грош с-ми - відповідності кількості грошей об’єктивним потребам ек обороту, яке веде до інфляційного процесу. 107. ВИДИ ГРОШОВИХ СИ-М ТА ЇХ ЕВОЛЮЦІЯ. У р-ті еволюції товарного госп та властивих йому ек відносин грош с-ми змінювалися, набували різних форм, які можна класифікувати за кількома критеріями. Металеві грош с-ми історично виступали у формах біметалізму та монометалізму. Біметалізм (XVI - XVIII ст) - це грош с-ма, в якій роль заг еквівалента законодавчо закріплялася за 2 металами - золотом і сріблом; монети з цих металів карбувалися та оберталися на рівних засадах, банкноти підлягали розміну на обидва ці метали. Історично першим різновидом біметалізму була с-ма паралельної валюти - співвідношення між золотими та срібними монетами встановлювалося на ринку стихійно, тобто при здійсненні платежів золоті та срібні монети приймалися відповідно до ринкової вартості золота та срібла. Це створювало деякі руднощі, що були пов’язані з існуванням на ринках 2 загальних еквівалентів, а значить - 2 мір вартості, 2 систем цін. Ситуація ускладнювалася постійною зміною співвіднош між золотом та сріблом за вартістю. Щоб спростити ситуацію, держава встановлювала у законод порядку обов’язкове вартісне співвіднош між 2 металами, що оберталися на рівних засадах за їх відкритого карбування. Такий різновид біметалізму дістав назву «с-ма подвійної валюти». Різновидом біметалізму була 2 с-ма «кульгаючої» валюти - один з видів монет карбується у закритому порядку. Однак біметалізм не відповідав потребам розвинутого ринкового господарства, бо викор як міри вартості 2 металів суперечило суті цієї ф-ції грошей. Монометалізм - грош с-ма, за якої роль загального еквівалента виконує 1 метал: золото (золотий монометалізм) або срібло (срібний монометалізм), при цьому в обігу функціонують монети та знаки вартості, розмінні на грошовий метал. У міру розвитку капіталістичного господ-ва біметалізм поступається монометалізму, а срібний монометалізм - золотому. Золотий монометалізм існував у кількох формах: золотомонетного, золотозливкового і золотодевізного стандарту. Золотомонетний стандарт:- золото виконувало всі ф-ції грошей;- в обігу перебували золоті монети та банкноти. Уведення в обіг золотих монет не викликало ажіотажного попиту на них. Завдяки вільному обігу, відкритому карбуванню золотих монет та необмеженому обміну банкнот на золото маса грошей в обігу стихійно пристосовувалася до потреб обігу в них через механізм скарбу. У періоди спаду в-ва та товарообороту зменш потреба в грошах, вони вилучалися з обігу, перетворюючись на скарб. При розширенні товарообороту гроші надходили зі скарбу до сфери обігу. Так відбувалося регулювання маси грошей в обігу. С-ми паперово-кредитного обігу - грош с-ми, за яких обіг обслуговують грош знаки (паперові або металеві), що не мають внутрішньої вартості. Такі грош с-ми є регульованими, бо держава бере на себе зобов’язання щодо забезпеч сталості емітованих від її імені грош знаків. Розрізняють паперові грош с-ми та с-ми кредитних грошей, не розмінних на золото. За паперової с-ми емісія грош знаків, які мають форму казначейських білетів, здійснюється держ казначейством для покриття бюдж дефіциту. У ході грош реформ (1924-1929 рр) повернення до золотого стандарту відбулося у 2 формах - золотозливкового та золотодевізного стандартів. Золотозливковий стандарт - в обігу відсутні золоті монети та їх вільне карбування, обмін банкнот здійсн лише на золоті зливки з певними обмеженнями. Більшість країн (Нім, Австрія), що не мали достатніх золотих запасів, перейшли до золотодевізного стандарту. Згідно з цим стандартом також відсутній обіг золотих монет та їх вільне карбування, а обмін банкнот здійснюється на іноз валюту (девізи), яка обмінюється на золото. У такий спосіб зберігався непрямий зв’язок грош одиниць 30-ти країн світу із золотом. Золотозливковий та золотодевізний стандарти були грош с-мами без золотого обігу, тобто золото функцій обігу та платежу не виконувало. Саме тому ці стандарти називають «урізаними» формами золотого стандарту. Остаточний крах золотого стандарту як грош с-ми було прискорено ек кризою 1929-1933 рр. Золотий стандарт було скасовано в усіх країнах. З 30-х років ХХ ст утвердилася с-ма кредитних грошей, не розмінних на золото. Сучасні гроші - це кредитні гроші, які нерозривно пов’язані з господ оборотом і реально відбивають його рух. Унаслідок зрост грош маси в 1991-1993 рр грош с-ма Укр мала хар-р паперово-грош, коли за рах кредитів НБУ фінансувався весь дефіцит ДБУ. Це був період повного розладу ек, грош та банк систем. Вплив світових інтеграційних процесів на трансформацію нац грош си-м найяскравіше проявився в Зах Європі, особливо в ЄС, де з 1 січня 1999р у безготівковий обіг було введено нову грош одиницю - євро, яка стала єдиною валютою країн Європ монетарного союзу (ЄМС). Створ цього Союзу завершилося формування в країнах ЄС єдиного внутр ринку товарів, послуг, капіталу. З 1 січня 2002р євро випущено в готівковий оборот.

108. ГРОШОВІ РЕФОРМИ ТА МЕТОДИ ЇХ ПРОВЕДЕННЯ. Серед комплексу заходів щодо оздоровлення та впорядкування грош обігу особливе місце займають грош реформи. Вони являють собою повну чи часткову перебудову грош с-ми, яку проводить держава, з метою оздоровлення чи поліпшення механізму регулювання грош обороту відповідно до нових соц-ек умов. Їх можна класифікувати так: 1) створення нової грош с-ми. Ці реформи проводилися при переході від біметалізму до золотого монометалізму, від останнього до с-ми паперово-грошового обігу чи кредитного обігу в умовах створ нових держав. 2) часткова зміна грош с-ми, коли реформуються окремі її елементи: назва і величина грош одиниці, види грош знаків, порядок їхньої емісії і хар-р забезпечення тощо. 3) проведення спеціальних стабілізаційних заходів з метою отримання інфляції чи подолання її наслідків. Чим би не була викликана необхідність проведення грош реформи, її метою завжди є стабілізація грош обороту. Успішне проведення грош реформи потребує підготовки: нагромадження золотовалютних і матеріальних резервів, припинення чи зменш темпів зрост грош маси в обігу, оздоровлення держ фінансів, поліпшення структури суспільного в-ва, збалансування ринку тощо. Згідно зі світовим досвідом грош реформ існують такі методи стабілізації валют: нуліфікація, ревальвація (реставрація), девальвація, деномінація. Нуліфікація - оголошення державою знецінених паперових грош знаків недійсними. Проводиться за умови надзвичайно великого падіння купівельної спроможності грошей, коли стає недоцільним будь-який обмін їх на нові гроші і в такій формі трапляється рідко. Девальвація - офіційне зниження державою металевого вмісту та курсу (або тільки курсу) нац грошей щодо іноз валют або міжнар розрахункових одиниць. Ревальвація - офіційне підвищ державою золотого вмісту та валютного курсу (проводилися в епоху вільного обміну банкнот на метал) або тільки вал курсу нац валюти країни. В результаті ревальвації відновлювався обмін банкнот на метал за паритетом, який діяв до початку інфляції. Відновлювався і попередній курс валюти. Деномінація - укрупнення грош одиниці без зміни її найменування, що проводиться з метою забезпеч грош обігу і надання більшої повноцінності грошам. 109. ПОНЯТТЯ ТА СУТНІСТЬ ІНФЛЯЦІЇ. Інфляція властива більшості ек розвинутих країн світу і є основною проблемою в тих країнах, що розвиваються. Під інфляцією розуміють будь-яке знецінення грош одиниці, тобто с-матичне зрост цін незалежно від того, якими причинами цей процес викликається. Більш вузьке поняття інфляції - с-матичне зрост цін, що викликається тільки грош фактором (надлишком грошей в оберненні), є недостатнім, оскільки в реальному житті грош і негрош фактори зрост цін дуже тісно пов’язані і впливають один на одного. Інфляція виникає в разі, якщо сусп-во намагатиметься витрачати більше, ніж дозволяють виробничі потужності ек. Коли сукупні витрати перевищ обсяг продукту при повній зайнятості, відбув підвищ рівня цін. Отже, надмірний обсяг сукупних витрат носить інфляційний хар-р. У цьому разі уряд зобов’язаний ліквідувати надлишкові витрати. Він може цього досягнути через скороч власних видатків, підвищ податків з метою скороч доходів приватного сектору. Протилежним до iнфляцii поняттям є дефляцiя, яка має мiсце, коли заг рiвень цiн падає. Пiдтримувана дефляцiя, коли цiни постiйно падають протягом декiлькох рокiв, як правило, асоцiюється з перiодами глибокої депресii. Існують такі види інфляції: - подавлена (прихована) - знецінення грошей відбувається без відкритого росту цін. - відкрита - виявляється безпосередньо в рості цін. За темпами інфляції розрізняють: - повзучу - темпи якої не перевищують 10% на рік - галопуючу - темпи росту цін досягають 10-100% на рік - гіперінфляцію - річні темпи приросту цін перевищують 100% (в рамках гіперінфляції виділяють більш вузьке поняття супергіперінфляції, при якій темпи росту цін досягають 50 та більше % на місяць). Аналiз виявляс декiлька харакерних рис гiперiнфляцii. 110. ПОКАЗНИКИ ВИМІРЮВАННЯ ІНФЛЯЦІЇ. Точно виміряти відкриту цінову інфляцію можна за допомогою індексу цін за певний період - рік, квартал, місяць. На практиці може розраховуватися багато різних індексів цін. Проте для вимірювання інфляції найчастіше застосовується 3 види: індекс цін споживчих товарів (індекс споживчих цін); індекс цін на засоби в-ва (індекс цін виробників); індекс цін ВВП (дефлятор ВВП). Індекс споживчих цін (ІСЦ) х-зує зміну в часі загального рівня цін на товари і послуги, які купує нас-ня для особистого споживання. Цей показник використ для характеристики інфляції, бо досить точно виражає ек і соц аспекти інфляції, зокрема її вплив на рівень життя нас-ня, а тому його наз ще індексом вартості життя. ІСЦ застосовується в практиці регулювання держ фін і соц політики, аналізу і прогнозування цінових процесів, регулювання курсу нац валюти, вирішення правових спорів тощо. Визначається ІСЦ за вартістю певного законодавчо зафіксованого набору товарів і послуг («споживчого кошика»), обчисленою у ринкових цінах базового і поточного періоду. Розрахувати ІСЦ можна за ф-лою: Дефлятор ВВП х-зує зміну в часі заг рівня цін на всі товари і послуги, що реалізовані кінцевим споживачам. Це найб широкий показник, який х-зує інфляційні зміни всіх цін. Тому дефлятор ВВП може помітно відхилятися від ІСП та ІЦВ, оскільки він точніше враховує реальну структуру особистого і виробничого споживання. Визначається дефлятор ВВП за ф-лою агрегатного індексу цін Ласпейреса.

111. ФОРМИ ТА ВИДИ ІНФЛЯЦІЇ. 1)За чинниками інфляції: Інфляція попиту - це порушення рівноваги між попитом і пропозицією з боку попиту. Осн причини: збільш держ замовлень (напр, військових), збільш попиту на засоби в-ва в умовах повної зайнятості і майже повної завантаженості виробничих потужностей, а також зрост покупної спроможності трудящих (зрост з/п) внаслідок, напр, узгоджених дій профспілок. Внаслідок цього виникає надлишок грошей по відношенню до кількості товарів, підвищ ціни. Тому надлишок платіжних засобів в обігу створює дефіцит пропозиції, коли виробники не можуть реагувати на зрост попиту. Інфляція пропозиції - зрост цін внаслідок збільш витрат в-ва чи зменш сукупної пропозиції. Причини збільш витрат: олігополiстична політика ціноутворення, ек і фін політика держави, зрост цін на сировину, дії профспілок, що вимагають підвищ з/п і т. і. Вона може також з’явитися в результаті зміни структури пропозиції на ринку. Іноді відзначаються деякі інші причини інфляції: * імпортована інфляція (внаслідок інфляції в країні-експортері, зрост цін імпортних сировинних товарів і товарів власного в-ва в країні-імпортері); * інфляція очікування (очікування інфляції стимулює ажіотажний попит, що веде до підвищ цін. Одним з наслідків може бути скороч інвестицій, що спричинює інфляцію пропозиції в майб); * дефіцит держ бюджету (зрост внутр боргу здійснює певний інфляційний тиск на курс грош одиниці). 2) За зовн ознаками розрізняють відкриту та затамовану (подавлену) інфляцію. Коли знецінення паперових грошей супроводжується прямим зрост цін, тоді сусп-во має справу з відкритою інфляцією. Подавлена (затамована) інфляція характерна для командної ек, коли в сусп-ві існує жорсткий контроль за цінами та доходами. Оскільки ціни фіксовані і не можуть зростати, інфляція набуває "підпільного" хар-ру: надлишок свідомо перетворюється у товарний дефіцит. В такому випадку тільки частина паперових грош знаків дійсно стає грошима (та, що обмінюється на товар), інша перетворюється в псевдо гроші. Подавлена інфляція не виліковна, її можна загнати ще глибше або перевести у стан відкритої інфляції, відпустивши ціни. Відкрита інфляція може бути подолана ек засобами. 3) За темпами знецінення грошей: 1. Помірна. Ціни зрост на 5-10% на рік, вартість грошей зберігається, відсутній ризик підписання контрактів в номiнальних цінах. Така інфляція дозволяє ефективно корегувати ціни стосовно до умов в-ва і попиту, що постійно змінюються. 2. Галопуюча. Ціни зрост на 10-100% на рік, гроші прискорено матеріалізуються в товари, контракти прив'язуються до зрост цін. 3. Гіперінфляція. Ціни зрост астрономічно, розходження цін і зарплати, руйнується добробут навіть забезпечених верств. Зростання цін перевищує 100% на рік. Винуватцем інфляції є держава і для її подолання необхідні держ антиінфляційні заходи. Вони є стабілізаційними (вилучення частини "зайвих" грошей з обігу ("дефляція"); жорстке регулювання грош емісії; скороч держ витрат і встановлення рівноваги держ бюджету; нарощування товарної маси, розвиток в-ва) та компенсаційними. 112. ВАЛЮТА ТА ВАЛЮТНА СИСТЕМА. Грошові відносини, що складаються на основі інтернаціоналізації господарських зв'язків, історично організувалися у формі валютних систем. Завданням будь-якої валютної с-ми є сприяння розвитку товарообмінних операцій. Валютні с-ми стали сукупністю правил і механізмів, які покликані забезпечувати ці співвідношення. Класифікація видів валют в залежності від: 1) емітента валютних коштів валюта поділяється на: нац валюта - грош одиниця певної країни та той чи інший її тип (грошова, срібна, паперова)., іноз валюта - грош знаки іноз держав, кредитні та платіжні засоби, які виражені в іноз грош одиницях і використ в міжнар розрахунках, міжнар (регіональна) валюта - міжнар або регіональна грош розрахункова одиниця, засіб платежу: СДР, ЕКЮ (з 1 січня 1999р замінена на євро). СДР (SDR- Special Drawing Right) (спец права запозичення (СПЗ) – міжнар платіжні засоби, які використ МВФ для безготівкових міжнар розрахунків через записи на спец рахунках та як розрахункова одиниця МВФ. ЕКЮ – регіональна міжнар розрахункова одиниця, що була введена в 1979р. у межах Європейської валютної с-ми і пізніше стала розрахунковою одиницею Валютного союзу країн ЄС (сьогодні це ЄВРО). 2) ступеню конвертування валют: вільно конвертовані валюти (обмін без обмежень на будь-які іноз валюти - це долар, ієна, французький франк, англ фунт стерлінгів, нім марка – використ для здійснення платежів за міжнар угодами, активно купуються і продаються на головних валютних ринках), частково конвертовані валюти (у країнах, де зберігаються валютні обмеження – це валюти, які обмінюються тільки на деякі інші валюти і мають валютні обмеження не за всіма валютними операціями або тільки для нерезидентів). Вона поділяється на зовн конвертовану і внутр конвертована, неконвертовані валюти (замкнуті валюти, у країнах, де для резидентів та нерезидентів уведена заборона обміну валют). 3) матеріально-речової форми: готівкова (банкноти), безготівкова (форекс) 4) відношення до курсів інших валют сильна (тверда) – стабільний валютний курс, рух якого відбув відповідно фундаментальним макроек закономірностям, слабка (м’яка) 5) принципу побудови кошикового типу (СДР) склад з декількох валют, звичайна. 6) відношення до валютних запасів країни резервна валюта, інші валюти. 7) видів валютних операцій валюта ціни контракту, валюта платежу, валюта кредиту, валюта клірингу, валюта векселя. Гроші не є звичайним товаром, держава несе відповідальність за їх вартість. Коливання цін нац грош одиниць окремих країн можуть суттєво вплинути на ек ін держав. Валюта (гроші) є товаром, вартість якого визначається співвіднош попиту та пропозиції, держава не може ігнорувати процес встановлення ціни валюти. Залежно від складу країн-учасниць розрізняють валютні системи: нац, регіональні та світову. Нац - історично виникли раніше за інші. Кожна з них являє собою с-му діючих у конкретній країні правил і механізмів забезпечення співвідношень нац валюти та іноз валют. Світова та регіональні валютні с-ми тісно пов'язані з нац валютними системами. Вони являють собою системи правил і механізмів, які забезпечують співвіднош різних валют у міжнар відносинах. 113. ПОНЯТТЯ КОНВЕРТОВАНОСТІ ВАЛЮТИ. Конвертованість валюти – це здібність резидентів та нерезидентів вільно без обмежень обмінювати нац валюту на іноз і використовувати іноз валюту в угодах з реальними і фін активами. |

|

| Поделиться: |

Гр-кр мультиплікатор - це процес створ нових банківських депозитів (безготівкових грошей) при кредитуванні банками клієнтури на основі додаткових (вільних) резервів, що надійшли в банк ззовні. Вільний резерв - це сукупність грош коштів комерц банку, які в даний момент є в розпорядженні банку і можуть бути використані ним для активних операцій. Загальний банківський резерв - вся сума грош коштів, які є в даний момент у розпорядженні банку і не використані для активних операцій. Частину загального резерву банки повинні зберігати в грош формі і не використовувати для поточних потреб - обов’язковий резерв. Обсяг його визначається на підставі норм обов’язкового резервування, які встановлюються НБУ у відсотках до суми банківських пасивів. Різниця між загальним і обов’язковим резервами становить вільний резерв банку. Цей показник виражає, стан поточної ліквідності банку і стан його поточного кредитного потенціалу.

Гр-кр мультиплікатор - це процес створ нових банківських депозитів (безготівкових грошей) при кредитуванні банками клієнтури на основі додаткових (вільних) резервів, що надійшли в банк ззовні. Вільний резерв - це сукупність грош коштів комерц банку, які в даний момент є в розпорядженні банку і можуть бути використані ним для активних операцій. Загальний банківський резерв - вся сума грош коштів, які є в даний момент у розпорядженні банку і не використані для активних операцій. Частину загального резерву банки повинні зберігати в грош формі і не використовувати для поточних потреб - обов’язковий резерв. Обсяг його визначається на підставі норм обов’язкового резервування, які встановлюються НБУ у відсотках до суми банківських пасивів. Різниця між загальним і обов’язковим резервами становить вільний резерв банку. Цей показник виражає, стан поточної ліквідності банку і стан його поточного кредитного потенціалу. На ринку капіталів купуються грошові кошти на тривалий (більше року) термін. Ці гроші використовуються для збільшення маси основного та оборотного капіталів. Класичні операції на ринку капіталів: операції з акціями, цінними паперами, довгостроковими облігаціями; довгострокові депозити та позички комерційних банків; операції спеціалізованих інвестиційних компаній. Характерна особливість: попит і пропозиція чутливі, процентна ставка більш стабільна.

На ринку капіталів купуються грошові кошти на тривалий (більше року) термін. Ці гроші використовуються для збільшення маси основного та оборотного капіталів. Класичні операції на ринку капіталів: операції з акціями, цінними паперами, довгостроковими облігаціями; довгострокові депозити та позички комерційних банків; операції спеціалізованих інвестиційних компаній. Характерна особливість: попит і пропозиція чутливі, процентна ставка більш стабільна. , де ¡ - реальний обсяг ВНП; Р - середній рівень цін; R - рівень очікуваного доходу на альтернативні грошам активи; В - обсяг багатства; І - рівень інфляції; О - очікування змін ринкової кон’юнктури.

, де ¡ - реальний обсяг ВНП; Р - середній рівень цін; R - рівень очікуваного доходу на альтернативні грошам активи; В - обсяг багатства; І - рівень інфляції; О - очікування змін ринкової кон’юнктури. На макроек рівні пропозиція грошей формується по-іншому. Всі ек суб’єкти одночасно не можуть запропонувати на ринку грошей більше від наявного у них запасу грошей. Тобто фактична маса грошей в обороті є природною межею пропозиції грошей. Тому емісія грошей розглядається як зростання пропозиції грошей на грош ринку, а вилучення грошей з обороту - як скороч пропозиції грошей. Щоб спростити аналіз цих чинників, запишемо пропоз грошей у формулі: M1= m M6. де М1 - пропозиція грошей у вигляді готівки поза банками та депозитів на поточних рахунках; m - коеф грош-кред мультиплікатора; Мб - грош база. Зміна пропозиції грошей (М1) може бути викликана дією чинників, які впливають на обсяг грош бази та на коеф мультиплікатора. Оскільки грош база (Мб) перебуває під контролем центр банку, то обсяг її може змінюватися внаслідок певних операцій цього банку - операцій на відкритому ринку, рефінансування комерц банків, валютної інтервенції. Усі вони здійснюються за його рішеннями, тому й зміна пропозиції грошей у розмірах, адекватних зміні грош бази, є функцією центр банку. Зміна коеф мультиплікатора визначається не тільки рішеннями ЦБ, а й ін чинниками, що можуть самостійно впливати на обсяг пропозиції грошей. Такими чинникамиможуть бути зміни: норми обов’язкових резервів; облікової ставки; типової ринкової % ставки; процентної ставки за депозитами до запитання; обсягу багатства ек суб’єктів; тінізації підп-цької д-сті- стану довіри до банків, банківської паніки. Графічне зображення пропозиції грошей:

На макроек рівні пропозиція грошей формується по-іншому. Всі ек суб’єкти одночасно не можуть запропонувати на ринку грошей більше від наявного у них запасу грошей. Тобто фактична маса грошей в обороті є природною межею пропозиції грошей. Тому емісія грошей розглядається як зростання пропозиції грошей на грош ринку, а вилучення грошей з обороту - як скороч пропозиції грошей. Щоб спростити аналіз цих чинників, запишемо пропоз грошей у формулі: M1= m M6. де М1 - пропозиція грошей у вигляді готівки поза банками та депозитів на поточних рахунках; m - коеф грош-кред мультиплікатора; Мб - грош база. Зміна пропозиції грошей (М1) може бути викликана дією чинників, які впливають на обсяг грош бази та на коеф мультиплікатора. Оскільки грош база (Мб) перебуває під контролем центр банку, то обсяг її може змінюватися внаслідок певних операцій цього банку - операцій на відкритому ринку, рефінансування комерц банків, валютної інтервенції. Усі вони здійснюються за його рішеннями, тому й зміна пропозиції грошей у розмірах, адекватних зміні грош бази, є функцією центр банку. Зміна коеф мультиплікатора визначається не тільки рішеннями ЦБ, а й ін чинниками, що можуть самостійно впливати на обсяг пропозиції грошей. Такими чинникамиможуть бути зміни: норми обов’язкових резервів; облікової ставки; типової ринкової % ставки; процентної ставки за депозитами до запитання; обсягу багатства ек суб’єктів; тінізації підп-цької д-сті- стану довіри до банків, банківської паніки. Графічне зображення пропозиції грошей: Вибір тактичної цілі грошово-кред політики і відповідної їй кривої пропозиції грошей залежить від ек ситуації в країні та тих чинників, які обумовили зміну попиту на гроші, відповідно до якої банківська с-ма повинна відкоригувати пропозицію грошей.

Вибір тактичної цілі грошово-кред політики і відповідної їй кривої пропозиції грошей залежить від ек ситуації в країні та тих чинників, які обумовили зміну попиту на гроші, відповідно до якої банківська с-ма повинна відкоригувати пропозицію грошей. де Р 0 і Р 1 - ціни одиниці товарів (послуг) базового і звітного періодів відповідно; g 0 - кількість товарів у «споживчому кошику» базового періоду. Незважаючи на широке застосування ІСЦ, він не досить точно виражає інфляційний процес і його вплив на вартість життя. Тому що ІСЦ розраховується за фіксованим набором товарів, який залишається незмінним протягом тривалого часу. Індекс цін на засоби в-ва (цін виробника) х-зує зміну в часі заг рівня цін на засоби в-ва, які купують юр особи для виробничого споживання. Цей індекс виражає зрост оптових цін, темпи якого не завжди збігаються з темпами зростання роздрібних цін, за якими визначається ІСЦ. Індекс цін виробника чутливіший до зміни витрат на в-во, ніж до зміни попиту. Тому його часто використ при характеристиці інфляції витрат, особливо коли зрост оптових цін відбув в часі попереду зрост роздрібних цін. Цей індекс застосовується більш обмежено, ніж ІСЦ.Визначається індекс цін виробника за ф-лою агрегатного індексу цін Ласпейреса:

де Р 0 і Р 1 - ціни одиниці товарів (послуг) базового і звітного періодів відповідно; g 0 - кількість товарів у «споживчому кошику» базового періоду. Незважаючи на широке застосування ІСЦ, він не досить точно виражає інфляційний процес і його вплив на вартість життя. Тому що ІСЦ розраховується за фіксованим набором товарів, який залишається незмінним протягом тривалого часу. Індекс цін на засоби в-ва (цін виробника) х-зує зміну в часі заг рівня цін на засоби в-ва, які купують юр особи для виробничого споживання. Цей індекс виражає зрост оптових цін, темпи якого не завжди збігаються з темпами зростання роздрібних цін, за якими визначається ІСЦ. Індекс цін виробника чутливіший до зміни витрат на в-во, ніж до зміни попиту. Тому його часто використ при характеристиці інфляції витрат, особливо коли зрост оптових цін відбув в часі попереду зрост роздрібних цін. Цей індекс застосовується більш обмежено, ніж ІСЦ.Визначається індекс цін виробника за ф-лою агрегатного індексу цін Ласпейреса:  , де Р 1 і Р 0 - рівень цін одиниці товару (послуги) поточного і базового періодів відповідно; g 0 - кількість товарів (випадків надання послуг) у базовому періоді, що взяті в розрахунок.

, де Р 1 і Р 0 - рівень цін одиниці товару (послуги) поточного і базового періодів відповідно; g 0 - кількість товарів (випадків надання послуг) у базовому періоді, що взяті в розрахунок.