Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Грошова пропозиція та грошові агрегати. Графік грошової пропозиції. Грошовий мультиплікатор.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Грош. ринок — це такий сегмент фін. ринку, на якому здійсн. купівля-продажа лише короткостр. боргових інструментів, строк погашення яких становить менше ніж 1 рік. Основн. категоріями грошового ринку є пропозиція грошей і попит на гроші, які взаємодіють між собою за доп. % ставки. Гроші — одні із видів активів. Пропозиція грошей — це сукупність грош. активів, які викор. в нац. економіці в кожний даний період часу. Пропозиція грошей складається з грошових активів, які мають різну ліквідність (здатність активів перетворюватися в платіжний засіб без затримки і втрати своєї ном. вартості). Готівкові гроші є найліквіднішим активом, порівняно з яким оцінюється ліквідність усіх інших активів. Залежно від рівня ліквідності всі грошові активи групуються зростаючим підсумком у грошові агрегати. М0 - Готівка (гроші поза банками); М1 - М0 + кошти на поточних рахунках у нац. валюті; М2 - М1 + строкові кошти в нац. валюті та валютні кошти; М3 - М2 + кошти клієнтів у довірчому упр. та цінні папери власного боргу банків. B = C + TR, де B — грош. база., C — готівка, яка знаходиться поза банками, тобто на руках у нас., не входить готівка, яку тримають комерц. банки в своїй касі, TR — банк. резерви. До банк. резервів відноситься та частина банк. грошей, яка не викор. для здійснення активних операцій (надання позик, інвестування). Вони включають депозити, розміщувані на рахунках ЦБ, та готівку, яку кожний банк може тримати в своїй касі. Банк. резерви склад. з двох компонентів: обов’язкові резерви (мінімальна сума резервів, яку зобов’язаний тримати кожний банк) та надлишкові резерви. R = r × D, де R — обов’яз. резерви, r — норма обов’яз. резервування; D — банк. депозити. TR = R + E, де E — надлишкові резерви. Пропозиція грошей відрізняється від грош. бази і визначається як сума готівки і банк. депозитів: Ms = C + D, де Ms —пропозиція грошей. Пропозиція грошей перевищує грош. базу, оскільки банк. с-ма здійснює вторинну грошову емісію на основі мультиплікації (примноження) грош. бази. Рівень мультиплікації грош. бази можна визначити в такий спосіб. cr=C / D — коефіцієнт готівки, який відображує відношення готівки до депозитів. rr = TR/D — це резервна норма, яка відображує відношення між банк. резервами та банк. депозитами. Ф-ія пропозиції грошей має вигляд: Грош. мультиплікатор залежить від рішень трьох екон. суб’єктів: — д/г, які впливають на співвіднош. між готівкою і депозитами (cr); — ЦБ, який регулює резервну норму (rr) через установлення норми обов’яз. резервування (lr); — комерц. банків, які певною мірою можуть впливати на резервну норму через створення надлишкових резервів. Звідси ф-ія пропозиції грошей має вигляд:

По-перше, якщо зрост. % ставки за депозитами та збільш. альтернативна вартість грошей, екон. суб’єкти намагатимуться зменш. запаси готівки і за рахунок їх економії збільш. депозитні вклади. Внаслідок цього зменш. коефіцієнт готівки, зрост. грош. мультиплікатор і збільш. пропозиція грошей. Отже, пропозиція грошей перебуває в прямій залежності від % ставок за депозитами. По-друге, коли зрост. % ставки за кредитами, комерц. банкам стає невигідно тримати надлишкові резерви. Тому вони будуть намагатиміться їх зменш. з метою максимізаціїї обсягів кредитування. За цих умов зменш. резервна норма, зростає грош. мультиплікатор і збільш. пропозиція грошей. Отже, між пропозицією грошей і % ставками за кредитами спостерігається пряма залежність. Попит на гроші для угод, попит на гроші як активи та їх графічна Інтерпретація. Теорія портфельного вибору розглядає ек. агента як власника портфелю активів, які він розподіляє у певному співвідношенні з метою максимізувати прибуток і мінімізувати ризик. Попит на гроші визначається тим, яку частку портфелю своїх активів ек.агент прагне тримати у ліквідній формі. Ном. попит на гроші – відображає ту к-сть грошей, яку екон. суб’єкти хотіли б мати для фінансування ділових операцій. Реальний попит на гроші – вимірюють той обсяг т і п, який можна придбати за певну ном. к-сть грошей (M/P).

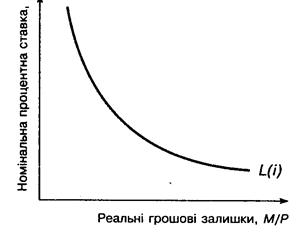

Попит на гроші, як актив – к-сть грошей, яку екон. агенти прагнуть зберігати у формі заощаджень. Ном.% ставка є альтернативною вартістю нагромадження грошей. Тому попит на гроші як активи обернено пропорційний до % ставки. За низької % ставки нас. надаватиме перевагу зберіганню великої к-сті грошей як активів. Що вища % ставка, то більше пот. доходу втрачає д/г або фірма, які нагромаджують гроші. Тому зі зміною % ставок екон. суб'єкти перерозподіляють портфель активів, змінюють його структуру. З підвищ. % ставок зменш. залишки грошей і збільш. запаси придбаних облігацій.

Спадна крива, бо що вища % ставка, то менший попит на гроші як активи. Реальна % (i), яка скоригована на рівень інфляції: i=r+πe. Тому ф-ія має вигляд: Взаємодія пропозиції і попиту на гроші у короткостроковому періоді.

Види коливань % ставки: - пов’язані з початк. нерівновагою на грош. ринку; - що відбул. в наслідок зміни екзоген. змінних. Якщо % ставка нижча за рівновавжну, то попит на гроші перевищує пропозицію. Тому екон. суб’єкти продаватимуть облігації, в результаті – ціни на них зменш., а значить % ставка зрост. в напряику до рівноваги.

Відновлення рівноваги на грош. ринку у короткостр. періоді. Порушення рівноваги може відбут. в результаті зміни екзоген. змінних грош. ринку, рівня доходу та пропозиції грошей. Підвищ. рівня доходу призведе до зрост. попиту на гроші та рівноважну % ставку. Підвищ. пропозиції грошей спричинить зменш. рівноважної % ставки. При цьому відбувається процес урівноваження грош. ринку за рахунок зміни екон. агентами структури портфеля активів. Якщо в початковому положенні рівноваги виникає надлишкова пропозиція грошей, екон. агенти усувають цей надлишок за рахунок підвищ. попиту на облігації. Купівля облігацій, що супроводж. зрост. їх ринкової ціни, триватиме доти, доки ставка не зменш. до рівня рівноважної. Але якщо перевищ. пропозиції відбуд. в ситуації пастки ліквідності, не викличе зменш. % ставки внаслідок мінімальної альтернативної вартості зберігання грошей. Зрост. доходу в умовах незмінної пропозиції грошей підвищ. попит на гроші і спричиняє появу надлишкового попиту на гроші, який задовольн. екон. агентами за доп. продажу облігацій або позичок у КБ. Збільш. попиту на позики сприяє зрост. % ставки. Продаж облігацій триватиме доти, доки % ставка не зросте до рівноважного рівня. % ставка — вартість послуги, пов’язаної з грош. запозиченням, яка встановлюється в % до суми запозичених грошей. Реальна % ставка — ставка %, яка формується ринком за припущення, що ціни на т і п не зміняться протягом терміну викор. позики. Вона визначає реальну к-сть грошей, яку може отримати позикодавець, або к-сть т і п, яку він може купити за цю к-сть грошей. Рівень реальної % ставки залежить від чинників: адміністративні витрати позикодавців, строк позики, кредитні ризики, оподаткування доходу позикодавця, попит і пропозиція на ринку позичкових грошей. Номінальна % ставка — ставка %, яка формується ринком з урахуванням реальної % ставки та інфляції, тобто зрост. цін на т і п, яке відбув. протягом терміну викор. позики. Така % ставка визначає ном. к-сть грошей, яку може отримати позикодавець за надання позики. Оскільки ціни з часом, як правило, зрост., то в процесі узгоджування % ставки позикодавець і позичальник фактично визначають ном. % ставку. Проте на момент узгодження ціни за позику позикодавець і позичальник не знають, якими будуть факт. темпи інфляції протягом терміну викор. позики. Вони можуть ураховувати лише ту інфляцію, яку очікують. Зв’язок між ном. і реальною % ставками та очікуваною інфляцією можна виразити таким рівнянням:

|

||||

|

Последнее изменение этой страницы: 2016-04-23; просмотров: 963; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.113 (0.011 с.) |

, [(cr+1)/(cr+rr)] - коефіцієнт пропорційності. Цей коефіцієнт наз. грош. мультиплікатором (mm). Він показує, на ск. од. змінюється пропозиція грошей у разі зміни грош. бази на од..

, [(cr+1)/(cr+rr)] - коефіцієнт пропорційності. Цей коефіцієнт наз. грош. мультиплікатором (mm). Він показує, на ск. од. змінюється пропозиція грошей у разі зміни грош. бази на од..

Грош. база і грош. мультиплікатор є незалежн. змінними ф-ії пропозиції грошей. Але в графічних моделях пропозиція грошей розглядається як ф-ія від % ставки. Крива пропозиції грошей має додатний нахил, тобто є зрост. ф-ією від % ставки.

Грош. база і грош. мультиплікатор є незалежн. змінними ф-ії пропозиції грошей. Але в графічних моделях пропозиція грошей розглядається як ф-ія від % ставки. Крива пропозиції грошей має додатний нахил, тобто є зрост. ф-ією від % ставки. Трансакційний попит -попит на гроші для обслуговування усіх видів угод в економіці. Ф-ція попиту: Md= P*Y /V. Проста ф-ція трансакційного попиту на гроші (M/P)d=k*Y, де k=1/V. Величина переміщ. кривої визнач. дельтаMD= дельтаY*k; дельтаM/P= дельтаY*k.

Трансакційний попит -попит на гроші для обслуговування усіх видів угод в економіці. Ф-ція попиту: Md= P*Y /V. Проста ф-ція трансакційного попиту на гроші (M/P)d=k*Y, де k=1/V. Величина переміщ. кривої визнач. дельтаMD= дельтаY*k; дельтаM/P= дельтаY*k. Ф-ія попиту на гроші як активи відобр. обернену залежність між величиною попиту на реальні грош. залишки та динамікою ном. % ставки:

Ф-ія попиту на гроші як активи відобр. обернену залежність між величиною попиту на реальні грош. залишки та динамікою ном. % ставки:

. Зі зниж. реальної % ставки попит на реальні грош. залишки зрост., бо зменш. реальна альтернативна вартість нагромадження грошей. Що вищий очікуваний темп інфляції, то нижча величина попиту на реальні грош. залишки. Інфляція спричиняє втрату грішми їхньої купівельної спроможності.

. Зі зниж. реальної % ставки попит на реальні грош. залишки зрост., бо зменш. реальна альтернативна вартість нагромадження грошей. Що вищий очікуваний темп інфляції, то нижча величина попиту на реальні грош. залишки. Інфляція спричиняє втрату грішми їхньої купівельної спроможності. Реальний ВВп (дохід), пропозиція грошей, рівень цін – екзогенні змінні. Ном. змінні дор. реальним змінним. На графіку рівновага на грош. ринку у короткостр. періоді. Е – т. рівноваги грош. ринку, якій відповідає рівноважна % ставка і*. Отже, існує єдина % ставка і*, за якої попит на гроші та їх пропозиція рівні, тобто M/Ps=L(i,Y).

Реальний ВВп (дохід), пропозиція грошей, рівень цін – екзогенні змінні. Ном. змінні дор. реальним змінним. На графіку рівновага на грош. ринку у короткостр. періоді. Е – т. рівноваги грош. ринку, якій відповідає рівноважна % ставка і*. Отже, існує єдина % ставка і*, за якої попит на гроші та їх пропозиція рівні, тобто M/Ps=L(i,Y). Якщо % ставка вища за рівноважну, то виникає надлишкова пропозиція грошей (а висока альтернативна вартість зберігання грошей зменш. попит на них). Отже, екон. суб’єкти масово купуватимуть облігації, в результаті – ціни на них піднімуться.

Якщо % ставка вища за рівноважну, то виникає надлишкова пропозиція грошей (а висока альтернативна вартість зберігання грошей зменш. попит на них). Отже, екон. суб’єкти масово купуватимуть облігації, в результаті – ціни на них піднімуться. , де і — ном. % ставка; r — реальна % ставка; πе— очікуваний темп інфляції.

, де і — ном. % ставка; r — реальна % ставка; πе— очікуваний темп інфляції.