Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Торговля опционами / Часть II. Опционные стратегии / Глава 14. СтрэпСодержание книги

Поиск на нашем сайте

Это зеркальная предыдущей стратегия. Здесь расчет идет на уверенность в росте цены на базовый актив, при сохранении вероятности ее падения. Для нее покупается опцион пут и два опциона колл с равными датами экспирации и с одинаковыми или разными ценами страйк.

Как видно, мы потратили по 1 660 рублей на покупку двух опционов колл со страйком в 50 000 руб. и 8 960 рублей на пут-опцион с таким же страйком, итого 12 280 рублей. При росте цены на базовый актив наша прибыль начнется на отметке 50 000 + 12 280 / 2 = 56 140 рублей и на отметке 50 000 – 12 800 = 37 200 рублей в случае ее падения. Понятно, что прибыль при росте актива будет выше. Убыток мы получим, если к дате экспирации приобретенные опционы будут бесполезны. Он ограничен общей премией за опционы и будет максимальным в точке 12500 рублей. Торговля опционами / Часть II. Опционные стратегии / Глава 15. Обратный бычий спрэд (bull backspread) А этот рецепт для уверенных в том, что рынок не будет падать, а, скорее всего – вырастет. Как водиться, на ожиданиях роста цены базового актива вы покупаете опцион колл и продаете опцион пут, для снижения затрат на покупку опциона колл. При этом можно добиться, что позиция будет беззатратной. Обратите внимание на график.

Покупая колл-опцион, имеющий цену страйк равную 50 000 рублей мы выплачиваем премию в 1 660 рубля. При этом, мы продаем пут-опцион с ценой исполнения 40 000 рублей, получая премию в размере 2 745 рублей, получая совокупную прибыль на открытии позиций в 2 745 – 1 660 = 1 085. Здесь стоит обратить внимание, что разница между ценой покупки опциона колл и ценой продажи опциона пут может быть как положительная, так и отрицательная в зависимости от ожиданий рынка. С этой стратегией зона увеличения прибыли для нас начнется при росте цены базового актива выше 40 000 – 1 085 = 38915 рублей (причем до отметки цены базового актива 50 000 прибыль фиксирована). Спотовые цены ниже 38 915 рублей – это наши убытки. В этой стратегии и прибыль, и убыток не ограничиваются. При этом прибыль при повышении цены базового актива до 50 000 рублей составит 1 085 рублей, а все что выше – не ограничено ничем и будет расти вместе с ростом спотовых цен актива. Торговля опционами / Часть II. Опционные стратегии / Глава 16. Обратный медвежий спрэд (bear backspread) Эта стратегия зеркальна предыдущей. Здесь вы должны быть уверены, что цена на базовый актив будет падать. Нам будет достаточно продать колл-опцион и купить опцион пут, имеющие одинаковые даты экспирации. При этом страйк проданного опциона колл должен быть выше страйка цены купленного пут-опциона. Смотрим график.

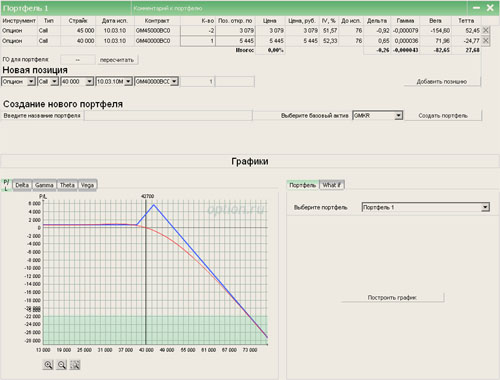

Здесь мы продаем колл, имеющий страйк 50 000 рублей, получая премию в 1 660 рубля и покупаем пут, имеющий цену страйк в размере 40 000 рублей, выплачивая премию опциона 2 745 рубля. Наши суммарные убытки составляют 1 085 рублей. Здесь стоит обратить внимание, что разница между ценой покупки опциона пут и ценой продажи опциона колл может быть как положительная, так и отрицательная в зависимости от ожиданий рынка. Наша позиция по колл-опциону начнет нам приносить неограниченные убытки, начиная с точки 50 000 рублей. Если цена базового актива останется в диапазоне от 40 000 рублей до 50 000 рублей, наши убытки, полученные на момент открытия позиции, составят 1 085 рублей. А все, что ниже уровня 40 000 – 1 085 = 38 915 рублей превратится в нашу прибыль, которая будет возрастать с падением цены на базовый актив и ничем не ограничиваться. Торговля опционами / Часть II. Опционные стратегии / Глава 17. Пропорциональный колл спрэд (call ratio spread) Когда вы рассчитываете, что рынок будет незначительно расти до некоторого предела, вы можете эффективно применить данную стратегию. Для ее реализации вам нужно продать два колл-опциона со страйками, которые будут находиться на ожидаемом уровне предела роста рынка, и купить один колл со страйком, меньшим страйка проданных опционов пут. Смысл этих действий в том, что продажей путов мы страхуем нашу позицию при покупке опциона колл на случай, если цена актива снизится. Если же цена актива подымиться до страйка цены проданных опционов, мы получим нашу прибыль. С превышением цены этого уровня мы станем получать убыток. Вот график для этой стратегии.

Здесь видно, что мы продали два колл-опциона, имеющих страйк 45 000 рублей, получив премию в размере 2 * 3 079 = 6 158 рублей. При этом мы купили колл-опцион со страйк ценой в размере 40 000 рублей, заплатив премию 5 445 рублей и получив при этом прибыль 6 158 – 5 445 = 713 рублей. Взгляните на график: как видно, в случае падения цены на актив, наша прибыль будет равна полученной ранее премии, а с ростом цены базового актива до страйка купленного опциона колл мы уходим в доход. При достижении уровня 45 000 руб. (что равно страйк цене проданных колл-опционов) мы получим максимальную прибыль в размере 45 000 – 40 000 + 713 = 5 713 рублей. При дальнейшем росте цены базового актива эта прибыль начнет уменьшаться, и в точке 45 000 + (45 000 – 40 000) + 713 = 50 713 рублей мы станем получать убытки, которые ничем не ограничиваются. Торговля опционами / Часть II. Опционные стратегии / Глава 18. Пропорциональный пут спрэд (put ratio spread) И снова зеркальная стратегия. Если вы ожидаете колебания цены на актив и вероятного ее снижения до некоего уровня, то можно смело использовать эту стратегию. Для ее реализации вам понадобиться продать два пут-опциона с низкими страйками и купить одни пут-опцион с более высокой страйк ценой. Тем самым вы застрахуете прибыль в случае неожиданного роста цен, при этом оставляя убытки на падении не застрахованными.

Купив пут-опцион, имеющий страйк 42 500 рублей, и заплатив при этом премию в размере 3 930 рублей мы продаем два опциона пут, имеющие страйки равные 40 000 рублей за 2 * 2 745 = 5490 рублей. Совокупная прибыль при этом составляет 5 490 – 3 930 = 1 560 рублей. Как показано на графике, с ростом цен актива мы получим прибыль, остающуюся на уровне уже полученной премии. При падении цены актива до уровня страйк цены проданных опционов пут (40 000 руб.) наша прибыль начинает расти, достигая максимума в точке цены, составив 42 500 – 40 000 + 1 560 = 4 060 рублей. С дальнейшим падением актива мы уходим в убыток, начиная с отметки 40 000 – (42 500 – 40 000) – 1 560 = 35 940 рублей, который может принять любой размах. На этом мы не заканчиваем рассмотрение стратегий торговли опционами. Дальше мы расскажем о кондорах и бабочках. Кроме шуток! Это названия реальных и сложных торговых стратегий. Оставайтесь с нами. Торговля опционами / Часть II. Опционные стратегии / Глава 19. Пропорциональный обратный колл спрэд (call ratio backspread) Данная стратегия используется на ожиданиях, как возможного падения, так и крупного роста цены базового актива. Она заключена в продаже колл-опциона и покупке двух коллов, имеющих более высокую цену страйк. Ее суть проста: продавая дорогой опцион вы используете полученные деньги, приобретая несколько более дешевых.

Итак, мы продали дорогой опцион, имеющий цену страйк 40 000 рублей и купили пару дешевых коллов со страйками 50 000 рублей. При этом, как видно из рисунка, мы получили прибыль в размере 5 445 – 2 * 1 660 = 2 125 рубля. А теперь внимание на график. Достигнув цены 40 000 рублей, базовый актив переводит наш проданный колл в состояние «в деньгах» и мы начинаем терять полученную премию. А на уровне 40 000 + 2 125 = 42 125 рублей начинаем получить убытки. Наш максимальный убыток будет достигнут в точке 50 000 рублей (цена страйк купленных коллов), ведь опцион колл, который мы продали, уже «в деньгах», а приобретенные опционы еще не начали приносить нам доход. Этот убыток составит 7 875 рублей и рассчитывается как разница страйков купленных и проданных опционов, а также совокупной премии (50 000 – 40 000 – 2 125 = 7 875 рублей). А вот если цена на базовый актив станет расти и дальше, наши приобретенные опционы колл выходят в деньги, начиная приносить прибыль. В данной стратегии точка безубыточности равна 50 000 + 7 875 = 57 875 рублей и все цены, выше этой точки генерируют не ограниченную прибыль. Торговля опционами / Часть II. Опционные стратегии / Глава 20. Пропорциональный обратный пут спрэд (put ratio backspread) А эта стратегия используется, если вы рассчитываете на движение цены актива, причем считаете, что, скорее всего она упадет. В случае, когда цена на базовый актив останется на прежнем уровне, наши убытки будут ограничены. Эта стратегия состоит в покупке двух недорогих путов с низким страйком и в одновременной продаже дорогого пута. Стратегию иллюстрирует график.

Здесь показано, что мы продали пут-опцион, имеющий цену страйк 50 000 рублей, получив премию в размере 8 960 рублей. Одновременно мы купили два опциона пут, имеющих страйки 40 000 рублей, заплатив по 2 745 рублей за каждый. Таким образом, при открытии позиции мы сразу получаем прибыль 8 960 – 2 * 2 745 = 3 470 рублей. Посмотрите на график прибыли. Из него следует, что при повышении цены базового актива выше 50 000 рублей (что равно страйку проданного пута) мы остаемся в прибыли. После, когда цена актива падает, прибыль тоже уменьшается, и, достигнув уровня 46 530 рублей (что равно разнице страйка проданного опциона пут и совокупной премии) для нас начинаются убытки, которые достигают максимального размера при спотовой цене активов, равных страйк цене приобретенных опционов пут 40 000 рублей. Происходит так потому, что приобретенные путы еще не начали приносить деньги, а проданный опцион уже стал «в деньгах». Максимально возможный для нас убыток равен разнице страйков проданного опциона и купленных и совокупной премии: 50 000 – 40 000 – 3 470 = 6 530 рублей. Если цена активов будет падать и дальше, то на уровне 40 000 – 6 530 = 33 470 рублей для нас начнется ничем не ограниченная прибыль.

|

||||

|

Последнее изменение этой страницы: 2016-12-28; просмотров: 481; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.86.38 (0.011 с.) |