Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Признаки уклонения от уплаты налоговСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

СЕНКОВ В.А. Директор института Экономики и финансов, заведующий кафедрой бухгалтерского учёта, аудита и налогообложения ГУУ

ã В.А. Сенков ã Государственный университет управления, 2016 Налоговое планирование, как важнейший элемент корпоративного налогового менеджмента. Итак, 2016 год. Его начало. Страна живет в условиях экономического кризиса, который начал проявляться с 2011, 2012 годов и достиг своих нынешних масштабов, через 2012-2015 годы. Причем нынешний кризис сложнее всех предыдущих, ибо, по словам экономиста В. Жуковского, ««это кризис-матрешка», сочетающий в себе сразу несколько кризисов. С одной стороны, это циклический кризис, связанный с тем, что исчерпан потенциал оживления после кризиса 2008 - 2009 годов. Плюс это кризис всей структуры российской экономики, ориентированной на проедание нефтедолларов, советского наследия. Плюс это системный кризис, то есть кризис общественно-экономический, кризис всей неконкурентоспособной вертикали власти, всего общественного устройства России». К чему эти слова, к тому, что фирмы уходят с траектории накопления инвестиций, фирмы активно управляют затратами, работают на уровне минимальной рентабельности, при отсутствии дешевых кредитных ресурсов, которые были потеряны из-за наличия санкций. Причем перед налоговой службой стоят задачи максимального улучшения качества налогового администрирования, максимизации налоговых поступлений. Следовательно, на современном этапе, управление налогообложением организацией, является частью финансовой стратегии компании, которая, в свою очередь, является частью экономической стратегии развития компании, а налоговое планирование является важнейшим элементом процесса управления налогообложением на предприятии, т.к. от качества его осуществления напрямую зависит финансовое положение предприятия не только в текущем периоде, но и в более отдаленной перспективе. Планирование – это не одноразовое событие, а непрерывный процесс, связанный с систематической постановкой целей и подготовкой необходимых для их достижения мероприятий. Всякое планирование предполагает определение целевых установок, которые формируются вышестоящей системой и внешней средой. Для налогового планирования на уровне предприятия таковыми являются общие стратегические и тактические цели организации, а также налоговая доктрина государства.

На современном этапе развития налогового администрирования и в условиях экономического кризиса, на первый план выходит вопрос эффективности, как налогового администрирования, так и налогового планирования.

Налоговое планирование и уклонение от уплаты налогов Как уже упоминалось, основное отличие налогового планирования от уклонения от уплаты налогов — соответствие законодательству. Очень важно, чтобы каждый налогоплательщик понимал, насколько тонка эта грань. Основные признаки уклонений от уплаты налогов — сокрытие выручки, завышение расходов, подделка документов и т.д. и их подробная характеристика приведены в табл. 1. (Источник, Митюкова Э.С. Налоговое планирование: анализ реальных схем). Таблица 1 Деловая цель Деловая цель означает, что сделка, создающая определенные налоговые преимущества для ее сторон, может быть признана недействительной, если она не достигает деловой цели, выраженной, как правило, в извлечении прибыли либо увеличении стоимости компании, а действия, направленные на уменьшение налоговых выплат, противоречат целям ее создания и функционирования. Обратите внимание: налоговая экономия сама по себе не признается в качестве деловой цели сделки. Например, согласно ст. 11 Директивы ЕЭС «О слияниях» налоговые преимущества, предусмотренные для компаний, осуществляющих слияния, поглощения или другие преобразования, не будут предоставляться, если будет установлено, что принципиальной целью реорганизации было уклонение от уплаты налогов или избежание уплаты налогов. Однако судебная практика по данному вопросу противоречивая. Есть и отрицательные суды. См., например, Определение ВАС РФ от 31.07.2009 № ВАС-9658/09, где арбитры поддержали налоговый орган, указавший на убыточность сделки между взаимозависимыми лицами. Поддержали инспекторов и судьи в постановлении ФАС Западно-Сибирского округа от 01.04.2009 № Ф04-5798/2008(3801-А46-15) и др. Но зачастую арбитры встают на сторону налогоплательщика и указывают, что обоснованность получения налоговой выгоды не зависит от эффективности использования капитала (см. постановления ФАС Московского округа от 05.05.2009 № КА-А40/3564-09; Поволжского округа от 31.03.2009 № А55-4366/2008, от 26.09.2008 № А55-1458/08; Западно-Сибирского округа от 29.09.2008 № Ф04-5795/2008(12173-А46-14); Уральского округа от 11.02.2008 № Ф09-208/08-С2). Как правило, выигрывают налогоплательщики, которые не совершали заранее убыточные операции с дружественными или взаимозависимыми компаниями и смогли обосновать отрицательный результат сделки.

Реальность сделки Сделки должны быть реальными. Например, налоговый орган заинтересует ситуация, когда компания признает вину перед партнерами, но с нее не взыскиваются штрафы. В свою защиту налогоплательщик может представить внутренние документы, показывающие, что организация старалась избежать нарушений (служебная записка директора с требованием вовремя выполнить контракт, объяснительная о том, что договор нарушен намеренно). Обращаем внимание, что если деятельность компаний требует большего количества работающих, чем на самом деле числится по документам, это тоже может быть причиной признания получения необоснованных налоговых выгод. Если вы готовы спорить с налоговым органом, имейте в виду: суд будет анализировать не каждый этап в сделке, а только ее начало и конечный результат. Поэтому не удивляйтесь, если получите отказ от предоставления налоговых льгот, на которые могли рассчитывать при дроблении сделки на этапы. Данный вывод следует также и из основного аргумента налогового органа — «юридические последствия, вытекающие из сделки, определяются в большей степени ее существом, нежели формой». В качестве примера можно привести, в частности, заключение договора аренды имущества между дочерней и материнской компаниями в целях оптимизации налогообложения. В этом случае осуществление различных выплат, производимых компанией ее акционерам, хотя и не выраженных в форме дивидендов, может быть признано распределением дивидендов, и к дочерней компании могут быть применены санкции за уклонение от уплаты налогов. В то же время она вправе доказать, что распределение дивидендов не имело место (например, выплачиваемые суммы не превышали средней рыночной платы за использование арендуемого имущества).

Контрагенты Не может являться доказательством необоснованности получения налоговой выгоды тот факт, что ваш контрагент нарушил свои налоговые обязанности. Однако налоговая выгода может быть признана необоснованной, если налоговый орган докажет, что организация действовала без должной осмотрительности и осторожности и ей было известно о нарушениях, допущенных контрагентами. Инспекторы (см. приказ ФНС России от 14.10.2008 № ММ-3-2/467@, он приведен на с. 18) рекомендуют организациям обратить внимание на признаки, согласно которым они могут квалифицировать контрагента как проблемного, а сделки, совершенные с ним, считать сомнительными. Такими признаками являются случаи отсутствия: 1) личных контактов руководства (уполномоченных должностных лиц) компании-поставщика и руководства (уполномоченных должностных лиц) компании-покупателя при обсуждении условий поставок, а также при подписании договоров; 2) документального подтверждения полномочий руководителя компании-контрагента, копии документа, удостоверяющего его личность;

3) документального подтверждения полномочий представителя контрагента, копии документа, удостоверяющего его личность; 4) информации о фактическом местонахождении контрагента, а также о местонахождении складских и (или) производственных и (или) торговых площадей; 5) информации о способе получения сведений о контрагенте (нет рекламы в СМИ, рекомендаций партнеров или других лиц, сайта контрагента и т.д.); 6) информации о государственной регистрации контрагента в Едином государственном реестре юридических лиц (ЕГРЮЛ). Кроме того, налоговые риски повышаются, если одновременно: — контрагент, имеющий вышеуказанные признаки, выступает в роли посредника; — в договорах имеются условия, отличающиеся от существующих правил (обычаев) делового оборота (например, длительные отсрочки платежа, поставка крупных партий товаров без предоплаты или гарантии оплаты, несопоставимые с последствиями нарушения сторонами договоров штрафные санкции, расчеты через третьих лиц, расчеты векселями и т.д.); — отсутствуют очевидные свидетельства (например, копии документов, подтверждающих наличие у контрагента производственных мощностей, необходимых лицензий, квалифицированных кадров, имущества и т.д.) возможности реального выполнения контрагентом условий договора, а также имеются обоснованные сомнения в возможности реального выполнения контрагентом условий договора с учетом времени, необходимого на доставку или производство товара, выполнение работ или оказание услуг; — приобретаются через посредников товары, производство и заготовление которых традиционно осуществляются физическими лицами, не являющимися предпринимателями (сельскохозяйственная продукция, вторичное сырье (включая металлолом), продукция промысла и т.д.); — отсутствуют реальные действия плательщика (или его контрагента) по взысканию задолженности; имеется рост задолженности плательщика (или его контрагента) на фоне продолжения поставки в адрес должника крупных партий товаров или существенных объемов работ (услуг); — осуществляются выпуск, покупка-продажа контрагентами векселей, ликвидность которых неочевидна или не исследована, а также выдача/получение займов без обеспечения; — имеется существенная доля расходов по сделке с «проблемными» контрагентами в общей сумме затрат налогоплательщика, при этом отсутствует экономическое обоснование целесообразности такой сделки при одновременном отсутствии положительного экономического эффекта от ее осуществления и т.д.

Следовательно, чем больше из указанных признаков одновременно присутствует во взаимоотношениях налогоплательщика с контрагентами, тем выше степень его налоговых рисков. Для того чтобы избежать их, советуем получать от контрагентов пакет регистрационных документов: копии свидетельства о регистрации и постановке на учет в налоговой инспекции. Желательно также иметь письмо с оригинальной печатью, подтверждающее, что контрагент является плательщиком НДС. Целесообразно также прописать в договоре обязанность поставщика начислить к уплате в бюджет налоги, вытекающие из проводимой сделки. Проверить добросовестность своих партнеров можно и на сайте налоговой службы. По ссылке http://www.nalog.ru/inf_deyat.html вы можете узнать: — не являются ли их местоположения адресами массовой регистрации; — не дисквалифицированы ли руководители (учредители) контрагента. Получить необходимую информацию поможет также сайт www.egrul.ru. Стоит также проверять и паспортные данные учредителей таких фирм. На сайте www.fms.gov.ru есть база украденных и потерянных паспортов. Кроме того, желательно не реже одного раза в квартал проводить сверки расчетов. Как действовать, если контрагент уже не существует или отказывается подписывать акты сверки? При наличии копий регистрационных документов, выписки из ЕГРЮЛ своих партнеров вы можете доказать, что не отвечаете за их ошибки. Ведь их проверяет налоговая инспекция, которая как раз эти документы и выдает (см. Определения Конституционного Суда РФ от 12.07.2006 № 267-О; ВАС РФ от 03.10.2008 № 12458/08). Однако имейте в виду: по этому вопросу имеются решения судов, принятые в пользу инспекторов. Так, например, со ссылкой на отсутствие должной осмотрительности со стороны налогоплательщика было принято постановление Президиума ВАС РФ от 12.02.2008 № 12210/07. Налогоплательщик приобрел недвижимое имущество. Продавец здания исчислил НДС, но не уплатил его в бюджет. Местонахождение продавца неизвестно. Здание им куплено за 29 024 830 руб., а через несколько дней продано за 145 725 507 руб. Отсутствие должной осмотрительности заключалось в том, что налогоплательщик имел реальную возможность изучить историю взаимоотношений предшествующих собственников имущества, которая свидетельствовала о целенаправленных действиях продавца на уклонение от уплаты налогов при реализации здания. Судьи встали на сторону инспекторов и в постановлении ВАС РФ от 11.11.2008 № 9299/08).

Взаимозависимость Сама по себе взаимозависимость ничего не значит. Однако сделки между дочерней и головной организацией (или иными дружественными организациями в холдинге), влияющие на снижение налогооблагаемой базы, могут быть признаны мнимыми при доказательстве взаимозависимости налогоплательщиков. Прямой связи, правда, между участием в холдинге и взаимозависимостью нет. Но и при отсутствии ее явных признаков (более 20% доли прямого или косвенного участия в организации) суд вправе установить таковую, если отношения сторон могли повлиять на результаты сделки (п. 2 ст. 20 НК РФ).

Признаки взаимозависимых лиц указаны в ст. 20 НК РФ. Согласно п. 1 этой статьи взаимозависимыми признаются физические и юридические лица, отношения между которыми могут оказывать влияние на условия или экономические результаты их деятельности, а именно: — одна организация непосредственно и (или) косвенно участвует в другой организации, и суммарная доля такого участия составляет более 20%. Доля косвенного участия одной организации в другой через последовательность иных организаций определяется в виде произведения долей непосредственного участия организаций этой последовательности одна в другой; — одно физическое лицо подчиняется другому физическому лицу по должностному положению; — лица состоят в соответствии с семейным законодательством Российской Федерации в брачных отношениях, отношениях родства или свойства, усыновителя и усыновленного, а также попечителя и опекаемого. При этом, как установлено п. 2 ст. 20 НК РФ, суд может признать лица взаимозависимыми и по иным основаниям. Выбор видов налогового планирования. Применения того или иного вида налогового планирования организацией зависит от множества различных факторов: это и размер предприятия, виды деятельности, доля обязательных платежей в добавленной стоимости фирмы. На практике часто используют такое понятие как полная ставка налогообложения в качестве одного из критериев выбора вида налогового планирования. Под полной ставкой налогообложения понимают величину, характеризующую налоговую нагрузку на предприятие, рассчитанную как отношение причитающихся к уплате налоговых платежей к добавленной стоимости, произведенной предприятием [11]. Исходя из ее размера, можно сделать следующие рекомендации по выбору вида налогового планирования: - если полная ставка налогообложения 10-15%, то целесообразно использовать классическое налоговое планирование; - если полная ставка налогообложения составляет 20-35%, то целесообразно применение оптимизационного налогового планирования, но с использованием пассивных элементов налогового планирования, без применения специальных схем и программ. - если полная ставка налогообложения 40-50%, то необходимо использовать оптимизационное налоговое планирование с проведением налоговых экспертиз, стратегического налогового планирования, созданием специальных подразделений налогового планирования. Первый подход обычно используются на малых предприятиях, второй и третий – обычно применяют средние и крупные предприятия. Переход к оптимизационному налоговому планированию позволяет повысить финансовую устойчивость предприятий, снизить штрафные санкции, увеличить безопасность руководства в связи с использованием законных методов налоговой оптимизации. Организация налогового планирования. Учитывая особую важность налогового планирования для предприятий, планирование требует соответствующего подхода и создания определенных организационных структур. Эти организационные структуры для различных предприятий могут существенным образом отличаться. В разделе 7 приведен пример организационной структуры налогового планирования в рамках общей системы корпоративного налогового менеджмента. Но принципиально важно, чтобы организации-налогоплательщики выделили налоговое планирование в отдельное направление работы, отделив его от работы бухгалтерии по расчету и уплате налогов, подготовке бухгалтерской и налоговой отчетности. Это отдельное направление должно иметь своего ответственного исполнителя. На малых предприятиях возможно совмещение функций по налоговому планированию с другими финансово-учетными функциями. В организациях среднего размера возможно выделение отдельного сотрудника. В крупных компаниях целесообразно иметь отдел (подразделение) налогового планирования. На практике в крупных российских организациях очень часто налоговое планирование осуществляют сотрудники службы внутреннего аудита и контроля. Оптимизационное налоговое планирование, как целенаправленная деятельность, реализуется на практике в виде ряда последовательных этапов. Может быть рекомендован следующий порядок налогового планирования достаточно оптимальный для большинства организаций: 1) Анализ хозяйственной деятельности. 2) Определение основных налоговых проблем. 3) Поиск путей решения налоговых проблем. 4) Разработка и планирование налоговых схем. 5) Подготовка и реализация налоговых схем. 6) Включение результатов в отчетность и ожидание реакции контрольных органов. Конечный результат налогового планирования в смысле полной реализации налоговой схемы и получения экономии на налогах, будет достигнут после признания правильности модели экономического поведения налогоплательщика со стороны налоговых органов, т.е. в отсутствие негативной реакции со стороны этих органов. В зависимости от размера организации и вида ее деятельности заниматься оптимизационным планированием можно постоянно, изредка или с некоторой периодичностью. Однако бывают определенные моменты в деятельности организации, когда налоговое планирование жизненно необходимо. 1. Планирование деятельности на следующий год (с учетом изменений в налоговом законодательстве на будущий год). С учетом проводимой в РФ налоговой реформы последние годы каждый год начинается с серьезного изменения налогового законодательства. Поэтому при подготовке финансовых планов на следующий год предприятиям необходимо анализировать будущие налоговые изменения и вносить соответствующие коррективы в свои планы. Организация работы по налоговому планированию должна обеспечивать тесный контакт экспертов (юристов, аудиторов, налоговых консультантов) и ответственных работников предприятия (финансистов, бухгалтеров, юристов). 2. При подготовке крупных проектов и сделок. Крупные проекты и сделки требуют больших затрат и предполагают крупные выгоды. Источником финансирования таких проектов может служить прибыль предприятия или расходы, относимые на затраты. Разница в налогообложении прибыли в этих случаях может быть существенной. Не менее важным является определение режима собственности новых активов и способы вывода прибыли. Налоговые последствия различных альтернатив подобных сделок могут серьезно отличаться одна от другой. С учетом значительных перемен в налоговой системе РФ вопросы обратного вывода инвестиций и полученного дохода требуют серьезного обоснования. 3. При планировании инвестиций и создании нового бизнеса. Новый бизнес должен сопровождаться полноценным налоговым планированием. В обязательном порядке необходимо проанализировать риски допущения грубых налоговых ошибок. Налоговое планирование должно в обязательном порядке включаться в общий бизнес-план в раздел «Финансовый план и оценка риска». К сожалению, в настоящее время многие бизнес-планы содержат очень упрощенный подход к анализу налогообложения. Часто при анализе финансовых потоков не учитываются целые виды налогов – налог на добавленную стоимость, налог с продаж, налоги на заработную плату, таможенные платежи и др. В то время как налоговые платежи могут составлять от 10 до 40% всех расходов. На практике это очень часто вызвано просто недопониманием важности проблемы или неумением полностью анализировать налогообложение. Методы налогового планирования. В литературе по налоговому планированию приводится весьма похожий перечень методов (способов, форм) налогового планирования [1-13]. Методы налогового планирования можно разделить, прежде всего, по так называемому организационному признаку [10], а именно: реализуется данный метод на самом предприятии, или для его реализации, основная деятельность должна переноситься на другие предприятия. К методам налогового планирования, реализуемым в рамках одного предприятия, относятся: 1) использование возможностей учетной политики предприятия; 2) использование льгот по отдельным налогам и освобождений; 3) налоговое планирование через договор; 4) использование специальных налоговых режимов в рамках своей юрисдикции (для малых предприятий в частности применение упрощенной системы налогообложения); 5) специальные методы налогового планирования (метод замены отношений, метод разделения отношений, метод отсрочки платежа и др.). Ко второй группе методов налогового планирования, использующих создание или привлечение других юридических лиц для осуществления основной коммерческой деятельности, относятся: 1) использование специальных налоговых режимов или льгот в юрисдикциях других субъектов Российской Федерации и иностранных юрисдикциях (регистрация в закрытых административно-территориальных образованиях или в оффшорных зонах) (метод оффшора); 2) метод льготного предприятия; 3) трансферт (перенос) цены – использование цепочки юридических лиц, основная прибыль от деятельности которых извлекается на этапе прохождения средств через юридическое лицо с наименьшим налогообложением; 4) перевод основной деятельности предприятия (дробление, умножение) – предполагает слияние нескольких предприятий в одно, либо разнесение бизнеса на несколько предприятий. Комиссии по НДС Под контроль попадают компании, доля вычетов у которых выше 89 процентов или среднего значения по региону. Средние показатели по НДС можно узнать на сайте nalog.ru в разделе «Иные функции ФНС» > «Статистика и аналитика». А безопасную долю вычетов в своем регионе — в «УНП» № 22, 2014.

— Почему у вас высокая доля вычетов по НДС? Постоянно высокую долю вычетов по НДС можно объяснить спецификой деятельности компании. Например, организация закупает товары с более высокой ставкой НДС, а продает с меньшей. — Почему у компании резко увеличилась доля вычетов? Временное повышение доли вычетов можно объяснить ростом расходов, покупкой крупной партии товаров, увеличением вычетов по капитальным вложениям и т. д. (см. образец 2). ОБРАЗЕЦ 2. Пояснения о высокой доле вычетов по НДС

— Вы закупаете товары через однодневки? Казалось бы, правильный ответ на этот вопрос один — нет. Но инспекторы обычно не верят на слово. Тогда потребуется подтвердить, что компания проявляет должную осмотрительность при выборе контрагентов. А при необходимости представить данные, из которых видно, что поставщик не однодневка. Например, сообщения в СМИ о работе организации, сайт в интернете и т. п. — Почему у вас так много поставщиков и вы их часто меняете? Компания сама выбирает себе поставщиков и политику работы с ними. Во-первых, не всегда выгодно, чтобы у организации был один крупный продавец. Во-вторых, организация может быть в поиске наиболее надежных контрагентов. В-третьих, новые контрагенты продают товары на более выгодных условиях. — Почему у вас низкие цены на продукцию? Можно объяснить, что цены, по которым компания продает товары, зависят не от себестоимости продукции, а от ситуации на рынке. Если завысить цены, то продажи упадут. Зарплатные комиссии В зону риска попадают компании, сотрудники которых получают зарплату ниже МРОТ или среднеотраслевого уровня. А также организации, которые стали платить в бюджет меньше НДФЛ по сравнению с предыдущими периодами. Цель комиссии — заставить компанию отказаться от зарплат в конвертах. И соответственно увеличить поступление НДФЛ в бюджет.

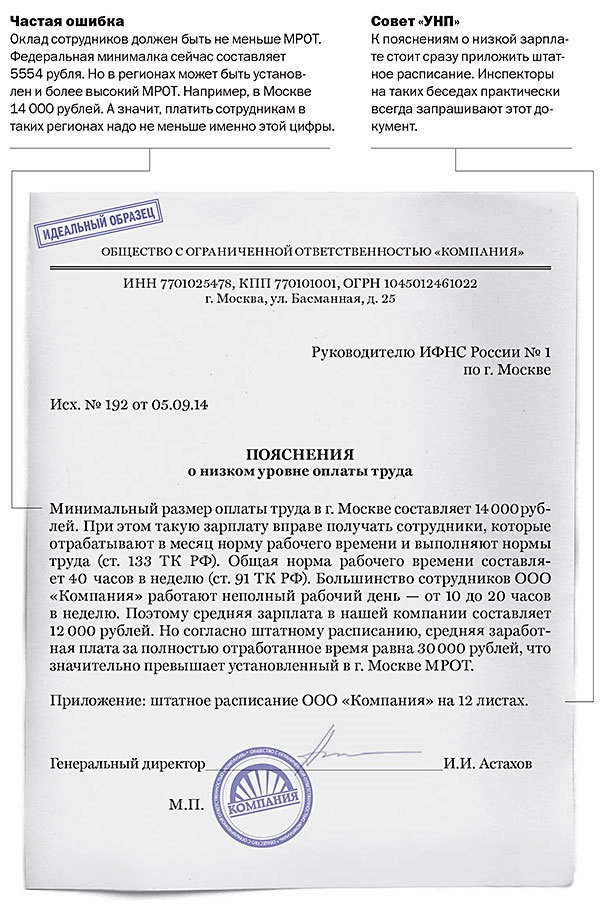

— Почему зарплата в компании ниже минималки или среднего уровня по отрасли? Причин может быть несколько. Объяснить низкие зарплаты нетрудно. Например, в компании большинство сотрудников работает неполный день или их доходы зависят от результатов работы компании. Если показатели деятельности отрицательные, то зарплата ниже среднего уровня. Подтвердить все эти доводы можно копией штатного расписания и положением об оплате труда. Также объяснить низкие зарплаты можно временными трудностями: падением спроса, сокращением рынка, кризисом (см. образец 3). ОБРАЗЕЦ 3. Пояснения о низкой зарплате

— Почему вы стали перечислять в бюджет меньше НДФЛ? Если снизились поступления по налогу, это не значит, что компания перешла на серые зарплаты или у нее недоимка по налогу. Снижение базы по НДФЛ можно объяснить сокращением сотрудников или снижением зарплат. — Почему у вас на балансе много оборудования, но мало сотрудников? Во-первых, часть оборудования компания может не использовать. Во-вторых, техника может быть полностью автоматизирована. А значит, большой штат компании не нужен. — Почему в день зарплаты вы снимаете со счета больше, чем требуется? Деньги, которые компания снимает со счета, можно расходовать на оплату аренды, процентов по займам и т. д. Возможно, именно в день зарплаты компания оплачивает и другие ежемесячные расходы. А значит, заказать в банке удобнее один раз. — Почему работник перешел к вам на меньшую зарплату, чем получал раньше? У компании нет обязанности отслеживать, какой оклад был у сотрудника на предыдущем месте работы. Сотрудник сам вправе выбирать, где ему работать. Значит, его устроили условия у нового работодателя компании. Например, график работы, месторасположение, соцпакет и т. д. — Почему ваша организация выдает так много наличных под отчет? Налоговики подозревают, что подотчетные суммы компания использует на зарплаты в конвертах. А значит, надо заверить инспекторов, что организация выдает деньги из кассы строго по Указанию ЦБ РФ от 11.03.14 № 3210-У. То есть на каждую операцию есть заявление сотрудника, расходник и др. — Откуда у сотрудников деньги на дорогие покупки? Компания не контролирует личные покупки сотрудников. У организации есть только информация о зарплате и тех доходах, которые работник получает от нее. Поэтому давать официальные показания компания вправе только по этим доходам (ст. 90 НК РФ). Возможно, сотрудник взял кредит, получил наследство, занял деньги или долго копил. — Почему у подчиненных зарплата больше или такая же, как у начальника? Проще всего одинаковые оклады пояснить тем, что у руководителей фиксированная зарплата, а у подчиненных еще и сдельная часть. Также совпадение окладов можно пояснить большим количеством обязанностей у подчиненных, поэтому они получают столько же, сколько начальники. Но безопаснее всего изменить штатное расписание, чтобы оклады подчиненных были немного ниже, чем у руководителей. Комиссии по долгам На комиссию позовут компании, у которых есть задолженность перед бюджетом по одному или нескольким налогам. На беседе инспекторы будут требовать, чтобы организация погасила задолженность или предоставила гарантии об оплате.

— Почему вы не погашаете задолженность перед бюджетом? Перед комиссией стоит запросить справку о состоянии расчетов с бюджетом. Если по справке числится долг, а компания его погасила, с собой надо взять платежки. Если у компании действительно недоимка, надо подготовить пояснения (см. образец 4). Можно также пообещать, что компания перечислит налоги вместе с пенями, как только появятся свободные деньги. Но сработать такое обещание может только один раз. Если в течение квартала после беседы компания ничего не сделает, инспекторы направят в банк инкассо. ОБРАЗЕЦ 4. Пояснения о долгах и сроках их оплаты

— Когда компания погасит недоимку? Перед походом на комиссию можно спланировать примерные сроки оплаты задолженности. А если компания сомневается, что сможет погасить долг за один раз, надо составить примерный график платежей. Как правило, налоговиков он устраивает. Главное, начать перечислять в бюджет хотя бы небольшие суммы. Тогда внимание налоговиков к компании резко ослабнет. — Почему вы контрагентам платите, а в бюджет нет? Компания вынуждена платить за материалы. Иначе при неисполнении обязательств поставщики расторгнут договоры и прекратят работать с компанией. Значит, производство остановится и в конечном счете это приведет к банкротству. Тогда в бюджет не будет никаких поступлений. А так компания заплатит, только позже и с пенями. — Почему у вас много кредиторки? Инспекторы могут предполагать скорое банкротство компании, на которой большая задолженность не только перед бюджетом, но и перед контрагентами. Надо убедить комиссию, что это нормальная ситуация. Например, в договорах с поставщиками может быть предусмотрена рассрочка платежей. Компаниям стоит сверить зарплаты сотрудников в 2014 году с новыми среднеотраслевыми показателями. Эти данные важны прежде всего для отбора кандидатов на налоговые комиссии. Какими стали зарплаты. Доходы сотрудников подросли во всех без исключения отраслях равномерно в среднем на 5–10 процентов. При этом столичные оклады выше подмосковных почти в 1,5 раза. В обоих регионах больше всех получают сотрудники финансовых компаний (128 и 62 тыс. рублей соответственно). Чтобы понять, отклоняются ли зарплаты в компании от среднеотраслевых, необходимо разделить фонд оплаты труда за 2014 год на среднесписочную численность работников. Этот показатель нужно сравнить с данными из таблицы. Кто проверяет зарплаты. За соответствием зарплат среднеотраслевым следят главным образом налоговики. Если в организации оклады на 10 и более процентов ниже, возможен вызов на комиссию. Помимо собственно уровня зарплат инспекторы в течение 2015 года будут следить за их динамикой, анализируя поступающие суммы НДФЛ. В области глава УФНС также предупредила подчиненных, что уменьшение выплат работникам может быть вызвано переходом на конверты. В ответ на запрос о причинах снижения зарплат можно ответить, что оно вызвано уходом сотрудников в неоплачиваемые отпуска, переводом на неполный рабочий день и др. Главное не оставлять запросы инспекций совсем без внимания, иначе налоговики могут прийти на тематическую выездную проверку по НДФЛ. Фонды также отслеживают зарплаты, но прежде всего смотрят, чтобы они не опускались ниже региональной минималки (в Москве — 14 500 руб., с 1 апреля — 15 000 руб., в Подмосковье — 12 000 руб.). Если фонд по отчетности увидит, что зарплаты в компании ниже этого показателя, он передаст данные инспекции труда, которая проведет проверку.

Компания вправе не пускать налоговиков для осмотра офиса или склада, если инспекторы пришли в связи с проверкой декларации контрагента. Инспекторам разрешено осматривать территории и помещения только у той компании, у которой они проводят камеральную или выездную ревизию, но не у ее поставщиков или покупателей. Из статьи 92 НК РФ прямо следует, что осмотр может быть только у проверяемой компании. Но ФНС внесла путаницу письмом ФНС России от 16.10.15 № СД-4-3/18072. В нем служба сообщила, что инспекторы на камералке проводят допросы, встречки, осмотры у контрагентов проверяемого налогоплательщика и у других участников сделки. Из этого многие сделали вывод, что теперь инспекторы будут приходить с осмотрами к контрагентам проверяемой компании.

В службе подтвердили, что осмотр на камералке может быть только у той компании, которая подала декларацию. Если налоговики захотят осмотреть помещения компании при проверке ее контрагента, они могут это сделать только с согласия организации. Соглашаться или отказывать, можно решить по ситуации. Осмотр у реально работающей компании пойдет проверяемому контрагенту на пользу. Но отказ поставщика от осмотра не может дискредитировать покупателя. Отказ означает, что компания существует и выходит на связь с инспекцией, раз налоговики смогли с ней пообщаться. К тому же покупатель не отвечает за действия поставщика (постановление Федерального арбитражного суда Уральского округа от 22.01.14 № Ф09-14184/13).

Приведем арбитражную практику Северо-Западного округа по спорам, в которых налоговики обвиняли компании в дроблении бизнеса для получения необоснованной налоговой выгоды. За последние полгода судьи рассмотрели три дела, которые мы и рассмотрим. Проиграла лишь одна компания. Источник: «УНП» Цель № 1 Уменьшить убытки и долги Главной целью инспекторов станут убыточные компании. Прежде всего их будут вызывать на комиссии, они гораздо эффективнее проверок (см. диаграмму). Для комиссии стоит сформулировать конкретные причины убытков. Кандидатами для вызова в инспекцию также являются компании с долгами, в первую очередь состоящие на учете в ИФНС № 2, 5, 15, 18, 25, 27, 31, 45 и 48. Управление обратило внимание, что в этих инспекциях растет недоимка по текущим платежам. Как инспекторы снижают убытки на проверках и комиссиях*

* Внутренние данные УФНС по Москве за первые полугодия 2014–2015 годов. Цель № 2 Цель № 3 Найти неуплаченный НДФЛ Налоговикам поручили проанализировать справки 2-НДФЛ за 2013 и 2014 годы. Если налог у компании в 2015 году стал меньше, инспекторы заподозрят, что она удерживает, но не перечисляет НДФЛ. Инспекторы поймут, если пояснить, что НДФЛ уменьшился из-за сокращения штата и др. (образец см. в «УНП» № 6, 2015). Комиссии по НДФЛ важно не пропускать в конце года, иначе можно в 2016 году попасть на тематическую выездную ревизию по НДФЛ. Цель № 4 Цель № 5 Отстоять доначисления Инспекторы хотят больше споров решать без суда. Через УФНС компаниям удается отменить 18 процентов решений. Выше процент у ИФНС № 3, 15, 16, 21, 30, 34, 35, 36, 43, 49 и 51. Им советуют быть внимательнее к судебной практике. + В судах компании выигрывают 38 процентов дел и 27 процентов спорных сумм. За первое полугодие 2015 года не отдали на

|

|||||||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 434; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.211.246 (0.017 с.) |

ЧТО СПРАШИВАЮТ НАЛОГОВИКИ

ЧТО СПРАШИВАЮТ НАЛОГОВИКИ