Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ налоговых рисков организацииСодержание книги

Поиск на нашем сайте

Для организации анализ налоговых рисков является важнейшей задачей при постановке и организации налогового планирования. От результатов этого анализа зависит концепция налогового планирования компании. По итогам деятельности налоговых органов в 2012-2015 годы, основная сумма налоговых доначислений, возникла по результатам работы налоговых комиссий. В Налоговом кодексе о комиссиях не сказано ни слова, но три года назад налоговики легализовали свои заседания (письмо ФНС России от 17.07.13 № АС-4-2/12722). Поэтому теперь комиссий стало больше, и они становятся все более прибыльным мероприятием для инспекторов. Обычно инспекторы просят компании пояснить причины убытков, больших вычетов и т. д. Но инспекторы могут задать на налоговых комиссиях и самые неожиданные вопросы. Рассмотрим виды комиссий и приведем наиболее часто задаваемые на комиссиях вопросы. Комиссии по убыткам и низкой налоговой нагрузке Цель таких комиссий — увеличить поступления в бюджет налога на прибыль. В зоне риска компании, которые заявляют в декларации убытки или платят слишком маленький налог. Причем под контроль попадают даже те организации, которые получили отрицательный результат впервые. На беседе комиссия будет склонять компанию перенести часть расходов и показать в отчетности ноль или небольшую прибыль. А с организаций, которые платят слишком мало, требовать бизнес-планы и перечень мероприятий, направленных на увеличение прибыли.

— Почему у компании такая маленькая прибыль? Низкую рентабельность можно объяснить спецификой деятельности, временными трудностями, новым видом деятельности и т. д. А причины привести в письменных объяснениях и представить их на комиссию (см. образец 1). В подтверждение низкой прибыли можно также приложить копии документов. ОБРАЗЕЦ 1. Пояснения о низкой налоговой нагрузке

— Почему организация получила убытки? Причины убытков тоже могут быть самые разные — компания новая, только развивается, привлекает займы, бизнес трудоемкий и т. д. Перед беседой можно подготовить подробные пояснения. Если же компания заявила в декларации убытки из-за ошибок в учете, до или после комиссии стоит подать уточненку. — В каком периоде показатели компании изменятся?

Компания может не сообщать точные даты, когда планирует увеличить прибыль или снизить убытки. Более того, это даже невыгодно, так как, если компания не достигнет планируемых показателей, инспекторы снова вызовут ее на комиссию. Лучше ответить без конкретики: в следующих налоговых периодах, в ближайшее время, как только наладится сбыт и т. д. — Вы проявляете осмотрительность при выборе контрагентов? Инспекторы часто считают, что компания выбирает ненадежных контрагентов. Из-за этого расходы необоснованны и завышены. Поэтому можно подтвердить на комиссии, что компания проверяет поставщиков. В частности, на сайте ФНС в разделе «Риски бизнеса: проверь себя и контрагента». — Почему вы закупаете товары у этих поставщиков, если у них слишком высокие цены? При выборе поставщиков компания ориентируется не только на цены, но и на качество сырья, сроки поставки и т. п. Поэтому стоит пояснить, что по остальным критериям поставщик наиболее оптимален. Например, он продает дороже, но предоставляет отсрочку платежа. — Зачем компания покупает товары, которые не связаны с ее видом деятельности? Причин может быть несколько. Например, компания планирует начать новую деятельность, сведения о которой еще не внесла в ЕГРЮЛ. Комиссии по НДС Под контроль попадают компании, доля вычетов у которых выше 89 процентов или среднего значения по региону. Средние показатели по НДС можно узнать на сайте nalog.ru в разделе «Иные функции ФНС» > «Статистика и аналитика». А безопасную долю вычетов в своем регионе — в «УНП» № 22, 2014.

— Почему у вас высокая доля вычетов по НДС? Постоянно высокую долю вычетов по НДС можно объяснить спецификой деятельности компании. Например, организация закупает товары с более высокой ставкой НДС, а продает с меньшей. — Почему у компании резко увеличилась доля вычетов? Временное повышение доли вычетов можно объяснить ростом расходов, покупкой крупной партии товаров, увеличением вычетов по капитальным вложениям и т. д. (см. образец 2). ОБРАЗЕЦ 2. Пояснения о высокой доле вычетов по НДС

— Вы закупаете товары через однодневки? Казалось бы, правильный ответ на этот вопрос один — нет. Но инспекторы обычно не верят на слово. Тогда потребуется подтвердить, что компания проявляет должную осмотрительность при выборе контрагентов. А при необходимости представить данные, из которых видно, что поставщик не однодневка. Например, сообщения в СМИ о работе организации, сайт в интернете и т. п.

— Почему у вас так много поставщиков и вы их часто меняете? Компания сама выбирает себе поставщиков и политику работы с ними. Во-первых, не всегда выгодно, чтобы у организации был один крупный продавец. Во-вторых, организация может быть в поиске наиболее надежных контрагентов. В-третьих, новые контрагенты продают товары на более выгодных условиях. — Почему у вас низкие цены на продукцию? Можно объяснить, что цены, по которым компания продает товары, зависят не от себестоимости продукции, а от ситуации на рынке. Если завысить цены, то продажи упадут. Зарплатные комиссии В зону риска попадают компании, сотрудники которых получают зарплату ниже МРОТ или среднеотраслевого уровня. А также организации, которые стали платить в бюджет меньше НДФЛ по сравнению с предыдущими периодами. Цель комиссии — заставить компанию отказаться от зарплат в конвертах. И соответственно увеличить поступление НДФЛ в бюджет.

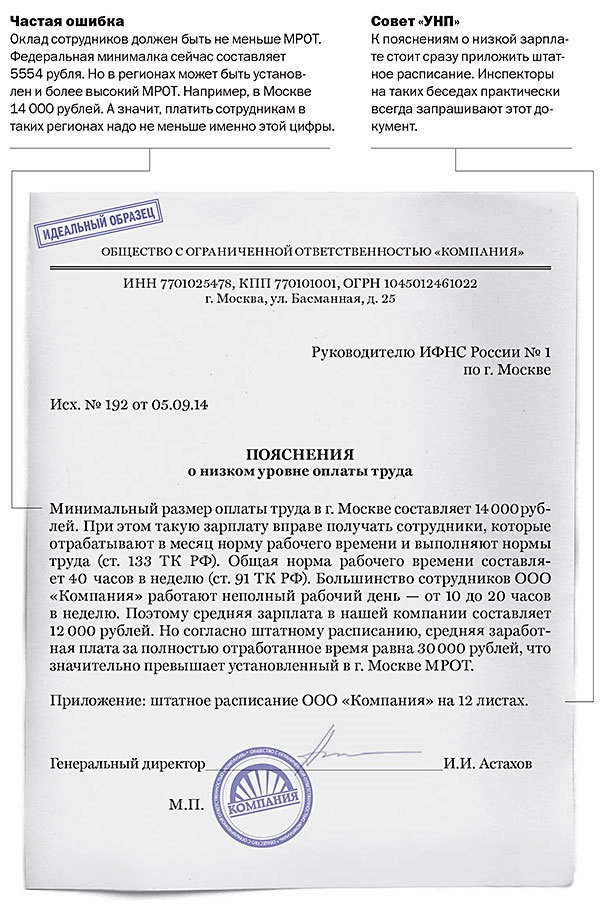

— Почему зарплата в компании ниже минималки или среднего уровня по отрасли? Причин может быть несколько. Объяснить низкие зарплаты нетрудно. Например, в компании большинство сотрудников работает неполный день или их доходы зависят от результатов работы компании. Если показатели деятельности отрицательные, то зарплата ниже среднего уровня. Подтвердить все эти доводы можно копией штатного расписания и положением об оплате труда. Также объяснить низкие зарплаты можно временными трудностями: падением спроса, сокращением рынка, кризисом (см. образец 3). ОБРАЗЕЦ 3. Пояснения о низкой зарплате

— Почему вы стали перечислять в бюджет меньше НДФЛ? Если снизились поступления по налогу, это не значит, что компания перешла на серые зарплаты или у нее недоимка по налогу. Снижение базы по НДФЛ можно объяснить сокращением сотрудников или снижением зарплат. — Почему у вас на балансе много оборудования, но мало сотрудников? Во-первых, часть оборудования компания может не использовать. Во-вторых, техника может быть полностью автоматизирована. А значит, большой штат компании не нужен. — Почему в день зарплаты вы снимаете со счета больше, чем требуется? Деньги, которые компания снимает со счета, можно расходовать на оплату аренды, процентов по займам и т. д. Возможно, именно в день зарплаты компания оплачивает и другие ежемесячные расходы. А значит, заказать в банке удобнее один раз. — Почему работник перешел к вам на меньшую зарплату, чем получал раньше? У компании нет обязанности отслеживать, какой оклад был у сотрудника на предыдущем месте работы. Сотрудник сам вправе выбирать, где ему работать. Значит, его устроили условия у нового работодателя компании. Например, график работы, месторасположение, соцпакет и т. д. — Почему ваша организация выдает так много наличных под отчет? Налоговики подозревают, что подотчетные суммы компания использует на зарплаты в конвертах. А значит, надо заверить инспекторов, что организация выдает деньги из кассы строго по Указанию ЦБ РФ от 11.03.14 № 3210-У. То есть на каждую операцию есть заявление сотрудника, расходник и др.

— Откуда у сотрудников деньги на дорогие покупки? Компания не контролирует личные покупки сотрудников. У организации есть только информация о зарплате и тех доходах, которые работник получает от нее. Поэтому давать официальные показания компания вправе только по этим доходам (ст. 90 НК РФ). Возможно, сотрудник взял кредит, получил наследство, занял деньги или долго копил. — Почему у подчиненных зарплата больше или такая же, как у начальника? Проще всего одинаковые оклады пояснить тем, что у руководителей фиксированная зарплата, а у подчиненных еще и сдельная часть. Также совпадение окладов можно пояснить большим количеством обязанностей у подчиненных, поэтому они получают столько же, сколько начальники. Но безопаснее всего изменить штатное расписание, чтобы оклады подчиненных были немного ниже, чем у руководителей. Комиссии по долгам На комиссию позовут компании, у которых есть задолженность перед бюджетом по одному или нескольким налогам. На беседе инспекторы будут требовать, чтобы организация погасила задолженность или предоставила гарантии об оплате.

— Почему вы не погашаете задолженность перед бюджетом? Перед комиссией стоит запросить справку о состоянии расчетов с бюджетом. Если по справке числится долг, а компания его погасила, с собой надо взять платежки. Если у компании действительно недоимка, надо подготовить пояснения (см. образец 4). Можно также пообещать, что компания перечислит налоги вместе с пенями, как только появятся свободные деньги. Но сработать такое обещание может только один раз. Если в течение квартала после беседы компания ничего не сделает, инспекторы направят в банк инкассо. ОБРАЗЕЦ 4. Пояснения о долгах и сроках их оплаты

— Когда компания погасит недоимку? Перед походом на комиссию можно спланировать примерные сроки оплаты задолженности. А если компания сомневается, что сможет погасить долг за один раз, надо составить примерный график платежей. Как правило, налоговиков он устраивает. Главное, начать перечислять в бюджет хотя бы небольшие суммы. Тогда внимание налоговиков к компании резко ослабнет. — Почему вы контрагентам платите, а в бюджет нет? Компания вынуждена платить за материалы. Иначе при неисполнении обязательств поставщики расторгнут договоры и прекратят работать с компанией. Значит, производство остановится и в конечном счете это приведет к банкротству. Тогда в бюджет не будет никаких поступлений. А так компания заплатит, только позже и с пенями.

— Почему у вас много кредиторки? Инспекторы могут предполагать скорое банкротство компании, на которой большая задолженность не только перед бюджетом, но и перед контрагентами. Надо убедить комиссию, что это нормальная ситуация. Например, в договорах с поставщиками может быть предусмотрена рассрочка платежей. Компаниям стоит сверить зарплаты сотрудников в 2014 году с новыми среднеотраслевыми показателями. Эти данные важны прежде всего для отбора кандидатов на налоговые комиссии. Какими стали зарплаты. Доходы сотрудников подросли во всех без исключения отраслях равномерно в среднем на 5–10 процентов. При этом столичные оклады выше подмосковных почти в 1,5 раза. В обоих регионах больше всех получают сотрудники финансовых компаний (128 и 62 тыс. рублей соответственно). Чтобы понять, отклоняются ли зарплаты в компании от среднеотраслевых, необходимо разделить фонд оплаты труда за 2014 год на среднесписочную численность работников. Этот показатель нужно сравнить с данными из таблицы. Кто проверяет зарплаты. За соответствием зарплат среднеотраслевым следят главным образом налоговики. Если в организации оклады на 10 и более процентов ниже, возможен вызов на комиссию. Помимо собственно уровня зарплат инспекторы в течение 2015 года будут следить за их динамикой, анализируя поступающие суммы НДФЛ. В области глава УФНС также предупредила подчиненных, что уменьшение выплат работникам может быть вызвано переходом на конверты. В ответ на запрос о причинах снижения зарплат можно ответить, что оно вызвано уходом сотрудников в неоплачиваемые отпуска, переводом на неполный рабочий день и др. Главное не оставлять запросы инспекций совсем без внимания, иначе налоговики могут прийти на тематическую выездную проверку по НДФЛ. Фонды также отслеживают зарплаты, но прежде всего смотрят, чтобы они не опускались ниже региональной минималки (в Москве — 14 500 руб., с 1 апреля — 15 000 руб., в Подмосковье — 12 000 руб.). Если фонд по отчетности увидит, что зарплаты в компании ниже этого показателя, он передаст данные инспекции труда, которая проведет проверку.

Компания вправе не пускать налоговиков для осмотра офиса или склада, если инспекторы пришли в связи с проверкой декларации контрагента. Инспекторам разрешено осматривать территории и помещения только у той компании, у которой они проводят камеральную или выездную ревизию, но не у ее поставщиков или покупателей. Из статьи 92 НК РФ прямо следует, что осмотр может быть только у проверяемой компании. Но ФНС внесла путаницу письмом ФНС России от 16.10.15 № СД-4-3/18072. В нем служба сообщила, что инспекторы на камералке проводят допросы, встречки, осмотры у контрагентов проверяемого налогоплательщика и у других участников сделки. Из этого многие сделали вывод, что теперь инспекторы будут приходить с осмотрами к контрагентам проверяемой компании.

В службе подтвердили, что осмотр на камералке может быть только у той компании, которая подала декларацию.

Если налоговики захотят осмотреть помещения компании при проверке ее контрагента, они могут это сделать только с согласия организации. Соглашаться или отказывать, можно решить по ситуации. Осмотр у реально работающей компании пойдет проверяемому контрагенту на пользу. Но отказ поставщика от осмотра не может дискредитировать покупателя. Отказ означает, что компания существует и выходит на связь с инспекцией, раз налоговики смогли с ней пообщаться. К тому же покупатель не отвечает за действия поставщика (постановление Федерального арбитражного суда Уральского округа от 22.01.14 № Ф09-14184/13).

Приведем арбитражную практику Северо-Западного округа по спорам, в которых налоговики обвиняли компании в дроблении бизнеса для получения необоснованной налоговой выгоды. За последние полгода судьи рассмотрели три дела, которые мы и рассмотрим. Проиграла лишь одна компания. Источник: «УНП»

|

|||||||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 399; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.19.19 (0.014 с.) |

ЧТО СПРАШИВАЮТ НАЛОГОВИКИ

ЧТО СПРАШИВАЮТ НАЛОГОВИКИ