Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Функция денег как мера стоимости.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Функция денег как мера стоимости. Базовой функцией денег является функция денег как мера стоимости. Она позволяет выразить стоимость товаров (услуг) в терминах, известных каждому участнику товарообмена, — в национальных или международных денежных единицах. В функции меры стоимости деньги измеряют стоимость или общественную ценность товаров, а цены товаров получают свое денежное выражение. Существуют два основных подхода к выполнению деньгами функции меры стоимости. Первый подход исходит из того, что сами деньги имеют внутреннюю стоимость и поэтому представляют ценность, стоимость других товаров. Наиболее полно функция меры стоимости полноценных денег изложена в «Капитале» К. Маркса. Полноценные деньги обладают внутренней собственной ценностью. Определение стоимости товара происходит путем сравнения его с некоторым количеством полноценных денег, т.е. выявляется та одинаковая величина труда, которая затрачивается на производство данного товара и количества товара, выполняющего роль денег. Согласно этому строго в рамках теории К. Маркса деньги — это «особенный товар, представляющий, таким образом, адекватное бытие меновой стоимости всех товаров, или меновая стоимость товаров в качестве особенного выделенного товара и есть деньги», т.е. деньги представляют собой кристаллизацию меновой стоимости всех других товаров. Деньги в данной функции используются для контроля за мерой труда и потребления через сопоставление плановых и фактических затрат, контроля за финансовой и хозяйственной деятельностью предприятий и организаций независимо от формы собственности. Во всех случаях, где учитываются затраты труда, составляются, планируются стоимостные показатели, деньги выполняют функцию меры стоимости. Учет и оценка, выраженные в денежном исчислении, являются обязательной предпосылкой ведения статистики, бухгалтерского учета, национальных счетов в целом. Особенность выполнения деньгами данной функции состоит в том, что деньги используются идеально, как мысленно представленные деньги, так как для учета затрат труда, их контроля и планирования нет необходимости иметь реальные деньги. Назначение денег в данной функции состоит также в том, что деньги используются в процессе ценообразования. Количественное измерение ценности товара в деньгах — вопрос, относящийся в большей мере к теории цены и ценообразования, нежели к теории денег. Для целей раскрытия функции денег как меры стоимости важно подчеркнуть, что цена — это денежное выражение стоимости, ценности товара, его общественной значимости и его полезности. Для того чтобы деньги в функции меры стоимости служили средством принятия рационального экономического решения, нужны следующие общеэкономические условия: · процесс ценообразования должен носить рыночный характер, а цены должны отражать баланс спроса и предложения на различных видах рынков (товарных, кредитных, финансовых и т.д.); · сами деньги должны обладать достаточной устойчивостью, поскольку в условиях высокой инфляции, когда покупательная способность денег падает, измерение стоимости товаров и услуг в обесценившихся деньгах становится затруднительным. В этих условиях хозяйствующие субъекты ведут себя рационально и могут устанавливать цены, например, в долларах, евро или вообще — в условных единицах. Это явление, получившее название долларизации экономики, проявляется в том числе в том, что ряд функций денег выполняет не законное платежное средство, например рубль в России, а иностранная денежная единица — доллар.

Функция мировых денег. Трактовка данной функции денег неоднозначна: либо ее не выделяют в качестве самостоятельной функции денег, либо рассматривают как интегральную функцию, в которой проявляются все остальные функции денег. Функция мировых денег проявляется в рамках международных экономических отношений, когда деньги используются для определения мировых цен на товары и услуги, как международное расчетное и платежное средство, а также для формирования валютных резервов отдельных государств и международных финансовых институтов. Фактически речь идет о выполнении деньгами всех перечисленных выше функций в международных масштабах. Главная особенность мировых денег состоит в том, что свои функции они выполняют вне единого национального хозяйственного пространства и за пределами юрисдикции какого-либо одного государства. При использовании полноценных денег в условиях золотомонетного обращения данную функцию могли выполнять любые национальные валюты, разменные на золото. При переходе к неполноценным деньгам функцию мировых денег выполняют отдельные свободно конвертируемые, прежде всего доллар США, а также коллективные валюты (международные единицы типа СДР, евро и т.п.). Так, доллар США выполняет функции мировых денег вследствие «сильной позиции» американской экономики, несмотря на потрясения мирового финансового кризиса, на мировых товарных и финансовых рынках. Функция мировых денег проявляется прежде всего при совершении операций по экспорту и импорту товаров. При этом в торговом балансе операции по экспорту и импорту также сопоставляются в денежном выражении. В результате такого сопоставления за определенный период выводится активное (превышение экспорта над импортом) или пассивное (превышение импорта над экспортом) сальдо баланса. Взаимосвязь функций денег. Функция денег как мировых также предполагает тесное переплетение всех остальных функций денег: -мировые деньги используются в качестве меры стоимости, масштаба цен, счетных денег при определении цен товаров и проведении сделок на международных товарных и валютных рынках. Функцию меры стоимости мировые деньги выполняют и при определении пропорции обмена одной валюты на другую или цены валюты, выраженной в другой валюте (валютного курса); - в качестве официального резервного актива мировые деньги выполняют функцию средства накопления;- в качестве средства платежа мировые деньги выступают в международной торговле и обмене на валютных рынках, в рамках международного кредита, на рынке международных долговых обязательств. Кредитные деньги и их виды. Кредитные деньги — это форма денег, порожденная на определенном историческом этапе развитием кредитных отношений. Содержание неразменных кредитных денег определяется двумя принципами: 1. став неразменными на драгоценные металлы, деньги стали нести в себе содержание «авансированной» — доверительной (или кредитной) стоимости; 2. их выпуск в обращение увязывается с действительными потребностями оборота, что предполагает осуществление кредитных операций с реальными процессами воспроизводства. При нарушении связи с потребностями оборота кредитные деньги утрачивают свои преимущества и превращаются в бумажные денежные знаки, т.е. они поступают в оборот без необходимой увязки с потребностями в денежных знаках. Исходя из материально-вещественной субстанции (носителя) можно выделить следующие формы и соответствующие им виды денег: бумажные деньги (банкноты, монеты), записи по счету (депозитные деньги), виртуальные деньги (электронные деньги). Сегодня можно выделить следующие виды кредитных денег: 1. Вексель – это ценная бумага в виде долгового обязательства, оформленного в письменной форме. Суть документа проста. Должник обязуется выплатить оговоренную сумму векселеполучателю в конкретную дату (оговаривается в векселе) и в установленном месте. Вексель может быть четырех видов – банковский, казначейский, простой и переводной. Особенность векселя – обслуживание, как правило, оптовой торговли. При этом погашение сальдо взаимных требований осуществляется путем выплаты наличных средств. В отличие от других ценных бумаг векселя имеют следующие особенности: - абстрактность (В таких документах нет пояснений появления долговых обязательств); - бесспорность (Погашение долга должно производиться вне зависимости от причин его появления); - обращаемость (Вексель может использоваться в форме наличных денег для оплаты каких-либо товаров (услуг) в торговых отношениях). 2. Банкноты – кредитные средства, которые эмитируются центральными банками страны. Первоначально такие деньги были обеспечены вдвойне – они имели коммерческую и золотую гарантию. Основное отличие банкноты от векселя в том, что она имеет бессрочную форму, то есть действует неограниченный период. Функция обеспечения банкноты лежит на центральном банке страны. Сегодня банкноты поступают в оборот несколькими путями – через обмен иностранных денег на банкноты своей страны, через коммерческие банки, через государственные финансово-кредитные учреждения. Со временем банкноты приобрели функцию национальных денег, имеющих свой курс и номинал. К примеру, в Российской Федерации в обороте находятся банкноты номиналом от 10 до 5000 рублей. При этом современная банкнота – это лишь подвид кредитных денег. К ее основным параметрам можно отнести: - устойчивость в обращении (обеспечивается системой государственного займа и внутреннего госдолга); - связь с товарным обращением (Такие деньги можно использовать, как финансовый капитал); - отсутствие внутренней цены; - отношение к золоту выявляется другими условиями, чем у обычных денег. 3. Чек – одна из форм кредитных денег. Такой документ – это приказ владельца счета в банке на передачу определенной суммы предъявителю чека. Для полноценного чекового обращения составляется договор между кредитором и клиентом, где оговорен общий размер предоставляемого кредита. Все чеки различаются по своим характеристикам и бывают нескольких видов: - именные, ордерные (с возможностью передачи после совершения записи), предъявительские, расчетные, кредитные чеки. 4. Депозитные деньги – еще один вид кредитных средств. Их особенность – выражение ценности товарных ресурсов не в бумажном эквиваленте, а в виде числовых записей на счетах банка. По своей сути такие записи эффективно справляются со своей функцией кредитных денег. Все процедуры по открытию и ведению счетов четко регламентированы банками и другими кредитно-финансовыми структурами. Депозитные деньги подчиняются четким правилам и законам, а также обеспечены общественной гарантией. 5. Электронные деньги – одна из самых новых форм обращения кредитных денег. Ее особенность – вращение в информационных сетях. Сегодня выделяется несколько категорий таких средств: электронные кошельки, смарт-карты, цифровой бумажник, цифровые деньги 6. Кредитные карты – один из видов кредитных денег, электронный финансовый инструмент, по своей сути это непрямое средство обращения. Задача кредитных карт – обеспечение оборота денег в дистанционной форме. В России кредитные карты выпускаются почти всеми банками. Такой «пластик» выдается избранным клиентам и дает право на получение дополнительных средств взаймы. Природа полноценных денег. Для анализа функций денег особое значение имеет также выделение двух основных форм денег: полноценные и неполноценные (символические) деньги. Полноценными деньгами называют деньги, стоимость товарного тела которых соответствует их номиналу, т.е. той стоимости, которая на них обозначена. Наиболее распространенным примером полноценных денег являются золотые монеты, кредитные деньги, имеющие 100%-ное золотое обеспечение. В марксистском определении денег первостепенное значение имеет то, что деньги — это товар особого рода, назначение которого — служить всеобщим эквивалентом всех других товаров. Такое определение, несомненно, применимо для действительных (полноценных) денег, но не может выразить сущность современных форм и видов денег, являющихся неполноценными. Природа полноценных денег – товарная. Они выделились из товарного мира благодаря большим преимуществам, позволившим присвоить им статус денег: относительной редкости как ценного сырьевого товара, портативности, однородности, износостойкости (долговечности), делимости, узнаваемости, транспортабельности, удобству хранения, возможности превращения без потери веса из монетной формы в слитки и обратно. Характерные черты полноценных денег: 1)соответствие номинала реальной стоимости; 2) неподверженность обесценению, за исключением экстраординарных случаев, как это было, например, в XVI веке, когда в Европу хлынул поток дешевого американского золота и серебра; 3) возможность физического использования, как и любого другого товара. Однако это свойство в отличие от свойств предшественников денег – различных товаров, используемых в качестве средств обмена (риса, чая, скота, табака, рыбы, меха и др.), реализовывалось редко из-за нецелесообразности превращения монет, этого господствовавшего повсюду (в силу удобства применения) вида денег, в какой-либо предмет потребления. Дематериализация денег. Одной из особенностей современных денег является их дематериализация. Дематериализация денег означает преимущественное использование безналичных денег, не имеющих материально осязаемой формы в виде записей по счетам или в памяти компьютера. Дематериализация денег стала происходить в конце XX в., когда удельный вес наличных денег стал сокращаться. Деньги стали выступать в большей мере в качестве действительного орудия обмена. Если в товарных деньгах вещная составляющая преобладала над обязательственной, а в полноценных, золотых деньгах вещная и обязательственная стороны совпадали, то с возникновением бумажных денег обязательственная сторона начинает преобладать над вещной. Исторически деньги вышли из вещной (товарной) формы, однако с развитием товарного обмена и появлением неполноценных денег, когда банкноты перестали представлять обещание выплатить абсолютно ликвидные активы против них, обязательная составляющая денег начинает доминировать. В настоящее время наличные деньги выступают как обязательства ЦБ РФ. В статье 30 Федерального закона от 10.06.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (далее — Закон о Банке России) говорится: банкнота и монета ЦБ РФ являются безусловными обязательствами Банка России и обеспечиваются всеми его активами. Банкнота и монета обязательны к приему по нарицательной стоимости при всех видах платежей, для зачисления на счета, во вклады и для перевода на всей территории РФ. Наличные денежные средства наряду с другими ликвидными активами образуют денежную базу в экономике. Вещная составляющая наличных денег сохраняется, однако вещные признаки денег имеют свою специфику: полезность банкноты определяется ее покупательной способностью, по-другому эту вещь использовать невозможно.

Формы безналичных расчетов. Безналичные денежные расчеты между экономическими субъектами осуществляются через кредитные организации и (или) Банк России на договорной основе. Для этого им в соответствии с договором банковского счета или договором корреспондентского счета (субсчета) открываются соответствующие счета. В кредитных организациях предприятиям и организациям различных форм собственности открываются расчетные счета без ограничений. Юридические лица применяют следующие формы расчетов и соответствующие им расчетные документы: · расчеты платежными поручениями — платежные поручения; · расчеты по аккредитиву — аккредитивы; · расчеты чеками — расчетные чеки; · расчеты по инкассо — платежные требования и инкассовые поручения. Расчетный документ представляет собой оформленное в виде документа на бумажном носителе или в установленных случаях в виде электронного платежного документа: · распоряжение плательщика (клиента или банка) о списании денежных средств со своего счета и их перечислении на счет получателя средств; · распоряжение получателя средств (взыскателя) на списание денежных средств со счета плательщика и перечисление на счет, указанный получателем средств (взыскателем). Основные требования, предъявляемые к системе безналичных расчетов: · способствовать своевременной реализации продукции (оказанию услуг) в соответствии с заключенными договорами с тем, чтобы обеспечить максимальное сближение стоимости в товарной форме и денежной форме; · создать необходимые условия для контроля контрагентов друг за другом в ходе осуществления расчетов; · создать необходимые условия для контроля банка за участниками расчетов, в том числе с целью пресечения операций, не имеющих экономического смысла и (или) направленных на легализацию (отмывание) доходов, полученных преступным путем, и финансирование терроризма. Расчеты платежными поручениями. Платежное поручение — это распоряжение владельца счета (плательщика) обслуживающему его банку перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежными поручениями могут производиться платежи товарного и нетоварного характера, а именно: · перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги; · перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды; · перечисления денежных средств в целях возврата (размещения) кредитов (займов)/депозитов и уплаты процентов по ним; · перечисления денежных средств в других целях, предусмотренных законодательством или договором. Расчеты платежными поручениями отличаются сравнительно простым документооборотом, но для поставщика, выполняющего все условия по договору, отсутствует гарантия платежа. Расчеты по аккредитиву. Аккредитивы применяются при расчетах за товары и услуги. При расчетах по аккредитиву банк, действующий по поручению плательщика об открытии аккредитива (банк-эмитент), обязуется произвести платежи в пользу получателя средств (по предоставлении последним необходимых документов) либо предоставить полномочие другому банку (исполняющий банк) произвести такие платежи. Существуют следующие виды аккредитивов: · покрытые (депонированные) и непокрытые (гарантированные); · отзывные и безотзывные (могут быть подтвержденными). При открытии покрытого (депонированного) аккредитива банк - эмитент перечисляет за счет средств плательщика или предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение исполняющего банка на весь срок действия аккредитива. При открытии непокрытого (гарантированного) аккредитива банк-эмитент предоставляет исполняющему банку право списывать средства с ведущегося у него корреспондентского счета банка-эмитента в пределах суммы аккредитива либо указывает в аккредитиве иной способ возмещения исполняющему банку сумм, выплаченных по аккредитиву в соответствии с его условиями. Виды аккредитивов и условия их исполнения определяются договором. Расчеты чеками. Чек — это ценная бумага, содержащая ничем не обусловленное распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю. Чекодателем является юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков. Чекодержатель — юридическое лицо, которому передан чек в оплату за поставленные товары (оказанные услуги). Чеки, используемые для безналичных расчетов, приобретаются в банке, где открыт расчетный счет чекодателя. Чек оплачивается в банке чекодателя за счет денежных средств чекодателя при предъявлении чека чекодержателем. Чекодатель не вправе отозвать чек до истечения установленного срока для его предъявления к оплате. Чеки, выпускаемые кредитными организациями, не используются для расчетов через подразделения расчетной сети Банка России. В настоящее время расчеты чеками практически не применяются. Расчеты по инкассо. Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк (банк-эмитент) по поручению и за счет своего клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Для осуществления расчетов по инкассо банк-эмитент вправе привлекать другой банк (исполняющий банк), чаще всего это банк плательщика. Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения, и инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке). Сущность кредита. Структура кредита: Субъекты кредитных отношений: кредитор и заемщик Кредитор — сторона кредитных отношений, предоставляющая ссуду. Кредиторами могут стать субъекты, выдающие ссуду, т.е. реально предоставляющие нечто во временное пользование. Для того чтобы выдать ссуду, кредитору необходимо располагать определенными средствами. Их источниками могут стать как собственные накопления, так и ресурсы, позаимствованные у других субъектов воспроизводственного процесса. Заемщик — сторона кредитных отношений, получающая кредит и обязанная возвратить полученную ссуду Помимо кредиторов и заемщиков элементом структуры кредитных отношений является объект передачи — то, что передается от кредитора к заемщику и совершает обратный путь от заемщика к кредитору. Объектом передачи выступает ссуженная стоимость как особая часть стоимости. Важной чертой ссуженной стоимости является ее авансирующий характер. Сохранение стоимости — фундаментальное качество кредита. Основа кредита: - Платность. Платный характер кредита порождает его движение как капитала. В связи с этим и взыскание ссудного процента становится необходимым правилом современной системы кредитования. - Возвратность. Возвратность кредита вне зависимости от стадий движения ссужаемой стоимости является всеобщим свойством кредита. Для кредитора ссужение стоимости — это не акт дарения; кредитор только потому и дает деньги (ценность) взаймы, что предполагает неизбежность их обратного притока. Для заемщика получение кредита — это тоже не дар; ему необходимо так использовать ссуду, чтобы обеспечить своевременное высвобождение стоимости и ее возврат. - Социально-экономическая сторона. Кредит является порождением общественных потребностей. В этом смысле социально-экономическая основа кредита заложена в его общественном характере. Вне зависимости от типа общественно-экономических формаций кредит служит их целям. Кредит способствует реализации только таких общественных целей, при которых: 1) обеспечивается возвращение ссужаемой стоимости; 2) интересы кредитора и заемщика совпадают; 3) не допускается превалирование интересов одной из сторон кредитных отношений. В результате анализа основы кредита его сущность можно определить как движение стоимости на началах возвратности в интересах реализации общественных потребностей. кредит — это: взаимоотношения между кредитором и заемщиком; „„возвратное движение стоимости; „„ движение платежных средств на началах возвратности; „„движение ссуженной стоимости; „„движение ссудного капитала; размещение и использование ресурсов на началах возвратности; „„ предоставление настоящих денег взамен будущих денег и др. 50. Кредитный рынок: содержание и элементы. Кредитный рынок - совокупность рыночных отношений, обеспечивающих накопление, мобилизацию и размещение временно свободных денежных средств физических, юридических лиц и государства. Отличительной чертой кредитного рынка является то, что товаром на нем выступают деньги. Кредитный рынок базируется на определении рынка ссудных капиталов. Ссудный капитал - этоденежные средства, переданные на условиях возвратности, кредит рассматривается как форма увеличения существующего капитала. Базовыми характеристиками кредитного рынка являются совершенство конкуренции, степень кредитного риска, совершенство ценообразования. Рынок состоит из трех основных уровней: 1) мобилизация части кредитных ресурсов Центральными банками и предоставление ими кредитов коммерческим банкам и правительству - прямое влияние на эмиссионную деятельность банков 2) покупка банками кредитных ресурсов у юридических и физических лиц, предоставление им ссуд и взаимное кредитование банками друг друга 3) неорганизованные кредитные отношения юридических и физических лиц друг друга Участниками кредитного рынка являются: 1) кредиторы – владельцы свободных финансовых ресурсов (предприятия, население, государство), превращаемых в ссудный капитал; 2) специализированные посредники в лице кредитно-финансовых организаций, осуществляющих привлечение денежных средств и последующее предоставление его заемщикам на возвратной и платной основе; 3) заемщики – это юридические, физические лица и государство, испытывающие недостаток в финансовых ресурсах и готовые купить у специализированного посредника право на их временное использование. Структурно кредитный рынок включает два сегмента: 1) Денежный рынок – совокупность краткосрочных кредитных операций, обслуживающих движение оборотных средств. 2) Рынок капиталов – совокупность средне- и долгосрочных кредитных операций, обслуживающих прежде всего движение основных средств. В свою очередь, денежный рынок включает учетный рынок, рынок межбанковских кредитов, рынок краткосрочных кредитов в реальном секторе экономики, кредитов на фондовом рынке Депозитная политика. Эта политика направлена на регулирование движения потоков денежных средств между коммерческими банками и ЦБ и тем самым оказывает влияние на состояние резервов кредитных институтов. Операции на открытом рынке. На открытом рынке ЦБ осуществляет продажу и покупку ценных бумаг. Как правило, такими ценными бумагами являются казначейские векселя, беспроцентные казначейские облигации, облигации гос займа, промышленные облигации, первоклассные краткосрочные ценные бумаги. Эти операции представляют главный инструмент денежно-кредитного регулирования. Валютная политика. Для воздействия в нужном направлении на изменения курса национальной денежной единицы ЦБ обычно использует: - дисконтная (учетная) политика - используется для регулирования валютного курса и платежного баланса с помощью повышения процентных ставок данной стране по отношению к другим странам, что делает эту страну привлекательной для иностранного размещения средств в банках данной страны. девизная политика - проводится в форме покупки или продажи иностранных валют. Валютная политика ЦБ проявляется в стимулировании экспорта и импорта капитала. Направление желаемого движения капиталов зависит от приоритета политики ЦБ в данной экономической ситуации Функции кредита. Функция — это не застывшая, а изменяющаяся категория. Вместе с изменением сущности кредита меняется и его взаимодействие с воспроизводством. Первая функция кредита – перераспределительная. Перераспределительной функции кредита свойственно перераспределение стоимости. Оно может происходить по территориальному и отраслевому признакам. В кредитные отношения могут вступать разные организации и лица независимо от их месторасположения. Она может осуществляться на уровне предприятий, отрасли, государства (национальной экономики), мирового хозяйства (мировой экономики). Перераспределение идёт на условиях возврата стоимости. Межотраслевое перераспределение при помощи кредита происходит, когда стоимость передается от кредитора, представляющего одну отрасль, к заемщику — предприятию другой отрасли. Вторая функция кредита - замещение действительных денег кредитными операциями. В современном кредитном хозяйстве созданы необходимые условия для такого замещения, так как в обращении находятся денежные знаки, выпускаемые на основе кредита. Функция создания кредитных орудий обращения связана с возникновением банковской системы. Благодаря возможности хранения денежных средств на счетах в банках, развитию безналичных расчётов, зачёту взаимных обязательств, появились кредитные средства обращения и платежа. Выделяют так же следующие функции кредита: воспроизводственная и стимулирующая. Воспроизводственная функция кредита проявляется двояко: 1) получение заёмщиком кредита обеспечивает его необходимым объёмом капитала для ведения предпринимательской деятельности (производства). Посредством кредита происходит воспроизводство хозяйствующего субъекта (товаропроизводителя) как такового; 2) в результате предоставления кредита разным предприятиям воспроизводятся как лучшие, так и худшие для общества условия производства товаров (качество, себестоимость, цена). Стимулирующая функция кредита проявляется в возможности развития производства без наличия собственных денежных средств. Благодаря кредиту предприятия получают мощный стимул для дальнейшего развития.

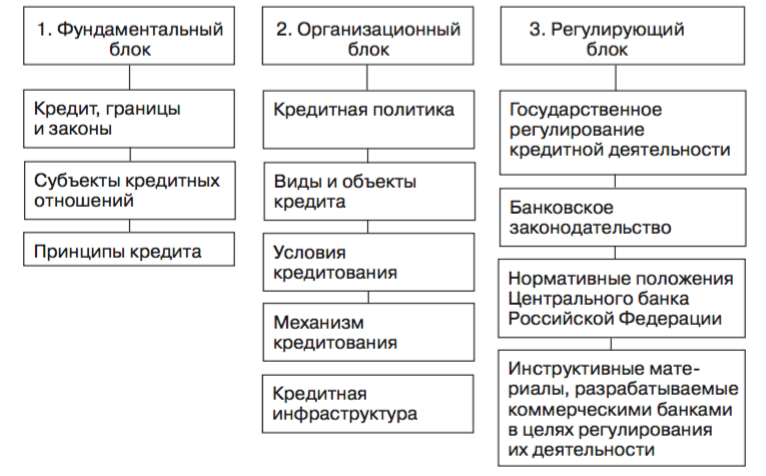

Содержание и элементы кредитной системы. Кредитная система — это совокупность элементов, которая призвана реализовать свойства, характерные для кредита. Кредит в кредитной системе выступает рядовым элементом, его сущность определяет действие всех других элементов данной системы. Кредитную систему Российской Федерации можно представить в виде следующей структуры:

Первый блок отражает глубинные качества кредита, можно назвать фундаментальным блоком, определяющим действие других элементов. Он охватывает также деятельность субъектов кредитных отношений. Вторым блоком кредитной системы выступает организационный блок. Этот блок представляет собой определенную подсистему кредитования, объединяющую кредитную политику, виды и объекты, условия кредитования, кредитный механизм (включая методы кредитования, формы ссудных счетов, с которых производятся выдача и погашение кредитов). Данный блок формирует технологию совершения кредитных отношений, определяет сферу опосредования кредитом основного и обо- ротного капитала заемщика, рациональные формы предоставления и по- гашения ссуды в зависимости от особенностей деятельности заемщика, его кредитоспособности. По существу, данный блок отражает всю ту оперативную работу, которую совершает кредитор по предоставлению кредита заемщику и возврату этого кредита. Отдельно в составе кредитной системы следует выделить третий блок — регулирующий, к которому относится государственное регулирование кредитной деятельности, а также банковское законодательство. Оно призвано регламентировать кредитные сделки, защищать права кредитора и заемщика, определяет правила погашения кредита в случае несостоятельности кредитных организаций. Большую роль в этом процессе играют нормативные положения ЦБ РФ. Типы кредитных систем. Существует несколько типов кредитных систем. Можно выделить кредитные системы по типу хозяйствования. В этом случае принято различать: централизованную кредитную систему (Единая централизованно устанавливаемая процентная ставка; Выдача ссуды без учета кредитоспособности, преимущественно банковское кредитование, ограниченное потребительское кредитование, запрещение коммерческого кредита, преимущественно краткосрочное кредитование (5-7 лет), преимущественно нормативное обеспечение государственного банка) рыночную кредитную систему (Рыночная процентная ставка, учитываемая каждым отдельным банком и устанавливаемая с учетом спроса на кредит, Выдача ссуды с учетом кредитоспособности заемщика, преимущественно банковское кредитование с одновременным развитием всех других форм кредита, Использование длительных кредитов (25-30 лет), Сочетание развитого банковского законодательства с нормативами и положениями центрального банка) кредитную систему переходного периода (сочетание черт централизованной и рыночной кредитных систем) По степени развитости: развитые кредитные системы (не только содержат все необходимые элементы, но и обеспечивают их взаимодействие) развивающиеся кредитные системы (содержат все необходимые для процесса кредитования элементы, но не обеспечивают их взаимодействие.) По географическому признаку: международные кредитные системы (под влиянием процессов глобализации всеобщими становятся различные нормы, которые регулируют процесс кредитования в рамках групп стран (например, в рамках стран ЕС), кредитование отвечает общепринятым мировым правилам ведения кредитного хозяйства) национальные кредитные системы (сохраняются национальные традиции, своя культура совершения кредитных операций, свои особенности механизма кредитования и банковского законодательства) В литературе встречаются различные понятия кредитной системы: «финансово-кредитная система» подразумевает, что на уровне организации и регулирования финансовых и кредитных отношений существует тесное взаимодействие финансовых и кредитных учреждений, разработка согласованной финансово-кредитной политики. «денежно-кредитная система» подразумевает что единство, взаимодействие и регулирование денег и кредита как самостоятельных экономических процессов позволяет достичь наибольших успехов в экономическом развитии за счет эффективной денежно-кредитной политики, разрабатываемой ЦБ РФ и утверждаемой ГД РФ, благодаря решению задач развития наличного и безналичного денежного обращения и т.д. «кредитно-банковская система» подразумевает, что банковская система — это неотъемлемая часть кредитной системы, ее подсистема, что само по себе позволяет рассматривать действие кредитно-банковской системы в качестве единого процесса, в ходе которого происходит неизбежное взаимодействие между кредитом как базовым элементом системы и банком как участником кредитных отношений. Природа ссудного процента. Ссудный процент — своеобразная цена ссужаемой во временное пользование стоимости (ссудного капитала). Существование ссудного процента обусловлено наличием товарно-денежных отношений, которые в свою очередь определяются отношениями собственности. Ссудный процент возникает там, где один собственник передает другому определенную стоимость во временное пользование. Для кредитора, отказывающегося от текущего потребления материальных благ, цель сделки состоит в получении дохода на ссуженную стоимость; предприниматель привлекает заемные средства также с целью развития бизнеса, повышения эффективности производства, в том числе увеличения прибыли, из которой он должен уплатить проценты. Если исходить из принципа равного дохода на вложенные средства, то на один рубль заемных средств приходится величина прибыли, соответствующая доходности собственных вложений. Столкновение интересов собственника средств и предпринимателя, пускающего их в оборот, приводит к разделению прибыли на вложенные средства между заемщиком и кредитором. Доля последнего выступает в форме ссудного процента. Марксистская теория ссудного процента. Согласно марксистской теории ссудного процента, источником его образования является прибавочная стоимость, полученная в процессе производства, которая делится на две части: предпринимательский доход и ссудный процент как плата за пользование предоставленным капиталом. При этом ставка процента определяется соотношением спроса и предложения на заемный капитал. Марксистская теория дает следующее определение ссудного процента: «Если цена выражает стоимость товара, то процент выражает возрастание стоимости

|

||||

|

Последнее изменение этой страницы: 2016-08-06; просмотров: 619; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.226.165.234 (0.02 с.) |