Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 9. Оцінка вартості підприємствСодержание книги Похожие статьи вашей тематики

Поиск на нашем сайте

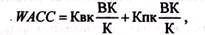

Вартість капіталу підприємства Модель середньозваженої вартості капіталу {Weighted Average Cost of Capital = WACC):

де Квк — очікувана ставка вартості власного капіталу; Кпк — очікувана ставка вартості позичкового капіталу; К — сума капіталу підприємства; ВК — сума власного капіталу; ПК — сума позичкового капіталу. Приклад 9.1 Розрахуємо середньозважену вартість капіталу підприємства:

Метод капіталізації доходів Приклад 9.2 Визначимо вартість підприємства методом капіталізації його доходів, якщо: • фактична та прогнозна структура капіталу підприємства становить З: 7; • власний капітал — 300 тис. грн; • позичковий капітал — 700 тис. грн; • стабільний прогнозований обсяг чистого прибутку — 57 тис. грн; • плата за користування позичковим капіталом — 15 % річних = 105 тис. грн; • інвестор готовий вкладати кошти в корпоративні права підприємства за мінімальної ставки дохідності в 19 %.

Якщо абстрагуватись від впливу податкового фактора, то середньозважена вартість капіталу підприємства (WACC) знаходиться на рівні % (за формулою 9.1). Вартість підприємства за методом розрахунку капіталізованого доходу складатиме близько тис. грн (/).

Для перевірки використаємо брутто-підхід: ---------- =.

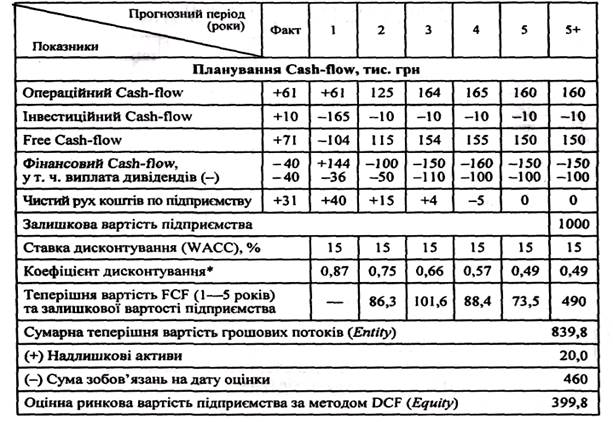

Таким чином, ОЦІНКА ВАРТОСТІ ПІДПРИЄМСТВА ЗА МЕТОДОМ ДИСКОНТУВАННЯ CASH-FLOW

Закінчення табл.

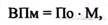

Метод зіставлення мультиплікаторів

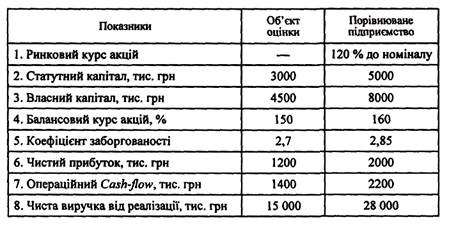

Приклад 9.3 Перед фінансистом стоїть завдання оцінити ринкову вартість підприємства, корпоративні права якого не мають обігу на ринку. На основі проведеного аналізу статистичної та ринкової інформації вдалося з'ясувати, що на фондовій біржі здійснюється торгівля корпоративними правами підприємства, за основними якісними та кількісними характеристиками схожого на об'єкт оцінки. В результаті вивчення опублікованої в ЗМІ звітності підприємства-аналога та інформації, одержаної за результатами біржових торгів, вдалося підібрати такі показники для зіставлення об'єкта оцінки та порівнюваного підприємства:

Для оцінки вартості підприємства розрахуємо значення окремих мультиплікаторів по підприємству-аналогу: • відношення ринкового курсу до балансового =; • відношення ринкового курсу до операційного Cash-flow =; • відношення ринкового курсу до чистого прибутку =; • відношення ринкового курсу до чистої виручки від реалізації —. Використовуючи дані оцінюваного підприємства, знайдемо загальну ринкову вартість його корпоративних прав (яка дорівнюватиме оціночній вартості підприємства) в розрізі окремих мультиплікаторів: • мультиплікатор відношення ринкового курсу до балансового:

- мультиплікатор відношення ринкового курсу до операційного Сash-flow : • мультиплікатор відношення ринкового курсу до чистого прибутку:

• мультиплікатор відношення ринкового курсу до чистої виручки від реалізації:

Кінцеву оціночну вартість можна знайти як середню арифметичну о окремих мультиплікаторах: Метод порівняння продажів (транзакцій) Приклад 9.4. Використовуючи дані попереднього прикладу в частині оцінюваного підприємства, знайдемо його вартість методом порівняння продажів, якщо підприємство-аналог з обсягом чистої виручки від реалізації 20 000 тис. грн, чистим прибутком 1550 тис. грн та операційним Cashflow 1850 тис. грн було реалізоване за 4500 тис. грн. З метою оцінки вартості підприємства знайдемо поправочні коефіцієнти: • чистої виручки від реалізації: • чистого прибутку: • операційного Cash-flow: Середнє арифметичне значення поправочного коефіцієнта становить. Шукана ринкова вартість підприємства дорівнює Тема 11.Фінансовий контролінг. Аналіз точки беззбитковості Приклад 11.1 За 100 % завантаженості потужностей загальновиробничі витрати становлять 100 тис. грн, з них умовно змінних — 70 тис. грн. Це означає, що завантаження 1 % потужностей потребує 700 грн змінних виробничих затрат, відповідно 80 % — 56 тис. грн. Різниця між фактичним обсягом загальновиробничих витрат і змінними витратами становить умовно постійні витрати. В процесі планування як за 100%, так і за 80 % завантаженості потужностей прогнозна величина постійних витрат становитиме 30 тис. грн. Таким чином, якщо прогнозні показники обсягів реалізації показують, що потужності будуть завантажені лише на 80 %, то це означає, що плановий показник загальновиробничих витрат становитиме 86 тис. грн (56 тис. грн + 30 тис. грн).

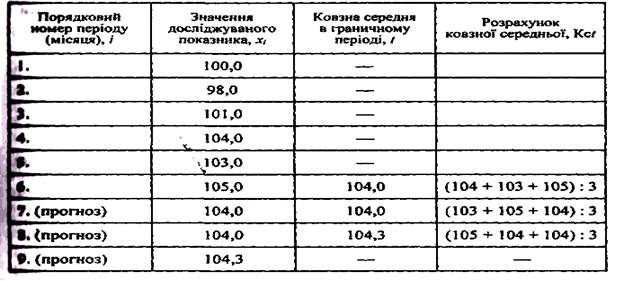

Приклад 11.2 Консалтингова фірма планує проведення семінару з питань організації фінансового контролінгу на підприємстві. Перед фінансистом фірми поставлено завдання розрахувати мінімальну кількість учасників семінару, починаючи з якої можна отримати прибуток від його проведення. В розпорядженні фінансиста є така інформація: • результати маркетингового дослідження, які показали, що середня ціна, яку погодився б заплатити один слухач (чи підприємство) за участь у подібному семінарі, становить 625 грн (без ПДВ), бажана тривалість семінару — 2 дні; • оплата праці експертів, які ведуть семінар, та нарахування на неї — 300 грн за годину, або 4800 грн за семінар; • змінні витрати на виготовлення роздаткових матеріалів для слухачів — 20 грн на одного учасника; • постійні витрати на виготовлення роздаткових матеріалів — 1 тис. грн; • представницькі витрати на одного учасника семінару — 80 грн; • умовно постійні прямі адміністративні витрати консалтингової фірми на проведення семінару — 5 тис. грн; • витрати на рекламу на проведення семінару — 4 тис. грн; • оренда приміщення на проведення семінару — 2 тис. грн. Для вирішення поставленого завдання фінансист повинен здійснити групування зазначених затрат на умовно постійні та умовно змінні. Змінні витрати на виготовлення роздаткових матеріалів і представницькі витрати на одного учасника складають змінні витрати: 20 + 80 = = 100 грн. Решта витрат належать до умовно постійних: 4800 + 1000 + + 5000 + 4000 + 2000 = 16 800 грн. Якщо ціна участі в семінарі становить 625 грн, то, підставивши відповідні значення у формулу (11.5), отримаємо кількість учасників, які забезпечать беззбиткове проведення семінару: 16 800 / 625 - 100 = 32 особи. Таким чином, отримати прибуток від проведення семінару фірма зможе лише в тому випадку, якщо залучить понад 32 слухачі. У тому разі, якщо на проведення семінару записалося, наприклад, лише 30 учасників, для прибуткового його здійснення слід провести аналіз затрат, насамперед постійних, з метою їх скорочення. За незмінної величини інших параметрів задачі максимальна величина прямих витрат, яка дозволить беззбитково провести семінар при кількості учасників 30 осіб, становить 15 750 (30 • (625 - 100)). Методи екстраполяції Приклад 11.3 Перед фінансовим менеджером стоїть завдання розрахувати методом ковзних середніх прогнозні показники грошових надходжень від реалізації продукції в третьому кварталі планового року в розрізі окремих місяців. В його розпорядженні є інформація щодо грошових надходжень у попередні шість місяців. У таблиці наведено розрахунок прогнозних показників, якщо досліджуваний інтервал становить n = 3.

При застосуванні методології експоненціального згладжування першого порядку рекомендується використовувати такий алгоритм:

де Pt+\ — прогнозне значення показника в плановому періоді t + 1; Рt — прогнозне значення показника на період t (розраховане в періоді t+ \);Ft, — фактичне значення прогнозованого показника в періоді t; а — фактор згладжування.

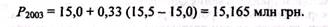

Рекомендований алгоритм розрахунку а має такий вигляд:, де к — кількість попередніх періодів, дані яких враховуються Приклад 11.4 Перед фінансистом поставлено завдання здійснити прогнозні розрахунки обсягів грошових надходжень від реалізації продукції для складання фінансового плану на 2003 р. Прогнозне значення відповідних і грошових надходжень на 2002 р. становило 15 млн грн; фактичний об-МГ надходжень коштів у 2002 р. дорівнював 15,5 млн грн; значення фактору згладжування а, яке враховується в прогнозних розрахунках на підприємстві, становить 0,33. За використання методу експоненціального згладжування першого порядку шукане значення прогнозного показника на 2003 р. становитиме 15,165 млн грн:

|

|||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-01; просмотров: 507; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.220.217.228 (0.012 с.) |

(9.1)

(9.1)

І

І

(11.14) або

(11.14) або (11.15)

(11.15) при визначенні прогнозного значення.

при визначенні прогнозного значення.