Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 3. Формування власного капіталу підприємства.Содержание книги Похожие статьи вашей тематики

Поиск на нашем сайте Тема 3. Формування власного капіталу підприємства. Балансовий та ринковий курси акцій

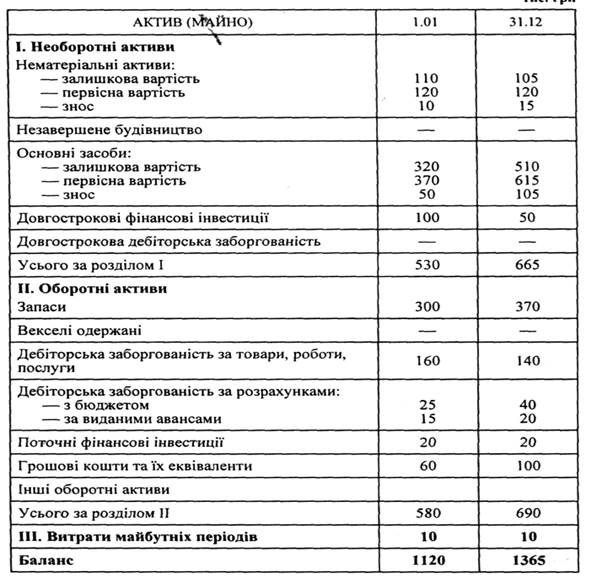

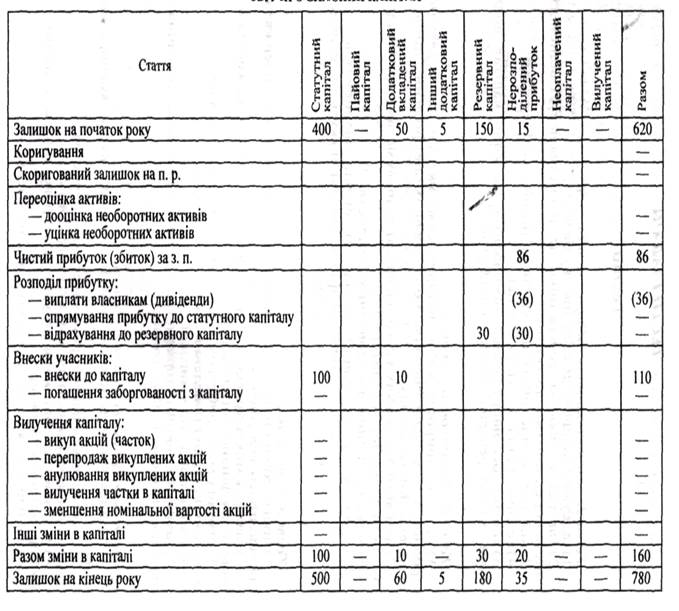

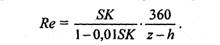

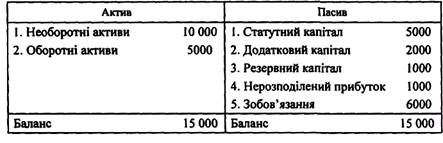

Приклад 3.1. Розрахуємо балансовий курс акцій підприємства, якщо власний капітал підприємства характеризують такі наведені в балансі дані, тис. грн:

Рішення: ВК= БК=

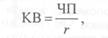

Приклад 3.2. Стабільний середньорічний чистий прибуток підприємства становить 100 тис. грн., ставка капіталізації -- 12%, статутний капітал — 550 тис. грн. Курс за капіталізованою вартістю (ККВ) = KВ/СК*100% (3.2.)

де г = р/100%, р — ставка капіталізації; ЧП — чистий прибуток підприємства. Курс акцій, визначений за методом капіталізованої вартості, дорівнюватиме: КВ= ККВ = Курс акцій, розрахований за методом капіталізованої вартості, характеризує «внутрішню» вартість акцій, яка формується на основі очікуваних майбутніх доходів. Резервний капітал Приклад 3.3. Підприємство отримало на безоплатній основі об'єкт основних засобів за первісною вартістю 100 тис. грн., а також напівфабрикати первісною вартістю 15 тис. три. Річна сума амортизації зазначених основних засобів становила 5 тис. грн. За якими позиціями фінансової звітності слід відобразити зміни, що є результатом цих операцій?

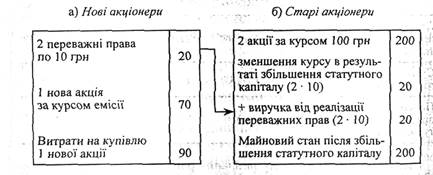

Переважне право власників на придбання акцій (часток) Приклад 3.4. Статутний капітал акціонерного товариства становить 1 000 000 грн. (20 000 акцій номінальною вартістю 50 грн.). На загальних зборах акціонерів прийнято рішення про збільшення статутного капіталу на 50 %, тобто співвідношення, з яким робиться емісія (с) дорівнює 2:1. Ринковий курс акцій до збільшення статутного капіталу становить 100 грн. Курс емісії нових акцій — 70 грн. за акцію:

Після збільшення капіталу загальний ринковий курс акцій становив грн. Йому відповідає статутний капітал у розмірі грн. (акцій номінальною вартістю грн.). У результаті збільшення статутного капіталу формується новий ринковий курс акцій: Кб + Ке Кр (новий) =------------------------------ = загальна кількість акцій

Курсовий прибуток на кожну нову акцію становить грн, курсовий збиток на кожну стару акцію— грн. За допомогою купівлІ-продажу переважних прав компенсуються курсові збитки старих акціонерів за рахунок курсового прибутку держателів нових акцій:

Надходження у вигляді виручки від реалізації переважних прав є для акціонерів компенсацією за «розмивання» (зменшення) відносної частинки номінального капіталу, яка їм належала. Стартова вартість переважного права визначається співвідношенням, з яким робиться емісія, курсом емісії та ринковим курсом акцій до початку емісії. Розрахункова ціна переважного права визначається за такою формулою: П = Кб-Ке / С+1, де П — грошова оцінка переважного права на купівлю нових акцій; Кб — ринковий (біржовий) курс акцій; Ке — курс емісії нових акцій; С- співвідношення, з яким робиться емісія. Співвідношення, з яким робиться емісія, розраховується як відношення статутного капіталу перед його збільшенням до величини приросту номінального капіталу. Це співвідношення показує, скільки старих акцій (а отже, переважних прав) слід представити для того, щоб придбати одну нову акцію за курсом емісії: С = СК1 / СК2-СК1 де СК1, СК2 — відповідно розмір статутного капіталу підприємства до і після його збільшення. Якщо С = 2: 1, то це означає, що, володіючи двома акціями на момент прийняття рішення про збільшення статутного капіталу, можна придбати одну акцію нової емісії. Підставивши цифрові дані нашого прикладу, отримаємо грошову оцінку переважного права: П =

Курс емісії корпоративних прав Приклад 3.5. Статутний капітал акціонерного товариства становить 300 000 грн. Його формують 6000 акцій номінальною вартістю 50 грн. Біржовий курс акцій дорівнює 150 грн. Потреба підприємства в додаткових фінансових ресурсах — 60 000 грн. Фінансовий менеджмент підприємства повинен проаналізувати, за якого курсу емісії вдасться забезпечити баланс інтересів між усіма заінтересованими сторонами, і збори акціонерів проголосують за залучення капіталу шляхом збільшення статутного капіталу.

Приклад 3.6 Статутний капітал акціонерного товариства становить 5 млн грн. Прийнято рішення про зменшення статутного капіталу шляхом конверсії акцій у співвідношенні 5:2. Оскільки 10% акціонерів не подали свої акції для конверсії, їх акції були анульовані. Натомість у ході конверсії на дану кількість акцій у відповідному співвідношенні були емітовані акції, які реалізовані на біржі за курсом 120 %, У результаті проведеної операції зменшення статутного капіталу: * статутний капітал підприємства було зменшено до млн. грн.; * санаційний прибуток становив млн. грн.; * 10 % акціонерів (на суму тис. грн.), які відмовилися подати свої акції для конверсії, одержали компенсацію в сумі тис. грн., оскільки належні їм акції номінальною вартістю тис. грн. після конверсії відповідали номіналу в тис. грн. і були реалізовані за курсом %.

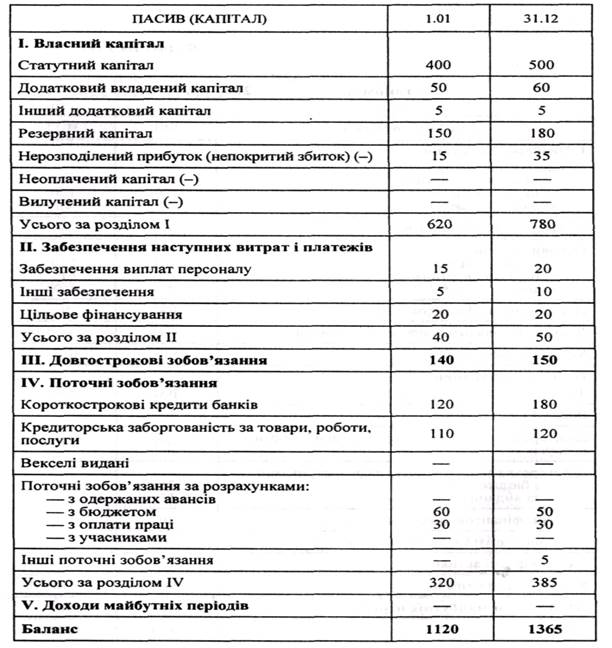

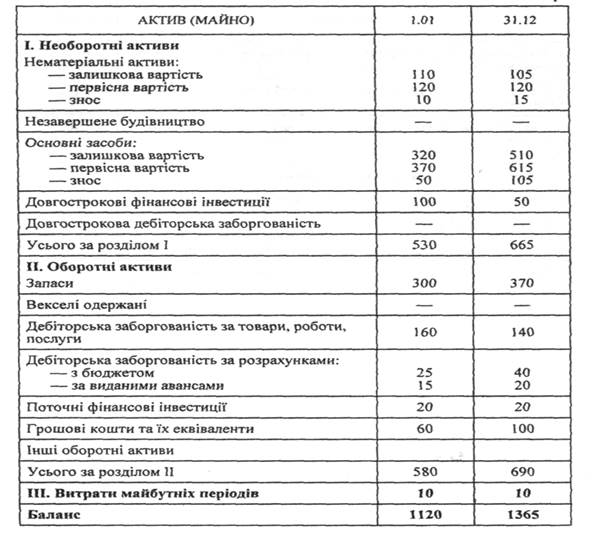

ДОДАТКИ ДО РОЗДІЛУ 3 Додаток 1 Форма № 1 (П(С)БО 2) БАЛАНС станом на________200__р. Тис. грн.

І

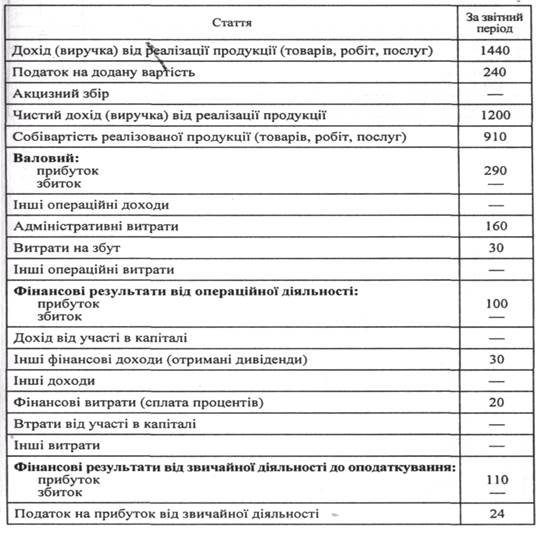

Додаток 2 Форма№2(П(С)БОЗ) Тис. грн. .

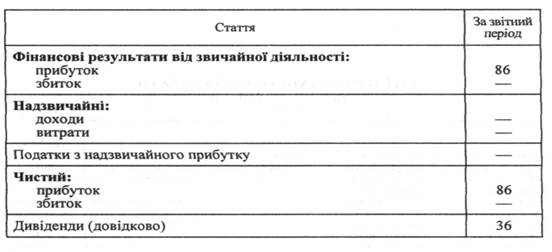

Додаток З ЗВIT ПРО ВЛАСНИЙ КАПІТАЛ Тис. грн.

ДОДАТКИ ДО РОЗДІЛУ Додаток 1 Форма №1 (П(С)БО2) БАЛАНС станом на________200__р. тис. Закінчення табл..

Додаток З Форма № 2 (П(С)БО 3) Приклад 6.1 Облігації емітуються за номінальною процентною ставкою 12%, проценти нараховуються щорічно, один раз на рік. Курс емісії становить 80 % до номіналу. Період обігу облігацій — 10 років з погашенням у кінці строку обігу за курсом 110%, одноразові накладні витрати, пов'язані з емісією облігацій, — 5 % від номіналу. Для визначення ефективної ставки процента для емітента розрахуємо середньорічні витрати, пов'язані із залученням капіталу. • середньорічна величина дизажіо становить: % (:); • середньорічні накладні витрати (одноразові витрати, розподілені на період обігу облігацій) — % (:); • фіксована процентна ставка — %. Таким чином, загальна величина витрат становитиме % до номіналу. Реальна величина фінансових ресурсів, які надходять у розпорядження підприємства, дорівнює % від номіналу (курс емісії за мінусом одноразових накладних витрат). Відношення між величиною витрат та обсягом залучення фінансових ресурсів характеризує ефективну ставку процента для емітента — %.

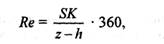

Інвестор, розраховуючи ефективну ставку процента, не бере до уваги здійснені емітентом одноразові накладні витрати. Якщо погашення облігації проводиться в кінці періоду, то інвесторам доцільно використати такий алгоритм розрахунку ефективної ставки процента (Re):

де d — дисконт, виражений у процентах (Кн — Ке); / — фіксована процентна ставка; Ке — курс емісії, у процентах; Кн — курс погашення облігацій, у процентах. Враховуючи дані попереднього прикладу, ефективна ставка процента для інвестора становитиме:

У разі, якщо погашення облігацій здійснюється щорічно рівними сумами, то в алгоритмі розрахунку ефективної ставки процента замість п доцільно підставити середню величину строку обігу облігацій (t): Якщо умову попереднього прикладу дещо скоригувати, зокрема передбачити щорічне погашення облігацій однаковими сумами, то ефективна ставка процента для інвестора становитиме:

Розрахунок ефективної ставки процента має значення насамперед для інвесторів, при оцінці ефективності їх вкладень та визначення амортизованої собівартості фінансових інвестицій, яка відображається у звітності. Комерційні кредити

Ефективна ставка процента для позичальника (Re) за товарним кредитом може розраховуватися за такою формулою:

де SK — величина знижки (%); h — період дії знижки (днів); z — тривалість відстрочки платежу (днів). На практиці досить часто використовують ще один алгоритм розрахунку ставки процента за користування товарним кредитом, який, на думку багатьох фінансистів, дає можливість точнішого визначення вартості залучення товарного кредиту:

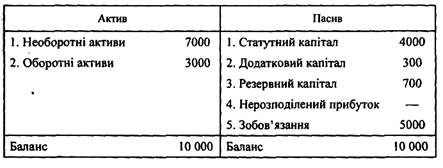

Товарний кредит доцільно використовувати в тому разі, коли процентна ставка за його використання буде меншою, ніж ставка за банківський кредит, який підприємство може отримати на аналогічний період. Приклад 6.3 Передбачений контрактом строк оплати відвантажених товарів становить 45 днів з моменту їх надходження на склад клієнта. При здійсненні розрахунків протягом перших 15 днів після надходження товару сконто (знижка) до базової ціни дорівнює 3 %. Розрахуємо ефективну ставку процента за товарним кредитом, а також доцільність його використання, якщо ставка за аналогічним банківським кредитом — 40 % річних. Якщо підприємство здійснює розрахунки за базовою ціною з відстрочкою платежу в 45 днів, то це означає, що воно втратило можливість отримати знижку у розмірі 3 % базової ціни. Підставивши відповідні значення у формулу 6.3, знайдемо ефективну ставку процента за користування кредитом: 36% річних ((3 %/45—15)360); точніший показник отримаємо, скориставшись формулою (6.4): 37 %. Якщо оплата здійснюється протягом перших 15 днів, то підприємство отримує відповідну знижку, отже, плата за користування товарним кредитом протягом цього періоду становитиме нуль. Можна дійти висновку, що для підприємства вигіднішим є використання товарного кредиту порівняно з банківським. Однак з погляду зниження затрат для підприємства оптимальним буде розрахунок у кінці строку, протягом якого діє знижка. Злиття та приєднання Приклад 7.1 Прийнято рішення про реорганізацію акціонерного товариства «X» шляхом приєднання його до акціонерного товариства «Y». Співвідношення, з яким робиться обмін корпоративних прав при приєднанні, становить 3: 2. Як доплата до корпоративних прав AT «Y» виплачує на користь акціонерів AT «X» компенсацію в розмірі 2,5 грн за кожну акцію номінальною вартістю 50 грн. Розрахуємо суму збільшення статутного капіталу та складемо баланс AT «Y» після приєднання до нього AT «X», якщо баланси обох підприємств до реорганізації мали такий вигляд: Приклад 7.2. На загальних зборах AT «XXX» та AT «YYY» було прийнято рішення про реорганізацію цих підприємств шляхом їх злиття та створення нового AT «Z». Номінальний курс акцій обох акціонерних товариств встановлено на рівні 50 грн. Ринковий курс акцій AT «XXX» становить 200 %, AT «YYY» — 180 %. Менеджмент та власники товариств дійшли згоди, що ринковий курс корпоративних прав відображає вартість підприємства, а отже, може слугувати базою для встановлення пропорцій обміну акцій підприємств, що реорганізуються, на акції новоствореного підприємства. Баланси обох підприємств до реорганізації мали такий вигляд: БАЛАНС AT «XXX» ДО РЕОРГАНІЗАЦІЇ, тис. гри

Розукрупнення підприємства Приклад 7.3 Товариство з обмеженою відповідальністю «Альфа» займається переробкою сільськогосподарської продукції, яку потім реалізує у власному магазині. Учасниками ТОВ є фізичні особи: А — володіє часткою в ЗО %; Б — володіє часткою в 25 %; В — володіє часткою в 20 %; Г — володіє часткою в 15 %; Д — володіє часткою в 10 %. При заснуванні підприємства внески учасників А, Г і Д в основному були спрямовані на організацію виробничого цеху, учасники Б і В спрямували свої зусилля на організацію магазину. У результаті суперечок з питань використання прибутку та подальшого розвитку бізнесу збори учасників ТОВ прийняли рішення про реорганізацію юридичної особи шляхом її поділу на два товариства з обмеженою відповідальністю: «Цех» та «Магазин». Засновниками ТОВ «Цех» вирішили стати учасники А, Г і Д (загальна частка 55 %); ТОВ «Магазин» — учасники Б та В (загальна частка 45 %). Першому передається виробничий цех з усією інфраструктурою, другому — магазин. Баланс ТОВ «Альфа» перед реорганізацією має такий вигляд, тис. грн:

Складемо роздільний баланс підприємства, якщо його оціночна ринкова вартість становить 10 000 тис. грн, в т. ч. вартість цеху — 6000 тис. грн, вартість магазину — 4000 тис. грн. Виходячи з часток власності обох груп учасників, поділ підприємства слід здійснювати у співвідношенні 55 % (на користь ТОВ «Цех») і 45 % (на користь ТОВ «Магазин»). Оскільки ринкова вартість реорганізованого підприємства в частині виробничого цеху дорівнює 60 % усієї вартості підприємства, на користь засновників ТОВ «Магазин» було вирішено здійснити компенсаційні виплати в розмірі 5 % вартості підприємства, що становить 500 тис. грн. Джерелом виплати є нерозподілений прибуток. Враховуючи співвідношення розподілу, а також те, що залишки резервного капіталу, додаткового капіталу та нерозподіленого прибутку для новостворених підприємств слід розглядати як ажіо і відносити на додатковий капітал, роздільний баланс ТОВ «Альфа» можна побудувати таким чином, тис. грн:

Виходячи з вищезгаданих пропорцій, частки учасників А, Г і Д у статутному капіталі ТОВ «Цех» становитимуть відповідно, та %; частки учасників Б та В у статутному капіталі ТОВ «Магазин» — відповідно та %. Перетворення Приклад 7.4 З метою розширення можливостей фінансування підприємства було прийнято рішення про перетворення товариства з обмеженою відповідальністю «X» на акціонерне товариство «Y». Учасники ТОВ здійснюють обмін своїх часток на акції за номінальною вартістю. Баланс ТОВ «X» перед реорганізацією має такий вигляд, тис. грн:

Одночасно з перетворенням проводиться збільшення статутного капіталу на основі додаткової емісії акцій загальною номінальною вартістю 1 млн грн. Курс емісії акцій — 120 %. Для поліпшення структури капіталу запропоновано здійснити операцію трансформації заборгованості перед одним із кредиторів у власний капітал, на що спрямовується 25 % акцій додаткової емісії. Решта акцій планується розмістити на ринку капіталів. Накладні витрати, пов'язані з перетворенням та збільшенням статутного капіталу, становлять 50 тис. грн. Зазначені операції впливають на окремі статті балансу реорганізованого підприємства таким чином: 1.

Враховуючи викладене, побудуємо баланс підприємства після реорганізації, тис. грн:

Приклад 8.1 Підприємство планує здійснити фінансові вкладення у державні облігації зі строком погашення 2 роки. Облігації можна придбати з дисконтом у 10 %, фіксована ставка процента за облігаціями становить 12 % річних до номіналу зі щоквартальною виплатою доходів. Обсяг фінансових інвестицій дорівнює 90 000 тис. грн; комісійна винагорода фінансового посередника за придбання та зберігання облігацій — 0,5 % їх номінальної вартості (сплачується одночасно з придбанням облігацій). Як альтернатива — підприємство може вкласти зазначену суму коштів у банківський депозит з процентною ставкою 20 % річних (або 5 % за квартал) із щоквартальним нарахуванням доходів. Проведемо оцінку доцільності інвестиційних вкладень у згадані облігації. Враховуючи базові умови, номінальна вартість облігацій становитиме 100 000 грн; комісійна винагорода фінансового посередника — 500 грн; квартальна сума процентів — 3000 грн (3 % за кожен квартал). У таблиці зробіть розрахунки теперішньої вартості майбутніх доходів від здійснення інвестицій.

Висновки. Отже, розрахунки показують, що вартість інвестиції є. Це означає, що вкладення коштів у дані облігації є Приклад 8.2 Підприємство планує здійснити фінансові вкладення у державні облігації за тими самими умовами, що і в прикладі 8.1. Розрахуємо норму дохідності, за якої внутрішня вартість інвестиції становить нуль. Для цього виконаємо розрахунки вартості інвестицій за використання двох пробних варіантів ставки дисконтування: 20 і 16 % річних або, відповідно, 5 та 4 % квартальних: re1= 5 %; re2= 4 %.

Підставивши у формулу відповідні значення, отримаємо шукану внутрішню норму дохідності:

re=

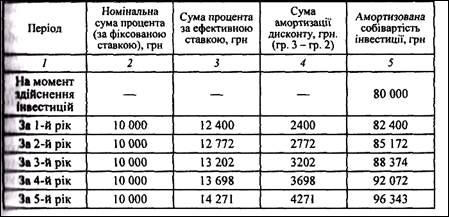

Висновки. Приклад 8.3 Підприємство здійснило фінансові вкладення в довгострокові облігації Іншого емітента. Облігації придбані з дисконтом в 20 000 грн; номінальна мирі їсть — 100 000 грн; курс емісії (вартість придбання) — 80 000 грн. Фіксована ставка процента за облігаціями встановлена на рівні 10% річних (10 000 грн). Погашення облігації відбудеться через 5 років. Виплата процента здійснюється щорічно в кінці року. Розрахуємо вартість інвестиції, пі якою вона відображатиметься у фінансовій звітності підприємства. Ефективна ставка процента, розрахована за алгоритмом, становить 15,5%. Сума процента за ефективною ставкою визначається як добуток амортизованої собівартості інвестиції (гр. 5) на попередню датv та ефективної ставки процента.

Як бачимо, амортизована собівартість інвестиції не досягла її номінального значення, отже, сума амортизації є дещо заниженою. Приклад 8.4 Підприємство здійснило фінансові вкладення в довгострокові облігації іншого емітента. Облігації придбані з премією в 20 000 грн; номінальна вартість — 100 000 грн; курс емісії (вартість придбання) — 120 000 грн. Фіксована ставка процента за облігаціями встановлена на рівні 10 % річних (10 000 грн). Погашення облігації відбудеться через 5 років. Виплата процента здійснюється щорічно в кінці року. Розрахуємо вартість інвестиції, за якою вона відображатиметься у фінансовій звітності підприємства. Ефективна ставка процента, розрахована за алгоритмом 8.10, становить 5,5 %. У таблиці наведені розрахунки амортизованої собівартості інвестиції з премією.

Охарактеризований метод застосовується здебільшого для обліку фінансових інвестицій, що утримуються підприємством до їх погашення. Як правило, це довгострокові фінансові вкладення, наприклад в облігації чи привілейовані акції інших підприємств. Метод участі в капіталі Приклад 8.6 Підприємство «А» є власником частки в ЗО % асоційованого підприємства «Б». За звітний період чистий прибуток підприємства «Б» становив 150 тис. грн, з нього 100 тис. грн спрямовано на виплату дивідендів, решта — на поповнення резервного капіталу, що відповідно збільшило власний капітал «Б». У фінансовій звітності інвестора результати діяльності асоційованого підприємства відобразяться таким чином: • довгострокові фінансові інвестиції, які обліковуються за методом у часті в капіталі,

• величина дивідендів «А» становитиме • доходи підприємства «А» від участі в капіталі дорівнюватимуть

Приклад 8.7 Підприємство AT «X» володіє пакетом акцій у 60 % дочірнього AT «Y». За результатами звітного року чистий прибуток AT «Y» становив 550 тис. грн, з них на виплату дивідендів спрямовано 350 тис. грн, на поповнення резервного капіталу — 150 тис. грн, залишок прибутку залишився нерозподіленим. Протягом цього ж року AT «Y» здійснило додаткову емісію акцій на суму 200 тис. грн за курсом емісії 110%. Материнська компанія повністю скористалася своїм переважним правом на участь у збільшенні статутного капіталу AT «Y». У таблиці показано зміни у власному капіталі дочірнього підприємства, які відбулися протягом звітного року, тис. грн.

Вартість зазначеної фінансової інвестиції, яка відображається в балансі AT «X», на початок року становить 657 тис. грн. З урахуванням змін у складі власного капіталу дочірнього підприємства та суми нарахованих дивідендів балансова вартість такої інвестиції зросте на тис. грн (% від тис. грн) і на кінець року становитиме тис. грн. Приріст фінансових інвестицій є наслідком додаткових фінансових вкладень за собівартістю придбання тис. грн та збільшення власного капіталу за рахунок чистого прибутку на тис. грн. Величина дивідендів AT «X» — тис. рн (% від тис. грн); доходи материнської компанії від участі в капіталі — тис. грн ().

Приклад 9.1 Розрахуємо середньозважену вартість капіталу підприємства:

Метод капіталізації доходів Приклад 9.2 Визначимо вартість підприємства методом капіталізації його доходів, якщо: • фактична та прогнозна структура капіталу підприємства становить З: 7; • власний капітал — 300 тис. грн; • позичковий капітал — 700 тис. грн; • стабільний прогнозований обсяг чистого прибутку — 57 тис. грн; • плата за користування позичковим капіталом — 15 % річних = 105 тис. грн; • інвестор готовий вкладати кошти в корпоративні права підприємства за мінімальної ставки дохідності в 19 %.

Якщо абстрагуватись від впливу податкового фактора, то середньозважена вартість капіталу підприємства (WACC) знаходиться на рівні % (за формулою 9.1). Вартість підприємства за методом розрахунку капіталізованого доходу складатиме близько тис. грн (/).

Для перевірки використаємо брутто-підхід: ---------- =.

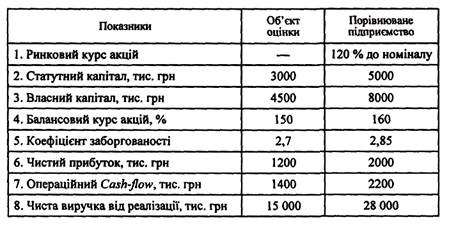

Таким чином, Приклад 9.3 Перед фінансистом стоїть завдання оцінити ринкову вартість підприємства, корпоративні права якого не мають обігу на ринку. На основі проведеного аналізу статистичної та ринкової інформації вдалося з'ясувати, що на фондовій біржі здійснюється торгівля корпоративними правами підприємства, за основними якісними та кількісними характеристиками схожого на об'єкт оцінки. В результаті вивчення опублікованої в ЗМІ звітності підприємства-аналога та інформації, одержаної за результатами біржових торгів, вдалося підібрати такі показники для зіставлення об'єкта оцінки та порівнюваного підприємства:

Для оцінки вартості підприємства розрахуємо значення окремих мультиплікаторів по підприємству-аналогу: • відношення ринкового курсу до балансового =; • відношення ринкового курсу до операційного Cash-flow =; • відношення ринкового курсу до чистого прибутку =; • відношення ринкового курсу до чистої виручки від реалізації —. Використовуючи дані оцінюваного підприємства, знайдемо загальну ринкову вартість його корпоративних прав (яка дорівнюватиме оціночній вартості підприємства) в розрізі окремих мультиплікаторів: • мультиплікатор відношення ринкового курсу до балансового:

- мультиплікатор відношення ринкового курсу до операційного Сash-flow : • мультиплікатор відношення ринкового курсу до чистого прибутку:

• мультиплікатор відношення ринкового курсу до чистої виручки від реалізації:

Кінцеву оціночну вартість можна знайти як середню арифметичну о окремих мультиплікаторах: Приклад 9.4. Використовуючи дані попереднього прикладу в частині оцінюваного підприємства, знайдемо його вартість методом порівняння продажів, якщо підприємство-аналог з обсягом чистої виручки від реалізації 20 000 тис. грн, чистим прибутком 1550 тис. грн та операційним Cashflow 1850 тис. грн було реалізоване за 4500 тис. грн. З метою оцінки вартості підприємства знайдемо поправочні коефіцієнти: • чистої виручки від реалізації: • чистого прибутку: • операційного Cash-flow: Середнє арифметичне значення поправочного коефіцієнта становить. Шукана ринкова вартість підприємства дорівнює Аналіз точки беззбитковості Приклад 11.1 За 100 % завантаженості потужностей загальновиробничі витрати становлять 100 тис. грн, з них умовно змінних — 70 тис. грн. Це означає, що завантаження 1 % потужностей потребує 700 грн змінних виробничих затрат, відповідно 80 % — 56 тис. грн. Різниця між фактичним обсягом загальновиробничих витрат і змінними витратами становить умовно постійні витрати. В процесі планування як за 100%, так і за 80 % завантаженості потужностей прогнозна величина постійних витрат становитиме 30 тис. грн. Таким чином, якщо прогнозні показники обсягів реалізації показують, що потужності будуть завантажені лише на 80 %, то це означає, що плановий показник загальновиробничих витрат становитиме 86 тис. грн (56 тис. грн + 30 тис. грн).

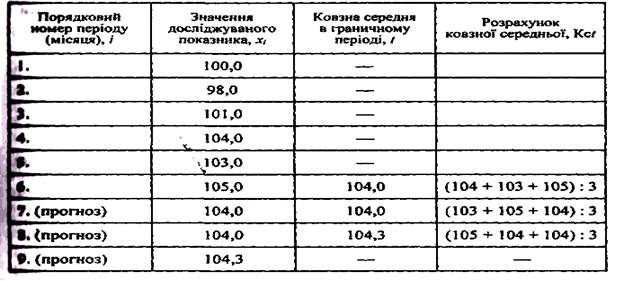

Приклад 11.2 Консалтингова фірма планує проведення семінару з питань організації фінансового контролінгу на підприємстві. Перед фінансистом фірми поставлено завдання розрахувати мінімальну кількість учасників семінару, починаючи з якої можна отримати прибуток від його проведення. В розпорядженні фінансиста є така інформація: • результати маркетингового дослідження, які показали, що середня ціна, яку погодився б заплатити один слухач (чи підприємство) за участь у подібному семінарі, становить 625 грн (без ПДВ), бажана тривалість семінару — 2 дні; • оплата праці експертів, які ведуть семінар, та нарахування на неї — 300 грн за годину, або 4800 грн за семінар; • змінні витрати на виготовлення роздаткових матеріалів для слухачів — 20 грн на одного учасника; • постійні витрати на виготовлення роздаткових матеріалів — 1 тис. грн; • представницькі витрати на одного учасника семінару — 80 грн; • умовно постійні прямі адміністративні витрати консалтингової фірми на проведення семінару — 5 тис. грн; • витрати на рекламу на проведення семінару — 4 тис. грн; • оренда приміщення на проведення семінару — 2 тис. грн. Для вирішення поставленого завдання фінансист повинен здійснити групування зазначених затрат на умовно постійні та умовно змінні. Змінні витрати на виготовлення роздаткових матеріалів і представницькі витрати на одного учасника складають змінні витрати: 20 + 80 = = 100 грн. Решта витрат належать до умовно постійних: 4800 + 1000 + + 5000 + 4000 + 2000 = 16 800 грн. Якщо ціна участі в семінарі становить 625 грн, то, підставивши відповідні значення у формулу (11.5), отримаємо кількість учасників, які забезпечать беззбиткове проведення семінару: 16 800 / 625 - 100 = 32 особи. Таким чином, отримати прибуток від проведення семінару фірма зможе лише в тому випадку, якщо залучить понад 32 слухачі. У тому разі, якщо на проведення семінару записалося, наприклад, лише 30 учасників, для прибуткового його здійснення слід провести аналіз затрат, насамперед постійних, з метою їх скорочення. За незмінної величини інших параметрів задачі максимальна величина прямих витрат, яка дозволить беззбитково провести семінар при кількості учасників 30 осіб, становить 15 750 (30 • (625 - 100)). Методи екстраполяції Приклад 11.3 Перед фінансовим менеджером стоїть завдання розрахувати методом ковзних середніх прогнозні показники грошових надходжень від реалізації продукції в третьому кварталі планового року в розрізі окремих місяців. В його розпорядженні є інформація щодо грошових надходжень у попередні шість місяців. У таблиці наведено розрахунок прогнозних показників, якщо досліджуваний інтервал становить n = 3.

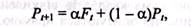

При застосуванні методології експоненціального згладжування першого порядку рекомендується використовувати такий алгоритм:

де Pt+\ — прогнозне значення показника в плановому періоді t + 1; Рt — прогнозне значення показника на період t (розраховане в періоді t+ \);Ft, — фактичне значення прогнозованого показника в періоді t; а — фактор згладжування.

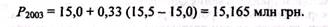

Рекомендований алгоритм розрахунку а має такий вигляд:, де к — кількість попередніх періодів, дані яких враховуються Приклад 11.4 Перед фінансистом поставлено завдання здійснити прогнозні розрахунки обсягів грошових надходжень від реалізації продукції для складання фінансового плану на 2003 р. Прогнозне значення відповідних і грошових надходжень на 2002 р. становило 15 млн грн; фактичний об-МГ надходжень коштів у 2002 р. дорівнював 15,5 млн грн; значення фактору згладжування а, яке враховується в прогнозних розрахунках на підприємстві, становить 0,33. За використання методу експоненціального згладжування першого порядку шукане значення прогнозного показника на 2003 р. становитиме 15,165 млн грн:

Приклад 12.1 Визначимо потребу підприємства в капіталі в плановому періоді, якщо прогнозні показники грошових надходжень і виплат мають такий вигляд: | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

| Поделиться: |

(3.1.)

(3.1.) (3.3.)

(3.3.)

гри

гри

(6.1)

(6.1)

(6.3)

(6.3) (6.4)

(6.4)

(11.14) або

(11.14) або (11.15)

(11.15) при визначенні прогнозного значення.

при визначенні прогнозного значення.