Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Последствия сдвига кривой ISСодержание книги

Поиск на нашем сайте

Степень уменьшения этого эффекта зависит от того, на каком участке кривой LM мы находимся (рис.14.6):

Рис. 14.6. Зависимость последствий сдвига кривой IS от положения ее на кривой LM 1) участок, близкий к r min (нейтральный случай), − точки А и В. Мультипликационный эффект автономных расходов проявляется здесь в полной мере. Малый спрос на деньги для сделок и большой спрос на деньги как имущество; 2) промежуточный случай (точки C и D). Эффект мультипликатора уменьшается; 3) «классический случай» ( Последствия сдвигов кривой LM Пусть банковская система увеличивает предложение денег (или запущен печатный станок). Тогда происходит увеличение доли денег в портфеле каждого домашнего хозяйства. Нарушается оптимальная структура портфеля. Это сопровождается увеличением спроса на ценные бумаги. Курс ценных бумаг растет, ставка процента снижается. Увеличивается спрос на инвестиции. Совокупный спрос и совокупный выпуск в экономике увеличиваются (рис. 14.7).

Рис. 14.7. Сдвиг кривой LM Имеются два частных случая: 1. Ликвидная ловушка (рис. 14.8). Первоначальное равновесие − кривая LM 0 − точка E 0 (r 0, y 0 ). Пусть количество денег увеличилось (кривая LM 1). Домашние хозяйства для восстановления структуры портфеля увеличивают спрос на ценные бумаги. Их курс растет, ставка процента падает. Спрос на инвестиции растет, национальный доход возрастает с y 0 до y 1. Пусть ставка процента очень низкая (точка E 2). Тогда даже при увеличении реальных денежных остатков домашние хозяйства не будут покупать дополнительные пакеты ценных бумаг. Увеличивается спекулятивный спрос на деньги. Это не сопровождается изменением в объеме инвестиций, национальный доход остается на том же уровне. Такая ситуация называется «ликвидная ловушка». Изменение количества денег не меняет объем национального дохода.

Рис. 14.8. Ликвидная ловушка

В 30-х годах в США (великая депрессия) ставка процента по ценным бумагам была очень низкая. Все деньги держались на руках. Кривая IS не двигалась, кривая LM была почти горизонтальной. В данной ситуации любое количество денег, которое предлагает банковская система без дальнейшего снижения ставки процента полностью поглощалось сектором домашних хозяйств. 2. Инвестиционная ловушка (рис. 14.9). Причина ее в том, что совокупный спрос совершенно не эластичен по ставке процента. То есть инвестиционный спрос не зависит от ставки процента. Подобная ситуация наблюдается в случае вытеснения госрасходами инвестиционного спроса (Россия в 90-е годы XX в). При расширении объема производства любой предприниматель облагался налогом (80-85% прибыли шло в госбюджет). Увеличение налоговой ставки влечет снижение инвестиций. Совокупный спрос был не эластичен. В этом случае сдвиг кривой LM, т. е. изменение количества денег, не меняет величину реального национального дохода.

Рис. 14.9. Инвестиционная ловушка

Обе ловушки возникают только тогда, когда мы допускаем, что потребление не зависит от дохода (кейнсианский случай). Пусть потребление зависит от величины дохода. При увеличении количества денег возрастает инвестиционный спрос домашних хозяйств, который не зависит от процентной ставки. Увеличивается совокупный спрос на блага и совокупный выпуск. Тогда имеем иную ситуацию, более точно выражающую реалии. Ловушки устраняются (рис. 14.10). При увеличении денежной массы одновременно со сдвигом кривой LM происходит сдвиг кривой IS. В этом случае при снижении процентной ставки совокупный спрос и выпуск в экономике растут.

Рис. 14.10. Устранение ловушек в классическом случае

Взаимодействие кредитно-денежной и фискальной политики в рамках модели IS-LM В 1994 г. в России правительство увеличило налоги в целях сбалансированности бюджета. Влияние данной политики на экономику зависит от конкретных действий центрального банка. Рассмотрим три ситуации. 1. Поддержание предложения денег на прежнем уровне. Фиксируется объем денежной массы, норма резервирования, учетная ставка (рис. 14.11).

Рис. 14.11. Поддержание предложения денег на постоянном уровне

В точке A имеем (r 1, y 1). Новая равновесная точка B (r 2 ,y 2). Цепочка: увеличение налогов Þ сокращение производства Þ снижение спроса на инвестиции Þ падение процентной ставки. С другой стороны, в секторе домашних хозяйств в связи с уменьшением количества занятых сокращаются совокупные доходы, что приводит к уменьшению совокупного спроса. 2. Центральный банк стремится сохранить процентную ставку на прежнем уровне. В этом случае необходимо сократить предложение денег (рис. 14.12). Это достигается за счет увеличения нормы резервирования, проведения операций на открытом рынке. Кривая IS сдвигается влево, но и кривая LM также сдвигается влево. Совокупный доход в экономике сокращается на еще большую величину.

Рис. 14.12. Поддержание процентной ставки на постоянном уровне 3. Центральный банк стремится сохранить совокупный доход на прежнем уровне. Необходимо увеличивать предложение денег (рис. 14.13). В коротком периоде (точка B) совокупный доход в экономике падает. При увеличении объема денежной массы происходит увеличение совокупного спроса за счет потребительских расходов. Это сопровождается увеличением объема производства и ростом спроса на инвестиции. Поскольку предложение денег на начальном этапе превышало спрос на наличность, ставка процента начинает снижаться, а уровень выпуска растет.

Рис. 14.13. Поддержание национального дохода на постоянном уровне Кривая совокупного спроса и модель IS-LM На основе модели IS-LM можно проследить, как уровень цен влияет на величину совокупного спроса, а также построить эту кривую. Влияние изменения уровня цен на совокупный спрос приведено на рис. 14.14.

Рис. 14.14. Влияние изменения уровня цен на совокупный спрос

Пусть существует равновесный объем производства при заданном уровне цен p0 (точка А). Предположим далее, что уровень цен растет до p1. Тогда реальное количество денег уменьшается и кривая LM сдвигается влево. Уровень выпуска y1 < y0 (точка В). Если же уровень цен снизится до величины p2, то реальное количество денег растет, кривая LM смещается вправо, выпуск увеличивается: y 2 > y 0 (точка С). Если при этом кривая IS не меняет своего положение, можно получить кривую совокупного спроса (рис. 14.15).

Рис. 14.15. Построение кривой совокупного спроса

Предположим далее, что изменение предложения денег в экономике влияет на уровень потребления. Если вместе с кривой LM сдвигается и кривая IS, то это приводит к изменению наклона кривой совокупного спроса (рис. 14.16). Пусть уровень цен растет, а потребление уменьшается при любой ставке процента. Тогда кривая LM сдвигается влево, и кривая IS также сдвигается влево. Наоборот, при уменьшении уровня цен потребление увеличивается, приводя к одновременному сдвигу вправо кривых IS и LM. Следовательно, в результате изменения уровня цен и объема денежной массы кривая совокупного спроса меняет свой наклон (становится более пологой). Отрицательный наклон кривой совокупного спроса объясняется тремя эффектами: эффектом процентной ставки, эффектом реальных кассовых остатков (эффектом Пигу) и эффектом чистого экспорта. Наклон кривой совокупного спроса зависит от наклона кривой IS и от того, на каком участке кривой LM ее пересекает кривая IS (рис. 14.17). Все факторы, вызывающие сдвиг линии совокупного спроса, можно объединить в две группы: 1. График линии AD смещается в том же направлении, что и линия IS. 2. График линии AD смещается в том случае, когда кривая LM смещается вследствие изменения номинального предложения денег или реального спроса на них.

Рис. 14.16. Изменение наклона кривой совокупного спроса

Рис. 14.17. Влияние расположения линий IS и LM на наклон Кривой совокупного спроса

Чтобы получить алгебраический вид функции совокупного спроса, нужно совместно решить уравнения кривых IS и LM. Линия IS:

где Линия LM:

где Ly и Lr – предельные склонности к предпочтению ликвидности для сделок и в качестве имущества соответственно, М = МS - Lrr max. Линия совокупного спроса:

где

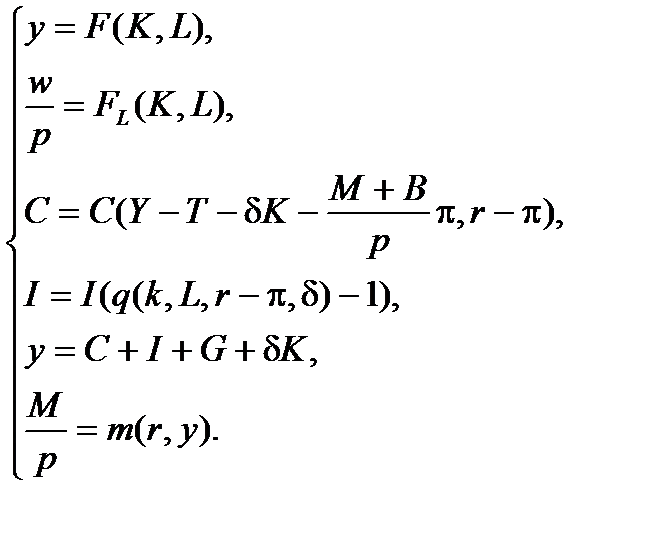

Модель Т. Саржанта В качестве примера рассмотрим одну из моделей ОЭР, предложенную «новыми классиками». Модель содержит 7 уравнений и 7 внутренних «эндогенных» переменных, подлежащих определению: · L − уровень занятости; · w/p − реальная ставка зарплаты (w − номинальная); · p − уровень цен; · y − величина национального дохода (уровень выпуска); · C − уровень потребления домашних хозяйств; · I − стоимость инвестиций; · r − ставка процента по государственным ценным бумагам. Модель содержит также внешние − «экзогенные» параметры: · Т − налоги, выплачиваемые домашними хозяйствами государству; · G − уровень потребления домашних хозяйств; · K − запас капитала; · · · M − номинальное количество денег в обращении; · B − номинальная стоимость облигаций. Основные предпосылки модели: 1) экономика производит единственное благо за определенный момент времени. Стоимость выпуска включает в себя:

2) уровень выпуска определяется производственной функцией, зависящей от K и N:

3) реальная заработная плата определяется предельным продуктом труда:

4) богатство домашних хозяйств определяется суммой денег, облигаций и акций. Потребление домашних хозяйств есть функция от реального располагаемого дохода y D и реальной процентной ставки

В свою очередь y D = (1) − (2) + (3) − (4) + (5) − (6), где (1) = (2) = (3) = (4) = (5) = (6) = Таким образом, реальный располагаемый доход домашних хозяйств

где S − сбережения домашних хозяйств; 5) функция инвестиций имеет вид

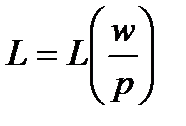

6) классическая модель включает кривую предложения труда, считая w абсолютно гибкой:

причем 7) равновесие на денежном рынке: реальное предложение денег равно спросу на деньги, зависящему от r и y:

Тогда система уравнений имеет вид

Рассмотрим альтернативную классической «кейнсианскую» модель. Основные предпосылки модели: 1. Другое определение располагаемого личного дохода (не включает разницы между изменениями цен на акции и инвестициями):

2. Более важное отличие: полная занятость не гарантируется, w фиксирована и является экзогенным параметром, уравнение равновесия на рынке труда отсутствует. В этом случае исходная система уравнений имеет вид

Для решения системы можно использовать аппарат IS-LM -кривых. Вначале находим полную производную кривой IS, которая демонстрирует возможные комбинации ставки процента r и выпуска y с учетом равновесия совокупного спроса и совокупного предложения на рынке благ:

Кривая LM описывает возможные комбинации ставки процента и выпуска в предположении равновесия спроса и предложения на рынке денег и ценных бумаг:

Условие устойчивости системы:

Дальнейший анализ поведения системы можно провести графически (рис. 14.18). Общее экономическое равновесие (ОЭР) определяется пересечением кривых IS и LM (r 0 ,y 0). Производственная функция определяет уровень занятости L 0. Затем, по заданной L=L 0 и кривой спроса на труд можно определить реальную заработную плату w/p.

Рис. 14.18. ОЭР в кейнсиансеой модели

Рассмотрим далее некоторые шоки − изменения экзогенных параметров. 1. Фискальный шок − увеличение госрасходов G. Кривая IS сдвигается вправо и вверх. Растут r и y. Рост y требует больше L, что в свою очередь понижает реальный уровень заработной платы, так как w − фиксирована. Это − переход в новое состояние равновесия. Экономическая цепочка. G растет, совокупный спрос 2. Монетарный шок − увеличение предложения денег (M растет). Кривая LM сдвигается вправо и вниз. Падает ставка процента, растет выпуск. Значит, растет L, падает реальная заработная плата, растут цены, потребление и инвестиции. Имеем новое состояние равновесия (рис. 14.19, б). Экономическая цепочка. Рост денежной массы нарушает портфельный баланс. Домашние хозяйства будут иметь больше денег, чем они желают. Они начинают приобретать акции и облигации в обмен на деньги. Это приведет к уменьшению r, что стимулирует I и C. В результате совокупный спрос будет превышать совокупное предложение. Это приведет к росту уровня цен, падению реальной заработной платы, увеличению L и y.

Рис. 14.19. Влияние шоков на ОЭР в кейнсианской модели

В классической модели можно также использовать аппарат кривых IS-LM (рис. 14.20).

Рис. 14.20. ОЭР в классической модели

Уровень выпуска y, занятости L и реальной заработной платы w/p определяются кривыми спроса и предложения труда, а также производственной функцией. Равновесная ставка процента определяется подстановкой равновесного значения y в кривую IS. Поэтому w подстраивается таким образом, чтобы кривая LM давала комбинацию r и y, обеспечивающую равновесие на денежном рынке. Воздействие шоков в этой модели приводит к другому решению в долгосрочном периоде (рис. 14.21).

Рис. 14.21. Влияние шоков на ОЭР в классической модели

В долгосрочном периоде y не меняет своего первоначального значения, поскольку w − гибкая и равновесие на рынке труда всегда есть (полная занятость). Безработица и инфляция Рынок труда и безработица

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-12; просмотров: 483; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.012 с.) |

) − точки E и F. В составе имущества домашних хозяйств уже нет денег. Они лишь обменивают менее доходные ценные бумаги на более доходные Þ D I = 0 Þ национальный доход не меняется.

) − точки E и F. В составе имущества домашних хозяйств уже нет денег. Они лишь обменивают менее доходные ценные бумаги на более доходные Þ D I = 0 Þ национальный доход не меняется. , (14.2)

, (14.2) Ii – предельная склонность к инвестированию; r* – предельная эффективность капитала.

Ii – предельная склонность к инвестированию; r* – предельная эффективность капитала. , (14.3)

, (14.3) , (14.4)

, (14.4) .

. − предполагаемый темп инфляции (степень роста цен);

− предполагаемый темп инфляции (степень роста цен); − степень физического износа капитала;

− степень физического износа капитала; ; (14.5)

; (14.5) ; (14.6)

; (14.6) ; (14.7)

; (14.7) :

: . (14.8)

. (14.8) − платежи по заработной плате;

− платежи по заработной плате; − налоги;

− налоги; − дивиденды (

− дивиденды ( − амортизация капитала);

− амортизация капитала); − долги правительства;

− долги правительства; − увеличение реальной стоимости акций (v − номинальная стоимость акций);

− увеличение реальной стоимости акций (v − номинальная стоимость акций); − стоимость инвестиций.

− стоимость инвестиций. , (14.9)

, (14.9) ; (14.10)

; (14.10) , (14.11)

, (14.11) ;

; (14.12)

(14.12) . (14.13)

. (14.13) . (14.14)

. (14.14) . (14.15)

. (14.15) . (14.16)

. (14.16) . (14.17)

. (14.17) . (14.18)

. (14.18) больше совокупного предложения F(L,K). Тогда растет p, падает w/p, растут L и y. Для первоначальной ставки процента возникает избыточный спрос на деньги. Домашние хозяйства приобретают наличность, избавляясь от акций и облигаций. Это приводит к росту r, падению I и C, уменьшает совокупный спрос и ограничивает рост y, восстанавливая равновесие (рис 14.19, а).

больше совокупного предложения F(L,K). Тогда растет p, падает w/p, растут L и y. Для первоначальной ставки процента возникает избыточный спрос на деньги. Домашние хозяйства приобретают наличность, избавляясь от акций и облигаций. Это приводит к росту r, падению I и C, уменьшает совокупный спрос и ограничивает рост y, восстанавливая равновесие (рис 14.19, а).