Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Выбор в условии неопределенностиСодержание книги

Поиск на нашем сайте Важным условием принятия рациональных решений является информация, которая, как и все экономические блага, как правило, ограничена. Принятие решений в условиях неполной информации сопряжено с риском. Согласно классическому определению Ф. Найта, риск – это любые непредсказуемые, но описываемые известными вероятностями изменения экономического субъекта как благоприятные, так и неблагоприятные. В экономической теории под риском обычно понимают наступления неблагоприятного события, влекущего за собой потери, которые можно оценить количественно, например вероятность недополучения прибыли. Если количественная оценка отсутствует, то имеет место неопределенность. Основные причины риска: · процессы, происходящие в обществе (макросреде фирмы): непредвиденные изменения в ценах, налогах, инфляции, экономической политике государства и т.п.; · непредвиденные изменения в микросреде фирмы: появление новых конкурентов, изменения в целях и стратегиях партнеров, изменения в поведении потребителей, сюрпризы от собственных работников и т.п.; · субъективные - связанные с личностью собственника фирмы (некомпетентность, амбициозность, неуравновешенность и т.п.) · недостаток информации (именно с этим обстоятельством связан, как правило, риск для потребителя). Рассмотрим один из методов оценки риска, который может быть использован в том случае, если известно вероятностное распределение некоторого случайного события. Вероятность наступления события может быть определена объективным или субъективным методом. Объективный метод основан на вычислении частоты, с которой происходит данное событие:

где В качестве показателей риска могут выступать математическое ожидание

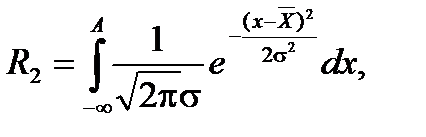

где Математическое ожидание В некоторых случаях для оценки риска используют нормальное распределение. В этом случае риск R определятся как вероятность события, когда значение экономического показателя X (например, прибыли) будет меньше заданного предельного значения А. Площадь затемненной области на рис. 8.1 соответствует количественному значению риска:

Рис. 8.1. Нормальное распределение X Отношение к риску различно у разных экономических субъектов. Противником риска (risk aversion) является экономический субъект, который при данном ожидаемом доходе предпочитает определенный, гарантированный результат ряду неопределенных рисковых результатов. У противников риска низкая предельная полезность дохода (рис. 8.2, кривая А). Нейтральным к риску (risk neutrality) считается субъект, который при данном ожидаемом доходе безразличен к выбору между гарантированным и рисковым результатами. В этом случае равномерное увеличение дохода вызывает линейный рост общей полезности (рис. 8.3, кривая В). Склонным к риску (risk preference) считается субъект, который при данном ожидаемом доходе предпочтет связанный с риском результат гарантированному результату. Графически пред-расположенность к риску может быть представлена в виде кривой С на рис. 8.3, демонстрирующей высокую предельную полезность дохода.

Рис. 8.2. Различные случаи отношения к риску

Рассмотрим основные способы снижения риска. 1. Диверсификация (diversification) – этот метод, направленный на снижение риска путем распределения его между несколькими рисковыми товарами таким образом, что повышение риска от покупки (или продажи) одного означает снижение риска от покупки (продажи) другого. Пример – одновременное вложение денежных средств в производство зимней и летней одежды. 2. Объединение риска (risk pooling) – метод, направленный на снижение риска превращением случайных убытков в относительно небольшие постоянные издержки. Он лежит в основе страхования. 3. Распределение риска (risk spreading) – метод, при котором риск вероятного ущерба делится между участниками таким образом, что возможные потери каждого относительно невелики. 4. Поиск информации, способствующий значительному снижению величины риска. Количество и цена необходимой информации определяется точкой пересечения кривых ожидаемой от нее предельной выгоды (МВ) и ожидаемых издержек (МС), связанных с ее получением (рис. 8.3).

Рис. 8.3. Определение оптимального размера необходимой информации

|

||||||||||||||

|

Последнее изменение этой страницы: 2016-12-12; просмотров: 447; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.141 (0.006 с.) |

, (8.1)

, (8.1) − вероятность наступления события А; К – число исходов события А; М – общее число всевозможных исходов. Субъективный метод определения вероятности основан на использовании субъективных критериев, которые базируются на различных предположениях. К таким предположениям могут относиться: суждение и личный опыт оценивающего, оценка эксперта, мнение финансового консультанта и т.п.

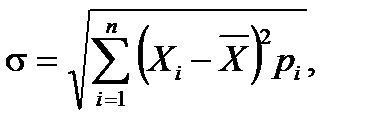

− вероятность наступления события А; К – число исходов события А; М – общее число всевозможных исходов. Субъективный метод определения вероятности основан на использовании субъективных критериев, которые базируются на различных предположениях. К таким предположениям могут относиться: суждение и личный опыт оценивающего, оценка эксперта, мнение финансового консультанта и т.п. , среднее квадратическое отклонение σ и коэффициент вариации CV:

, среднее квадратическое отклонение σ и коэффициент вариации CV: (8.2)

(8.2) (8.3)

(8.3) (8.4)

(8.4) – возможный результат;

– возможный результат;  – вероятность появления этого результата.

– вероятность появления этого результата. (8.5)

(8.5)