Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

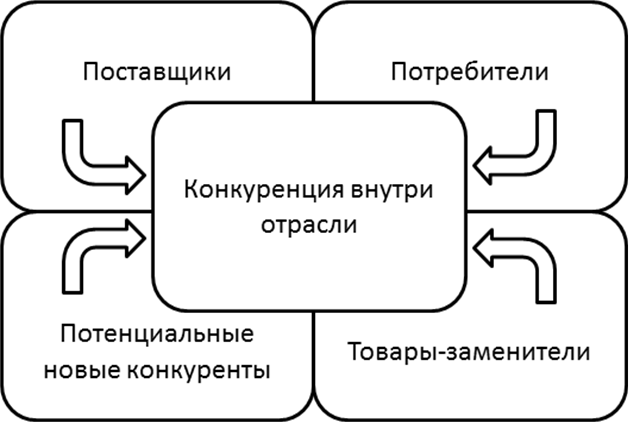

Анализ микроокружения предполагает анализ ближайшего окружения компании и включает конкурентный анализ, анализ потребителей, поставщиков и компаний с товарами–заменителями.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте 6.1. Анализ конкурентных сил («Пять сил Портера») Анализ проводится для идентификации благоприятных возможностей и опасностей, с которыми может столкнуться компания в отрасли. М. Портер предложил модель «пяти сил», которая аргументирована тем, что чем выше давление со стороны выделенных факторов, тем меньше у компании возможности увеличивать прибыль. Компания, изменив свою стратегию, может воздействовать на эти силы в свою пользу. Пять сил представлены на рис. 6.1.

Рис. 6.1. Модель «Пять сил Портера»

Далее представлена характеристика пяти сил модели Портера. 1. Риск входа потенциальных конкурентов создает опасность прибыльности компании. Угроза возможного появления на рынке новых конкурентов зависит от двух факторов: - реакции существующих конкурентов, - наличия барьеров для входа в отрасль. Существует шесть предпосылок, создающих барьеры для входа. 1. Экономия на масштабе формирует абсолютное преимущество по издержкам, что сдерживает вторжение претендентов, вынуждая их либо входить в отрасль в большом масштабе производства, либо заранее согласиться с завышенными издержками. 2. Дифференциация продукта. Отождествление товарной марки с компанией является барьером вторжения: новичкам необходимо преодолеть лояльность потребителей к существующим маркам. 3. Потребность в капитале. 4. Доступ к каналам распределения. Чем более ограничены каналы сбыта, тем тяжелее проникнуть в эту отрасль. Иногда эти препятствия настолько серьезны, что новые участники вынуждены создавать собственные каналы распределения. 5. Политика правительства. Правительство может лимитировать или даже вовсе исключить вторжение в отрасли такими методами, как лицензирование и ограничения в доступе к источникам сырья. 6. Прогноз в отношении реакции существующих в отрасли конкурентов является основанием для принятия решения о вторжении в данную отрасль. Опасениями может служить заведомо враждебное отношение конкурентов, занимающих привилегированное положение. С точки зрения формирования стратегии определяющим фактором является стадия жизненного цикла отрасли. 2. Соперничество существующих в отрасли компаний возможно по разным параметрам: по цене, качеству, ассортименту. Интенсивность конкуренции зависит от того, насколько активно участники отрасли пытаются изменить эти показатели. Конкуренцию в отрасли усиливают ряд факторов, представленных ниже. 1. Рост количества конкурирующих компаний, выравнивание их по размерам и потенциалу. 2. Замедление спроса на продукцию. Снижение роста вызывает обострение конкуренции, так как компании увеличивают рыночную долю отобрав рынки сбыта у конкурентов. 3. Снижение цен и иные увеличения объемов продаж. Постоянные издержки составляют значительную часть затрат на производство, а недогруженные мощности увеличивают стоимость продукции, так как постоянные затраты распределяются на меньшее количество изделий. 4. Лояльность потребителей к торговой марке. Выделяют три модели отношения клиента к компании:

- оборудование, которое не имеет альтернатив использования; - экономическая зависимость от отрасли; - эмоциональное тяготение к отрасли; - стратегические взаимоотношения между СЗХ. Ниже представлена взаимосвязь между описанными факторами конкуренции (табл. 6.1). Таблица 6.1 Взаимосвязь факторов конкуренции

Силы конкуренции, действующие на фирму, эволюционируют в течение жизненного цикла отрасли. 3. Возможность покупателей «торговаться». Степень давления со стороны потребителей зависит: 1) от возможности потребителей диктовать условия поставок; 2) уровня конкурентной значимости воздействия между компанией и потребителями. Возможность покупателей «торговаться» представляет угрозу давления на цены из-за потребностей в лучшем качестве или сервисе. При этом под потребителями следует понимать не только конечных потребителей, но и промежуточных. Учитывая данный факт, покупатели наиболее сильны в следующих ситуациях: - когда поставляющая отрасль состоит из многих малых компаний, а покупателей мало; - когда покупатели делают закупки в больших количествах; - когда отрасль зависит от отдельных покупателей в большей части своей деятельности; - когда промежуточные покупатели получают небольшую прибыль, которая побуждает их снизить издержки, связанные с закупочной деятельностью; - когда экономически для покупателей приобретения у разных компаний равнозначны; - когда продукция, предоставляемая отраслью-поставщиком, не влияет на качество товаров и услуг промежуточных покупателей. 4. Возможность поставщиков «торговаться». Поставщики оказывают давление на участников рынка при заключении сделки, путем увеличения цены или снижения качества товаров. Сила поставщика зависит от следующих факторов: - способность оказывать давление на потребителя в направлении изменения условий поставок (цены и качества); - уровень взаимодействия поставщиков и потребителей в отрасли. Мощное давление со стороны поставщиков в следующих случаях: - когда продукт имеет мало заменителей, важен для компании; - когда группа поставщиков не испытывает конкурентного давления, предлагая свою продукцию отрасли; - когда потребители не являются важными клиентами; - когда поставщики поставляют такие продукты, что для компаний дорого переключаться с одного вида на другой; - когда покупающие компании неспособны использовать угрозу вертикальной интеграции назад; - когда компании обходится дешевле покупка продукции, чем ее производство. 5. Угроза заменяющих продуктов. Существование полностью заменяющих продуктов формирует конкурентную угрозу, ограничивающую цены компании и ее прибыльность. Товары-заменители представляют угрозу, когда их количество достаточно, цены доступны, потребительские свойства удовлетворительны, а переход к заменителям не сопряжен с чрезмерными расходами. Продуктами-заменителями, которые заслуживают особого внимания с точки зрения стратегии, являются продукты, которые способны обеспечить лучшее соотношение цены и качества по сравнению с имеющимися в отрасли. Таким образом, эффективность конкурентной стратегии определяется эффективностью защиты компании от влияния пяти факторов, возможностью компенсации конкурентного давления и способностью к созданию устойчивых конкурентных преимуществ.

6.2. Карта стратегической группировки Оценка структуры конкуренции предполагает анализ положения конкурентов на рынке. Одним из методов сравнения конкурентных позиций компаний является разработка карты стратегических групп, которая позволяет сравнить рыночные позиции компаний, объединить их в однородные группы и выявить ближайших конкурентов. Стратегическая группа состоит из компаний со схожими стратегиями и занимаемыми позициями. Отрасль может содержать как одну группу, так и множество стратегических групп. Чем ближе стратегические группы расположены друг к другу, тем более интенсивна конкуренция. Ниже представлены этапы процедуры конструирования карты стратегической группировки. 1. Выявляются отличительные конкурентные характеристики. 2. Положение компаний наносится на двухкоординатный график. 3. Отмечаются компании, попадающие в одну область. 4. Отмечается доля каждой группы в объеме продаж отрасли. Построение карты стратегической группировки требует соблюдения следующих правил: - переменные по осям координат не должны коррелировать; - переменные должны отражать отличия конкурентов; - переменные должны носить дискретный характер; - площади фигур соответствуют относительной доли продаж; - если существенных переменных больше двух, целесообразно построить несколько карт.

Рис. 6.2. Карта стратегической группировки После анализа карты следует этап изучения поведения конкурентов. Компании могут попытаться переместиться в другую группу, занимающую более благоприятную позицию. Данные действия усиливают конкуренцию. Результативность перемещения зависит от барьеров входа в выбранную группу. 6.3. Оценка действий соперничающих компаний После анализа карты стратегической группировки проводится анализ возможных действий конкурентов (рис. 6.3).

Рис. 6.3. Схема анализа поведения конкурента Лучший источник информации о конкурентах – это наблюдение за ситуацией, анализ высказываний конкурентов, ежегодные отчеты, статьи в отраслевых изданиях, экспозиции, беседы и т.д. Анализ проводится по двум направлениям: 1. Устанавливается, что движет конкурентом. Анализ проводится по двум направлениям. 1.1. Анализ будущих целей конкурента (изучение финансовых характеристик, отношения к риску, и структуры организации). 1.2. Анализ стратегических претензий конкурента, основанный на выявлении убеждений конкурента по поводу его силы, слабости и позиции в отрасли (табл. 6.2). 2. Выясняется, что конкурент делает и может делать. По данному направлению проводится анализ двух составляющих. 2.1. Анализ стратегии конкурента для выявления методов конкуренции (определяются цели и средства достижения целей). 2.2. Анализ возможностей конкурента (табл. 6.3). Таблица 6.2 Характеристика конкурентов по стратегическим претензиям и размерам рынка

Таблица 6.3 Характеристика конкурентов по конкурентной позиции и стратегии

Итогом анализа является составление прогноза действий конкурента (профиля конкурентного поведения). 6.4. Определение ключевых факторов конкурентного успеха Ключевые факторы успеха (КФУ) – главные определители конкурентного успеха в отрасли. Обычно для отрасли характерны три-четыре фактора, а из них один-два наиболее важны, задача анализа - в их выделении. Ниже перечислены типы КФУ и их составляющие. 1. Факторы, связанные с технологией: - компетентность в научных исследованиях; - способность к инновациям в производственных процессах; - способность к инновациям в продукции; - роль экспертов в данной технологии. 2. Факторы, связанные с производством: - эффективность низкозатратного производства; - качество производства; - высокая фондоотдача; - размещение производства, гарантирующее низкие издержки; - обеспечение адекватной квалифицированной рабсилой; - высокая производительность труда; - дешевое проектирование и техническое обеспечение; - гибкость производства при изменении моделей и размеров. 3. Факторы, связанные с распределением: - мощная сеть дистрибьюторов /дилеров; - возможность доходов в розничной торговле; - собственная торговая сеть компании; - быстрая доставка. 4. Факторы, связанные с маркетингом: - хорошо испытанный, проверенный способ продаж; - удобный, доступный сервис и техобслуживание; - точное удовлетворение покупательских запросов; - широта диапазона товаров; - коммерческое искусство; - притягательные дизайн и упаковка; - гарантии покупателям. 5. Факторы, связанные с квалификацией: - выдающиеся таланты; - ноу-хау в контроле качества; - эксперты в области проектирования; - эксперты в области технологии; - способность к точной, ясной рекламе; - способность разработать и вывести на рынок новые продукты. 6. Факторы, связанные с возможностями организации: - первоклассные информационные системы; - способность быстро реагировать на изменяющиеся условия; - компетентность в управлении и наличие управляющих ноу-хау. 7. Другие типы КФУ: - благоприятный имидж и репутация; - осознание себя, как лидера; - удобное расположение, приятное, вежливое обслуживание; - доступ к финансовому капиталу; - патентная защита.

7. Стратегический анализ: внутренняя среда Анализ внутренней среды проводится для определения потенциала компании и выявления ключевых компетенций, на которые делается акцент при разработке стратегии. В основе анализа внутренней среды предприятия лежат принципы системности, комплексности, сопоставимости и уникальности целей. Анализ ресурсов компании позволяет сделать вывод о необходимости экстенсивного или интенсивного пути развития. Рекомендуется следующая структура стратегического анализа внутренней среды: 1) стратегический анализ бизнес-направлений организации; 2) стратегический анализ функциональных подсистем; 3) стратегический анализ основных структурных подразделений; 4) стратегический анализ бизнес-процессов организации. Структуре анализа внутренней среды соответствует структурное построение процесса разработки стратегии и, следовательно, итоговая структура корпоративной стратегии компании. 7.1. Анализ ресурсов компании Анализ ресурсов компании включает в себя: 1) анализ наличия ресурсов (количества и качества ресурсов), 2) анализ эффективности и результативности ресурсов. Анализ наличия ресурсов проводится по видам ресурсов: - производственные мощности. Выбор мощностей основан на опыте, изучении спроса, структуре производства, гибкости; - материалы, комплектующие (стоимость, транспортировка, логистика). Вытекающий элемент – качество, которое влияет на процесс формирования ценовой политики и рыночной позиции; - инновации, которые формируют стратегию развития компании; - человеческий потенциал. Внимание акцентируется на максимизацию продуктивности и коммуникабельности и соответствии политики управления персоналом целям и задачам компании; - маркетинговые технологии. Анализируется связка: «рыночный сегмент – маркетинговый план – позиционирование». Исходя из характеристик параметров, возможна оценка дифференцированного, недифференцированного и сфокусированного сегментов; - информационные ресурсы; - финансовые ресурсы; - инфраструктура. Анализ эффективности и результативности ресурсов основан на следующих предпосылках: - результативность – это степень реализации запланированного; - эффективность – это показатель стремления к конечному результату (вариант правильности направления к цели). Таким образом, возможна ситуация, когда ресурсы компании обладают результативностью (в процессе реализации получаем запланированный результат), но отсутствует эффективность (данный результат не соответствует стратегическим целям компании). Целесообразно разделять ресурсы и активы компании: активы - это составляющая часть ресурсов, от использования которых ожидается экономический эффект, т.е. актив - это то, чем организация владеет и что она может использовать в экономических целях. Управление активами предполагает ответы на вопросы: - что является активами (материальными и нематериальными); - всегда ли следует обладать правом собственности на актив; - как оценивать активы. Рыночную капитализацию определяют и нематериальные активы, которые помогают материальным генерировать ценность. Например, знания об изменяющихся вкусах потребителей позволяют адаптировать технологии, сырье и предлагать продукцию с требуемыми характеристиками. 7.2. Анализ ключевых компетенций и конкурентных преимуществ компании Ключевые компетенции обеспечивают прочную конкурентную позицию компании и уровень прибыльности выше среднего по отрасли. Ключевые компетенции определяются исходя из конкурентных возможностей и ресурсов компании и позволяют сформировать конкурентные преимущества. Пирамида формирования конкурентного преимущества представлена на рис. 7.1. Логика процесса включает в себя следующие этапы: 1) организация, обладая определенным уровнем ресурсов, развивает способности к деятельности, что сформирует возможность; 2) по мере приобретения опыта возможность трансформируется в компетенцию - совокупность навыков, знаний, ноу-хау, ресурсов и технологий отдельных функциональных направлений; 3) уникальная компетенция создает основу для конкурентного преимущества, когда ее замечают потребители.

Рис. 7.1. Формирование конкурентного преимущества компании

Рассмотрим отдельные составляющие пирамиды. 1. Ресурс создает конкурентное преимущество, если: - трудновоспроизводим, - имеет возможность длительного пользования, - обладает превосходством, - обладает устойчивостью к нейтрализации. 2. Ключевые компетенции имеют следующие особенности: - компетенция шире технологии или одной составляющей ключевой характеристики; - компетенции редко опираются на опыт или деятельность одного направления (чаще возникают как результат синергизма); - формирование и совершенствование компетенций – задача высшего руководства; - для превращения ключевых компетенций в преимущества, необходимо вложить в их создание больше, чем конкуренты; - компетенции должны быть достаточно широкими и гибкими; - ключевая компетенция обеспечивает конкурентное преимущество лишь в том случае, если является уникальной по сравнению с аналогичной компетенцией конкурентов. Выделяют три категории ключевых компетенций: - отработавшие – взяты на вооружение основными конкурентами и превратились в отраслевые стандарты (являются обязательным условием выживания на рынке); - неперспективные – в данный момент сохраняют силу, но в ближайшем будущем могут стать широкодоступными; - устойчивые – могут служить основой для формирования стратегии компании. 7.3. SNW-анализ Наиболее общим подходом к стратегическому анализу внутренней среды является SWOT-анализ, в части SW (с позиции сильных (Strength) и слабых (Weakness) сторон организации). Процедурно SW-подход рекомендуется дополнить подходом SNW, где N означает нейтральную позицию (табл. 7.1). Таблица 7.1 SNW-анализ

В нейтральной позиции фиксируется среднерыночное состояние. Для победы в конкурентной борьбе достаточным может оказаться состояние, когда организация относительно конкурентов по всем (кроме одной) ключевым позициям находится в состоянии N и только по одному фактору – в состоянии S. Таким образом, стратегический анализ внутренней среды организации должен быть системным как с точки зрения охвата всех структурных и процессных элементов организации, так и в плане применяемого аналитического инструмента. 8. Ситуационный анализ компании Цель ситуационного анализа - оценить стратегическую ситуацию для компании в окружении. Необходимо выяснить, обладает ли организация внутренними силами, чтобы воспользоваться внешними возможностями, и существуют ли у нее слабые стороны, которые могут усложнить проблемы, связанные с внешними опасностями. Ситуационный анализ отвечает на вопросы: - хорошо ли работает используемая ныне стратегия, - какие у компании сильные и слабые стороны, возможности и угрозы; - насколько сильны конкурентные позиции компании. Анализ является логическим завершением анализа внешней и внутренней среды и включает в себя его параметры: на основании анализа макроокружения и микроокружения, а также анализа внутренней среды строится ситуационный анализ (рис.8.1).

Рис. 8.1. Логика ситуационного анализа компании Таким образом, ситуационный анализ представляет руководству информацию об истинном положении, в котором на момент проведения анализа находится компания. 8.1. Оценка применяемой стратегии Первым этапом ситуационного анализа является анализ стратегии компании, который позволяет получить ответы на вопросы: - на сколько стратегия соответствует целям, - на сколько стратегия реализуема, - необходимы ли действия по корректировке позиций. Оценка проводится по следующим этапам: 1) оценка конкурентной стратегии компании; 2) оценка стратегии роста и развития компании исходя из характеристик конкурентной обстановки в отрасли; 3) анализ функциональных стратегий; 4) выделение КФУ и анализ действий, обеспечивающих конкурентные преимущества. Для эмпирической оценки стратегического положения компании следует изучить два параметра: достижение компанией стратегических целей и соответствие ее показателей средним по отрасли. Наиболее очевидными индикаторами стратегической деятельности являются: - рост объема продаж компании по сравнению с ростом в отрасли; - привлечение новых потребителей в достаточном количестве при сохранении прежних; - изменение прибыли компании по сравнению с конкурентами; - динамика чистой прибыли, окупаемости инвестиций, добавленной экономической стоимости и их сравнение с показателями конкурентов; - изменение финансового состояния компании; - улучшение внутренних показателей (себестоимости продукции, процента брака, оборачиваемости запасов и т.д.); - репутация и имидж компании; - лидерство компании в технологиях, инновациях, качестве, уровне цен, быстроте выведения на рынок новых товаров и других параметров; - устойчивое финансовое и рыночное положение компании. Анализ и оценка применяемой стратегии формирует вывод о необходимости корректировки стратегии. В этом случае происходит переход ко второму блоку ситуационного анализа (см. рис.8.1), который представлен gap-анализом, стоимостным анализом и SWOT-анализом компании. Однако в стабильных условиях, лучшая стратегия та, которая не требует радикальных изменений.

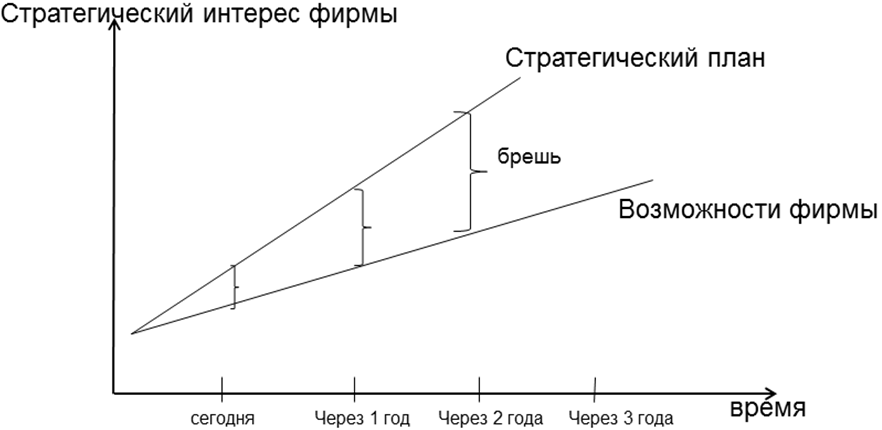

8.2. Анализ разрыва (gap-анализ) Gap-анализ применяется в случаях, когда текущие результаты компании имеют расхождения с запланированными (рис. 8.2).

Рис. 8.2. Gap-анализ компании После анализа разрабатывается план действий по устранению разрыва. Таким образом, цель gap-анализа – определить, существует ли разрыв между целями и возможностями и, если да, установить, как «заполнить» его. Применение анализа разрыва означает: - определение интереса фирмы, выраженного в терминах стратегического планирования; - выяснение реальных возможностей с точки зрения текущего состояния среды и предполагаемого будущего состояния; - определение конкретных показателей стратегического плана; - установление разницы между показателями стратегического плана и возможностями, диктуемыми реальным положением фирмы; - разработка программ, необходимых для заполнения разрыва. Возможны следующие варианты проведения gap-анализа: 1) определение расхождений по показателям продаж компании со средними показателями отрасли или отраслевого лидера; 2) определение расхождений по времени разработки продукта; 3) определение расхождений по стоимости продукта со среднеотраслевыми параметрами или параметрами лидера; 4) определение расхождений по качеству продукции. В случае если стратегический интерес компании представлен одновременно несколькими параметрами используется расширенное представление gap-анализа, которое предполагает одновременную оценку деятельности по нескольким стратегическим направлениям. 8.3. Стратегический стоимостный анализ Стоимостный анализ фокусируется на относительной стоимостной позиции фирмы по отношению к ее соперникам. Первичным аналитическим подходом такого анализа является построение стоимостной цепи по отдельным действиям, показывающей картину накопления стоимости от сырья до цены конечных потребителей. Выделяют основную и вспомогательную деятельности компании (рис. 8.3).

Рис. 8.3. Основная и вспомогательная деятельность компании при формировании стоимостной цепочки

При проведении стоимостного анализа оцениваются издержки по каждому виду деятельности (в каждом звене) и сравниваются с аналогичными параметрами конкурента. Следует помнить, что различия в ценах и издержках у компаний-конкурентов возникают в том числе за счет деятельности поставщиков или на этапе доставки товара конечному потребителю. В связи с этим, при оценке конкурентоспособности компании по ценам и издержкам учитываются не только издержки самой компании, но и издержки поставщиков и дистрибьюторов. В конечном итоге цепочка ценности компании производителя входит в систему хозяйственной деятельности, которая начинается в цепочке ценности поставщиков и заканчивается в цепочке ценности компаний-потребителей. Самый сложный этап стоимостного анализа - получение информации об издержках и организации работы конкурентов. Исходными данными для сравнительного анализа может служить информация из открытых годовых отчетов компаний, материалов исследований консалтинговых компаний и сведений, полученных из бесед с аналитиками, потребителями или поставщиками. Сравнение информации по издержкам затруднено еще и тем, что конкурирующие компании часто используют различные методы учета затрат. В целях анализа стоимостной цепочки выделим три главные области, где возможны различия для конкурирующих фирм (рис. 8.4).

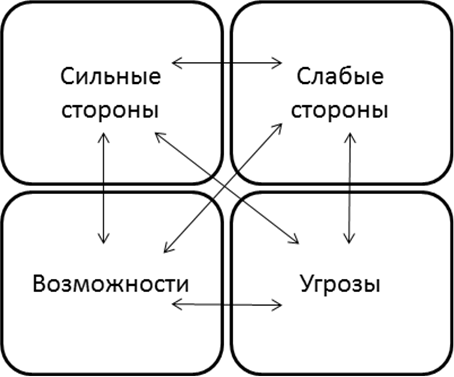

Рис. 8.4. Основные звенья стоимостной цепочки Издержки в каждом звене цепочки зависят от многих факторов. 1. Масштаб производства. Экономия на масштабе достигается с ростом объема деятельности. 2. Обучаемость и накопление опыта. Затраты на бизнес со временем снижаются за счет накопления опыта и повышения профессионализма. 3. Приобретение ключевых ресурсов. Издержки в цепочке ценности компании зависят, в том числе, от издержек на приобретение ресурсов. 4. Связь с другими звеньями цепочки ценности. Координация видов деятельности позволяет сократить суммарные издержки. 5. Совместное использование оборудования и ресурсов. Распределение издержек на несколько видов деятельности обеспечивает экономию на масштабе, сокращает время создания новой технологии, увеличивает загрузку производственных мощностей. 6. Стратегия компании. Уровень издержек может варьироваться в зависимости от конкурентной позиции и целей компании. 7. Загрузка мощностей. Степень загрузки мощностей - существенный фактор снижения издержек для производства, где высок процент постоянных издержек. Преимущества по издержкам можно получить за счет реструктуризации процессов и задач по трем направлениям. 1. При высоких издержках во внутренней части цепочки следует: - внедрять лучшие отраслевые стандарты; - провести ревизию и исключить затратные виды деятельности; - переместить высокозатратные виды деятельности в районы; - инвестировать средства в экономичные технологии; - рассмотреть как альтернативное решение аутсорсинг функций; - модифицировать продукцию с целью снижения ее стоимости; - сбалансировать внутренние издержки экономией в передней и задней частях цепи. 2. При проблемах в задней части цепочки, следует: - задняя интеграция для получения контроля над стоимостью; - переход на материалы-заменители; - пересмотр условий поставок. 3. При проблемах в передней части цепочки, следует: - использовать более привлекательные каналы распространения; - использовать возможность передней интеграции; - компенсировать разницу снижением издержек в других частях цепи. При планировании корректирующих мероприятий следует учитывать, что, с одной стороны, изменения в одной части цепочки может приводить к изменению других звеньев цепочки, а с другой стороны, высокую стоимость в одной части можно компенсировать за счет снижения стоимости других звеньев. 8.4. SWOT-анализ SWOT-анализ предполагает возможность оценки фактического положения и стратегических перспектив компании, получаемых в результате изучения сильных и слабых сторон компании, ее рыночных возможностей и факторов риска. SWOT-анализ имеет управленческую и стратегическую ценность, если связывает воедино факторы внутренней и внешней среды и сообщает, какие ресурсы и возможности понадобятся компании в будущем (рис. 8.5). SWOT - это акроним слов Strengts (силы), Weaknesses (слабости), Opportunities (благоприятные возможности) и Тhreats (угрозы). Внутренняя обстановка компании отражается в S и W, а внешняя - в О и Т.

Рис. 8.5. Составляющие SWOT-анализа В табл. 8.1 представлены основные факторы, которые целесообразно учитывать в SWOT-анализе компании. Таблица 8.1 Факторы SWOT-анализа

SWOT-анализ помогает ответить на следующие вопросы: - используются ли сильные стороны как преимущества компании; - являются ли слабости компании ее уязвимыми местами; - какие благоприятные обстоятельства дают шансы на успех; - на какие угрозы обратить внимание в первую очередь. Рассмотрим алгоритм построения и анализа SWOT-матрицы. 1. Составляется список слабых и сильных сторон компании, а также список угроз и возможностей со стороны внешней среды. 2. Оцениваются внутренние и внешние факто

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-06; просмотров: 634; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.170 (0.013 с.) |