Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Метод оценки на основе реальных опционов (real options valuation, ROV)Содержание книги

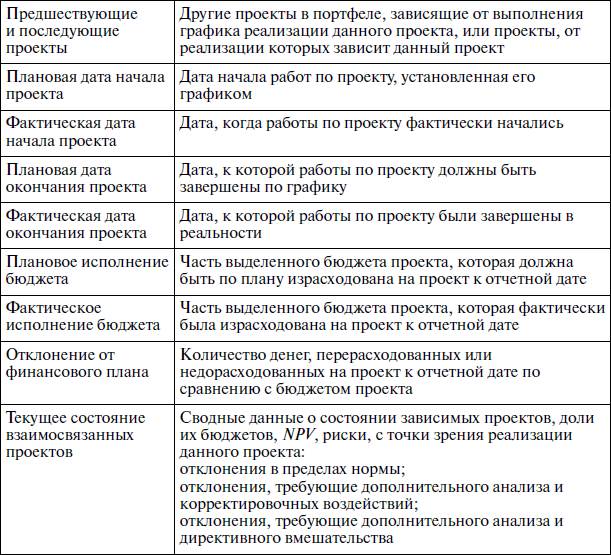

Поиск на нашем сайте метод оценки реального актива, аналогичный оценке финансовых опционов и учитывающий дополнительные управленческие возможности, которые могут повысить ценность актива. Модель «инвестиционных инновационных компаний» модель государственно-частного партнерства в венчурном инвестировании, основанная на деятельности компаний, создаваемых и управляемых частными инвесторами, использующими в своей деятельности средства федеральных министерств и ведомств на конкурсной основе и действующих как фирмы венчурного капитала. Модель оценки капитальных активов (Capital Assets Pricing Model, САРМ) – модель построения процентной ставки для инвестиционного проекта, основанная на трех факторах: чистой стоимости денег во времени, рыночной премии за риск и уровне индивидуального риска проекта. Модель «пилотного региона» – модель государственно-частного партнерства в венчурном инвестировании, когда государственно-частный венчурный фонд создается в наиболее развитом («рыночное вытягивание») либо наиболее отсталом («технологическое подталкивание») регионе страны с экспансией на другие регионы либо привлечением инвесторов из других регионов. Модель «фонда фондов» – модель государственно-частного партнерства в венчурном инвестировании, когда государство формирует национальный венчурный фонд (финансирование из государственного бюджета либо внебюджетных фондов), средства которого распределяются впоследствии по регионам, где создаются региональные венчурные фонды с участием частных инвесторов (либо по отраслям, где создаются отраслевые венчурные фонды, также с участием частного капитала). Мониторинг – деятельность генерального партнера по наблюдению и оказанию помощи компаниям, входящим в портфель венчурного фонда. Национальная инновационная система: • совокупность взаимосвязанных организаций (структур), осуществляющих производство и коммерциализацию научных знаний и технологий в пределах национальных границ; • комплекс финансовых, правовых и социальных институтов, обеспечивающих происходящие внутри страны процессы и имеющих прочные национальные корни, традиции, политические и культурные особенности; • развивающаяся система социально-экономических отношений между структурами и институтами, обеспечивающих хозяйственное развитие и рост качества жизни на базе нововведений и заключающихся в обмене деятельности, связанной с генерированием, распространением и практическим применением инноваций. Объявленный капитал венчурного фонда (committed capital) – общий объем вложений в венчурный фонд, о котором генеральный партнер договорился с партнерами с ограниченной ответственностью и который им предстоит совершить. Операционный денежный поток – движение денежных средств, связанное с основной деятельностью предприятия (производством и реализацией основной продукции, работ, услуг). Оценка компании на основе дисконтированных денежных потоков (discounted cash flow method, DCF) – разновидность оценки, рассматривающая ценность актива как дисконтированную стоимость всех денежных потоков, порождаемых использованием этого актива. Партнеры с ограниченной ответственностью юридические или физические лица, предоставляющие капитал в венчурный фонд, которым управляет генеральный партнер. Первоначальное публичное предложение (initial public offering, IPO) первый выход компании на рынок ценных бумаг. Период возврата (срок окупаемости) инвестиционного проекта (payback period, РР) – календарный промежуток времени от момента первоначального вложения капитала в инвестиционный проект до момента времени, когда нарастающий итог суммарного чистого дохода (чистого денежного потока) становится равным 0. Планирование – упорядоченный процесс обработки информации с целью выработки проекта, который заранее устанавливает показатели для достижения целей. Плата за управление (management fees) регулярные суммы, перечисляемые генеральному партнеру и покрывающие его издержки по управлению фондом. Потенциал – возможности той или иной системы, ее внутренние ресурсы, мощность и энергия, которые могут быть мобилизованы для определенных целей при тех или иных условиях. Принципы венчурного инвестирования поэтапность финансирования, беспроцентность предоставляемых средств, тесное сотрудничество между венчурными капиталистами и создаваемыми с их участием предприятиями. Процесс – логическая последовательность операций (видов деятельности), приносящая результат. Релевантный денежный поток – разница между перспективным движением наличности, связанным с реализацией проекта и им же при отсутствии проекта. Рентабельность инвестиций (returns on investments, ROI) определяется как отношение получаемой среднегодовой прибыли к объему инвестиционных затрат. Риск – преодоление неопределенности в ситуации неизбежного, т. е. обязательного, выбора. Чаще всего оценивается как вероятность финансовых потерь при осуществлении определенных операций. Риск в инновационном предпринимательстве вероятность потерь, возникающих при инвестировании в производство новых товаров и услуг, в разработку новой техники и технологии (которые могут не найти ожидаемого спроса на рынке), а также в разработку новых управленческих решений (которые могут не принести ожидаемого эффекта). Рынок неформального венчурного капитала особая форма реализации венчурного капитала посредством предоставления капитала индивидуальными венчурными инвесторами инновационным компаниям, имеющим значительный потенциал роста. Включает бизнес-ангелов и более широкие слои инвесторов, осуществляющих прямые инвестиции в компании, владельцами которых они не являются. Сети (ассоциации) индивидуальных венчурных инвесторов формализованные инфраструктурные образования неформального рынка венчурного капитала. Основная цель деятельности сетей заключается в установлении контактов между инициаторами проектов и индивидуальными венчурными инвесторами, в преодолении асимметрии информации на этапе, предшествующем осуществлению инвестиций, что обеспечивает снижение рисков индивидуального венчурного инвестирования и повышение эффективности функционирования неформального рынка венчурного капитала. Спин-офф (spin-off company) – юридически независимое от материнской корпорации предприятие, основой создания которого являются инновационный проект и команда, его реализующая. В корпоративных венчурных инвестициях часто используется как стратегия выхода материнской корпорации из инвестируемого проекта. Средневзвешенная стоимость капитала (weighted average capital cost, WACC) – ставка дисконтирования при оценке инвестиционного проекта, получаемая путем взвешивания стоимости разных источников капитала на долю этих источников в общем объеме инвестиционных ресурсов. Среднегодовая прибыль (average profit, АР) разность между среднегодовым доходом и среднегодовыми издержками, связанными с реализацией каждого инвестиционного проекта. Стандартное (среднеквадратическое) отклонение – мера рассеивания значения возможного отклонения случайной величины дохода (по проекту в реальной ситуации) от среднего ожидаемого дохода (математического ожидания). Стоимость капитала (г) – стоимость фондов, используемых при реализации инвестиционного проекта. Учитывает риски, связанные с инвестированием. Стоимость собственного капитала – минимальная норма прибыли (с учетом риска), которая должна быть получена от проекта для поддержания рыночной стоимости существующего предприятия. Страновой риск – риск неудачи иностранных инвестиций вследствие действия специфических факторов (политических, экономических, юридических), характерных для страны, куда направлены инвестиции. Структура капитала – соотношение собственных и заемных средств, используемых предпринимателем для финансирования инвестиционной деятельности. Структурный капитал – то, что остается в компании после ухода ее работников. Технология – упорядоченная совокупность знаний, которая может быть использована для производства продукции, оказания услуг либо иметь другое коммерческое применение. Управление – процесс, при котором определяются, а также заранее задаются или согласуются цели, достижение которых происходит посредством вовлечения персонала и других факторов производства. Управление риском – разработка и реализация экономически обоснованных для данного предприятия или проекта рекомендаций и мероприятий, направленных на уменьшение исходного уровня риска до приемлемого конечного уровня. Финансовая реализуемость инвестиционного проекта обеспечение такой структуры денежных потоков, при которой на каждом шаге расчета имеется достаточное количество денег для его осуществления. Финансовые коэффициенты – отношения, определяемые из финансовой информации о фирме и используемые для сравнения ее с другими предприятиями. Финансовый анализ инвестиционного проекта совокупность приемов и методов оценки его эффективности за весь жизненный цикл во взаимосвязи с деятельностью предприятия, осуществляющего проект. Финансовый денежный поток – движение денежных средств, связанное с получением и возвратом финансовых ресурсов. Фонд фондов (fund-of-funds, FOF) – фонд, инвестирующий не в компании, а в другие венчурные фонды; финансовый посредник. Человеческий капитал – совокупность знаний, практических навыков и творческих способностей персонала компании, предложенная к выполнению текущих задач. Сюда также относятся моральные ценности компании, культура труда и общий подход к делу (организационная культура компании). Чистая дисконтированная (текущая) стоимость (net present value of cash flows, NPV) – разница между рыночной стоимостью проекта и затратами на его реализацию. Представляет собой сумму дисконтированных по годам денежных потоков за все периоды реализации проекта. Чистые активы – сумма собственного капитала и долгосрочной задолженности фирмы. Это все активы, созданные предприятием, кроме тех, что финансируются за счет краткосрочных обязательств. Чистый денежный поток (net cash flow) – сальдо доходов и расходов инвестора за каждый период времени. Чистый оборотный капитал (net working capital, NWC) представляет собой разность между оборотными активами и текущими пассивами. Экономическая добавленная стоимость (economic value added, EVA™1) показатель, который измеряет разницу между рентабельностью активов, созданных с помощью привлеченного извне капитала, и стоимостью капитала компании. Рентабельность инвестированного капитала должна быть больше, чем стоимость привлеченного капитала. Эффективность инвестиционного проекта категория, отражающая соответствие проекта целям и интересам его участников. Обычно измеряется соотношением затрат и результатов. Литература Агафонова И.П., Челлак С.Л. Выбор схем финансирования инновационных проектов и минимизация кредитных рисков // Финансовый менеджмент. 2006. № 2. С. 70–83. Агеев С., Чезборо Г.У. Экономика знаний // Эксперт Северо-Запад. 2004. № 22 (179). Аммосов Ю.П. Игра на повышение // Эксперт. 2003. № 3. Аммосов Ю.П. Инсайд на высокой частоте // Эксперт. 2004. № 17 (418). Аммосов Ю.П. Найти иголку в стоге сена // Эксперт. 2007. № 24. Аммосов Ю.П. Ни идей, ни риска, ни доходов // Эксперт. 2006. № 45. Анализ реальных опционов и параметры для модели Блека – Шольца // Высшая школа финансового менеджмента АНХ при Правительстве РФ. Справочные материалы, 2002; http://www.finmanager.ru. Анищук Н. Никогда не ориентировался на IT-бизнес с продажами только в России. Интервью с основателем и совладельцем компаний Rolsen, Parallels и Acronis Сергеем Белоусовым // Финансы. 2009. № 38 (321). Аншина М. Анализ затрат на IT // Business Forum IT. 2003. № 6; http:// www.it. econ.msu.ru/article/archive/8/. Беляев Ю.С. Новые технологии как фактор повышения конкурентоспособности машиностроительных предприятий // Экономика и управление: Сб. науч. тр. Ч. III / под ред. А.Е. Карлика. СПб.: Изд-во СПбГУЭФ, 2006. Бенджамин Дж. А. Руководство для бизнес-ангелов: как получить прибыль, инвестируя в растущий бизнес / пер. с англ. М.: Вершина, 2007. Бендиков М.А., Джамай Е.В. Интеллектуальный капитал развивающейся фирмы: проблемы идентификации и измерения // Менеджмент в России и за рубежом. 2001. № 4. Бендиков М.А., Фролов И.Э. Рынки высокотехнологичной продукции: тенденции и перспективы развития // Маркетинг в России и за рубежом. 2001. № 2. Боер Ф. Питер. Оценка стоимости технологий: проблемы бизнеса и финансов в мире исследований и разработок/ пер. с англ. М.: Олимп – Бизнес, 2007. Брейли Р., Майерс С. Принципы корпоративных финансов / пер. с англ. М.: Олимп – Бизнес, 1997. Бригхем Ю., Гапенски Л. Финансовый менеджмент: полный курс: в 2-х т. Т. 1. СПб.: Экономическая школа, 1997. Брукинг Э. Интеллектуальный капитал / пер. с англ. СПб.: Питер, 2001. Балдайцев С.Б. Оценка бизнеса и инновации. М.: Филинъ, 1997. Басин Б.А., МинделиЛ.Э. Национальная инновационная система: предпосылки и механизмы функционирования. М.: ЦИСН, 2002. Волков Д.Л. Теория ценностно ориентированного менеджмента: финансовый и бухгалтерский аспекты. СПб.: Изд. дом СПбГУ, 2006. Волков И.М., Грачева М.В. Проектный анализ: учебник для вузов. М.: Банки и биржи, ЮНИТИ, 1998. Враккинг В.Й. Повышение потенциала инновационного менеджмента // Проблемы теории и практики управления. 1991. № 3. Высоцкая Т.Р. Метод реальных опционов в оценке стоимости инвестиционных проектов // Финансовый менеджмент. 2006. № 2. Герасимова А., Говорун Ю. Подвиг во имя палладия // SmartMoney. 2006. № 6. Глазьев С.Ю. Экономическая теория технического развития. М.: Наука, 1990. Говорун Ю., Шевелькова О., Малютин А. Играли и не угадали // SmartMoney. 2006. № 39. Голиченко О.Г. Национальная инновационная система России: состояние и пути развития. М.: Наука, 2006. Головин А. Сущие ангелы // Финансы. 2009. № 23. С. 306–307. Гурова Т. Магистраль их мышления. Интервью с главой фонда прямых инвестиций Berkeley Capital Partners Д. Боски // Эксперт. 2004. № 47. ДамодаранА. Инвестиционная оценка: Инструменты и методы оценки любых активов / пер. с англ. 3-е изд. М.: Альпина Бизнес Букс, 2006. ДевитайкинА., Попов А., Смоляренко В. Управление инновациями: оценка инноваций как объектов интеллектуальной собственности с целью возмещения инвестиционных затрат // Инвестиции в России. 2002. № 8. Дик В.В. Методология формирования решений в экономических системах и инструментальные среды их поддержки. М.: Финансы и статистика, 2000. Домбровский В. О научно-промышленной политике России на рубеже веков // Проблемы теории и практики управления. 2000. № 1. Друкер П.Ф. Бизнес и инновации / пер. с англ. М.: Вильямс, 2007. Дьшкин А.А. Возможна ли в России инновационная экономика? Материалы круглого стола Аналитического совета Фонда «Единство во имя России» (11 февраля 2004 г.). М., 2004. Евдокимов Е.И. Стратегия роста капитализации компании и бизнес-планирование. Презентация. СПб.: РАВИ, 2006. Зубченко JI.A. Иностранные инвестиции. М.: Книгодел, 2006. Иванов И.В., Баранов В.В. Финансовый менеджмент: стоимостный подход: учеб. пособие. М.: Альпина Бизнес Букс, 2008. Иванова Н. Национальные инновационные системы // Вопросы экономики. 2001. № 7. Ильин С.С. Роль и функции государства в рыночной экономике // Экономика и коммерция. Серия 9. Вып. 4. Госкомоборонпром, ЦНИИ «Электроника», 1995. Имамутдинов И., Медовников Д., Розмирович С. Пройти пубертатный период // Эксперт. 2009. № 2. Имамутдинов И., Медовников Д., Святицкий Ю. Венчур получил прописку // Эксперт. 2007. № 19. Индикаторы инновационной деятельности – 2008. Стат. сб. М.: ГУ ВШЭ, 2008. Инновации в цифрах – 2004. Стат. сб. М.: ЦИСН, 2005. Инновационная экономика / под ред. А.А. Дынкина, Н.И. Ивановой. М.: ИЭПП, 2004. Инновационный менеджмент: Концепции, многоуровневые стратегии и механизмы инновационного развития / под ред. В.М. Аныпина, А.А. Дагаева. М.: Дело, 2007. Каширин А.И., Семенов А.С. Венчурное инвестирование в России. М.: Вершина, 2007. Кемпбелл К. Венчурный бизнес: новые подходы / пер. с англ. М.: Альпина Бизнес Букс, 2004. Кендалл И., Роллинз К. Современные методы управления портфелями проектов и офис управления проектами. Максимизация ROI / пер. с англ. М.: ЗАО «ПМСОФТ», 2004. Климов С.М. Интеллектуальные ресурсы общества. СПб.: ИВЭСЭП, 2002. Козлов К, Соколов Д., Юдаева К. Инновационная активность российских фирм //Экономические исследования и образование – Россия и СНГ. 2004. Декабрь. Козырев А.Н. Методические рекомендации по оценке рыночной стоимости нематериальных активов предприятий (под грифом ТПП): комментарий академического специалиста; http://kozyrev.labrate.ru/tpp-comment-metodika-ois.doc Колесов В.П. Экономика знаний: новые тенденции и Россия //Вестник Московского университета. Сер. 5: Экономика. 2005. № 3. Коупленд Т., Колер Т., МурринДж. Стоимость компаний: оценка и управление / пер. с англ. 2-е изд. М.: Олимп – Бизнес, 1999. Коупленд Т., Колер Т., МурринДж. Стоимость компаний: оценка и управление / пер. с англ. 3-е изд. М.: Олимп – Бизнес, 2008. Крог фон Г., Венцин М. Роль менеджмента знаний в достижении устойчивых конкурентных преимуществ // Инновационный и технологический менеджмент. Темат. сб. ст. Вып. 8. М.: Главная редакция международного журнала «Проблемы теории и практики управления», 2001. Кузнецов Б. Влияние конкуренции и структуры рынков на развитие и поведение промышленных предприятий: эмпирический анализ //VII Международная научная конференция «Модернизация экономики и государство». М.: ГУ ВШЭ, 2006. Кузнецов Б., Кузык М., Симачев Ю., Чулок А., Цухло С. Особенности спроса на технологические инновации и оценка потенциальной реакции российских промышленных предприятий на возможные механизмы стимулирования инновационной активности //VII Международная научная конференция «Модернизация экономики и государство». М.: ГУ ВШЭ, 2006. Кузнецова Н.П., Зуев В.А. Формирование инновационного типа роста в энергоориентированной экономике // Вестник СПбГУ. Сер. 5. 2005. Вып. 4. Кузык Б.Н., Яковец Ю.В. Россия – 2050: стратегия инновационного прорыва. М.: Экономика, 2004. Лахтин Г.А., Миндели Л.Э. Приоритет в науке – всегда трудный выбор // Вестник Российской академии наук. 1997. Т. 67. № 7. Леонтьев Б.Б. Цена интеллекта. Интеллектуальный капитал в российском бизнесе. М.: Издательский центр «Акционер», 2002. Ливанов Д., Пономарев А. Три императива технологической политики // Эксперт. 2009. № 5. Лимитовский М.А. Инвестиционные проекты и реальные опционы на развивающихся рынках. М.: Дело, 2004. Лимитовский М.А. Параметры модели стоимости капитальных (долгосрочных) активов в условиях РФ. Высшая школа финансового менеджмента АНХ при Правительстве РФ. 2003; littp://www.slifm.ru/consult/l/l.litm]. Лопес-Коррал А. Влияние реализации концессионных проектов в Испании на экономический рост страны //Материалы круглого стола «Инвестиции в транспортную инфраструктуру России». 8 декабря 2004 г. Мигранян А.А. Теоретические аспекты формирования конкурентоспособных кластеров в странах с переходной экономикой // Вестник КРСУ. 2002. № 3. Мэй М. Трансформация функции финансов / пер. с англ. М.: ИНФРА-М, 2005. Настас Т. Технологический прорыв: сценарий для России // Harvard Business Review Россия. 2007. Июнь – июль. Наука, техника, инновации, бизнес. Глоссарий терминов. Информационный бюллетень РИЭПП. Вып. 14. М.: РИЭПП, 2001. Национальный доклад «Инновационное развитие – основа ускоренного роста экономики Российской Федерации». М.: Ассоциация менеджеров, 2006. Никольский А. Наука олигархам // Ведомости. 2005. 22 апреля. № 72 (1354). О принципах формирования региональных государственно-частных венчурных фондов. Материалы с официального сайта Фонда содействия развитию малых форм предприятий в научно-технической сфере; http://www. fasie.net Охрименко А. Концепция реальных опционов в практике принятия инвестиционных решений //Индикатор. 2000. № 07–08 (35). Оценка бизнеса / под ред. А.Г. Грязновой, М.А. Федотовой. 2-е изд. М.: Финансы и статистика, 2004. Портер М. Конкуренция. М.: Вильямс, 2001. Разработка и практическая апробация методологии долгосрочного научно-технологического прогнозирования на основе аналитических исследований и экспертных опросов методом Дельфи в рамках формирования научно-технологического Форсайта / под ред. Л.М. Гохберга. ГУ ВШЭ; http:// www.hse.ru/org/projects/2824809/index.html Рогова Е.М. Венчурное предпринимательство в России: теория и практика: Дис…. канд. экон. наук. СПб.: СПб. УЭФ, 1995. Рогова Е.М., Ткаченко Е.А., Шевченко С.Ю. Управление рисками инновационных инвестиционных проектов: учебное пособие. СПб.: СПбГУЭФ, 2001. Родионов П.П. Лекции по курсу «Венчурный капитал». ГУ ВШЭ, 2005. Российская экономика в 2006 году: тенденции и перспективы. Вып. 28. М.: ИЭПП, 2007. Российский статистический ежегодник. 2008: Стат. сб. Росстат. М., 2008. Сергиенко Я., Френкель А. Венчурные инвестиции и инновационная активность // Вопросы экономики. 2006. № 5. Сообщение для печати № 190. Правительство РФ учредило Венчурный инновационный фонд; http://www.egovernment.ru/government/governmentl/ government2/decisions/archive/2000/03/13/imported-news403.htm Стратегии, которые работают // Подход BCG: сб. ст. / пер. с англ. 2-е изд. М.: Манн, Иванов и Фербер, 2007. Стюарт Т. Богатство от ума. Минск: Парадокс, 1998. Сычева Е.А. Проблемы расчета ставки дисконтирования для российских компаний. Материалы семинара «Корпоративное управление инвестиционными проектами». 10 сентября 2002 г.; http://www.investprim.ru/conference/ smr. 10.09 Татаркин А.И. Формирование и реализация инновационной модели социально-экономического развития региона; http://www.ural-chel.ru/econ/ forums/ 5 /bulletin/ s3.1. html Теплова Т.В. Инвестиционные рычаги максимизации стоимости компании. Практика российских предприятий. М.: Вершина, 2007. ТычинскийА.В. Управление инновационной деятельностью компаний: современные подходы, алгоритмы, опыт. Таганрог: Изд-во Таганрогского гос. тех. ун-та, 2006. Фалалеев Д. У них есть ноу-хау //Harvard Business Review Россия. 2007. Июнь – июль. Федеральный закон «О концессионных соглашениях» от 21 июля 2005 г. № 115-ФЗ (в ред. федеральных законов от 8 ноября 2007 г. № 261-ФЗ, от 4декабря 2007 г. № 332-ф3, от 30 июня 2008 г. № 108-ФЗ, от 17 июля 2009. № 145-ФЗ, от 17 июля 2009 г. № 164-ФЗ); http://base.consultant.ru/cons/cgi/ onlin Фиалковский Д., Макаров И. Венчурный капитал не имеет значения. Интервью с Ф. «Питчем» Джонсоном // Эксперт – Северо-Запад. 2007. № 22. Фирсов В. Организационные формы венчурного предпринимательства // Экономист. 1994. № 6. Фияксель Э.А. Эра инноваций // Управление компанией. 2007. № 1 (68). Фияксель Э.А. Теория, методы и практика венчурного бизнеса. СПб.: СПбГЭФ, 2006. Хагерти К. Стратегия глобализации американского стиля венчурного капитала. РАВИ; http://www.rvca.ru Черенков В.И., Уханов В.А. Международный маркетинговый аудит инновационных проектов //Инновации. 2003. № 2–3 (59–60). Чесбро Г. Открытые инновации / пер. с англ. М.: Поколение, 2007. Шитое В. Технологический обмен в мировом хозяйстве // Финансовый бизнес. 2001. № 2. Шохина Е. Откормить и продать // Эксперт. 2004. № 47 (447). Шумпетер Й. Теория экономического развития (Исследование предпринимательской прибыли, капитала, кредита, процента и цикла конъюнктуры) / пер. с англ. М.: Прогресс, 1982. Эдвинссон Л. Корпоративная долгота: Навигация в экономике, основанной на знаниях / пер. с англ. М.: ИНФРА-М, 2005. Экономика знаний: уроки для России (науч. докл.). М.: ЦЭМИ РАН, 2002. Эндрю Дж. П., Сиркин Г.Л. Возврат на инновации: практическое руководство по управлению инновациями в бизнесе / пер. с англ. Минск: Гревцов Паблишер, 2008. ЮдановА.Ю. Опыт конкуренции в России. Причины успехов и неудач. М.: КноРус, 2007. 2005 National Vsnture Capital Association Yearbook. NVCA, 2006. 2008 Global R&D Report // R&D Magazine. 2008. September. A Survey of Online Finance // The Economist. L., 2000. May 20 [рус. изд.: Эксперт. 2000. № 40]. Angel Group Confidence Survey Results, 27.03.2007; http://angelcapitalas-sociation.org. AnsoffH.I. Corporate Strategy. N.Y: McGraw-Hill, 1965. Arundel A., Hollanders H. EXIS: An exploratory Approach to Innovation Scoreboards, 2005. Auerswald Ph., Branscomb L. W. Valleys of Death and Darwinian Seas: Financing the Invention to Innovation Transition in the United States //Journal of Technology Transfer. 2003. No. 28. Avdeitchikova S. Typologies of informal venture capital investors in Sweden. School of Economics and Management, Lund University, 2004. Barnes S., Menzies V. Investment in venture capital funds in Europe // Entrepreneurship and the Financial Community: Starting up and Growing New Businesses / B. Clarysse, J. Roure, T. Schamp (eds). Cheltenham, UK: Edward Elgar, 2007. Block Z., McMillan I.C. Corporate venturing: creating new businesses within the firm. Washington, D.C.: Beard Books, 2003. Block Z., Ornati O. Compensating Corporate Vsnture Managers // Journal of Business Vsnturing. 1987. No. 1. BranscombL. Where do high tech commercial innovations come from? // Duke Law and Technology Review; http://www.law.duke.edu/journals/dltr/. BVK Special Private Equity in Europa 2004. BVK Special Private Equity in Europa 2006a. BVK Special Venture Capital in den USA 2006b. Bygrave W, Reynolds P. Who Finances Startups in the USA? A Comprehensive Study of Informal Investors 1999–2003. Babson College, 2004. Camp J.J. Vsnture capital due diligence: a guide to making smart investment choices and increasing your portfolio returns. N.Y.: John Wley and Sons, 2002. Cesaroni F. Technology strategies in the knowledge economy: the licensing activity of Himont // International Journal of Innovation Management. 2003. Vol. 7. No. 2. Charron /)., Danner I. Entrepreneurship and Innovation. The Lester Center for Entrepreneurship and Innovation, Haas School of Business, UC. Berkeley, 2008. Christopher A. Corporate venture capital: moving to the head oftheclass //Venture Capital Journal. 2000. November. Corporate Venture Investing; http://www. 1000ventures.com/business_guide/ corporate_vinvesting_external.html]. Davenport Т.Н., Leibold М., Voelpel S. Strategic Management in the Innovation Economy: Strategy Approaches and Tools for Dynamic Innovation Capabili-ies. Erlangen: Wiley, 2007. Employment contribution of private equity and venture capital in Europe: Research Paper. Center for Entrepreneurial and Financial Studies, Technische Universitat. Mtinchen: EVCA, 2005. European Innovation. 2006. No. 1. Finance and Innovation – Innovative finance cases for the creation of techno start-ups. Milan, 2005. Finanzierung durch Business Angels in Deutschland – ein Marktueberblick // WirtschaftObserver Online. 2006. No. 17. FordD., Saren M. Managing and Marketing Technology. L.: Thompson Learning, 2001. Framing the Engineering Outsourcing Debate. Master of Engineering Management Program. Duke University, 2005. Freear J., Sohl J., Wetzel W. Angels and non-angels: are there diffe-rencies? // Journal of Business Venturing. 1994. No. 9 (2). Freeman C. Technology policy and economic performance: Lessons from Japan. L.; N.Y: Pinter, 1987. Global Competitiveness Report 2004–2005; http://www.weforum.org. Global R&D Report // R&D Magazine. 2005. September. Gompers P.A., FemerJ. The use of covenants: an empirical analysis of venture partnership agreements // Journal of Law and Economics. 1996. No. 39 (2). Handbook of Research on Venture Capital / H. Langstrom (ed.). Cheltenham, UK; Northampton, MA, USA: Edward Elgar Publishing, 2007. Igami М., Okazaki T. Capturing nanotechnology’s current state of development via analysis of patents // STI Working paper 2007 (4). P.: OECD, 2007. Jaruselsky B., DehoffK. Profits down, spending steady: The global innovation-1000 special report // Strategy+business. 2009. Issue 57; http://www.booz.com/ media/uploads/Innovation_1000-2009.pdf Kaserer C., Diller C. The impact of capital inflows and management skills on the performance of European private equity funds // Entrepreneurship and the financial community: Starting up and Growing New Businesses / B. Clarysse, J. Roure, T. Schamp (eds). Cheltenham, UK: Edward Elgar, 2007. Kelly P., Hay M. Business angels contracts: the influence of context //Venture Capital. 2003. No. 5 (4). Klandt H., Krafft L. Business Angels: die Bedeutung von informellem Betei-ligungskapital fuer die Entwick-lung von Internet // E-Commerce-Gruendungen in Deutschland. European Business School, 2000. Knight F. Risk, Uncertainty, and Profits // The Library of Economics and Liberty. Boston, N.Y., 1921; http://www.econlib.org/library/Knight/knRUP. html Roller Т., Goedhart М., Wessels D. Valuation: Measuring and Managing the Value of Companies. Hoboken, NJ: Wiley, 2005. KotlerP., Gregor W., Rodgers W. The Marketing Audit Comes of Age // Sloan Management Review. 1977. Winter. Vol. 18. No. 1. Lundvall Б.А. National Systems of Innovation. Towards the Theory of Innovation and Interactive Learning. L.: Pinter Publishers, 1992. MaitalSh., Seshadri D.V.R. Innovation management: strategies, concepts and tools for growth and profit. L.: Sage Publications Ltd., 2007. Mason C.M., Harrison R.T. Editorial. Venture capital: rationale, aims and scope //Venture Capital. 1999. No. 1 (1). Mason C.M., Harrison R. T. The Size of Informal Venture Capital Market in United Kingdom // Small Business Economics. 2000. Vol. 15. Mason C.M., Harrison R. T. The supply of equity finance in the UK: a strategy for closing the equity gap // Entrepreneurship and Regional Development. 2000. No. 4. Mcnally KN. Corporate venturing in Europe // Entrepreneurship and Regional Development. An International Journal. 2006. Vol. 3. McTaggart J., KontesP., Mankins M. The Value Imperative: Managing for Superior Shareholders Returns. N.Y: Free Press, 1994. Measuring Entrepreneurship. A collection of indicators. 2009 edition. OECD – Eurostat, 2009. MetrickA. Vsnture capital and the finance of innovation. N.Y.: John Wiley & Sons, 2007. Meyer Т., Mathonet P. – Y. Beyond the J-curve: Managing a Portfolio of Venture Capital and Private Equity Funds. Chichester: John Wiley & Sons, Ltd, 2007. Miles J., EzzelR. The Weighted Average Cost of Capital, Perfect Capital Markets and Project Life: A Clarification // Journal of Financial and Quantitative Analysis. 1980. Vol. 15. September. Nelson R., Winter S. An Evolutionary Theory of Economic Change. Harvard University Press, 1984. National innovation systems. A comparative analysis / R. Nelson (ed.). N.Y.; L.: Oxford University Press, 1993. OECD Handbook on Economic Globalization Indicators. Measuring Globalization. OECD Publications. P., 2005. OECD Science and Technology Outlook 2002. OECD Publications. P., 2002. OECD Science, Technology and Industry Outlook 2000. OECD Publications. P., 2000. Oslo Manual. The measurement of scientific and technological activities proposed guidelines for collecting and interpreting technological innovation data. OECD Publications. P., 2005. Penrose E. The theory of the growth of the firm. Fourth edition. First published in 1959. Oxford: Oxford University Press, 2009. Phillips F. Y. Market-Oriented Technology Management: Innovating fir Profit in Entrepreneurial Times. Berlin; N.Y.: Springer, 2001. Porter M.E. Competitive advantage: creating and sustaining superior performance: With a new introduction. N.Y.: Free Press, 1998. Public/Private Finance and Development, Methodology Deal Structuring Developer Solicitation. John Wiley & Sons, Inc, 2000. Rappaport A. Creating Shareholder Value: The New Standard for Business Performance. N.Y.: Free Press, 1986. Reynolds P.D., Bygrave W.D., Autio E. Global Entrepreneurship Monitor: Executive Report 2007. Wellesley; L.: Babson College, 2007. Ricketts M. Theories of entrepreneurship: historical development and critical assessment // Handbook on Entrepreneurship / M. Casson, B. Yeung, A. Basu, N. Wadeson (eds). Oxford University Press, 2006. P. 33–58. Rogers E. Diffusion of Innovations. 3rd ed. N.Y: Free Press, 1983. Sahlman W.A. A Method for valuing high-risk, long-term investments: the venture capital method // Harvard Business School. 1989. June. Smit FI. T.J., Trigeorgis E. Strategic Investment: Real Options and Games. Princeton: Princeton University Press, 2004. SohlI.E. The Angel investor market in 2006: the angel market continues steady growth. Center for Venture Re-search, 2007. Sohl I.E. The early-stage equity market in the USA // Venture Capital. 1999. No. 1 (2). Statistics compendium. Based on the information provided by Business Angels Networks having responded to the survey conducted in 2007. European Business Angel Network, 2007. Storey D.I. Understanding the Small Business Sector. Colchester: Routledge, 1994. StrassmanP. The value of knowledge capital //American Programmer. 1998. March. Technical change and economic theory / G. Dosi, C. Freeman, R. Nelson, G. Silverberg, L. Soete (eds). L.; N.Y.: Pinter Publishers, 1988. Teece D.J., Pisano G., Shuen A. Dynamic capabilities and strategic management // Strategic Management Journal. 1997. No. 18 (7). Tobin J., Brainard W.C. Asset Markets and the Cost of Capital // Economic Progress: Private Values and Public Policy (Essays in Flonor of William Fellner) / R. Nelson, B. Balassa (eds). Amsterdam: North-FIolland, 1977. WIPO Patent Report: Statistics on Worldwide Patent Activity (2007 Edition). Приложения Приложение 1 Основная информация о проектах, входящих в технологический портфель предприятия

Источник: [Кендалл, 2004]. Приложение 2 Примерная структура бизнес-плана венчурного проекта по методике ЮНИДО 1. Предпосылки и основная идея проекта. Описание идеи проекта: • перечислить наиболее важные параметры проекта, которые служат определяющими показателями при проведении исследования; • цели проекта, описание и анализ предполагаемой базовой стратегии проекта, в том числе: географический регион и доля рынка; лидерство по издержкам; дифференциация; рыночная ниша; • месторасположение проекта; • основные принципы экономической, промышленной, финансовой, социальной политики, имеющие отношение к проекту. Инициатор проекта: • фирменные наименования и юридические адреса; • финансовые возможности; • роль в осуществлении проекта; • другие важные сведения. История создания проекта: • проведенные ранее исследования и результаты; • выводы и решения, принятые на основе проведенных ранее исследований и изысканий, которые следует использовать в рамках данного исследования. 2. Анализ рынка и концепция маркетинга: • итоги маркетингового исследования: деловая среда, целевой рынок и сегментация рынка (потребители и продуктовые группы), каналы сбыта, конкуренция, жизненный цикл продукта; • годовые показатели спроса (количество, цены) и поставок (прошлые, будущие и настоящие спросы и поставки); • маркетинговые стратегии для достижения целей проекта; концепция маркетинга; • издержки на маркетинг, элементы программы намечаемых продаж и поступлений; • воздействие проекта на: поставки, месторасположение, окружающую среду, производственную программу, производственную мощность предприятия, технологию и т. д. 3. Сырье и поставки: • общая ситуация с наличием: сырья; обработанных производственных материалов и полуфабрикатов; вспомогательных производственных материалов; запчастей; поставок для внешних нужд; • годовые потребности в поставках материальных ресурсов; • наличие возможных ресурсов и возможных стратегий маркетинга поставок: источники поставок, контракты, средства транспортировки, хранение, риски поставок. 4. Местоположение, участок и окружающая среда: • описание местоположения и выбранного участка для размещения предприятия, включая экологическое воздействие, социально-экономическую политику, инфраструктуру; • обоснование выбора местоположения и участка; • описание основных издержек, относящихся к местоположению и участку. 5. Проектирование и технология: • производственная программа и мощность предприятия; • обоснование выбранной технологии, ее приемлемость, основные преимущества и недостатки, жизненный цикл, способы передачи, обучение персонала, контроль риска, юридические аспекты и т. п.; • перечень и стоимость необходимого оборудования; • общая схема и объем работ по проекту; • перечень основных работ по гражданскому строительству. 6. Организационная структура и накладные расходы: • организационная структура предприятия, центры прибыли и издержек; • накладные расходы: общезаводские, административные, финансовые; • схема и средства управления. 7. Трудовые ресурсы: • наличие трудовых ресурсов в регионе и их соответствие основным требованиям проекта; • требования к набору и обучению кадров; • обоснование целесообразности привлечения иностранных специалистов; • штатное расписание; • программы повышения квалификации; • описание и расчет издержек на персонал. 8. Схема осуществления проекта: • продолжительность строительства и монтажа оборудования; • продолжительность пускового и начального периодов производства; • действия, необходимые для своевременного осуществления проекта. 9. Финансовый анализ и оценка инвестиций: • краткое описание критериев, определяющих оценку инвестиций; • полные инвестиционные издержки: земля и подготовка участка; возведение зданий и сооружений, работы по гражданскому строительству; основное оборудование предприятия; вспомогательное и обслуживающее оборудование; эмиссия; предпроизводственные расходы; потребность в инвестициях на пополнение оборотного капитала; • полные издержки на проданную продукцию: эксплуатационные изде

|

||

|

Последнее изменение этой страницы: 2016-08-14; просмотров: 375; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.214 (0.017 с.) |