Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Проблемы неформального рынка венчурного капитала в РоссииСодержание книги

Поиск на нашем сайте

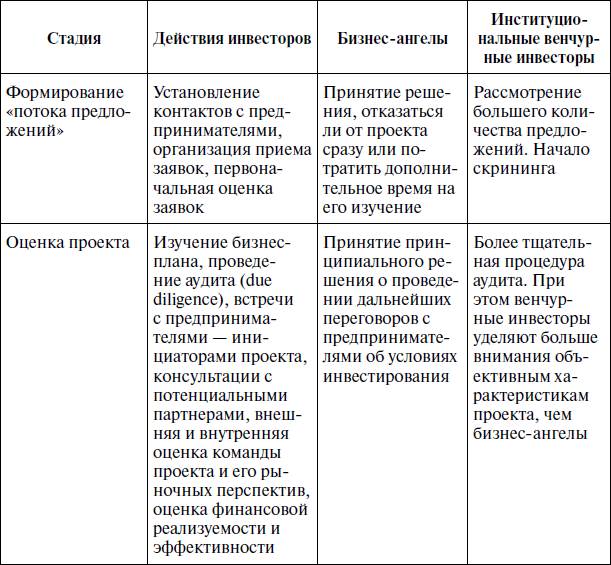

В России рынок неформального венчурного капитала пока находится на начальной стадии развития. Бизнес-ангелы еще не идентифицированы как субъекты экономической жизни ни государством, ни обществом. Многие физические и юридические лица, которые могли бы стать бизнес-ангелами, инвестируя в перспективные «посевные» проекты, еще не осознают, что это высокоприбыльный инвестиционный сектор, доходность от вложения в который превышает доходность от вложения в недвижимость, в потребительский сектор, в акции сырьевых компаний. Причина тому – разобщенность существующих ныне бизнес-ангелов, недостаточный объем информации об их деятельности и «историях» успеха. Основными препятствиями к развитию индустрии неформального венчурного капитала в России являются следующие моменты: • Недостаточный уровень развития инфраструктуры неформального рынка венчурного капитала – малое количество сетей и других объединений индивидуальных венчурных инвесторов; отсутствие общероссийской ассоциации сетей индивидуальных венчурных инвесторов, объединяющей региональные сети. • Низкий спрос на российские инновационные разработки со стороны российских компаний (российские промышленные предприятия решают вопросы своего технического перевооружения путем заимствования зарубежных технических решений). • Острый недостаток проектов, пригодных для коммерческого освоения. Множество разработок представляют из себя интеллектуальное сырье, они не доведены до уровня патентов и лицензий и продаются за бесценок. Российское законодательство не мотивирует разработчиков инновационных технологий к их коммерциализации. Государственные научно-исследовательские институты и вътстттие учебные заведения не имеют права получать доход от продажи лицензий, а также становиться соучредителями малых инновационных компаний. • Традиционные секторы экономики (сырьевой, потребительский, финансовый, недвижимости) являются наиболее инвестиционно привлекательными, так как обеспечивают высокую доходность при относительно низких рисках. Это обусловливает выбор инвесторов не в пользу инновационных проектов. • Императивный характер правового регулирования инвестиционной деятельности посредством законов об акционерных обществах и об обществах с ограниченной ответственностью, недостаточная детализация законодательных положений о партнерствах и товариществах. • Отсутствие традиций, культуры ведения бизнеса в интересах владельцев компании. Во многих компаниях права миноритарных акционеров нарушаются. • Отсутствие системы налоговых льгот для инвесторов, осуществляющих финансирование малых инновационных компаний. • Низкий уровень предпринимательской культуры инициаторов инновационных проектов, что не позволяет им эффективно представлять инвестиционные проекты потенциальным инвесторам и ведет к завышению стоимости, нежеланию уступать управленческие позиции в создаваемой инновационной компании, к невозможности разрешения споров в правовом поле в случае возникновения конфликта из-за отсутствия надлежащего документального оформления достигнутых договоренностей. • Недостаток специалистов в области инновационного бизнеса. Отсутствие квалифицированных менеджеров, которым можно передать управление компанией. Высшая школа практически не готовит технологических менеджеров. • Недостаточное предложение квалифицированного консалтинга в инновационной сфере, в котором нуждаются как инициаторы проектов, так и инвесторы. • Отсутствие традиций, опыта индивидуального венчурного инвестирования у инвесторов. • Недостаток информации об успешных проектах, реализованных индивидуальными венчурными инвесторами. Вопросы для обсуждения 1. Охарактеризуйте основные типы инвесторов, действующих на рынке неформального венчурного капитала. 2. Почему бизнес-ангелы предпочитают инвестировать в ранние стадии развития предприятий? Способны ли такие инвестиции помочь предприятию преодолеть «долину смерти»? 3. В чем заключаются отличия российских бизнес-ангелов от зарубежных и чем они обусловлены? 4. Какие препятствия мешают развитию рынка неформального венчурного капитала в России? Глава 12 Отбор проектов неформальными венчурными инвесторами Критерии отбора проектов Критерии отбора проектов неформальными венчурными инвесторами близки к тем, которыми руководствуются инвесторы институциональные. Проект считается привлекательным при соблюдении следующих критериев. I. Основные критерии 1. Большой потенциал роста (капитализация, рост стоимости компании на выходе): • рост стоимости компании в год более 100 %; • рост стоимости компании при выходе более 10 раз; • быстрый (в рамках инвестиционного периода) выход на «точку безубыточности». 2. Наличие команды, способной реализовать проект: • лидер (руководитель) имеет опыт руководства компанией в данном секторе; • лидер (команда) имеет опыт успешной реализации аналогичных проектов; • лидер (команда) вложил или готов вложить в проект свои средства. 3. Существование потенциальных покупателей компании при выходе (корпоративные инвесторы, венчурные инвесторы и фонды, фонды прямого частного инвестирования, стратегические инвесторы). II. Дополнительные критерии 4. Произведено позиционирование на рынке: – определена география рынка (российский рынок, рынок стран СНГ, зарубежный рынок); – определены потребители и произведена идентификация рынка – «широкий рынок» (большое количество разнообразных потребителей); «нишевый рынок» или определенная ограниченная группа потребителей, дающая возможность экспоненциального роста, ограничен объемом ниши, величину которой необходимо оценить); корпоративный (единичный) потребитель со стабильными или растущими объемами; имеются заказы или предварительные договоренности на поставки; – определен объем и темп роста рынка (не менее 10 % в год); – определена степень насыщения рынка аналогичным продуктом; – определены задачи – занять значительную долю «широкого рынка»; занять лидирующую (доминирующую) позицию на «нишевом рынке»; стать основным поставщиком корпоративному потребителю; сформировать новый рынок или новую нишу на рынке, заняв ее. 5. Определены основные конкуренты и их место на рынке – конкурентов мало и занята небольшая доля рынка; качество продукта конкурентов не удовлетворяет; конкуренты за рубежом и их товар имеют высокую цену. 6. Определены конкурентные преимущества продукта – значительно дешевле, но лучшего качества; несколько дороже, но значительно лучшего качества, обладающий новыми потребительскими свойствами; сложен при копировании, обладает высоким барьером для конкурентов. 7. Интеллектуальная собственность – патент и «ноу-хау» принадлежат авторам проекта или компании; имеется возможность патентования за рубежом. 8. Определены возможные риски и пути их минимизации. Процедура отбора проектов Процедура отбора проектов бизнес-ангелами близка к процедуре, осуществляемой институциональными венчурными инвесторами. Хотя по данным исследования, проведенного в США компанией International Capital Resources, 35 % из опрошенных 1200 неформальных инвесторов заявили, что могли бы вложить деньги в компанию, не предоставившую бизнес-план [Бенджамин, 2007]. Большинство инвесторов тщательно относятся к отбору проектов и опираются именно на бизнес-план, так как венчурное инвестирование, особенно неформальное, связано с высокими рисками. Основные различия между бизнес-ангелами и институциональными венчурными инвесторами по процедуре принятия инвестиционных решений показаны в табл. 12.1. Таблица 12.1. Процесс принятия инвестиционных решений Эти различия достаточно формальны, обычно действия бизнес-ангелов и профессиональных венчурных инвесторов схожи. Алгоритм отбора проектов на примере российской ассоциации бизнес-ангелов «Стартовые инвестиции» показан в табл. 12.2. Документы, регламентирующие процесс отбора, представлены в приложениях. Вопросы для обсуждения 1. Через какие стадии проходит отбор проектов? В чем заключаются различия в процедуре отбора у институциональных венчурных инвесторов и у бизнес-ангелов? 2. Какими критериями руководствуются бизнес-ангелы при отборе проектов?

Таблица 12.2. Процесс отбора инновационных проектов

Эти различия достаточно формальны, обычно действия бизнес-ангелов и профессиональных венчурных инвесторов схожи. Алгоритм отбора проектов на примере российской ассоциации бизнес-ангелов «Стартовые инвестиции» показан в табл. 12.2. Документы, регламентирующие процесс отбора, представлены в приложениях. Вопросы для обсуждения 1. Через какие стадии проходит отбор проектов? В чем заключаются различия в процедуре отбора у институциональных венчурных инвесторов и у бизнес-ангелов? 2. Какими критериями руководствуются бизнес-ангелы при отборе проектов?

Таблица 12.2. Процесс отбора инновационных проектов Ассоциацией бизнес-ангелов «Стартовые инвестиции»[38]

Глава 13

|

||||

|

Последнее изменение этой страницы: 2016-08-14; просмотров: 205; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.96.17 (0.007 с.) |