Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Характеристика недвижимости как объекта оценки.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте Характеристика недвижимости как объекта оценки. ФСО №7. Недвижимое имущество - это физические объекты с фиксированным местоположением в пространстве и все, что неотделимо с ними связано как под поверхностью, так и над поверхностью земли или все, что является обслуживающим предметом, а также права, интересы и выгоды, обусловленные владением объектами. Под физическими объектами понимаются нерасторжимо связанные между собой земельные участки и расположенные на них улучшения. В соответствие со ст. 130 ГК РФ, к недвижимости относятся: земельные участки, участки недр, водные объекты и всё, что прочно связано с землёй, то есть объекты, перемещение которых невозможно без несоразмерного ущерба их назначению, в том числе леса, многолетние насаждения, здания, сооружения, а также подлежащие регистрации воздушные, морские суда, суда внутреннего плавания, космические объекты. Однако методика оценки недвижимости применима не для всех объектов, отнесенных к недвижимости по Гражданскому Кодексу. К таким объектам, как земельные участки, участки недр, обособленные водные объекты, леса, здания и сооружения применяется подходы и методы оценки стоимости недвижимости. Для оценки морских, воздушных судов и судов внутреннего плавания применяется методика оценки стоимости машин и оборудования, транспортных средств; для оценки предприятия как имущественного комплекса - затратный подход к оценке стоимости предприятия. Недвижимое имущество включает в себя все права, интересы и выгоды, связанные с собственностью на недвижимость. Интерес или интересы в недвижимом имуществе обычно представлены некоторым свидетельством о праве собственности (например, титульным документом) отдельно от самой физической недвижимости. Поэтому недвижимое имущество не является физическим понятием. Родовые признаки объектов недвижимости. 1. Стационарность, неподвижность – характеризует прочную физическую связь объекта недвижимости с земной поверхностью и невозможность его перемещения в пространстве без физического разрушения и нанесения ущерба, что делает его не пригодным для дальнейшего использования. 2. Материальность – объект недвижимости всегда функционирует в натурально-вещественной и стоимостной формах. Физические характеристики объекта недвижимости включают данные о его размерах и форме, неудобствах и опасностях, окружающей среде, подъездных путях, коммунальных услугах, поверхности и подпочвенном слое, ландшафте. Совокупность этих характеристик определяет полезность физического объекта, которая и составляет основу стоимости объекта недвижимости. Однако сама по себе полезность не определяет стоимость. Любой физический объект имеет стоимость, обладая в той или иной мере такими характеристиками, как пригодность и ограниченный характер предложения. Ограниченность предложения способствует повышению стоимости. Социальные идеалы и стандарты, экономическая деятельность, законы, правительственные решения и действия, природные силы оказывают влияние на поведение людей, обусловливая изменение стоимости объекта недвижимости. 3. Долговечность объектов недвижимости выше долговечности всех иных товаров (кроме отдельных видов драгоценных камней и изделий из редких металлов). Например, согласно действующим в России строительным нормам и правилам (СНиП), жилые задания в зависимости от материала основных конструкций (фундамента, стен, перекрытий) подразделяются на 6 групп с нормативными сроками службы от 15 до 150 лет. Классификация объектов недвижимости. 1. ПРОИСХОЖДЕНИЕ 2. НАЗНАЧЕНИЕ 3.МАСШТАБ 1.2.2.1. Комплекс административных зданий. 4. ГОТОВНОСТЬ К ИСПОЛЬЗОВАНИЮ Специализированная недвижимость — это недвижимость, которая в силу своего специального характера редко продается на открытом рынке, кроме случаев, когда она реализуется как часть использующего ее бизнеса. Специальный характер недвижимости обычно обусловлен ее конструктивными особенностями, специализацией, размером, местом расположения или сочетанием этих факторов. Неспециализированная недвижимость — это недвижимость, на которую существует общий спрос и которая обычно покупается, продается или арендуется на открытом рынке с целью использования ее в качестве инвестиции или для развития и освоения. Для различных оценок в зависимости от целей владения недвижимость делится на категории: По своему функциональному назначению для ведения конкретного бизнеса недвижимость делится на типы: Спрос и предложение на рынке недвижимости. Особенности проявления спроса и предложения на рынке недвижимости. 1. Рынок недвижимости относится территориальному виду рынка, имеющих достаточно четко очерченные границы, в пределах которых можно отслеживать ситуацию относительно фактическому предложению и предъявленному спросу. 2. Рынок недвижимости медленно реагирует на изменение конъюнктуры, что является результатом пульсирующей неустойчивой активности застройщиков. 3. Потребительская стоимость отдельных объектов может иметь значение только для ограниченного круга продавцов и покупателей. 4. Форс-мажорные могут оказать значительное влияние на конъюнктуру рынка. Спрос на объекты недвижимости зависит от соотношения реального и прогнозируемого уровня цен на них и Ур. Доходов. Предложение зависит от уровня развития строительной индустрии, состояния и перспективы рынка. Спрос зависит от платежеспособности населения, условий и доступности финансирования. Метод капитализации дохода Капитализация дохода, - процесс пересчета потока будущих доходов в единую сумму текущей стоимости с учетом риска и времени. PС = ЧОД/ R, где PС – рыночная (текущая) стоимость объекта; ЧОД – чистый операционный доход; R – коэффициент капитализации. Таким образом, метод капитализации доходов представляет собой определение стоимости недвижимости через перевод годового чистого операционного дохода (ЧОД) в текущую стоимость. Основными предпосылками метода капитализации дохода является: ·величина дохода постоянна, поэтому используют данные за один год; ·не учитывается величина начальных инвестиций; ·используется общий коэффициент капитализации. Метод не рекомендуется использовать, когда объект недвижимости требует значительной реконструкции или же находится в состоянии незавершенного строительства, т. е. в ближайшем будущем не представляется возможным выход на уровень стабильных доходов. Решение. 1. Рассчитается отложенный доход 0,4 * 0,1574 (фактор фонда возмещения за 5 лет при 12%) = 0,063. 2. Из требуемой ставки дохода на капитал вычитается отложенный доход и, таким образом, определяется коэффициент капитализации. В случае повышения стоимости инвестированных средств, выручка от продажи не только обеспечивает возврат всего вложенного капитала, но и приносит часть дохода, необходимого для получения 12% отдачи на капитал. Поэтому коэффициент капитализации должен быть уменьшен с учетом ожидаемого прироста капитала.

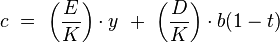

Так как большинство объектов недвижимости покупается с помощью заемного и собственного капитала, коэффициент капитализации должен удовлетворять требованиям доходности на обе части инвестиций. Величина данного коэффициента определяется методом связанных инвестиций или техникой инвестиционной группы. Коэффициент капитализации для заемных средств называется ипотечной постоянной и рассчитывается по следующей формуле:

Если условия кредита известны, то ипотечная постоянная определяется по таблице шести функций сложного процента: она будет представлять собой сумму ставки процента и коэффициента фонда возмещения или же будет равна коэффициенту взноса на амортизацию единицы. Коэффициент капитализации для собственного капитала рассчитывается по формуле:

Общий коэффициент капитализации определяется как средневзвешенное значение

M — доля заемных средств в стоимости;

Существует еще один метод определения коэффициента капитализации — метод прямой капитализации. В рамках доходного подхода стоимость актива рассчитывается по формуле:

Если вышеприведенная формула преобразует ЧОД в стоимость, то следующая формула переводит стоимость в коэффициент капитализации:

Основываясь на рыночных данных по ценам продаж и значений ЧОД сопоставимых объектов недвижимости, можно вычислить коэффициент капитализации. Определенный таким путем коэффициент капитализации называется общим. Эта формула используется, когда перепродажа актива производится по цене равной сумме первоначальных инвестиций и, следовательно, нет необходимости включать в коэффициент капитализации надбавку за возмещение капитала, а также когда прогнозируется поступление равновеликих доходов. Пример. Имеется информация о недвижимости, сопоставимой с оцениваемой. Она показывает, что сопоставимая недвижимость продана за 325.000, а ЧОД составил 30.000 $. 6. На последнем этапе метода капитализации доходов стоимость недвижимого имущества определяется посредством деления величины прогнозируемого чистого операционного дохода (результат 4-го этапа) на коэффициент капитализации (результат 5-го этапа):

Ставки капитализации.

Модель CAPM kˆs = krf + (kˆm - krf) * β где krf –доходность безрискового актива; kˆm – среднерыночная доходность; β - коэффициента акции. В качестве ставки безрисковой доходности принимается процент по долгосрочным казначейским облигациям. Средневзвешенная стоимость капитала (англ. weighted average cost of capital, WACC) — это средняя процентная ставка по всем источникам финансирования компании. При расчете учитывается удельный вес каждого источника финансирования в общей стоимости[1]. Средневзвешенная стоимость капитала может быть рассчитана как:

где

Применение МСП МСП применяется, когда имеются данные об относительно недавних надежных сделках, являющихся основой для стоимостных моделей или рыночных трендов. Для тех объектов недвижимости, которые часто продаются и покупаются, МСП является наиболее прямым и систематическим подходом к определению стоимости. Обычно он предполагает получение непосредственно ценовых характеристик при оценке недвижимой собственности, которая не обладает доходными характеристиками (односемейные жилые дома). МСП также представляет наилучшие показатели для определения стоимости объектов недвижимости малого частного бизнеса. При развитом рынке земли дает наилучшие результаты при оценке земельных участков. Преимущества МСП: ♦наиболее простой подход; ♦статистически обоснованный; ♦предлагает методы корректировки; ♦обеспечивает данные для других подходов к оценке. Недостатки МСП: ♦требует активного рынка; ♦сравнительные данные не всегда имеются; ♦требует внесения поправок, большое количество которых оказывает влияние на достоверность результатов; ♦основан на прошлых событиях, не принимает в расчет будущие ожидания. Применение МСП предлагает определенную последовательность действий. 1.Изучение рынка и выбор объектов недвижимости, которые наиболее сопоставимы с оцениваемым объектом. 2.Сбор и проверка достоверности информации о сделках по каждому отобранному объекту. 3.Выбор необходимых единиц сравнения и проведение сравнительного анализа по каждой единице. 4.Проведение корректировки цен продаж по каждому объекту в соответствии с имеющимися различиями между ним и оцениваемым объектом. 5.Согласование скорректированных цен сопоставимых объектов v подход к показателю стоимости для оцениваемого объекта. Источники информации: ♦ публичные записи (данные регистрационных служб); ♦данные страховых компаний; ♦ информационные службы; ♦периодические издания по недвижимости; ♦данные брокеров по недвижимости; ♦данные, предоставляемые участниками сделок; ♦архивы оценщика. Элементы сравнения — это характеристики собственности и сделок, которые определяют факторы, влияющие на цену недвижимости. Корректировки проводятся по следующим элементам сравнения. Последовательно: 1.Передаваемые права собственности. 2.Условия финансирования. 3.Условия продажи. 4.Рыночные условия (корректировка на дату продажи). На независимой основе: 5.Местоположение. 6.Физические характеристики объекта. 7.Экономические характеристики объекта. 8.Использование объекта. 9.Наличие дополнительных компонентов стоимости. Корректировки (поправки) могут производиться в рублях (долларах), процентах и долях единицы. Корректировки проводятся по выбранным единицам сравнения. Различные сегменты рынка используют различные единицы сравнения, типичные для данного конкретного сегмента. При продаже земли это: ♦ цена за сотку, гектар; ♦цена за 1 м2; ♦цена за 1 метр по фасаду; ♦цена за лот; ♦цена за единицу плотности. При продаже застроенных участков это: ♦цена за 1 м2 общей площади здания; ♦цена за 1 м2 площади, подлежащей сдаче в аренду; ♦цена за 1 м2 без учета местоположения (цена строительства 1 м2); ♦цена за 1 м3; ♦цена за единицу недвижимости (дом, комната); ♦цена за единицу недвижимости, приносящей доход (посадочное место, место стоянки и т. д.). 26) В подходе сравнительного анализа применяется два вида поправо к:

27) Характеристика, условия и ограничения метода соотнесения цены и дохода в стоимости недвижимости

Массовая оценка имеет дело с оценкой большого количества объектов, которые, естественно, различаются между собой, поэтому вынужденным инструментом ее является применение стандартных методов к группам и классам объектов, что требует определенной работы по классификации и стратификации объектов. Разработка стандартных методов и приемов статистического анализа, описание правил их грамотного применения - это предмет массовой оценки как специальной отрасли теории оценки и прикладного анализа. Поскольку массовая оценка предполагает разработку стандартной методики, здесь требуется согласование не только задачи, но и принятия решений, унифицированной процедуры оценки. Вес решения эксперта и способность влиять на конечный результат меньше, чем при индивидуальной оценке. Кроме того, модели оценки должны отражать структуру спроса и предложения, характерную для групп объектов, а не для отдельных объектов. Так как модель оценки рассматривается как математическая интерпретация поведения рынка недвижимости в определенное время, при массовой оценке модели сложнее, поскольку они пытаются воспроизвести деятельность рынка на обширной географической территории. В массовой оценке используются три основных метода - затратный, доходный метод (капитализации дохода) и метод сравнения продаж. Выбор метода определяется видом недвижимости, состоянием рынка и доступностью необходимой информации. Этапы массовой оценки Процесс массовой оценки имеет следующие основные этапы:

Массовая оценка является самостоятельной разновидностью оценки недвижимости. По своему содержанию и конечной цели она полностью совпадает с индивидуальной оценкой, так как в обоих случаях на основе единых базовых подходов определяется стоимостная характеристика (стоимостной эквивалент), но использует отличные процессы получения этого эквивалента Выгода массовой оценки недвижимости заключается в том, что в результате массовой оценки недвижимости получаются корректные данные о стоимости объектов недвижимости, при значительно меньших затратах на массовую оценку недвижимости, чем затраты на индивидуальную оценку. Результаты массовой оценки недвижимости имеют широкий спектр применения. Прежде всего, они могут быть использованы как основа для расчета величины и ставок арендной платы, для определения величины платежа при получении наследства, основы страхования имущества, в качестве платы за регистрацию недвижимости, в целях продажи недвижимости, как информация, используемая в общественных и социальных целях.

32) I. Общие положения 1. Настоящий федеральный стандарт оценки разработан с учетом международных стандартов оценки и устанавливает требования к составлению и содержанию отчета об оценке, информации, используемой в отчете об оценке, а также к описанию в отчете об оценке применяемой методологии и расчетам. Отчет об оценке составляется по итогам проведения оценки. 2. Настоящий федеральный стандарт оценки является обязательным к применению при осуществлении оценочной деятельности. 3. Отчет об оценке представляет собой документ, составленный в соответствии с законодательством Российской Федерации об оценочной деятельности, настоящим федеральным стандартом оценки, стандартами и правилами оценочной деятельности, установленными саморегулируемой организацией оценщиков, членом которой является оценщик, подготовивший отчет, предназначенный для заказчика оценки и иных заинтересованных лиц (пользователей отчета об оценке), содержащий подтвержденное на основе собранной информации и расчетов профессиональное суждение оценщика относительно стоимости объекта оценки. II. Требования к составлению отчета об оценке 4. При составлении отчета об оценке оценщик должен придерживаться следующих принципов: · в отчете должна быть изложена вся информация, существенная с точки зрения стоимости объекта оценки (принцип существенности); · информация, приведенная в отчете об оценке, использованная или полученная в результате расчетов при проведении оценки, существенная с точки зрения стоимости объекта оценки, должна быть подтверждена (принцип обоснованности); · содержание отчета об оценке не должно вводить в заблуждение пользова

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 3487; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.137 (0.018 с.) |

, где

, где , где

, где

,

, .

.