Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ финансовой устойчивости организацииСодержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Коэффициент автономии организации по состоянию на 31.12.2019 составил 0,05. Полученное значение свидетельствует о ее значительной зависимости от кредиторов по причине недостатка собственного капитала. За анализируемый период (с 31.12.2017 по 31.12.2019) коэффициент автономии значительно снизился (на 0,25). Таблица 2.3 Основные показатели финансовой устойчивости организации.

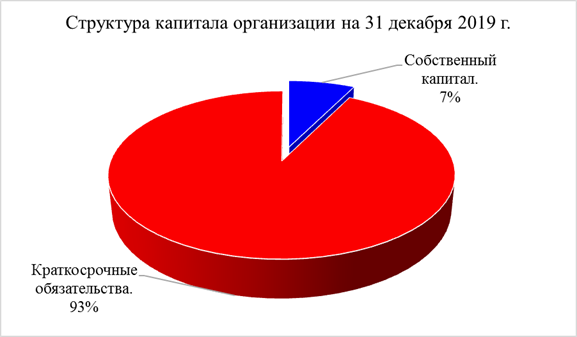

Структура капитала организации представлена ниже на диаграмме: При этом необходимо отметить, что долгосрочные обязательства не нашли отражение на диаграмме ввиду их незначительной доли (менее 0,1%).

Рисунок 2.3 Структура капитала организации на 31 декабря 2019г. По состоянию на 31.12.2019 коэффициент обеспеченности собственными оборотными средствами имел значение, близкое к нулевому, что незначительно меньше, чем по состоянию на 31.12.2019. На 31 декабря 2019 г. значение коэффициента соответствует норме. Коэффициент обеспеченности собственными оборотными средствами сохранял значение, не соответствующие нормальному, в течение всего периода. Коэффициент покрытия инвестиций в течение анализируемого периода уменьшился с 1,14 до 0,68 (т. е. -0,46). Значение коэффициента на последний день анализируемого периода значительно ниже нормативного значения. Коэффициент обеспеченности материальных запасов за весь рассматриваемый период стремительно уменьшился. В начале анализируемого периода коэффициент соответствовал норме, однако позднее ситуация изменилась. По состоянию на 31.12.2019 значение коэффициента обеспеченности материальных запасов является неудовлетворительным. По коэффициенту краткосрочной задолженности видно, что величина краткосрочной кредиторской задолженности организации значительно превосходит величину долгосрочной задолженности. При этом за два года доля долгосрочной задолженности фактически не изменилась. Абсолютными показателями финансовой устойчивости являются показатели, характеризующие степень обеспеченности запасов и затрат источниками их формирования. Для характеристики источников формирования запасов определяют три основных показателя. Нормативное значение СОС>0. Таблица 2.4 Анализ финансовой устойчивости по величине излишка (недостатка) собственных оборотных средств.

Поскольку из всех трех вариантов расчета показателей покрытия запасов собственными оборотными средствами на последний день анализируемого периода все значения положительны, следовательно, финансовое положение организации по данному признаку можно характеризовать как положительное. Более того, все три показателя улучшили свои значения. Анализ ликвидности Анализ ликвидности предприятия — это оценка баланса, которая дает возможность определить способность субъекта погасить быстро свою задолженность. Ликвидность предусматривает безусловную платежеспособность предприятия. Обычно различают высоколиквидные, низколиквидные и неликвидные ценности (активы). Чем легче и быстрее можно получить за актив полную его стоимость, тем более ликвидным он является. Для товара ликвидности будет соответствовать скорость его реализации по номинальной цене. В практике финансового анализа существует три основные показателя ликвидности: текущая, быстрая, абсолютная. Таблица 2.5 Расчет коэффициентов ликвидности

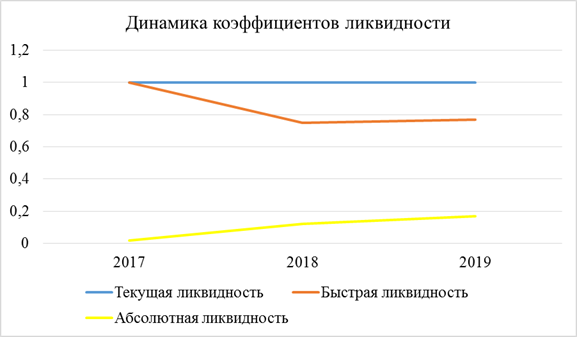

На 31 декабря 2019 г. коэффициент текущей ликвидности имеет значение ниже нормы (1 против нормативного значения 2). При этом за анализируемый период коэффициент остался неизменным. Значение коэффициента быстрой (промежуточной) ликвидности также не соответствует норме – 0,23 при норме 1. Это говорит о недостатке у организации ликвидных активов, которыми можно погасить наиболее срочные обязательства. В начале рассматриваемого периода коэффициент быстрой ликвидности укладывался в нормативное значение, однако позднее перестал соответствовать норме. Третий из коэффициентов, характеризующий способность организации погасить всю или часть краткосрочной задолженности за счет денежных средств и краткосрочных финансовых вложений, имеет значение (0,02) ниже допустимого предела (норма: 0,2). Несмотря на это следует отметить положительную динамику – за весь анализируемый период коэффициент вырос на 0,15.

Рисунок 2.5 Динамика коэффициентов ликвидности.

Анализ финансового состояния предприятия начинается с изучения бухгалтерского баланса, в котором содержится основная информация о составе и структуре имущества предприятия, обязательствах и источниках их формирования. Благодаря данным, содержащимся в бухгалтерском балансе, появляется возможность изучения динамических изменений его различных статей, что в итоге позволяет дать оценку перспективам развития организации в целом.

Таблица 2.6 Соотношение активов по степени ликвидности и обязательств по сроку погашения.

Из четырех соотношений, характеризующих наличие ликвидных активов у организации, выполняется три. Высоколиквидные активы не покрывают наиболее срочные обязательства организации (разница составляет 5 828 349 тыс. руб.). В соответствии с принципами оптимальной структуры активов по степени ликвидности, краткосрочной дебиторской задолженности должно быть достаточно для покрытия среднесрочных обязательств (П2). В данном случае это соотношение выполняется (быстрореализуемые активы превышают среднесрочные обязательства в 9,1 раза). Обзор результатов деятельности организации: Основные финансовые результаты деятельности АО «Завод Элекон» за весь рассматриваемый период приведены ниже в таблице. Таблица 2.7 Основные финансовые результаты деятельности.

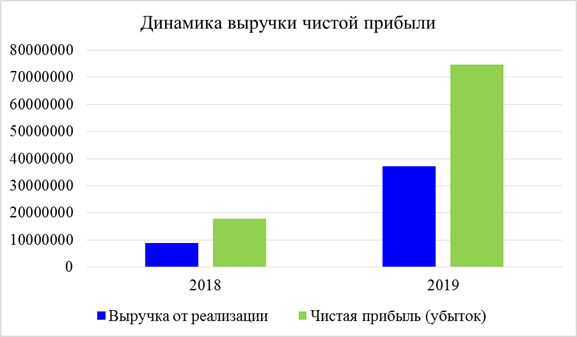

Годовая выручка за последний год равнялась 37 185 737 тыс. руб. За два года изменение выручки составило +28 326 173 тыс. руб. Прибыль от продаж за последний год составила 74 341 586 тыс. руб. За весь рассматриваемый период имело место стремительное, в 4,2 раза, повышение финансового результата от продаж. Обратив внимание на строку 2220 формы №2 можно отметить, что организация не использовала возможность учитывать общехозяйственные расходы в качестве условно-постоянных, включая их ежемесячно в себестоимость производимой продукции (выполняемых работ, оказываемых услуг). Это и обусловило отсутствие показателя "Управленческие расходы" за отчетный период в форме №2. Изменение отложенных налоговых обязательств, отраженное в форме №2 "Отчет о финансовых результатах" (стр. 2430), не соответствует изменению данных по строке 1420 "Отложенные налоговые обязательства" баланса. Подтверждением выявленной неточности является и то, что даже в сальдированном виде отложенные налоговые активы и обязательства в форме №1 и форме №2 за последний отчетный период расходятся. Изменение выручки наглядно представлено ниже на графике.

Рисунок 2.6 Динамика выручки и чистой прибыли.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-03-09; просмотров: 2588; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.142.43.244 (0.009 с.) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||