Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Визначення тарифних ставок для нових видів страхування.Содержание книги Похожие статьи вашей тематики

Поиск на нашем сайте

Нетто-ставка по нових видах страхування складається з основної частини та ризикової надбавки. На відміну від діючих видів страхування, де основою побудови нетто-ставки є збитковість зі 100 грн. страхової суми за n-років для нових видів страхування цей показник відсутній. Основна чатсина нетто-ставки може розраховуватись виходячи з ймовірної страхової суми, а ризикова надбавка визначається за допомогою коефіцієнта вибірковості. Пропонована частість страхового випадку – відношення числа потенційних об’єктів страхування, що піддаються ризику та обсяг відповідності з цього виду страхування до загального числа потенційних об’єктів страхування. Удосконалювання тарифних ставок і добровільних ризикових видів страхування. В сучасних умовах розвитку розрахунків страхових тарифів та добровільних ризикових видів страхування в Україні проводяться самими страховими агентствами. Все це призвело до того, що розрахунок ймовірність настання страхового ризику та його дослідження проводиться загально, тому що на більш детальне дослідження ризику необхідно здійснити великі витрати. Страховим компаніям все це не вигідно. Для вирішення даної проблеми керівництво нашої країни вирішало відновити Актуарний інститут, який буде займатися дослідженням ризиків страхування та встановлення ставки-нетто для них. Все це призведе до того, що буде розвиватись методологія розрахунку, будуть з'являтись нові методи. Страхові компанії перестануть витрачати кошти на дослідження, що в свою чергу з зменшить суму навантаження. Все це призведе до зменшення брутто-ставки, а це в свою чергу зменшать платежі.

Захисні додатки. Методологічно страхові тарифи-нетто з ризикового страхування і страхування життя будуються однаково: в обох випадках вони є сумою тарифів з окремих ризиків, передбачених страховим продуктом. Існує і певна структурна різниця: у страхові тарифи-нетто з ризикового страхування включається постійний захисний додаток на випадок розорення, який відсутній у тарифі-нетто зі страхування життя. Проте при страхуванні життя захисні додатки теж існують, але їх види і спосіб застосування відрізняються від додатків, застосовуваних у ризиковому страхуванні. У страхуванні життя захисні додатки з'являються з двох причин: 1) незначні кількості укладених договорів страхування (менше 2-3 тис.), тобто в початковий період діяльності компанії зі страхування життя; 2) внаслідок зміни (підвищення) показника смертності для окремих груп застрахованих осіб. Захисний додаток першого типу передбачений Методикою формування резервів із страхування життя Укрстрахнагляду. За своїм характером він близький до захисного додатку в ризиковому страхуванні, бо збільшує усі тарифи-нетто на певний відсоток. Проте на практиці він застосовується рідко, бо після перших 2-3 років діяльності, коли кількість договорів перевищить критичну межу, його необхідно зняти, зменшивши тариф і страхові внески. Захисний додаток другого типу застосовується для окремих категорій застрахованих, у яких унаслідок стану здоров'я або способу життя існує ризик підвищеної смертності. Українськими нормативними документами з розрахунку страхових тарифів і резервів він не передбачається. За своїм характером цей захисний додаток дещо відрізняється від додатку першого типу, бо встановлюється не для всіх договорів страхування. Історія страхування життя. Новий етап розвитку страхування набуло в епоху капіталістичного виробництва. Значний прогрес у розвитку страхування життя був досягнутий в діяльності іншого страхового суспільства - «Еквітебл». Вперше стали використовуватисятаблиці смертності, тарифні ставки диференціювалися за віком. Діяльність «Еквітебла» була вельми успішною, що стимулювало появу нових страхових товариств. З кінця XIX ст. починається процес концентрації та централізації страхової справи. У США, наприклад, налічується більше 2-х тисяч компаній, що проводять операції зі страхування життя, але монопольне володіння ринком здійснює «Велика п'ятірка» - п'ять гігантів страхового бізнесу. Половина активів усіх страхових компаній Англії зосереджена у 11 фірм. При цьому 4 компанії контролюють одну третину активів.

|

||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 730; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.88.132 (0.007 с.) |

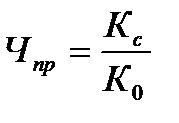

, Чпр-передбачувана частість по новому виду страхування, Кс- кількість потенційних страхових випадків, К0-загальне число потенційних об’єктів страхування. При побудові основної частини тарифної нетто-ставки по новому виду враховується ймовірне відношення середньої майбутньої виплати до середньої очікуваної страхової суми.

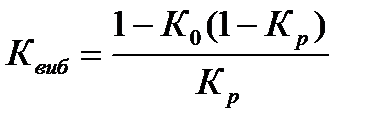

, Чпр-передбачувана частість по новому виду страхування, Кс- кількість потенційних страхових випадків, К0-загальне число потенційних об’єктів страхування. При побудові основної частини тарифної нетто-ставки по новому виду враховується ймовірне відношення середньої майбутньої виплати до середньої очікуваної страхової суми.  . Величина ризикової надбавки може розраховуватись із застосування коефіцієнту вибірковості.

. Величина ризикової надбавки може розраховуватись із застосування коефіцієнту вибірковості.  , Кр-коеф передбачуваного рівня розвитку страхування, К0-коеф відставання відносної зміни суми виплат у порівнянні зі зміною рівня розвитку страхування. Тарифна нетто-ставка по новому виду страхування визнач:

, Кр-коеф передбачуваного рівня розвитку страхування, К0-коеф відставання відносної зміни суми виплат у порівнянні зі зміною рівня розвитку страхування. Тарифна нетто-ставка по новому виду страхування визнач:  Тн = Чпр*Кпр*100, Тн осн = Чпр*Кпр*100, Тн ризик = Тн осн*(Квиб–1), де Тн осн –основна частина, Тн ризик –ризикова надбавка. Розрахунок брутто-ставки проводиться аналогічно.

Тн = Чпр*Кпр*100, Тн осн = Чпр*Кпр*100, Тн ризик = Тн осн*(Квиб–1), де Тн осн –основна частина, Тн ризик –ризикова надбавка. Розрахунок брутто-ставки проводиться аналогічно.