Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Верны ли следующие утвержения?Содержание книги

Поиск на нашем сайте 1.1. Оптимисты недооценивают вероятность неблагоприятных событий и переоценивают вероятность благоприятных. Этот факт учитывает теория ожидаемой полезности и не принимает во внимание французская школа анализа риска. Да Нет 1.2. Господин Тугоумов покупает лотерейные билеты. Является ли их покупка рискованным мероприятием для него? Да Нет 1.3. Равновесие на рынке с асимметричной информацией не всегда неэффективно по сравнению с равновесием на рынке с полной информацией. Да Нет 1.4. Если при страховании поведение людей меняется и вероятность наступления неблагоприятного события возрастает, то страховая компания перекладывает часть такого риска на страхующегося. Да Нет 1.5. Инвестиционный риск является категорией вероятностной. Да Нет 1.6. Наличие информации об объекте не влияет на выбор экономическим агентом метода анализа риска, так как принимаемые решения субъективны. Да Нет 1.7. Страховая компания, страхующая предприятие от пожара, установит различные страховые взносы для имеющих пожарную сигнализацию в здании и не имеющих ее. Да Нет

Ответы 1.1. Нет. Французская школа анализа риска учитывает психологические аспекты поведения индивида. Предполагается, что индивид принимает в расчет не те вероятности, которые существуют в действительности, а лишь те, которые он себе представляет. 1.2. Да. Если общее число лотерейных билетов — N, то покупка одного билета дает шанс выигрыша 1 к N (вероятность равна 1/N). Это рискованное мероприятие для конкретного покупателя. 1.3. Нет. Равновесие на рынке с асимметричной информацией достигается при небольшом уровне сделок и не отвечает интересам продавцов и покупателей. Общая выгода продавцов и покупателей меньше, чем на рынке совершенной конкуренции. Такое равновесие всегда неэффективно относительно равновесия с полной информацией. 1.4. Да. Страховая компания несет моральный риск, если наличие страховки повышает вероятность неблагоприятного события. Частичное возмещение ущерба позволяет устранить моральный риск. 1.5. Да. В словаре Вебстера риск определяется как "опасность, возможность убытка или ущерба". Говоря об инвестиционном риске, оценивается возможность наступления неблагоприятного события из числа других возможных событий по реализации в течение некоторого временного промежутка инвестиционного проекта. Объективная или субъективная вероятности наступления нежелательного события отражают инвестиционный риск. 1.6. Нет. В зависимости от имеющейся информации инвестор может выбрать адекватный способ снижения риска. Если известна только вероятность наступления конкретных неблагоприятных событий, то может быть применен вероятностный анализ (оценка риска по вариации или среднему отклонению), сценарный метод. При информации о характере распределения вероятности может применяться метод статистических испытаний ("Монте-Карло"). 1.7. Да. Страховая компания дискриминирует клиентов по их отношению к предотвращению убытков. Там, где клиент уже принял меры снижения риска, страховой взнос будет меньше.

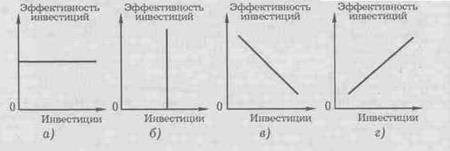

Выберите правильный ответ 2.1. Предприниматель Стартов получил ряд советов от своих друзей. Кто из друзей прав: а) если застраховаться по всем рискованным мероприятиям, то размер ожидаемой прибыли возрастет; б) страховка не позволит получить прибыль, удастся лишь избежать убытков; в) страховка позволит получить гарантированный размер прибыли; г) рискованные варианты никогда не принесут прибыль, независимо от наличия страховки? 2.2. На графиках изображены кривые безразличия инвестора, покупающего акции. Эффективность акции отражает рост дивидендов и курса. Риск в данном случае оценивается как отклонение действительной эффективности от ожидаемой. Как должны выглядеть кривые безразличия инвестора:

2.3. Какой график изображает инвестиционное предложение при отсутствии инфляции:

Ответы 2.1. б. Неопределенность на рынке приводит к рискованности получения прибыли. Страховка позволяет избежать убытков, но не гарантирует получение прибыли. 2.2. в. Кривые безразличия между эффективностью акции и риском имеют положительный наклон, так как увеличение риска сопровождается увеличением ожидаемой эффективности. График г верен только на небольших значениях риска, так как для каждого инвестора существует пороговое значение, после которого риск неприемлем. 2.3, г. Чем больше объем инвестирования, тем больше упущенные возможности владельца средств в текущем потреблении и тем больше должна быть отдача (в случае прямого инвестирования — процент).

|

||

|

Последнее изменение этой страницы: 2016-12-28; просмотров: 924; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.102 (0.161 с.) |