Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Ведь они покупают их, когда они стоят дешево, А потребляют тогда, когда они стоят дорого.Содержание книги

Поиск на нашем сайте

Конечно, спекулянты рискуют. Но они расплачиваются за риск собственным благосостоянием. В надежде получить прибыль они покупают риск у тех людей, которые не склонны рисковать. Фьючерсы и опционы. Фьючерс (futures) — это срочный контракт о поставке к определенной в будущем дате некоторого количества товара по заранее оговоренной цене. Бизнесмен, занятый производством какого-либо товара (например, хлеба), стремится обезопасить себя от резких колебаний цены. Поэтому он сегодня заключает соглашение о поставке определенного количества товара (например, муки) к некоторому сроку в будущем по той цене, которая сложилась в настоящее время. Фьючерсные цены выступают, таким, образом, в качестве прогноза будущих текущих цен. Рынки фьючepсoв получили развитие с конца 70-х — начала 80-х гг. Первоначально они охватывали товарные рынки (пшеницы, кукурузы, кофе, сахара, меди и т. д.), а позднее распространились и на фондовые рынки (казначейских векселей, облигаций и т. д.). Сделка с премией, или опцион (option), — это разновидность срочного контракта (фьючерса), согласно которому одна сторона приобретает право купить или продать что-либо в будущем по заранее, оговоренной цене с уплатой комиссионных (премии). Сделка с премией — специфически спекулятивный вид сделки. Она дает право (однако отнюдь не обязывает) купить товар в назначенный срок. Если это выгодно (цены поднялись), сделка осуществляется, если нет (они не изменились или даже упали), то спекулянт отделывается лишь уплатой комиссионных. Следует заметить, что подобные сделки (не только опционы, но и фьючерсы) могут осуществляться людьми, далекими от производства. Здесь важно другое. Выполняя функцию посредников, спекулянты способствуют выравниванию цен, обеспечивая продавцов и покупателей лучшими вариантами. Хеджирование. Хеджирование (hedging) — операция, посредством которой рынки фьючерсов и рынки опционов используются для компенсации одного риска другим. Хеджирование — это своеобразная форма страхования рисков. Ее специфика состоит в том, что риски изменения цен на данный товар не объединяются, а перекладываются на спекулянта. Значение спекуляции. Польза спекуляции заключается прежде всего в передаче необходимой информации от тех, кто ею обладает, к тем, кто в ней нуждается. Спекулянты производят и поставляют информацию о тенденциях экономического развития. Их ожидания ценовых сдвигов чутко улавливают перелив ресурсов из отрасли в отрасль, изменения экономической и политической конъюнктуры. Цены, образующиеся в результате их деятельности, являются своеобразным барометром. Они подсказывают всему обществу перспективные направления развития. Дешево производя ценную информацию, они способствуют повышению эффективности общественного производства и тем самым увеличивают богатство нации.

Риск инвестиционных решений

Из главы 8 мы знаем, что цена актива (капитала или земли) равняется текущей дисконтированной стоимости доходов, которые он в состоянии принести за период службы. Эту цену легко определить, если поток доходов известен. А как быть, если будущие доходы неопределенны? Цена рисковых активов. Активы (assets) — это средства, обеспечивающие денежные поступления их владельцу в форме как прямых выплат (прибыль, дивиденды, рента и т. д.), так и скрытых выплат (увеличение стоимости фирмы, недвижимости, акций и т. д.). Поэтому норма отдачи (без учета инфляции) определяется как отношение всех денежных поступлений к цене приобретения:

где R — норма отдачи; D — дивиденд;

Р — цена приобретенного актива.

Активы делятся на рисковые и безрисковые. Безрисковые активы — это активы., дающие денежные поступления, размеры, которых заранее известны (казначейские векселя США, застрахованные денежные счета в банке, краткосрочные депозитные сертификаты и др.). Рисковые активы — это активы, доход от которых частично зависит от случая. Цена рискового актива обычно ниже цены безрискового актива. Разница эта тем больше, чем более рискованным является доход (отдача) от использования данного фактора и чем большим противником риска — приобретающий его бизнесмен. Поясним это на примере. Допустим, канадский хоккейный клуб "Монреаль канадиенс", обеспокоенный ухудшающимися результатами игры и вследствие этого сокращением доходов от рекламодателей, решил купить для своей команды одного из хоккеистов российской команды "Лада". Если он купит нападающего Знаменитова, то можно со стопроцентной вероятностью ожидать, что через год доходы клуба возрастут на 200 тыс. долл. Об отдаче от покупки защитника Неизвестнова точно судить нельзя: с равной вероятностью можно утверждать, что после его приглашения доходы возрастут либо на 100 тыс., либо на 300 тыс. долл. Клуб "Лада" готов продать канадцам любого из этих хоккеистов за 1 млн. долл. Какой выбор должен сделать "Монреаль канадиенс", если процентная ставка равна 10%, а предполагаемый срок использования игроков составляет 10 лет? Цена игроков сегодня Р3 — РН =1 млн. долл. Цена игроков через год V3 = V Н= 900 тыс. долл. Норма отдачи R = 20%, а RН расположена в интервале от 10 до 30%. Ставка процента r = 10%.

Цена Знаменитова соответствует цене, запрашиваемой "Ладой". Что же касается покупки Неизвестнова, то его можно купить лишь в том случае, если "Лада" снизит цену, например, до 800 тыс. долл., в этом случае Rн = 200/800 = 1/4, или 25%. Итак, более рисковые инвестиции должны характеризоваться большей отдачей, нежели менее рисковые, чтобы компенсировать более высокий риск. Взаимосвязь прибыли и риска. Каждый из вкладчиков капитала стоит перед выбором: либо высокая прибыль от рисковых операций (с опасностью потерять не только прибыль, но вложенный капитал), либо низкая прибыль от безрисковых операций. Практически безрисковой является покупка казначейских векселей США. Покупка ценных бумаг (акций и облигаций) почти всегда связана с большим или меньшим риском. Если часть сбережений, размещенных на фондовой бирже, обозначить через b(0

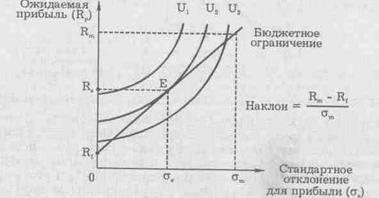

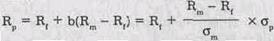

где b — часть сбережений, размещенная на фондовой бирже; Rm — ожидаемая прибыль от вложений (инвестиций) на фондовой бирже; (1-b)— часть, сбережений, использованная на покупку казначейских векселей; Rf — свободная от риска прибыль по казначейским векселям. Так как прибыль от инвестиций на фондовой бирже, как правило, больше прибыли по казначейским билетам Rm > Rf, то преобразуем уравнение (12.4): Rp = Rf + b (Rm- Rf). (12.5) Обозначим дисперсию прибыли от вкладов на фондовой бирже через σp = b х σm и b = σp / σm (12.6) Подставив значение части сбережений, размещенных на фондовой бирже (b), в уравнение (12.5), получим:

Данное уравнение является бюджетным ограничением, показывающим взаимосвязь риска и прибыли. Так как Rf, Rm и

Рис. 12—6. Выбор соотношения прибыли и риска

Тогда при росте стандартного отклонения Обозначим удовлетворение вкладчика через кривые безразличия U1, U2, U3 таким образом, что U1 будет отображать максимальное удовлетворение, a U3 — минимальное. Кривые безразличия идут вверх, так как с ростом риска ( Проведем бюджетное ограничение, показывающее взаимосвязь риска и прибыли:

Если инвестор, не желая рисковать, вкладывает все сбережения в государственные казначейские векселя, то b = 0 и Rp = Rf (см. рис. 12—6). Если, наоборот, перед нами отчаянный любитель риска, который вкладывает все свои деньги в покупку ценных бумаг, то b = 1, тогда Rp = Rm и при этом резко возрастает риск (см. рис. 12—6). В действительности равновесие установится где-то между Rf и Rm (так как часть средств будет вложена в акции, а часть — в казначейские векселя), например в Re при риске

Рис. 12—7. Выбор пакетов ценных бумаг различными вкладчиками

Сравним двух вкладчиков — Антонова и Борисова: Антонов не расположен к риску и предпочитает стабильный доход, вкладывая свои сбережения в основном в облигации государственного сберегательного займа. Борисов склонен к риску, поэтому большую часть средств вкладывает в покупку акций "МММ", "Русский дом Селенга" и др. Изобразим эту ситуацию графически (см. рис. 12—7). Склонность к риску Антонова и Борисова отражают кривые безразличия — соответственно UA и UБ. Пересечение кривой безразличия UА с бюджетным ограничением ближе к началу координат. Это означает более низкую ожидаемую прибыль RA при более низком риске Диверсификация портфеля. Диверсификация портфеля (portfolio diversification) — это метод, направленный на снижение риска путем, распределения инвестиций между несколькими рисковыми активами. За работы по проблемам диверсификации портфеля Джеймс Тобин (Йельский университет, США) получил в 1981 г. Нобелевскую премию. Отвечая на вопросы журналистов после вручения ему награды, Джеймс Тобин шутя заметил, что суть его исследований хорошо иллюстрирует старая английская поговорка, что "нельзя класть все яйца в одну корзину". Действительно, диверсифицируя свои вклады, предприниматель сумеет снизить риск от инвестиций независимо от изменений экономической и политической конъюнктуры. Рынок акций — непростой рынок, он чутко реагирует на малейшие изменения в экономической и политической жизни страны. Чем выше цена акций, тем больше средств получает данная компания для развития производства и, следовательно, для увеличения доходов своих акционеров. Отклонения цен от потенциальных возможностей компании являются мощным стимулом для инвесторов. Они способствуют переливу капитала от слабых компаний к сильным. Пытаясь определить будущую отдачу от сегодняшних вложений, инвесторы идут на риск. Однако не рискует лишь тот, кто ничего не делает (впрочем, таким образом он тоже подвергает себя риску). Конечно, следует помнить, что на рынке ценных бумаг, как и на всяком рынке, рациональное мирно уживается с иррациональным, необходимость со случайностью, жизнь с опасной игрой.

Вопросы для повторения

1. В чем разница между неопределенностью и риском? 2. Является ли вероятность любого будущего события измеряемой? 3. Почему в реальной жизни экономический агент не может воспользоваться частотным подходом к оценке вероятности? 4. В чем причина разделения понятий объективной и субъективной вероятностей? 5. Приведите примеры потребительского выбора не в пользу денежного выигрыша. 6. Охарактеризуйте поведение экономического агента, не расположенного к риску. Как в тех же ситуациях поступит человек, склонный к риску? 7. Каким образом потребители снижают степень риска? Приемлемы ли эти методы для всех потребителей? 8. Почему при аварии владелец нового автомобиля получает компенсацию в размере большем, чем цена поврежденных частей плюс ремонт? 9. Почему нарушается рыночное равновесие при неравной доступности информации для экономических агентов? 10. Как недоступность или неполнота информации влияют на объемы рыночной торговли и возможности обогащения? 11. Можно ли снизить моральный риск? 12. Можно ли сказать об отношении человека к риску, если его функция полезности от дохода (I) имеет вид: U(I) = А - B/I, где А и В постоянные величины? 13. Приведите примеры рискованных решений, применяемых производителем продукции. Фактор времени повышает или понижает риск? 14. Что понимается под инвестиционным риском? 15. Как производитель выбирает менее рискованный вариант производства и инвестирования? Назовите методы снижения риска у производителя. 16. Затраты на образование и обучение можно рассматривать как инвестиции. Почему бесплатное образование предоставляется молодым, а не пожилым? Как объяснить принятие правительством или фирмой такого решения в терминах инвестиционного риска? 17. Как процентная ставка влияет на готовность инвестировать? 18. Что позволяет страховым компаниям обеспечивать справедливую страховку инвесторов? 19. На чьи плечи ложится риск осуществления инвестиционного проекта? Возможно ли здесь объединение рисков, распределение рисков? 20. Является ли закупка яблок в Подмосковье и последующая перепродажа их в Москве спекуляцией?

Примеры решения задач

|

||||

|

Последнее изменение этой страницы: 2016-12-28; просмотров: 452; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.85.123 (0.01 с.) |

— прирост капитала;

— прирост капитала;

b < 1), то (1-b) будет обозначать сбережения, предназначенные для покупки казначейских векселей. Тогда средневзвешенная ожидаемая прибыль (Rр) будет равна

b < 1), то (1-b) будет обозначать сбережения, предназначенные для покупки казначейских векселей. Тогда средневзвешенная ожидаемая прибыль (Rр) будет равна (12.4)

(12.4) , а их стандартное отклонение через

, а их стандартное отклонение через  . Тогда стандартное отклонение средневзвешенной ожидаемой прибыли (

. Тогда стандартное отклонение средневзвешенной ожидаемой прибыли ( ) будет равно b х

) будет равно b х  (12.7)

(12.7)

) растет и ожидаемая прибыль (RP), которая компенсирует риск.

) растет и ожидаемая прибыль (RP), которая компенсирует риск.

, (в интервале от 0 до

, (в интервале от 0 до

. Проекции пересечения кривой безразличия UБ с бюджетным ограничением на оси координат свидетельствуют о том, что Борисов может получить более высокую ожидаемую прибыль RБ при более высоком риске (

. Проекции пересечения кривой безразличия UБ с бюджетным ограничением на оси координат свидетельствуют о том, что Борисов может получить более высокую ожидаемую прибыль RБ при более высоком риске ( ).

).