Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Суть та класифікація фіскальної політики. Дискреційна фіскальна політика.Содержание книги

Поиск на нашем сайте

Фіскальна політика – це заходи уряду спрямовані на структурні зміни в економіці, забезпечення повної зайнятості, зменшення циклічних коливань, виробництво неінфляційного ВНП, впорядкування державних фінансів. Фіскальна політика виконує наступні функції: - вплив на стан господарської кон’юнктури; - перерозподіл національного доходу. Для цього уряд використовує податки, державні закупки (видатки), трансферти, позички для підтримки ділової активності, але основна макроекономічна функція держави полягає в стабілізації економіки, сприянні зростанню економіки з високою зайнятістю та без високої неконтрольованої інфляції. Розрізняють два види фіскальної політики: стимулювальну і стримувальну. Стимулювальна політика спрямована на підтримування високих темпів економічного зростання та досягнення високого рівня зайнятості, шляхом збільшення державних видатків та скорочення податків. Обмежувальна (стримувальна) фіскальна політика спрямована на стабілізацію економіки в умовах інфляційного надлишкового попиту, який виникає при циклічному бумі, а саме: скорочення державних видатків та збільшень податків. Дискреційнафіскальна політика — це цілеспрямована маніпуляція витратами та доходами державного бюджету, яка здійснюється на основі спеціальних державних рішень (парламенту, уряду). Суть дискреційної політики полягає у встановленні податкової політики (перш за все ставки оподаткування) та суми державних закупок. Вплив параметрів на економіку достатньо стабільний. Розглянемо вплив державних закупок на рівновагу ЧНП. У короткостроковій перспективі заходи бюджетно-податкової політики супроводжуються ефектами мультиплікаторів державних витрат, податків і збалансованого бюджету. Якщо державні витрати збільшуються на AG, то крива спланованих витрат зсувається вгору на ту ж величину (рис. 8.1), а рівноважний обсяг виробництва зростає від Y1 до Y2 на величину АУ= AGmd, де md— мультиплікатор державних витрат. Мультиплікатор державних витрат md = АУ/ AG=1/1-b де b— гранична схильність до споживання (МРС). Ця елементарна модель одержала назву простого мультиплікатора Кейнса. Мультиплікатор показує, наскільки зростає рівноважний рівень доходу в закритій економіці в результаті зростання не тільки державних, але й будь-якого з автономних витрат на одиницю (рис. 8.1).

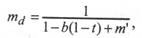

Рис. 8.1. Графічне зображення мультиплікатора державних витрат З урахуванням оподаткування доходу зміниться модель мультиплікатора md=1/1-b(1-t) де md —мультиплікатор витрат у закритій економіці; t — гранична податкова ставка. t=AT/AY де АT— приріст суми внесеного податку; AY— приріст доходу. Гранична податкова ставка—це співвідношення приросту суми внесеного податку та приросту доходу. Прогресивна система оподаткування є фактором, що послаблює ефект мультиплікатора і стабілізацію рівня зайнятості та випуску продукції. Чим нижчі ставки оподаткування, тим значніший ефект мультиплікатора. Ефект мультиплікатора державних витрат у відкритій економіці відносно нижчий, ніж у закритій.

Де m´— гранична схильність до імпортування. Тепер розглянемо вплив податків на рівноважний ЧНП. Аналогічний мультиплікативний вплив на рівноважний ЧНП спричиняє зниження податків Т. Якщо податкові відрахування знижуються на АT, то використаний дохід Yd=Y- T збільшиться на величину АT (рис. 8.2).

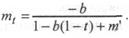

Рис. 8.2. Графічне зображення мультиплікатора податків Споживчі витрати відповідно збільшуються на величину АТb, що збільшує рівноважний обсяг виробництва з Y1 до Y2 на величину АY= -AT(b/(1-b)). Тоді мультиплікатор податків mtможна визначити за такою формулою: mt= AY/AT = -(b/(l - b)). Якщо передбачити, що всі податкові відрахування в державний бюджет залежать від динаміки поточного доходу Y, то податкова функція набирає вигляду T=tY, де t — гранична податкова ставка. З урахуванням цього модель податкового мультиплікатора в закритій економіці визначається формулою

Повна податкова функція T=Ta + tY, де Та —автономні податки, незалежні від величини поточного доходу У (наприклад, податок на нерухомість, спадщину); t — гранична податкова ставка. Мультиплікатор податків у відкритій економіці

При цьому сумарну зміну доходу AУ в результаті одночасної зміни величини державних витрат та автономних податків визначають так:

Мультиплікативний ефект від зниження податків слабший, ніж від збільшення державних витрат, які алгебраїчно відображаються в тому, що мультиплікатор витрат більше податкового мультиплікатора на одиницю. Це є наслідком більш сильного впливу державних витрат на величину доходу і споживання, ніж зміна податків, що є визначним при виборі інструментів фіскальної політики. Якщо вона спрямована на розширення державного сектора економіки, то для того, щоб побороти циклічний спад, збільшуються державні витрати (що дає сильний стимулюючий ефект), а для отримання інфляційного підйому збільшуються податки (що є відносно м'яким обмежуючим заходом). Якщо фіскальна політика спрямована на обмеження державного сектора, то в фазі циклічного спаду знижуються податки (що дає відносно невеликий стимулюючий ефект), а в фазі циклічного підйому знижуються державні витрати, що дозволяє відносно швидко знизити рівень інфляції. Добре розроблена фіскальна політика має автоматичні стабілізатори, які вдень і вночі стабілізують економіку. Це механізм, який дозволяє впливати на економічну кон’юнктуру без проведення спеціальної політики, його часто називають недискреційною фіскальною політикою. Що це за автоматичні стабілізатори? Це автоматичні зміни в податкових надходженнях, перш за все, через прогресивні податки, за яких податкова ставка зростає у разі збільшення доходів. Коли доходи починають падати, зменшуються податкові надходження, тобто, якщо обсяг виробництва падає, то податкові надходження автоматично зменшуються, так що падіння особистих доходів і видатків послаблюється і не так різко впливає на сукупний попит і випуск продукції зменшується не так відчутно. В інфляційні періоди збільшення податкових надходжень зменшує особисті доходи, стримує споживчі видатки, скорочує сукупний попит і уповільнює зростання цін і заробітної плати. Інакше кажучи, збільшення податкових надходжень зменшує купівельну спроможність у національній економіці, що стримує економічне піднесення. У цій фазі ділового циклу зростання податкових надходжень через пропорційні прогресивні податки зменшує дефіцит бюджету, індукуючи його надлишок. Століття тому економісти вважали, що стабільність податкових надходжень – це дуже добре, а податки повинні бути незмінними щодо ділових умов. Сучасні макроекономісти думають, що, навпаки, високий ступінь автоматичної гнучкості податкової системи краще. Певну автоматичність мають допомога по безробіттю, соціальна допомога та інші трансферти. В сучасних державах загального добробуту існує детально розроблена система трансфертних платежів, які призначені доповнювати доходи і полегшувати економічні труднощі населення. Наприклад, допомога по безробіттю. Після звільнення з роботи в період спаду люди, невдовзі, починають отримувати виплати по безробіттю. Коли вони повертаються до роботи, виплати припиняються. Отже, допомога по безробіттю перекачує кошти, вливає їх в економіку (створює стимулювальний дефіцит державного бюджету) або вилучає з неї (створює надлишок бюджету), і, як результат, стабілізує економіку та згладжує наслідки ділових циклів. Таку ж роль виконують і інші національні програми, що підтримують рівень доходів населення (продуктові талони, виплати малозабезпеченим, багатодітним сім’ям, державна програма безоплатної або пільгової медичної допомоги) Як податкова система забезпечує вмонтовану стабільність можна проілюструвати графічно. Автоматичні стабілізатори є лише першою лінією оборони, але їх, звичайно, недостатньо, щоб змінити циклічний розвиток ринкової економіки і забезпечити повну стабілізацію. Тому для роботи з коливаннями ділового циклу використовується дискреційна фіскальна політика разом з монетарною.

ВВП1 ВВП2 ВВП3 Реальний ВВП Рис. 8.3. Автоматичний стабілізатор Якщо податкові надходження різко змінюються зі зміною ВВП, то лінія податкових надходжень Т матиме значний нахил, і віддаль по вертикалі між лініями Д і Т, що характеризує надлишки і дефіцити бюджету, буде значною. За невеликих змін податкових надходжень при зміні ВВП нахил буде малий, а вмонтована стабільність – незначною.

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 409; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.52.29 (0.008 с.) |