Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

По видам ценных бумаг: рынок акций, рынок облигаций, вексельный рынок, рынок производных инструментов и Т. Д.Содержание книги

Похожие статьи вашей тематики

Поиск на нашем сайте

Функции рынка ценных бумаг Общерыночные функции: Коммерческая функция (получение прибыли от операций с ценными бумагами) Ценообразующая функция (движение рыночных цен) Информационная функция (доводит информацию до своих участников) Регулирующая функция (рынок создает правила торговли и участия в ней Специфические функции Перераспределительная функция (как перераспределение денежных средств между отраслями и сферами рыночной деятельности и как трансформация сбережений в инвестиции) Функция управления рисками (диверсификация и перераспределение рисков между участниками рынка в форме страхования и хеджирования). Институциональная (создание специфических институтов, в т.ч. бизнес-единиц (например, акционерных обществ) и управление ими) Индикативная (показатель развитости финансового сектора экономики через значение биржевых индексов (характеризует общую капитализацию рынка), количество первичных размещений (IPO) и пр.)

Структура РЦБ (из вопросов по ГОСам): Условно РЦБ может быть разделен на отдельные сектора: 1) по географическому признаку: международный, национальный, региональный; 2) по месту обращения ценных бумаг: биржевой и внебиржевой; 3) по связи ценных бумаг с выпуском, первичным размещением и последующим обращением: первичный и вторичный; 4) по срокам обращения ценных бумаг: денежный (до года) и рынок капиталов; По видам ценных бумаг: рынок акций, рынок облигаций, вексельный рынок, рынок производных инструментов и т.д. По эмитентам: рынок государственных ценных бумаг, корпоративных ценных бумаг, банковских ценных бумаг. Из лекций: В зависимости от способа торговли ценными бумагами на рынке необходимо выделить следующие рынки:

· Первичный рынок - Это рынок, обеспечивающий выпуск ценной бумаги в обращение; это ее первое появление на рынке, стадия «производства» ценной бумаги. Результатом всех процессов, обеспечивающих выпуск ценной бумаги, должно стать приобретение их первыми владельцами. · Вторичный рынок-Это рынок, на котором обращаются ранее выпущенные бумаги. Это совокупность любых операций с данными бумагами, в результате которых осуществляется постоянный переход прав собственности на них от одного владельца к другому. · На организованном рынке обращение ценных бумаг происходит по твердо установленным правилам, регулирующим практически все стороны деятельности рынка. В настоящее время в развитых странах подавляющее значение имеет только организованный рынок ценных бумаг, который представлен либо фондовыми биржами, либо внебиржевыми системами электронной торговли · На неорганизованном рынке участники сделки самостоятельно договариваются по всем вопросам. · Биржевой рынок означает, что торговля ценными бумагами ведется на фондовых биржах · Внебиржевой рынок может быть организованным и неорганизованным. · Традиционный рынок-Это традиционная форма торговли ценными бумагами, при которой продавцы и покупатели ценных бумаг (обычно в лице фондовых посредников) непосредственно встречаются в определенном месте и происходит публичный гласный торг (как в случае биржевой торговли) или ведутся закрытые торги, переговоры. Которые по каким-либо причинам не подлежат широкой огласке. · Компьютеризированный рынок-Это разнообразные формы торговли ценными бумагами на основе использования компьютерных сетей и современным средств связи. Для компьютеризированного рынка характерны: Отсутствие физического места встречи продавцов и покупателей; компьютерные торговые места располагаются непосредственно в офисах фирм, торгующих ценными бумагами, или непосредственно их продавцов и покупателей; Непубличный характер процесса ценообразования, автоматизация процесса торговли ценными бумагами; Непрерывность во времени и пространстве процесса торговли ценными бумагами. · Кассовый рынок – рынок «спот», рынок немедленного заключения сделок, при этом чисто технически их исполнение может быть 1-3 дня, если требуется поставка ценной бумаги в физическом виде · Срочный рынок – это рынок с отсроченным, обычно на несколько месяцев, исполнением сделки

Классификация ценных бумаг по форме выпуска, форме существования и по виду имущественных прав.

По виду имущественных прав. Деятельности на РЦБ. Государство на российском рынке ценных бумаг выступает в качестве: инвестора - - при управлении крупными портфелями акций промышленных предприятий; эмитента — при выпуске государственных ценных бумаг; профессионального участника — при торговле акциями в ходе приватизационных аукционов; регулятора - при написании законов и подзаконных актов; верховного арбитра в спорах между участниками рынка — через систему судебных органов. Государственное регулирование рынка ценных бумаг — это регулирование со стороны общественных органов государственной власти. Система государственного регулирования рынка включает: • государственные и иные нормативные акты; • государственные органы регулирования и контроля. Государственное управление рынком имеет следующие формы: прямое, или административное, управление; косвенное, или экономическое, управление. Прямое, или административное, управление рынком ценных бумаг со стороны государства осуществляется путем: • установления обязательных требований ко всем участникам рынка ценных бумаг; • регистрации участников рынка и ценных бумаг, эмитируемых ими; • лицензирования профессиональной деятельности на рынке ценных бумаг; • обеспечения гласности и равной информированности всех участников рынка; • поддержания правопорядка на рынке. Косвенное, или экономическое, управление рынка ценных бумаг осуществляется государством через находящиеся в его распоряжении экономические рычаги и капиталы: • систему налогообложения (ставки налогов, льготы и освобождение от налогов); • денежную политику (процентные ставки, минимальный размер заработной платы и др.); • государственные капиталы (государственный бюджет, внебюджетные фонды финансовых ресурсов и др.); • государственную собственность и ресурсы (государственные предприятия, природные ресурсы и земли).

Лицензирование. Деятельность на рынке ценных бумаг осуществляется на основе лицензии. Лицензирование профессиональной деятельности на рынке ценных бумаг основано на специальных понятиях и определениях. Лицензирование устанавливает порядок и условия выдачи, продления, замены лицензии на осуществление различных видов профессиональной деятельности, получения дубликата лицензии, а также в случае прекращения действия лицензии. Лицензия - специальное разрешение на осуществление конкретного вида деятельности при обязательном соблюдении лицензионных требований и условий, выданное лицензирующим органом юридическому или физическому лицу; лицензируемый вид деятельности - вид деятельности, на осуществление которого на территории Российской Федерации требуется получение лицензии; лицензирование - мероприятия, связанные с предоставлением лицензий, переоформлением, аннулированием, приостановлением и возобновлением действия лицензий и контролем за соблюдением требований и условий, выполнение которых обязательно при осуществлении лицензируемого вида деятельности. Основными принципами осуществления лицензирования являются: § обеспечение единства экономического пространства на территории страны; § установление лицензируемых видов деятельности; § установление порядка лицензирования; § установление лицензионных требований и условий; § гласность и открытость лицензирования; § соблюдение норм законности. К требованиям и условиям лицензирования деятельности на рынке ценных бумаг, которые предусматривают неукоснительное соблюдение порядка получения лицензии и предоставления необходимых документов, относятся требования относительно величины собственного капитала профессионального участника и условия совмещения различных видов профессиональной деятельности на рынке ценных бумаг.

Примерная программа организации и выпуска APR на акции российских эмитентов. Подготовительный этап (1—2-я недели): утверждение финансового и юридического консультантов; заключение соответствующих договоров. Этап подготовки документов (3—9-я недели): подготовка информации для предоставления в Комиссию США по ценным бумагам в соответствии с положениями закона США о ценных бумагах. Этап предоставления документов (10-я неделя): подача документов в Комиссию США по ценным бумагам; предоставление документов в банк-депозитарий. Этап рассмотрения документов (10—15-я недели): рассмотрение документов в Комиссии США по ценным бумагам; обсуждение договора о предоставлении депозитарных услуг с депозитарным банком. Этап представления формы F-6 и депозитарного договора (16—19-я недели): подача в Комиссию договора о предоставлении депозитарных услуг; подготовка и подача в Комиссию регистрационной формы F-6. Этап рассмотрения формы F-6 и депозитарного договора (20—23-я недели): рассмотрение Комиссией формы F-6 и депозитарного договора; переговоры с маркет-мейкерами США. Заключительный этап (24—28-я недели): получение разрешения Комиссии США по ценным бумагам на выпуск американских депозитарных расписок на акции заявителя; подготовка выпуска сертификата ADR на акции и непосредственно сам выпуск ADR. Для осуществления всей этой работы необходимо привлечение финансового консультанта, имеющего лицензию Министерства финансов РФ, юридического консультанта, имеющего лицензию Министерства Юстиции РФ, банка-депозитария и, при необходимости, банка-custody. При этом в функции финансового консультанта входят выбор банка-депозитария и переговоры с ним об условиях выпуска ADR, подготовка финансовых и маркетинговых отчетов на русском и английском языках для распространения среди потенциальных покупателей депозитарных расписок, организация индивидуальных презентаций для потенциальных инвесторов в США, организация рынка ADR и предоставление документов в Комиссию США по ценным бумагам и фондовым биржам. В функции юридического консультанта входят подготовка документов, необходимых для предоставления в SEC, подготовка и заключение договора о депозитарном обслуживании и оказание иной юридической поддержки по представлению финансового консультанта. Теоретическая цена депозитарной расписки определяется по следующей формуле: ЦADR=(n*Цa)/K,

Где ЦADR — цена ADR в долларах за 1 шт.; Ца — рыночная цена российской акции на российском рынке в рублях за 1 шт.; n — количество российских акций, входящих в пакет одной ADR (например, 1 ADR = 100 акций или, например, 1 ADR = 0,5 российской акции); К — курс рубля к доллару (например, 30 руб. за 1 долл.)

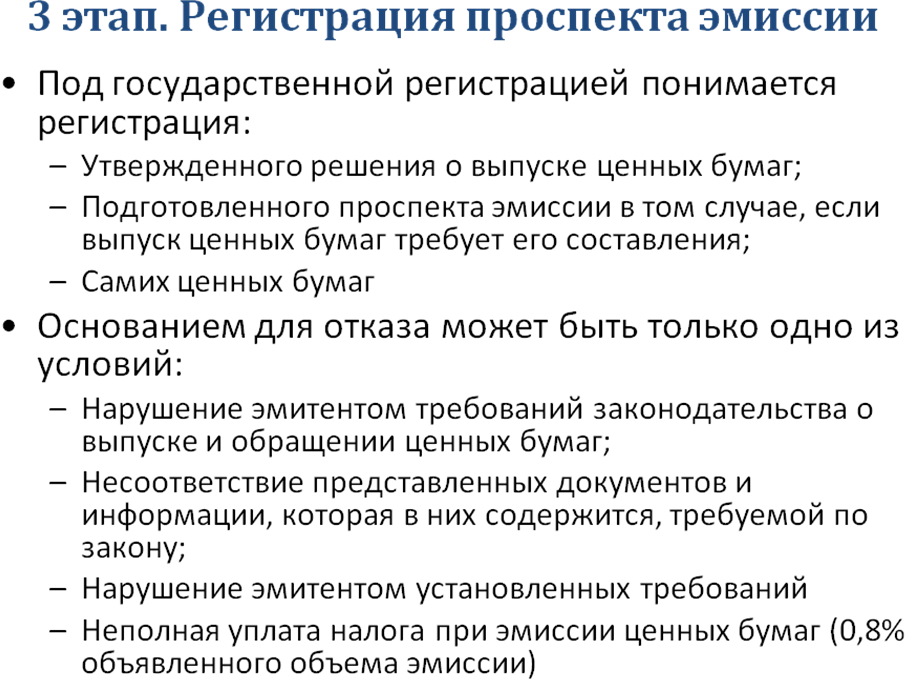

Подготовка и регистрация проспекта эмиссии ценных бумаг.

Фондовая биржа, ее структура, задачи и функции, принципы работы. Листинг Фондовая биржа - Биржа является самостоятельным специализированным учреждением (юр.лицом), выражающим интересы добровольного объединения посредников и их служащих, для проведения торговых операций в специальном месте по совместно разработанным и соблюдаемым правилам. Фондовая биржа не может совмещать деятельность по организации торговли ценными бумагами с другими видами профессиональной деятельности на РЦБ, кроме депозитарной и клиринговой. Задачи и функции фондовой биржи определяются тем положением, которое фондовая биржа занимает на РЦБ как ее участник. Задачи: · Предоставить место для торговли.

Фондовая биржа относится к числу закрытых фондовых бирж, следовательно торговать на ней могут только ее члены. Существуют три типа фондовых бирж:

Члены фондовой биржи: • Число членов биржи ограничено. • На биржах Великобритании и США – предпочтение в членстве отлается физическим лицам • В Японии – только юридические лица • Германия и Италия – юр. и физ. лица • Членами российских фондовых бирж как правило являются юридические лица. • Окончательное решение о приеме нового члена решает совет директоров либо общее собрание путем голосования • Став членом биржи, брокерская фирма должна приобрести место на ней, т.е. получить права на торговлю и совершение операций с любыми ценными бумагами, внесенными в биржевой список, а также право на наличие своих трейдеров в торговом зале. Торговля на РТС осуществляется следующим образом: • Участники торгов через удаленные терминалы вводят в центральный компьютер свои предложения на покупку и продажу акций. Введенные предложения отображаются на терминалах всех участников торгов. Если кто-нибудь из участников торгов пожелает совершить сделку на предложенных условиях, то он связывается с трейдером, выставившим заявку по телефону, и договаривается с ним о сделке. • Оплата акций и перерегистрация прав собственности совершаются контрагентами сделки самостоятельно. РТС никаких услуг в этом отношении в настоящее время не предоставляет. Таким образом, РТС в современном виде – это своеобразная доска объявлений, доступ к которой регламентируется определенными правилами. Листинг -Процедура включения акций в котировальный список (лист) одной или нескольких бирж. Преимущества включения в листинг: – Повышается престиж компании у эмитента; – Компании могут получить лучшие условия кредитования – Облегчается дальнейший выпуск ценных бумаг • Недостатки листинга: – Через биржу за компанией устанавливается дополнительный контроль; – Процедура листинга требует дополнительных расходов, сбор за листинг и сбор за ежегодное его поддержание; – Открытый способ биржевой торговли выявляет отсутствие интереса, безразличие рынка к тем или иным акциям, что невыгодно для компании, т.к. в этом случае котировки могут упасть ниже уровня, существовавшего до листинга, когда акции торговались на «уличном» рынке Для прохождения процедуры листинга:

• Биржа может временно или совсем лишить компанию привилегий листинга • Акции могут быть исключены из биржевого списка совсем (ДЕЛИСТИНГ)

Основные механизмы биржевой торговли. Содержание основных терминов биржевой игры

Фундаментальный анализ • Инвестирование на основе фундаментального анализа предполагает принятие инвестиционных решений с учетом реальной стоимости компаний; • Стратегии фундаментального анализа предполагают выявление аномалий в поведении различных групп ценных бумаг; • Проблема большинства активно-управляемых ПИФов – они основаны на краткосрочных, либо фиктивных аномалиях. Рыночные аномалии • «Январский эффект» - на американском рынке акции многих компаний растут более быстрыми темпами в январе. • «Новогоднее ралли» - в декабре на российском рынке акции растут более быстрыми темпами. • «Эффект понедельника» - в понедельник акции чаще всего стоят дешевле. • «Май-октябрь против ноября-апреля». Доходность инвестиций в мае-октябре на российском фондовом рынке, как правило, значительно ниже, чем в «ноябре-апреле». • «Эффект малых фирм» Цены акций малых фирм растут быстрее, чем крупных капитализированных компаний.

Отраслевые ПИФы • Аномалии краткосрочны; • ПИФы краткосрочны; • Также проигрывают индексам. Функции рынка ценных бумаг Общерыночные функции: Коммерческая функция (получение прибыли от операций с ценными бумагами) Ценообразующая функция (движение рыночных цен) Информационная функция (доводит информацию до своих участников) Регулирующая функция (рынок создает правила торговли и участия в ней Специфические функции Перераспределительная функция (как перераспределение денежных средств между отраслями и сферами рыночной деятельности и как трансформация сбережений в инвестиции) Функция управления рисками (диверсификация и перераспределение рисков между участниками рынка в форме страхования и хеджирования). Институциональная (создание специфических институтов, в т.ч. бизнес-единиц (например, акционерных обществ) и управление ими) Индикативная (показатель развитости финансового сектора экономики через значение биржевых индексов (характеризует общую капитализацию рынка), количество первичных размещений (IPO) и пр.)

Структура РЦБ (из вопросов по ГОСам): Условно РЦБ может быть разделен на отдельные сектора: 1) по географическому признаку: международный, национальный, региональный; 2) по месту обращения ценных бумаг: биржевой и внебиржевой; 3) по связи ценных бумаг с выпуском, первичным размещением и последующим обращением: первичный и вторичный; 4) по срокам обращения ценных бумаг: денежный (до года) и рынок капиталов; по видам ценных бумаг: рынок акций, рынок облигаций, вексельный рынок, рынок производных инструментов и т.д.

|

||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-16; просмотров: 514; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.167.33 (0.01 с.) |